Расчет ндс

Содержание:

- Можно ли избежать НДС?

- Как рассчитывается

- Пример расчета НДС в Беларуси:

- Объекты обложения НДС

- Порядок возмещения

- Порядок возмещения

- Кто платит НДС

- Рассчитать НДС с помощью калькулятора и формул

- Как работает калькулятор

- Снятие с регистрационного учета по НДС

- Расчет НДС, который ранее уже был включен в стоимость продукта

- НДС – что это за налог

- Как начислить налог при ставке в 20 процентов

- Куда идёт налог на добавочную стоимость

- Ставки НДС в России

- За что не платят НДС

- Схема начисления НДС с примерами, формула расчёта

- Как рассчитать НДС

- Как вычесть НДС из общей суммы

- Налоговый период по НДС

- Можно ли избежать уплаты НДС или вернуть его

Можно ли избежать НДС?

Оплату налога сложно обойти, но проценты вычисляются не со всех производителей, а только с тех, кто зарегистрирован в общей системе налогообложения. В специальном режиме можно избежать дополнительных затрат. Для этого необходимо оформления патента, тогда уплата становится необязательной. Сумма налога возвращается в том случае, если компания реализует продукцию заграницу — это происходит благодаря использованию 0% ставки.

Основные способы снижения НДС:

- производство льготных категорий товаров;

- внесение вклада в другую организацию с последующим выводом;

- получение вычетов при взаимодействии с организациями-плательщиками НДС;

- заключение агентских и комиссионных договоров между производителями.

Все методы легальные и действенные, не нарушают устав Налогового Кодекса. Незаконный уход от уплаты наказывается штрафами и санкциями.

Как рассчитывается

Ставки НДС установлены в ст. 164 НК РФ:

- 0%-операции по реализации при экспорте;

- 10%-для детских, продовольственных, медицинских товаров, книг и печатной периодики;

- 20%-для остальной продукции.

Расчет НДС производится в несколько этапов:

1. Определяется НДС с суммы выручки (налог всегда находится внутри выручки, в том числе). Эта сумма налога подлежит уплате в налоговую. Она исчисляется по формуле:

НДС (р) = В : (100% + С%) * С%,

где НДС (р)-налог от реализации,

В-выручка,

С-ставка налога.

Например, при ставке 20% в сумме выручки 120000 руб. НДС будет равен 20000 руб.: 120000:(100%+20%)*20% = 20000 руб.

2. Рассчитывается НДС с покупок. Это налоговый вычет, на сумму которого можно уменьшить НДС к уплате. Обычно суммы отдельно отражаются в счетах-фактурах на ТМЦ при их поступлении. Определяется такой НДС по формуле:

НДС (п) = ПП : 100% * С%,

где НДС (п)-налог с покупок,

ПП-поступления от поставщика,

С-ставка НДС.

Например, при ставке 20% и сумме счета-фактуры на 80000 руб. НДС равен 16000 руб.: 80000:100%*20% = 16000 руб.

3. Определяется сумма НДС к уплате в бюджет (как разница между суммами НДС от реализации и НДС с покупок).

НДС (к упл.) = НДС (р) — НДС (п).

где НДС (упл.)-налог к уплате,

НДС (р)-налог с реализации,

НДС (п)-налог с покупок.

Если разница будет положительной (т.е. НДС от реализации больше, чем НДС с покупок), то эта сумма должна быть уплачена в бюджет. При отрицательной разнице (когда НДС от затраченного больше, чем от вырученного), такой налог можно предъявить к возмещению, т.е. к возврату из бюджета.

Например, НДС (р) = 20000 руб., НДС (п) = 16000 руб. НДС (упл.) = 20000 — 16000 = 4000 руб.

Пример расчета НДС в Беларуси:

Как рассчитывается НДС? Расчет ставки налога в РБ выглядит приблизительно следующим образом. К примеру, возьмем какую-то компанию, использующую общую систему налогообложения (ОСН). Она изготовила товар, стоимость которого составила 1000 руб. Согласно белорусскому законодательству, к цене, которая будет фигурировать в ценнике, необходимо прибавить 20% от себестоимости. В этой связи компания выставит счет, который будет составлять 1 200 руб., где 200 руб. – это НДС.

Однако эта система имеет ряд нюансов. К примеру, если компания закупила сырье на сумму 500 руб., где поставщик также заложил свой налог в 50 руб. (он для компании будет называться входным). В результате в отчетном налоговом периоде при расчете НДС нужно из выходного налога вычесть входной. У нас: 200 — 50 = 150 руб.

Этот расчет является весьма упрощенным. В действительности в бухучете он будет выглядеть гораздо сложнее.

Объекты обложения НДС

В госбюджет РБ НДС перечисляют:

- юридические лица – белорусские и иностранные компании, которые прошли регистрацию и ведут в нашей стране свою экономическую деятельность;

- физические лица – те, кто ввозит продукцию иностранного производства в нашу страну;

- индивидуальные предприниматели – если квартальная выручка по продаже товаров, работ или услуг в совокупности составляет от 40 тыс. евро (с учетом курса Нацбанка на последнюю дату заключительного месяца);

- доверительное управление по оборотам — лица, которые занимаются распоряжением чужим имуществом в пользу доверителя.

Если иностранное юридическое лицо, работающее в РБ, не прошло регистрацию в налоговой службе и не открыло филиал, то НДС им не выплачивается. При таких обстоятельствах налогом облагаются отечественные организации, которые являются клиентами или покупателями этой иностранной компании.

Основные объекты налогообложения по НДС:

- продажа разного вида товаров, выполнение работ и предоставление услуг на правах предпринимательства либо без такового;

- процесс передачи прав обладания на использование имущественных ценностей;

- передача прав на владение материальными благами, результатами работ и услуг на основании бесплатной сделки или по бартеру;

- процесс ввоза товара из-за границы на территорию государства при его регистрации в таможенных органах;

- другие варианты, предусмотренные законом.

Порядок возмещения

На возмещение денег из бюджета имеет право любой плательщик. Чтобы понять, как взимается НДС, достаточно заглянуть в 176 статью НК РФ. В ней написано, что порядок возмещения может быть общий и заявительный. Первый осуществляется после камеральной проверки, второй – до неё при выполнении условий.

Наиболее распространена общая процедура, поэтому рассмотрим её этапы внимательнее.

Сначала налогоплательщик должен предоставить декларацию на вычет суммы налога. В течение трёх месяцев она проверяется инспекцией, иногда раньше. Во время семи рабочих дней выносится решение, если не возникло никаких нареканий.

При выявлении нарушений составляется акт, на который предприниматель имеет право возразить. В указанном решении может быть три варианта: полное возмещение, полный отказ, частичное возмещение.

Оповещение представителя бизнеса о принятом решении должно быть осуществлено в течение пяти рабочих дней в письменном виде.

На примере это будет выглядеть так:

– Реализация изделий на 120 рублей (надбавка 20)– Закуплено материалов на 360 рублей (налог 60)

К возмещению 40 рублей.

Порядок возмещения

Для возмещения НДС налогоплательщику необходимо представить в налоговый орган письменное заявление о возврате сумм налога. Эти суммы могут быть возвращены на указываемый в заявлении расчетный счет или зачтены в уплату других налоговых платежей (при наличии задолженности по ним). В течение 5-ти рабочих дней инспекцией выносится решение. Возврат сумм НДС производится в такой же срок в сумме, указанной в решении. При несвоевременном поступлении денежных средств на расчетный счет налогоплательщик имеет право на получение процентов за пользование этими деньгами от налоговых органов (из бюджета).

Кто платит НДС

Как было замечено ранее, в чеке всегда отображается информация по проценту и не всегда понятно, для каких целей она там находится. Согласно закону Российской Федерации сейчас НДС облагаются:

- любые компании, предприятия, акционерные общества;

- финансовые учреждения, то есть банки, страховые фирмы;

- индивидуальные предприниматели (некоторые из них, пользуются специальными режимами, которые упрощают оплату налога);

- иностранные организации, ведущие работу в России;

- компании некоммерческого типа, которые занимаются хозяйственной деятельностью.

Все вышеперечисленные инстанции можно назвать налоговыми агентами, людьми, которые обязуются переводить деньги отечественный капитал. На самом деле, налогообложение НДС напрямую касается обычного физического лица, то есть потребителя, так именно он реализует конечный результат.

Рассчитать НДС с помощью калькулятора и формул

В 2019 году проценты налога выше, чем в прошлых годах, и составляют 20%. Новый закон о начислениях действует на всех операциях с 1 января 2019 года. Расчет НДС от суммы можно произвести с помощью онлайн-калькулятора. Он удобен в использовании и отличается скоростью динамического расчета. Сервис делает вычет стоимости по такой формуле:

НДС = Цена товара * процент НДС

Эта формула позволяет начислить дополнительную сумму. Если ставка составляет 20%, то умножать нужно 0, 2, и тогда можно узнать цену продукции с налогом. Узнать, сколько средств отводится государству из стоимости, можно на наглядном примере расчет НДС.

Предполагается, что цена продукта с налогом составляет 500 рублей. Для вычисления НДС число нужно умножить на 20 и разделить на 120. В результате реальная цена товара будет на 83 рубля меньше.

Начисление НДС калькулятором значительно ускоряет и облегчает математический процесс. Расчет системы налогообложения – это важный элемент бухгалтерского учета каждой организации. Плата за ошибку в размере обязательного платежа слишком высока, поэтому необходимо делать подсчеты с высокой точностью. Сервис помогает быстро узнать сумму, не вникая в формулы. Для этого достаточно знать основные показатели.

Как работает калькулятор

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

- Продовольственные продукты за исключением деликатесов, фруктов, кулинарных и кондитерских изделий, соков и бутилированных напитков, алкоголя, сыро-молочных изделий, дорогих сортов рыбы.

- Санитарно-гигиенические предметы, необходимые школьные принадлежности, одежда и обувь для детей, за исключением спортивной обуви и изделий из меха (кроме кроличьего).

- Медпрепараты и медизделия.

- Газеты, книги, журналы и другая печатная продукция, кроме эротической и рекламной.

Снятие с регистрационного учета по НДС

Снятие с регистрационного учета по НДС может быть произведено налогоплательщиком самостоятельно, также по решению налоговых органов.

Самостоятельное снятие с регистрационного учета по НДС налогоплательщиком производится в случае, если за предшествующий календарный год и за период с начала текущего года размер облагаемого оборота не превысил 300 000 МРП. В этом случае налогоплательщик вправе подать налоговое заявление для снятия с регистрационного учета.

Вместе с заявлением налогоплательщиком представляется ликвидационная декларация по НДС.

В некоторых ситуациях снятие с учет по НДС производится на основании решения налогового органа без уведомления налогоплательщика:

- Если налогоплательщик не предоставляет налоговую отчетность по НДС в течение 6 месяцев после установленного для представления срока.

- При признании плательщика НДС лжепредприятием.

- При отсутствии превышения минимума оборота, необходимого для постановки на учет по НДС.

- Если налогоплательщик в течение двух налоговых периодах не отражает в декларации по НДС сведения об оборотах по реализации и приобретению товаров, работ, услуг.

- Другие основания, установленные статьей

НК РК.

Расчет НДС, который ранее уже был включен в стоимость продукта

Теперь мы перейдем к рассмотрению ситуации, когда требуется осуществить расчетную операцию по выделению величины сбора из цены товара/услуги. Потребность в таких вычислениях может появиться в случае получения предоплаты/аванса либо, например, при указании в соглашении цены на продукт и НДС, начисленного на него, одной суммой.

В данной ситуации при оформлении отгрузочных бумаг (накладной, счета-фактуры и пр.) указывается величина сбора, вычисленная по одной из ниже представленных формул:

- = Цена продукта с НДС * 20 / 120;

- = Цена продукта с НДС / 1,2 * 0,2.

Представленные схемы расчета являются двумя модификациями одной формулы, поэтому определить, как будет наиболее удобно выделить НДС 20 из суммы сделки купли-продажи, решается бухгалтером индивидуально. Таким образом, не зависимо от того, каким образом было осуществлено вычисление, результат будет идентичным.

Приведем пример. Согласно контракту, заключенному между компанией ООО «Рыбак» и ООО «Вкусные консервы», в 2019 году производится закупка рыбы на условиях предоплаты в 25 процентов. Данный тип товара облагается сбором по ставке в 20 процентов. При выполнении предоплаты в размере 100 000 рублей, бухгалтеру ООО «Вкусные консервы» необходимо рассчитать сумму НДС для оформления сопроводительных документов.

Расчет сбора, перечисляемого в гос. бюджет, выполняется одним из представленных способов:

- Величина НДС = 100 000 * 20 / 120 = 16 666,67 рублей.

- Величина НДС = 100 000 / 1,2 * 0,2 = 16 666,67 рублей.

НДС – что это за налог

НДС представляет собой косвенный обязательный платеж в бюджет, который взимается путем включения его в стоимость товара, работы, услуги. Фактически, он уплачивается за счет средств покупателей и заказчиков.

Субъект хозяйствования, производя продукт, осуществляет начисление НДС. Это налог принято называть исходящим. Для создания продукции компания покупает материалы, услуги, работы, в стоимость которых также включен НДС. Его называют входящий налог.

Организация должна в бюджет производить уплату разницы между начисленной ею суммой налога за минусом оплаченного поставщикам НДС. Последний называют еще вычетом по НДС.

Плательщики НДС в установленные сроки должны подавать декларации (ежеквартально), в которых производится расчет налога к уплате. Плательщиками этого налога являются как организации, так и физлица, вставшие на учете в качестве ИП и применяющие ОСНО.

Базой налогообложения является стоимость товара, работ, услуг, реализуемых на территории страны.

Она рассчитывается по наиболее ранней дате из ниже перечисленных дат:

- на дату оплаты товара, работ, услуг, в том числе и частичной.

- на дату отгрузки товара, работ, услуг.

Для правильной организации учета НДС во всех сопровождающих товар, работы, услуги документах обязательно нужно выделять сумму данного налога. Прежде всего это договор купли-продажи (поставки и т. д.), счет-фактура, товарные накладные, акт, платежные документы и т. д.

По данным счет-фактур или заменяющих их УПД происходит регистрация НДС в книгах покупок и продаж. Эти книги являются основанием для составления декларации, и должны прикладываться обязательно к составленным отчетам.

При соблюдении определенных НК РФ условий хозяйствующие субъекты могут получать освобождение от НДС при реализации товаров, работ, услуг (за исключением подакцизных товаров).

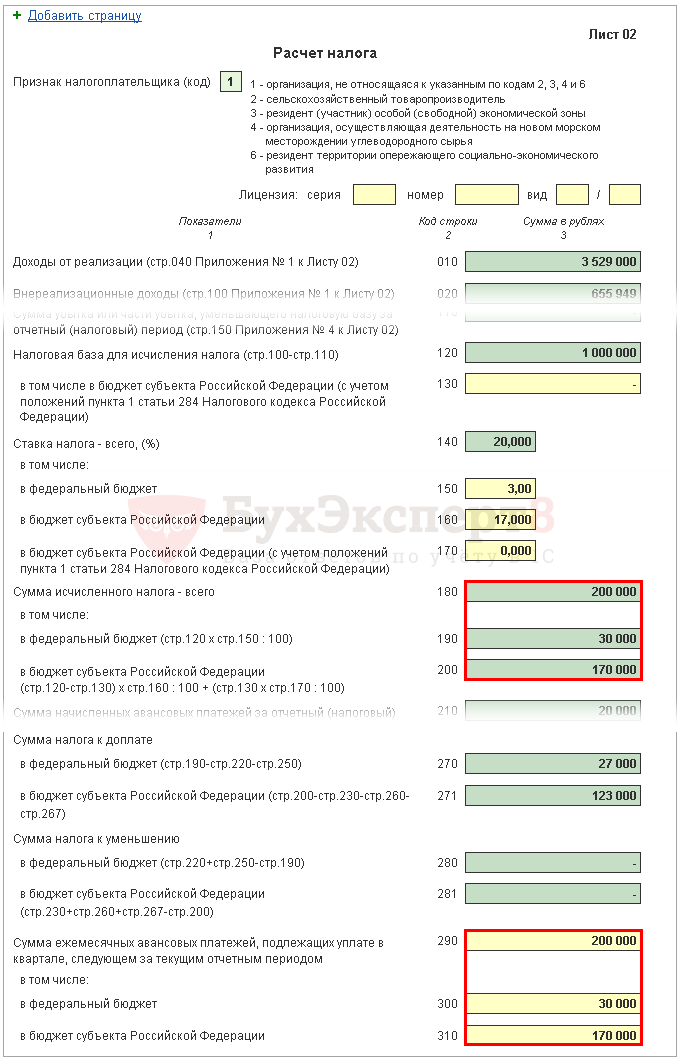

Как начислить налог при ставке в 20 процентов

Если предприниматель до 2019 года уже производил вычисление налога на добавленную стоимость, то он без проблем справится с определением размера данного сбора в настоящее время. Все дело в том, что изменения коснулись только ставки налога, а подходы к расчету остались прежними

Единственное, на что нужно обращать внимание, — это то, что в формулу следует подставлять новую величину платежа (не 18 процентов, а 20). Если в расчете будет задействована заниженная ставка НДС, то цена отгруженных продуктов (выполненных услуг) не будет соответствовать действительности

Типичные способы произведения расчета налога на добавленную стоимость от цены товара/услуги:

- = Цена продукта * 20 процентов (ставка налога выражена в процентах);

- = Цена продукта * 20 / 100 (ставка налога представлена выражением для вычисления доли на основе процентов);

- = Цена продукта * 0,2 (ставка налога выражена в долях).

По сути это несколько методов вычисления НДС в 20% по одной формуле, расчетный принцип заключающийся в умножении ставки сбора на цену товара/услуги (без НДС). Таким образом, не зависимо от того, каким образом был осуществлен расчет, результат будет одинаковым.

Расчет налога, перечисляемого в гос. бюджет, и итоговой цены на реализуемую продукцию с НДС выполняется следующим образом:

- величина НДС = 430 000 * 0,2 = 86 000 рублей;

- итоговая цена (с НДС) = 430 000 + 86 000 = 516 000 рублей.

Далее можно посмотреть, как бы производился расчет данного налога при использовании альтернативных формул:

- величина НДС = 430 000 × 20% = 86 000 рублей;

- величина НДС = 430 000 × 20 / 100 = 86 000 рублей.

Таким образом, был вычислен НДС в 20% от суммы сделки и выявлено, что величина налога составит 86 000 рублей.

Куда идёт налог на добавочную стоимость

Конечно, любой может предположить, что налоги НДС идут в общий бюджет страны. Это будет отчасти правильным ответом, они действительно перечисляются в федеральный бюджет. Но деньги, полученные со сборов, просто так не лежат без дела. Они осуществляются деятельность в различных сферах жизни:

- медицина, образование, соц.политика;

- защита государства, исполняемая органами правопорядка;

- экономика;

- улучшение экологических условий;

- слежение за правильным исполнением жилищно-коммунальных услуг;

- развитие коммуникаций, СМИ, культуры, новых технологий;

- оплата нац.долга;

- транзакции в местные и региональные бюджеты.

Любая сфера нуждается в финансовой поддержке. Она и формируется за счёт налогов, в том числе и НДС. Из длинного списка видно, куда он идёт.

Ставки НДС в России

Ставки НДС определяются федеральными законами. В настоящее время существует несколько ставок данного налога:

Ставки НДС определяются федеральными законами. В настоящее время существует несколько ставок данного налога:

- 0 % – применяется при реализации товаров, экспортируемых за рубеж, или вывезенных в свободные таможенные зоны. НК РФ в ст. 164 предусмотрены и другие случаи, когда применяется данная ставка налога.

- 10% – данный размер налога применяется при продаже товаров для детей, продуктовых товаров, медицинской продукции, книгопечатных товаров, журналов, газет и т. д.

- 20% – основная ставка налога, применяемая большинством налогоплательщиков на территории РФ.

Кроме этого существуют расчетные ставки НДС — 10/110 и 20/120. Их следует применять, когда цену товара точно посчитать невозможно. Например, когда компании перечисляется аванс за товар общей суммой.

Внимание! С начала 2019 года в соответствии с проводимой исполнительными органами РФ налоговой реформы, ставка по НДС повышена до 20%. Ставки 0% и 10% останутся на прежнем уровне.

За что не платят НДС

Ставка НДС в РБ не уплачивается на:

- лекарственные препараты, медицинскую технику, приборы и изделия медназначения (перечень утверждается главой государства);

- медицинские услуги по уходу за больными в стационарах для учреждений, имеющих разрешение на оказание помощи;

- продукцию ветеринарного назначения, услуги ветклиник (перечень от главы государства);

- социальные услуги государственных организаций, некоммерческих негосударственных юридических лиц;

- питание в столовых, которое готовится для лиц, пребывающих в образовательных, дошкольных и медицинских учреждениях;

- услуги, которые оказываются в сфере культуры (перечень утверждается главой государства);

- организацию похоронных мероприятий и реализацию церемониальных принадлежностей;

- услуги по уходу за больными, людьми преклонного возраста, недееспособными инвалидами;

- художественные изделия народного промысла и пр.

Схема начисления НДС с примерами, формула расчёта

Схема начисления НДС может показаться довольно сложной, поэтому в интернете есть возможность найти множество специализированных калькуляторов с интуитивно понятным интерфейсом и буквально с двумя полями. Кто хочет разобрать суть самого алгоритма, после прочтения статьи сможет уже сам подсчитать НДС, основываясь на примерах.

Сложность заключается в том, что налог может взиматься несколько раз:

- При выручке исходного материала. Например, есть предприятие, занимающееся производством муки. Один пакет он оценивает в 50 рублей, а потребитель должен будет заплатить уже 55 рублей.

- Продажа продукта. Тот же самый пакет муки купила пекарня, занимающаяся пирогами. Из одного пакета было выпущено два пирога, проданных по 100 рублей.

- Реализация с помощью потребителя. Пироги решила купить некая сеть магазинов и продавать за 150 рублей с надбавкой. В итоге, тот, кто придёт в магазин за выпечкой, заплатит 165 рублей.

При этом окажется намного дешевле, если купить тот же пирог в небольшом магазине в размере 330 рублей, из которых 55 рублей уходит на налог. Это 16,6% – довольно высокая плата за предъявленную 10%-ую ставку.

Формула расчёта НДС выглядит следующим образом:

НДС=Х*20/100, Х – известная сумма.Если Х будет равен 100 000, то надбавка на основе этой схемы будет составлять 20 000.

Как рассчитать НДС

Формула для расчета проста:

НДС = стоимость товара × 1,18

Налоговая база – это стоимость товара (услуги), согласованная продавцом и покупателем, которая определяется в момент отгрузки или при получении аванса от покупателя.

Действующие ставки НДС, предусмотренные Налоговым кодексом: 0 %, 10 % и 18 %.

Нулевая ставка применяется к экспортируемым товарам, поскольку покупатели за границей не платят НДС поставщикам. Чтобы воспользоваться нулевой ставкой, необходимо предоставить в налоговую инспекций пакет документов в течение полугода со дня экспорта.

Ставка в 10 процентов применима к социально значимым товарам, список которых изложен в пункте 2 статьи 164 Налогового Кодекса. К этой группе отнесены некоторые виды продуктов, медицинских товаров, печатной продукции, детские товары.

В остальных случаях применяется ставка 18 %.

Пример расчета НДС

Предприятие продает партию детского питания по согласованной цене – 10 тыс. руб. На эти товары распространяется 10-процентная ставка.

НДС = 10 000 × 10 % / 100 % = 1 000 руб.

Следовательно, с учетом НДС, стоимость составит = 11 000 руб.

Эта сумма должна быть указана в счете на оплату с указанием размера налога в отдельной графе. Покупатель на основании счета-фактуры направит сумму налога к возмещению (вычету). Предприятие, в свою очередь, должно уплатить в бюджет 1 000 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб. К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп. Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Налоговый период по НДС

Традиционно налоговым периодом по НДС в нашем государстве принято считать календарный год. В налоговом законодательстве существует также такое понятие, как отчетный период. Согласно выбору, который делает сам плательщик, это может быть календарный месяц либо квартал. Закон гласит, что выбранный отчетный период (квартал или год) остается в течение текущего года неизменным.

Важно! Нововведение 2019 года: плательщики имеют возможность однократно поменять или аннулировать свое решение по вопросу выбора квартального отчетного периода. Это право можно использовать до 20.02.2019

Можно ли избежать уплаты НДС или вернуть его

В статье уже упоминалось, что существуют специальные режимы. НДС – это налог, который как раз не входит в эти режимы. Под ними подразумевается УСН и ЕНВД. На спецрежимников не начисляется НДС, они не платят их.

УСН – упрощённая система налогообложения, которая освобождает юридическое лицо от НДС.

ЕНВД – единый налог на вменённый доход, отличающийся тем, что им может пользоваться только ограниченный круг предпринимателей.

С помощью этих систем можно избежать уплаты, но для вхождения в круг спецрежимников необходимо соблюдать условия, прописанные в Налоговом Кодексе РФ.

Кроме этого, есть способ вернуть надбавку. Это возможно, если продать товар зарубежным партнёрам. В таком случае, можно рассчитывать на нулевую ставку

Но с этим моментов нередко возникают проблемы в виде затяжного характера работы ФНС, многочисленные проверки и пристальное внимание инспекционных органов