Расчет полной стоимости кредита в excel по новой формуле

Содержание:

Какие платежи учитываются в полной стоимости кредита

Список платежей заемщика, которые включаются в расчет ПСК, указаны в ч. 4 ст. 6 Федерального Закона № 353-ФЗ:

- Платежи по уплате процентов за пользование кредитом;

- Платежи по возврату суммы основного долга по кредиту;

- Если заключение и исполнение договора кредита подразумевает выпуск кредитной карты — платеж за выпуск и обслуживание банковской карты;

- В случае, когда предоставление кредита возможно только при совершении дополнительных действий, таких как открытие аккредитива или аренда банковской ячейки, платежи за эти действия также включаются в расчет ПСК;

- Если предоставление кредита зависит от заключения договора с третьим лицом или в договоре кредита указана обязанность заемщика совершать платежи в пользу третьих лиц, эти платежи также включаются в расчет ПСК;

- Сумма страховой премии по договору страхования, в том случае, если по этому договору выгодоприобретатель – не заемщик и не один из его близких родственников;

- Также сумма страховой премии по договору страхования учитывается в случае, когда кредитор предлагает разные условия получения кредита (разные процентные ставки, разный срок возврата кредита и т.п.) в зависимости от того, заключает ли заемщик страховой договор.

Все суммы произведенных платежей по кредиту учитываются в формуле отдельным слагаемым на дату погашения согласно графику погашения, при этом несколько платежей, совершенные в один день, складываются в одну сумму.

Платежи по кредиту, совершенные до момента получения займа, согласно ч. 3 ст. 6 Федерального Закона № 353-ФЗ включаются в формулу на дату выдачи кредита.

Ходатайство администрации банка

Для каждого заемщика становится важным не допустить начисления пеней и неустоек со стороны кредитной организации. Именно поэтому рекомендуется при первых затруднений с деньгами, обратиться к кредитору и совместными усилиями решить возникшую задачу. В качестве решения может быть заключение договора о реструктуризации задолженности. Для этого пишется заявление, к которому необходимо прикрепить документы, где будет содержаться сведения о финансовом положении заемщика.

Заявление пишется в двух экземплярах. На первом банк ставит отметку о получении и отдает дебитору. Этот документ храниться на случай разбирательств в суде, в качестве доказательства, что человек желает в добровольном порядке погасить кредит.

Насколько полезна информация о ПСК для заёмщика?

Начнём с того, что при расчёте полной стоимости кредита берётся за основу максимально возможная сумма кредита (займа) и срок его погашения, причём подразумевается, что клиент будет погашать платежи равномерно в соответствии с таблицей платежей в индивидуальных условиях договора. Это не отражает реальную стоимость кредита, ведь если он будет погашен досрочно, то переплата за него будет значительно меньше.

Таким образом, ПСК – это некоторая условная величина, которые банки обязаны рассчитать исходя из предполагаемых действий заёмщика. И по ней действительно можно сравнивать кредиты в одной «весовой категории», т.е. потребы с потребами, а ипотеку с ипотекой.

С кредитными картами ситуация интересней. Как известно, у кредитки есть опредёленный кредитный лимит, предусматривается обязательный минимальный ежемесячный платеж (обычно 5-10%), а также есть льготный период (основная изюминка карты), когда и проценты-то банку выплачивать не придётся, если успеть погасить долг своевременно.

Как в данном случае рассчитать ПСК? Обычно банки предполагают, что вы берёте в кредит по максимуму (всю сумму кредитного лимита), и оплачиваете долг минимальными платежами весь срок действия карты. Проценты получаются, мягко говоря, нереальными, поэтому к этому расчёту обычно прилагают другой, – при условии, что клиент укладывается в льготный период. А иногда расчётов может быть и больше (в зависимости от количества тарифных планов). Все они отражают возможные варианты платежей по кредитке. Хотя вряд ли эти платежи удостаиваются внимания будущих держателей карт, хотя если сравнивать кредитные карточки разных банков, то полная стоимость кредита может дать повод для размышления и склонить человека к выбору того или иного банковского продукта.

Маленький пример – человек выбирает кредитку, обращая внимание на величину годовой процентной ставки по кредиту. Если у двух карточек разных банков этот параметр не отличается, то меньше человек переплатит за ту карту, у которой минимальный ежемесячный платёж больше, а, значит, у этой кредитки ПСК меньше

Как взять товарный кредит?

Для физлиц существуют общие требования: возраст, гражданство, трудовой стаж. Для получения займа потребуется собрать пакет документов.

Необходимые документы

В большинстве случаев необходимо предоставить:

- паспорт;

- СНИЛС.

Дополнительно могут запросить ИНН, загранпаспорт или водительское удостоверение. Некоторые банки требуют справку о доходах по форме банка или 2-НДФЛ.

Требования к заемщикам

Получить займ могут совершеннолетние лица, но большинство банков устанавливает минимальный лимит от 21 года. Отечественные банки преимущественно работают с гражданами РФ, но для иностранцев доступны особые условия.

Главная ошибка новичков: сущность термина

Полная стоимость кредита — это главный параметр, по которому можно судить об окончательной сумме платежа по завершении договора. Именно этот показатель, а не процентная ставка, должны стать в основе принятия решения об актуальности оформления займа. «Беспроцентный» кредит зачастую оказывается кабальным для клиента и имеет ставку до 70%. В итоге возрастает число просрочек и объем работы у коллекторских агентств.

Все чаще возникает путаница с двумя понятиями — «эффективная процентная ставка» и «полная стоимость кредита». Это одно и то же. Просто первый термин уже устарел и почти не применяется.

Зачем банки вводят в заблуждение клиентов и заведомо снижают ставку? Главная цель — привлечь человека. Если кредитор покажет полную стоимость кредита, то желающих его оформлять станет меньше. Финансовое учреждение можно сравнить с тем же магазином, в котором роль товара выполняют вклады, кредиты и карточки. Чтобы избежать проблем, клиент должен делать расчет полной стоимости займа лично, а не рассчитывать на полную честность банкиров.

Теперь на стороне заемщиков закон, согласно которого банк должен раскрывать общую «цену» потребительского займа. Если речь идет о межбанковском кредите, здесь работает немного иная схема.

Что такое полная стоимость кредита

Полная стоимость рассрочки подразумевает совокупность предполагаемых взносов, которые обязуется оплачивать заемщик. Исчисляется в процентном значении, а иногда – денежном. Назначенные ежемесячные и другие платы подробно оговариваются в соглашении между клиентом и финансовой компанией.

Понять с первого раза, что это такое, обычному потребителю непросто. Например, на сайте Сбербанка размещена реклама о том, что банк снижает стоимость до 11,9% годовых тем, кто подает заявку на кредит через сервис Сбербанк Онлайн. Но если зайти в раздел сайта, то можно увидеть информацию о том, что минимальное значение для полной стоимости потребительских займов составляет 12,51%. Там же размещена информация о максимальной величине – 20,94%. Становится неясным, откуда взялись все эти сведения и что они значат.

Это понятие не является синонимом процентной суммы. Ее клиент оплачивает за то, что пользуется средствами кредитора. Начисляется она за определенный период. Есть еще целый перечень выплат, часть которых на законном уровне обязательно включаются в платеж. Другая часть, в силу тех или иных обстоятельств, имеет право не рассматриваться при вычислении этой величины.

Почему полная стоимость кредита может увеличиться

Стоимость кредита может увеличиться в нескольких случаях:

- Если заемщик просрочил платежи. Самая распространенная ситуация. Клиент перестает платить за кредит, и процентная ставка меняется. А вместе с ней и полная стоимость кредита. Такая политика встречается во многих банках и во всех МФО.

- При реструктуризации кредита.

- Когда меняется кредитная политика банка. При смене руководства или при общей смене курса банки часто меняют кредитную политику. И обычно все займы становятся дороже. Тогда для текущих клиентов условия тоже могут измениться. Но это редкая ситуация.

- Во время кризисного периода. В начале 2015 года был финансовый кризис. В этот период многие банки почувствовали просадку по финансам. Некоторые даже были вынуждены закрыться. Другие меняли условия кредитования как для новых клиентов, так и для текущих. Кризисы случаются раз в 8-10 лет, так что нужно быть готовым, что условия по долгосрочному займу могут измениться.

- Если у банка есть поводы сомневаться в платежеспособности заемщика. Это самая редкая причина, и обычно она касается крупных кредитов предпринимателям под залог собственных ценных бумаг. В России подобная практика практически не встречается.

Банки нечасто пользуются возможностью изменить условия договора и увеличить % ставку или сократить срок кредита. Такие случаи сильно бьют по репутации, а мнение заемщиков в финансовой сфере ценится дорого. На уловки охотнее идут МФО, когда изменяют условия кредитования. Схема примерно такая:

В 2017 году произошел показательный случай. Пенсионерке выдали микрокредит, а она не смогла его вовремя оплатить. Изначально займ оформили под 292% годовых. Но после того как условия были изменены, в договоре прописали 2379% годовых. Конечно, это незаконно, что и было доказано в суде. Но это не единичный случай, поэтому при изменении условий договора в МФО тщательно изучайте договор.

Процентная ставка по кредиту

Надо понимать, что банк предоставляет в пользование заемные средства совсем не бесплатно. За то, что пользуешься деньгами банка нужно ежемесячно платить. Оплачивается процентная ставка, установленная банком, которая, по сути, является платой за пользование заемными средствами. Также это заработок банка.

Даже законодательство установило, что подобного рода услуги не могут предоставляться бесплатно.

Погашение процентов может происходить двумя способами, в зависимости от выбранного способа погашения основного долга:

- Это будет постоянная сумма, которая погашается вместе с аннуитетным платежом;

- Либо будет происходить постоянный пересчет, учитывающий уже поступившие до этого платежи, уменьшившие сумму первоначального долга.

Банковская организация не имеет право снижать процентную ставку либо убирать ее полностью. Проценты присутствуют всегда, только размер их может варьировать от одного платежа к другому. Это явление связано с постепенным снижением размера тела кредита. Но платежи по процентам имеют свойство увеличиваться. Это может быть связано с нерегулярностью вносимой оплаты или отсутствия таковой.

Что включается в полную стоимость кредита

Согласно законодательству, ПСК включает в себя:

- Сумму основного долга. Это сумма кредита.

- Процентную ставку. Это основная процентная ставка, под которую выдается кредит.

- Дополнительные платежи, если от них зависит выдача кредита. Чаще всего это расходы на оформление документов или хранение денег в банке по ипотеке или автокредиту.

- Стоимость выпуска карты.

- Платежи третьим лицам, если от них зависит выдача кредита. Это нотариусы, страховые компании, юристы, которые должны подготовить документы для оформления кредита.

Банки не обязаны учитывать в ПСК:

- Платежи, обязательные по закону. Например, ОСАГО в автокредитовании.

- Платежи при нарушении договора. Это штрафы, пени и т. д.

- Платежи, зависящие только от решения заемщика. Это снятие наличных с кредитной карты или досрочное внесение платежа.

- Страхование залога. Это либо договор на недвижимость, либо КАСКО на автомобиль в залоге.

- Страхование с условиями. Это самый интересный пункт, о котором нужно поговорить отдельно.

Но большинство страховок при выдаче кредита — необязательные. И от них можно отказаться. Только большинству сотрудников будет гораздо проще отказать заемщику в оформлении договора и не портить себе статистику, чем выдавать кредит без страховки. Это своеобразные «допродажи», от которых зависит их зарплата. В Сбербанке, ВТБ и других крупных банках такие случаи встречаются часто.

То же самое касается КАСКО и ОСАГО в автостраховании. Центральный банк говорит о том, что такие суммы можно не учитывать, так как это добровольный выбор заемщика. Правда, ни один банк не выдаст автокредит без страховки, но это уже к делу не относится.

Именно поэтому, хоть ПСК и называют реальной стоимостью кредита, но все же это приблизительный показатель. И часть банков пользуется тем, что можно не учитывать дополнительную стоимость кредита в договоре.

От чего зависит сумма займа

Процесс регулирования ПСК проводит закон «О потребительском кредите». Пункт 4 статьи 6 этого закона предусматривает определение влияющих на стоимость кредита факторов. Среди таких можно выделить следующие:

- платежи по основной сумме заема;

- проценты по займу;

- другие платежи, уплата которых предусмотрена в кредитном договоре;

- средства, что нужно уплатить за создание и обслуживание кредитки;

- платежи, предусмотренные договором для уплаты третьим лицам;

- платежи по страховке, если она становится обязательной (страхование автокредитов, ипотеки);

- добровольное страхование заемщика (зависит от его желания).

Кроме этого, пункт 5 статьи 6 закона «О потребительском кредите» говорит и о тех факторах, которые не учитываются при расчете полной стоимости кредита. Они такие:

- если платежи проводятся не по кредитному договору, а в соответствии с федеральным законодательством (для примера можно назвать регистрацию прав на приобретенное в кредит жилье);

- штрафы за просроченные платежи по займу;

- некоторые виды платежей, которые прописаны в кредитном договоре, но их уплата зависит от действий заемщика (комиссия за обслуживание кредитки взимается только тогда, когда заемщик начинает ей пользоваться, активировав «пластик»);

- если страховка была оформлена для обычного потребительского заема.

Можно отметить, что некоторые из тех комиссий, что взимаются банками, не прописаны в данном законе и являются такими, которые не отвечают нормам законодательства. Среди них встречаются:

- комиссия за сопровождение кредитного счета;

- комиссия за погашения ссуды досрочно.

Помимо этого, комиссии являются противозаконными и банковские организации не имеют права накладывать их на своих клиентов. Но если такое все же случилось, заемщик может смело обращаться в Роспотребнадзор. Там каждый гражданин в состоянии защитить свои интересы.

О компании

Несмотря на изменяющиеся условия рынка энергетики Петербургская СК стабильно развивается. Оно зарекомендовало себя добросовестным и надежным партнером, строящим отношения на основе взаимовыгодного сотрудничества.

ПСК СПб предлагает потребителям широкий выбор дополнительных услуг. Все договорные обязательства строятся только на основе законодательства. Для добросовестных потребителей предусмотрена программа лояльности.

Предусмотрено оказание помощи клиентам в случае затруднения в планировании расходов электроэнергии. С этой целью возможно установление фиксированной стоимости на определенный период.

АО «Петербургская сбытовая компания» дает возможность клиентам беспрепятственно расторгнуть договор поставки.

ПСК поставляет электроэнергию потребителям Санкт-Петербурга и Ленинградской области. Это составляет 3 миллиона физических лиц и около 70 тысяч юридических лиц.

На протяжении последних лет предприятие является гарантирующим поставщиком на территории г.Санкт-Петербурга, Ленинградской и Омской области.

Для удобства обслуживания потребителей создана сеть центров по обслуживанию клиентов, клиентский зал в г.Санкт-Петербурге и отделения сбыта в Ленинградской области.

Население города обслуживает дочка ПСК СПб акционерное общество «Петроэлектросбыт». Предприятие представлено универсальными центрами по приему платежей во всех районах города.

АО «Петроэлектросбыт» является агентом акционерного общества «ПСК». «Петроэлектросбыт» был основан в 1994 году с целью организации работы с потребителями-физическими лицами и непромышленными предприятиями города. Основная задача — сбор платежей за потребленную электроэнергию. Для повышения качества обслуживания потребителей была создана сеть клиентских центров. Сегодня организация является ведущей по организации приема регулярных коммунальных платежей у абонентов города.

Центры по приему платежей являются действительно универсальными. Абоненты могут внести платежи не только за электроэнергию, но и за коммунальные услуги, телефонную и мобильную связь, интернет, кабельное телевидение, услуги вневедомственной охраны.

На протяжении последних лет ПСК выступает гарантом поставок электроэнергии в Омской области, сменив на рынке услуг ОАО «Межрегиональную распределительную компанию Сибири».

В настоящее время задачи гарантирующего поставщика выполняет ООО «Омская энергосбытовая компания».

Основное направление деятельности ООО «Омская энергосбытовая компания» — сбыт электрической и тепловой энергии потребителям на территории Омской области.

Также Петербургская СК выполняет функции агента по реализации тепловой энергии. Благодаря ее активной деятельности ПСК обслуживает 800 тысяч потребителей, являющихся покупателями электрической и тепловой энергии.

Организована работа с абонентами, направленная на заключение договоров поставки электроэнергии, организацию технического аудита, претензионная работа с должниками.

В ПСК СПб организована работа Департамента продажи электроэнергии населению, функционирует Центр обслуживания клиентов. Специалисты Центра готовы оказать необходимую помощь по организации энергоснабжения.

ПСК придает большое значение продвижению политики энергосбрежения. Для этого организован целый ряд мероприятий эффективности предприятий в зоне присутствия энергетической компании. Среди таких мероприятий установка энергосберегающего оборудования, обследование предприятий на предмет энергоэффективности.

Центр энергосбережения «Петербургской сбытовой компании» является единственным на Северо-Западе России.

В рамках политики энергопоставщика в Центре проводится активная просветительская и учебная работа. Мероприятия адресованы индивидуальным предпринимателям, представителям бюджетных организаций, УК, товариществ собственников жилья, школьникам, студентам и всем желающим. Специалистами разработаны специальные обучающие программы.

Для организации более эффективной просветительской работы предприятие взаимодействует с Центром энергоэффективности АО «ИнтерРАО» и Комитетом образования Правительства г.Санкт-Петербург.

В настоящее время акционерное общество приступило к реализации благотворительной программы «Свет общения», адресованную детям с ограниченными физическими возможностями.

ИСТОРИЯ ВОПРОСА

Вот так бывает

В 2007 году, до введения регулирования этого момента, согласно статистике ЦБ, реальная ставка по потребительским кредитам варьировалась от 90 до 124% годовых при заявленных 29%. Например, в одном банке для кредита в 40 тыс. руб. сроком на 18 месяцев такая реальная ставка составляла 72% годовых при заявленной процентной ставке за пользование кредитом в 24%.

Поэтому неудивительно, что в то время, по словам Жанны Eфимовой, юриста Московского общества защиты потребителей, жалобы граждан о нарушениях их прав при заключении договоров потребительского кредитования поступали ежедневно. Некоторые банки вообще отказывались сообщать эффективную процентную ставку до предоставления всего пакета документов, необходимого для выдачи кредита.

Сначала ЦБ закрепил обязанность банков раскрывать ПСК в своем нормативном акте. “Нормативный документ ЦБ, конечно, не имеет статуса закона, но он обязателен к исполнению, — говорил тогда директор департамента банковского регулирования и надзора ЦБ Алексей Симановский, презентуя новацию. — К сожалению, наших полномочий недостаточно, чтобы обязать все банки это делать.

Те, что работают с заемщиками и ссудами на индивидуальной основе, не обязаны раскрывать ПСК”. Что и требовалось доказать. Принятые Банком России меры оказались недостаточными: ПСК считали не все, а явно показывали клиентам еще меньше банков. В итоге в марте 2008 года Госдума закрепила обязанность банков рассчитывать ПСК на уровне закона “О банках и банковской деятельности”.

Это сработало. Увидев реальную полную стоимость кредита, потенциальный заемщик подумает трижды, стоит ли его брать. Это в итоге и дисциплинировало банки.

Вот так бывает

Спустя три года, в 2010 году, реальная стоимость кредитов, выдаваемых в торговых сетях, практически сравнялась с заявленными банками ставками. Максимальная разница между этими показателями не превышала 10 процентных пунктов.

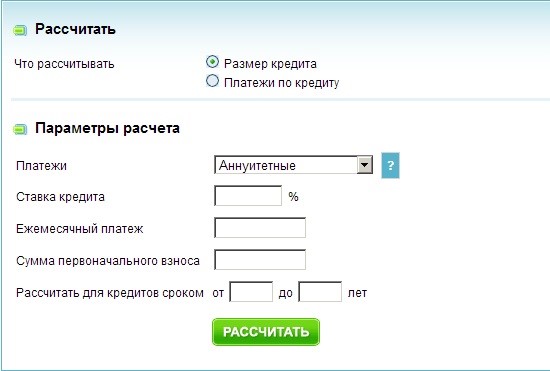

Аннуитетные платежи

Аннуитетный платеж — платеж, который осуществляется каждый месяц в одинаковом размере. То есть, какой платеж рассчитали на первый месяц, такой будет сохранен до окончания срока кредитования. Ежемесячный взнос состоит из погашения основной задолженности, выплата которой увеличивается с каждым месяцем, и процентов.

Преимуществом данного вида является то, что при частично досрочном погашении кредита платеж пересчитывается и становится меньше. Это происходит за счет того, что комиссия рассчитывается на остаток основного долга. Второй положительный момент — это элементарное удобство. Один раз запомнив сумму платежа можно с легкостью планировать домашний бюджет.

Для расчета платежей этого вида существует множество формул, с которыми легче справится специалисту, чем простому обывателю. Мы же воспользовались упрощенным вариантом — формулой, которую необходимо ввести в программе Microsoft Excel:

| ПЛТ(17%/12; 60; -100000) |

Получился ежемесячный платеж равный 2485,3 руб. Несмотря на визуально меньший размер платежа, переплата по кредиту составляет 49 115,5 руб.

Исходя из приведенных расчетов, более выгодным видом для заемщика является дифференцированный платеж. Поэтому при выборе схемы расчета графика оплаты кредита, целесообразней будет выбрать именно его.

Виды коммерческого кредита и его формы

Основными разновидностями коммерческих кредитов являются:

- Отсрочка — погашение займа осуществляется одним платежом в течение периода, оговоренного в соглашении.

- Рассрочка — оплата производится несколькими платежами, общая сумма которых равна займу.

- Единовременная выплата — договор с четкими условиями погашения (срок, платежи и периодичность).

- Вексель — письменное обязательство о возврате долга.

- Консигнация — предоставление продукции или товара с последующим возмещением стоимости.

- Аванс — предоплата за товар или услугу.

Наиболее востребованными являются комбинированные варианты, сочетающие свойства сразу нескольких типов кредитов.

Условия и способы предоставления коммерческого кредита

Процентная ставка по договору не регулируется государством. Условия должны соответствовать интересам обеих сторон:

- Проценты должны быть меньше, чем в банке.

- Ставка по кредиту должна возместить расходы и принести кредитору прибыль.

- Стоимость произведенной или реализованной продукции не должна слишком подниматься, из-за процентов.

Основные формы предоставления кредита:

- вексель — обязательно по возврату средств;

- открытый счет — заемщик может получить товар в любое время;

- сконто — скидки за оплату досрочно;

- консигнация — оплатить товар можно после его реализации.

Интерпретация простыми словами

Полная стоимость — это индикатор, исходящий из важной концепции экономики и финансов — изменения ценности денег с течением времени. Это обратная внутренняя норма прибыли — основной метод оценки рентабельности инвестиций

Задача индикатора показать пользователю изменение цены денег с течением времени рассчитанной на ежегодной основе.

В технических терминах — это ставка дисконтирования для которой текущая цена снятия средств в банке, на потребительские нужды равна текущему размеру всех выплат.

Стоимость потребительского кредита — это цена которую клиент платит за время пользования деньгами выраженная в процентном отношении к сумме займа.

Для получения верного результата следует адаптировать стандартизированную систему под вашу ситуацию, включив дополнительные параметры расходов. Потребителям следует самостоятельно рассчитывать фактическую процентную ставку, не доверяя рекламным предложениям, опускающим многие параметры.

| Платеж | Персональный кредит | Кредитная карта | Потребительский кредит | Потребительская карта |

| Основной долг | + | + | + | + |

| Проценты | + | + | + | + |

| Комиссия за выдачу | + | – | + | – |

| Комиссия по обслуживанию тарифа | + | – | + | + |

| Годовое обслуживание | – | + | – | + |

| Стоимость выпуска карты | – | + | – | – |