Налоговая нагрузка по ндс

Содержание:

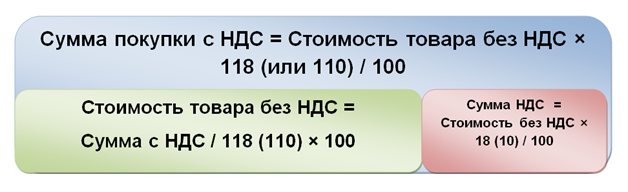

Формула расчёта с примерами

Для расчета суммы налога добавочной стоимости вам будет необходимо запомнить 3 формулы:

- НДС = Сумма без НДС*0,18

- Сумма с НДС = Сумма без НДС*1,18

- Сумма без НДС = Сумма с НДС/1,18 или же Сумма без НДС = НДС/0,18

Для того чтобы посчитать этот показатель нам понадобится:

Вычислить к какой категории НДС принадлежит ваш товар: 0, 10 или 18%

Это вы сможете сделать, обратив внимание на специальный кодекс Российской Федерации.

Необходимо прочитать всю сумму базы налогообложения. То есть, необходимо взять сумму товара, который был реализован и прибавить акцизы

Все загвоздки данного положения вы можете посмотреть в статье 154 РФ.

Если говорить про формулу вычисления налога добавочной стоимости, то она будет выглядеть так: НДС=база налогообложения*ставка налога на ваш товар. Данную величину необходимо вписать в чек, который выдается покупателю или производителю. Стоит обратить особое внимание на иностранную валюту, так как НДС может быть рассчитан только в рублевом эквиваленте. Для перевода необходимо вычесть сумму в рублях согласно курсу валюты из национального банка России.

Если налог добавочной стоимости необходимо выделить, то вы можете поступить следующим образом: полученная сумму необходимо поделить на 1+НДС/100. Если у вас сумма составляет 40 000, то 40 000/(1+18/100) = 33 898,305. А далее от полученного результата отнять начальную сумму: 33 898,3 – 40 000= -6 101,7. У вас должно получиться отрицательное значение, а потому результат необходимо умножить на -1, и тогда., число 6 101,7 и будет нашим НДС.

Если НДС наоборот необходимо начислить, то вашу сумму нужно умножить на 1. Например, необходимо начислить налог добавочной стоимости к сумме 40 000 при налоге в 18%, тогда его необходимо умножить на 1,18: 40 000*1,18=47 200. Или же сразу выделить НДС, умножив сумму на 0,18: 40 000*0,18=7 200 – это будет чистое НДС без суммы.

Расчет показателя легко можно автоматизировать, научившись высчитывать его в таблицах эксель и бухгалтерской программе 1С.

Если же данные расчеты предоставляют для вас сложность, и вы бы хотели решать пример в несколько кликов, рекомендуем вам воспользоваться специальными онлайн-калькуляторами, которые помогают быстро найти налог добавочной стоимости без траты времени.

Для этого вам будет необходимо лишь ввести нужные значения, такие как сумма, желаемые расчеты (выделение или начисление НДС), а также процент облагаемого товара (0, 10 или 18%).

После введения всех данных, сайт покажет вам точный расчет показателей, такие как полная сумма, чистое НДС.

Как начислить налог при ставке в 20 процентов

Если предприниматель до 2019 года уже производил вычисление налога на добавленную стоимость, то он без проблем справится с определением размера данного сбора в настоящее время. Все дело в том, что изменения коснулись только ставки налога, а подходы к расчету остались прежними

Единственное, на что нужно обращать внимание, — это то, что в формулу следует подставлять новую величину платежа (не 18 процентов, а 20). Если в расчете будет задействована заниженная ставка НДС, то цена отгруженных продуктов (выполненных услуг) не будет соответствовать действительности

Типичные способы произведения расчета налога на добавленную стоимость от цены товара/услуги:

- = Цена продукта * 20 процентов (ставка налога выражена в процентах);

- = Цена продукта * 20 / 100 (ставка налога представлена выражением для вычисления доли на основе процентов);

- = Цена продукта * 0,2 (ставка налога выражена в долях).

По сути это несколько методов вычисления НДС в 20% по одной формуле, расчетный принцип заключающийся в умножении ставки сбора на цену товара/услуги (без НДС). Таким образом, не зависимо от того, каким образом был осуществлен расчет, результат будет одинаковым.

Расчет налога, перечисляемого в гос. бюджет, и итоговой цены на реализуемую продукцию с НДС выполняется следующим образом:

- величина НДС = 430 000 * 0,2 = 86 000 рублей;

- итоговая цена (с НДС) = 430 000 + 86 000 = 516 000 рублей.

Далее можно посмотреть, как бы производился расчет данного налога при использовании альтернативных формул:

- величина НДС = 430 000 × 20% = 86 000 рублей;

- величина НДС = 430 000 × 20 / 100 = 86 000 рублей.

Таким образом, был вычислен НДС в 20% от суммы сделки и выявлено, что величина налога составит 86 000 рублей.

Формула для расчета по ставке 18%

Для большей части коммерческой деятельности предусмотрена ставка 18%.Формула НДС к уплате выглядит следующим образом:

Размер НДС = стоимость продаваемой продукции (или услуг) с учетом акцизов без НДС * 0,18

Для наглядности рассмотрим несколько примеров:

- Стоимость товара — 400 рублей. Размер НДС составит 72 рубля (400 * 0,18). Итоговая цена для покупателя получится 400 (доход организации) +72 (налог, перечисляемый в бюджет) = 472 рубля;

- Товар в магазине стоит 620 рублей. Чтобы определить цену товара без НДС, необходимо разделить эту сумму на 1,18. Итого получается: 620/1.18 = 525 р. 40 коп. Вычитываем размер НДС: 620 – 525,4 = 94 рубля 60 копеек.

Формулы не обязательно запоминать наизусть, так как они находятся в свободном доступе.

Готовые формулы для расчета

Расчет в валюте

Стоит упомянуть еще об одном немаловажном моменте, касающемся проведения реализации продукции в иностранной валюте. В этой ситуации обязательно следует провести вычеты либо прибавление рублевого эквивалента, соответствующего на тот момент курсу ЦБ

Для проведения правильного расчета налога необходимо будет применить две суммы. Одной из них является сумма предоплаты, которая была передана во время процедуры отгрузки продукции. Вторая — сумма, выплаченная за товар.

Причиной необходимости такой процедуры является особенность начисления добавочной стоимости. Дело в том, что она может быть осуществлена лишь в рублевой валюте.

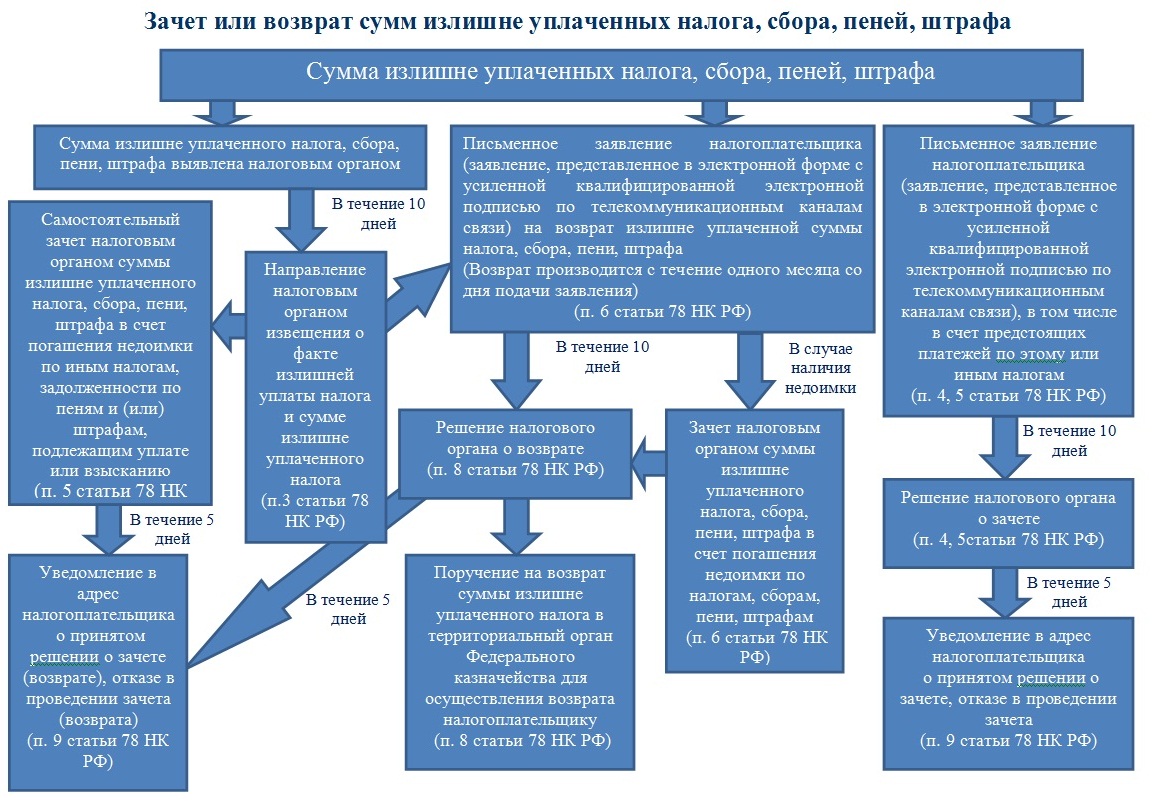

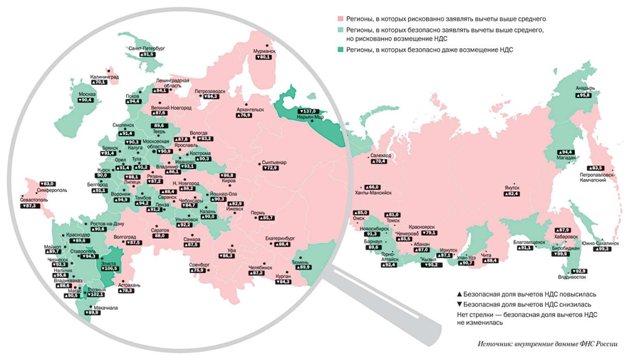

Особенности безопасного вычета согласно российскому законодательству

Под налоговым вычетом подразумевается размер НДС, который предъявляется поставщиками продукции (или услуг). Согласно п.3. Приложения №2 приказа ФНС от 30.05.07, если доля вычетов за последний год получится 89% (и выше), то будет назначена выездная налоговая проверка. Чем сулит подобное мероприятие, всем понятно, поэтому необходимо избегать таких ситуаций. Доля вычетов рассчитывается по следующей формуле:

(НДС принятый к вычету/Начисленный НДС) * 100%

Иными словами, чтобы не попасть под неприятные санкции со стороны налоговой службы, НДС, принятый к вычету, должен быть меньше начисленного хотя бы на 11%. Согласно российскому налоговому законодательству, отчетным периодом является квартал, следовательно, расчет доли необходимо производить на основании сведений за последние 4 квартала.

В разных регионах нашей страны лояльность налоговой службы к организациям очень разная. На представленной карте субъекты разделены на 3 категории (в черном прямоугольнике указан размер безопасного вычета)

В некоторых субъектах РФ размер безопасного вычета может отличаться. Например, для республики Адыгея он составляет 85,7%, а для Кабардино-Балкарии – 93,4%. Этот показатель для каждого субъекта регулярно (каждый квартал) меняется. Поэтому, чтобы не попасть в неприятную ситуацию, постоянно проверяйте эти значения для своего региона на сайте налоговой службы.

Условия и порядок принятия сумм НДС к вычету

Все условия принятия НДС к вычету прописаны в статьях 171 и 172 Налогового кодекса РФ. Рассмотрим их подробнее.

Вы должны быть плательщиком НДС

Если компания применяет специальные режимы налогообложения или использует освобождение от НДС, вычеты она делать не может. В таких случаях «входящий» НДС просто включают в расходы. Входной НДС нельзя предъявить к вычету, даже если в виде исключения организация выставляет контрагенту счет-фактуру с выделенной суммой НДС и платит ее в бюджет.

Комментарий 1C-WiseAdvice

При применении УСН вопрос вычета по НДС является достаточно сложным, поскольку выставление счетов-фактур и вычеты по НДС для «упрощенцев» не предусмотрены. Вместе с тем, в некоторых случаях возможно получить вычет по НДС.

Например, в соответствии с п. 3 ст. 171 НК РФ налоговые агенты имеют право на вычет НДС при соблюдении следующих условий:

- товары (работы, услуги), имущественные права были приобретены для операций, облагаемых НДС;

- при их приобретении НДС был уплачен в бюджет.

Товары и услуги используются в деятельности, облагаемой НДС или для перепродажи

Если вы используете их в необлагаемых операциях, заявить вычет нельзя. Сумму «входного» НДС надо включить в их стоимость (п. 2 ст. 170 НК РФ).

Если изначально товары приобретались для операций, не облагаемых НДС, но фактически использовались в облагаемых налогом операциях, то можно воспользоваться вычетом (Письмо Минфина России от 01.06.2010 № 03-07-11/230).

В случае если НДС уже приняли НДС к вычету, а потом использовали товары в необлагаемых операциях, сумму налога придется восстановить (п. 3 ст. 170 НК РФ).

Сложнее, если организация ведет и облагаемую, и необлагаемую НДС деятельности, и приобретенные товары или услуги используются и там, и там. Тогда нужно вести раздельный учет операций и принимать к вычету НДС в той пропорции, в которой эти материалы используются для производства облагаемых товаров или услуг.

Товары, работы или услуги приняты к учету

Одно из наиболее важных условий принятия НДС к вычету – правильное отражение товаров на счетах бухгалтерского учета. При этом у вас должны быть первичные документы, на основании которых вы их принимаете к учету (п. 1 ст. 172 НК РФ).

Если речь идет о ввозимых импортных товарах, то должны быть и документы, подтверждающие уплату НДС при ввозе.

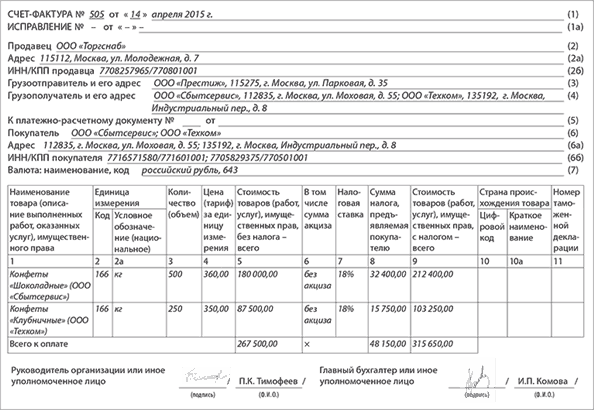

Имеется правильно оформленный счет-фактура или универсальный передаточный документ (УПД)

Это ключевой документ-основание для принятия НДС к вычету, и налоговики относятся к нему с особым и даже, можно сказать, болезненным вниманием. Ошибки в оформлении счета-фактуры или УПД – самая частая причина отказа в вычете, поэтому за правильностью оформления счетов-фактур/УПД, которые вы получаете от поставщиков, нужно строго следить

Ошибки в оформлении счета-фактуры или УПД – самая частая причина отказа в вычете, поэтому за правильностью оформления счетов-фактур/УПД, которые вы получаете от поставщиков, нужно строго следить.

Важно!

Вам не могут отказать в вычете, если в счете-фактуре/УПД есть ошибки, но они не препятствуют идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг), их стоимости, налоговой ставки и суммы налога. Это прямо прописано в п. 2 ст. 169 НК РФ.

Есть несколько исключений, когда вычет можно сделать без счета-фактуры/УПД. Так, НДС по билетам и жилью в командировке можно принять к вычету на основании бланков строгой отчетности, в которых НДС выделен отдельной строкой. По ввезенным на территорию РФ товарам – на основании таможенной декларации и документов об уплате налога. По имуществу, полученному как вклад в уставный капитал, – на основании документов о передаче активов.

1C-WiseAdvice использует уникальную запатентованную технологию обработки первичных документов «Процессинг», которая в режиме онлайн контролирует наличие, полноту и качество первичных документов. Если какой-то документ отсутствует или оформлен неправильно – мы сообщаем об этом клиенту. В результате появляется возможность заранее исправить либо дополнить недостающий документ, а не в последний момент перед сдачей декларации по НДС искать недостающие документы или заниматься корректировками.

Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

В соответствии с законодательством, реализация продукции и оказание услуг в РФ сопровождается уплатой налога НДС.

На сегодняшний день ставка НДС — 18%. В некоторых случаях применяется льготная ставка, которая составляет 10%.

Обычная и льготная ставки очень широко используются в налоговом учете, с ней имеют дела бухгалтера, экономисты, аудиторы, налоговые консультанты и пр.

В данной статье будут рассмотрены следующие вопросы:

- как рассчитать сумму НДС?

- как быстро посчитать сумму с НДС?

- как вычесть налог на добавленную стоимость из суммы?

- как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%.

Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб.

Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%.

Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб.

Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб.

К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп.

Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Быстрый расчет стоимости с НДС по коэффициенту

Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

8 650 х 1,18 = 10 207 руб.

Обратный расчет (как в примере № 3):

63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно. При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость.

Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой.

Формула и пример расчета налога на добавленную стоимость

Любой налогоплательщик в компанию бухгалтера, чтобы проводить нужные операции и правильно выставлять счета и производить расчёты. Но владелец того или иного предприятия будет чувствовать себя уверенней, если будет понимать, как работает схема перечисления денег в государственный капитал.

Чтобы понять алгоритм, представим информацию в виде формул и на примере покажем, как считать те или иные цифры. Для начала возьмём ставку, которая распространяется на большинство товаров и была повышена с 1 января 2019 года – 20%.

Как уже было подмечено ранее, НДС взимается с каждой стадии изготовления:

- При поставке первоначального материала. Например, фирма производит сахар.

- Один пакет этого продукта стоит 50 рублей. Покупающая сторона должна при этом заплатить уже сумму в размере 55 рублей с налогом добавленной стоимости.

- При продаже полученного товара. Этот пакет был куплен предприятием, которое занимается кондитерской деятельностью. С одной упаковки было создано два торта на сумму 100 рублей.

- При потребительском запросе. Сеть магазинов приобрела торты, оцениваемые стоимостью в 150 рублей. Рядовой покупатель оплатит уже цену в 165 рублей.

Если приобрести этот же торт, но уже в маленьком магазине, его цена будет составлять 330 рублей. Что, конечно, становится невыгодно для покупателя, так как на надбавку уходит 55 рублей, в виде процента – это 16,6%, что не соответствует действительности, потому что сахар относится к категории товаров, подходящих под ставку в 10%.

Чтобы рассчитать размер НДС, нужно знать формулу, выглядит она следующим образом:

НДС= Х*20/100, Х – известная сумма.

К примеру, если стоимость товара составляет 100 000 , то надбавка будет равна 20 000.

Ðогда плаÑиÑÑ Ð½Ð°Ð»Ð¾Ð³ Ñ ÑеализаÑии?

Ð ÑÐµÑ ÑлÑÑаÑÑ, когда ÑеÑÑ Ð¸Ð´ÐµÑ Ð¾ налоге Ñ ÑеализаÑии ÑоваÑов, ÑÐ°Ð±Ð¾Ñ Ð¸Ð»Ð¸ ÑÑлÑг, ÑÑок пеÑенеÑен ÑолÑко Ð´Ð»Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ð¹ и ÐÐ, коÑоÑÑе в апÑеле, ÑоглаÑно Ð£ÐºÐ°Ð·Ñ â 239, не ÑабоÑаÑÑ. ÐÐ»Ñ Ð½Ð¸Ñ Ð¿ÐµÑевеÑÑи пеÑвÑÑ ÑаÑÑÑ Ð½Ð°ÑиÑленного за 1 кваÑÑал налога поÑÑебÑеÑÑÑ Ð½Ðµ позднее 6 Ð¼Ð°Ñ 2020 года â пеÑвого ÑабоÑего Ð´Ð½Ñ Ð¿Ð¾Ñле «неÑабоÑего» пеÑиода.

ÐÑÑалÑнÑе плаÑежи по ÐÐС за 1 кваÑÑал ÑплаÑиваÑÑÑÑ Ð²Ñеми в обÑÑнÑе ÑÑоки â не позднее 25 Ð¼Ð°Ñ Ð¸ 25 иÑÐ½Ñ 2020 г.

Как рассчитать НДС за квартал/ полугодие/ год?

Налоговым периодом для уплаты НДС является квартал (ст.163 НК РФ). Декларация в налоговые органы должна быть предоставлена в следующие сроки:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 25 апреля |

| 2 квартал | До 25 июля |

| 3 квартал | До 25 октября |

| 4 квартал | До 25 января |

Уплата НДС производится равными частями до 20 числа каждого месяца следующего квартала:

| Квартал | Сроки уплаты НДС |

| 1 квартал | До 25 апреля, до 25 мая, до 25 июня |

| 2 квартал | До 25 июля, до 25 августа, до 25 сентября |

| 3 квартал | До 25 октября, до 25 ноября, до 25 декабря |

| 4 квартал | Дл 25 января, до 25 февраля, до 25 марта |

Для проведения верного расчёта НДС за квартал необходимо:

Определить налоговую базу – сумма всех доходов, полученных налогоплательщиком в течение налогового периода (ст.153 НК РФ):

| Налоговая база | = | Доходы, полученные от реализации | + | Авансы |

После определения налоговой базы необходимо произвести исчисление НДС:

| НДС | = | Налоговая база | * | 0,18 (0,10) |

После исчисления НДС необходимо произвести налоговый вычет (ст.171 НК РФ).

Вычет – это сумма НДС, которую организация уже уплатила поставщикам товаров, работ, услуг.

Исчислить НДС, подлежащий уплате в бюджет:

| НДС, подлежащий уплатев бюджет | = | НДС | – | Вычет |

Для того, чтобы предприниматель смог подтвердить достоверность сведений – необходимо заполнять следующие документы:

- счёт-фактура;

- Книга продаж;

- Книга покупок.

В случае проверки налоговыми органами данная документация должна быть предоставлена проверяющим. Такие исчисления НДС организации обязаны производить ежеквартально. Законодательство не запрещает переносить вычеты на последующие кварталы в течение трёх лет, но исчисленный НДС подлежит уплате в строго определённые сроки.

Расчет НДС, который ранее уже был включен в стоимость продукта

Теперь мы перейдем к рассмотрению ситуации, когда требуется осуществить расчетную операцию по выделению величины сбора из цены товара/услуги. Потребность в таких вычислениях может появиться в случае получения предоплаты/аванса либо, например, при указании в соглашении цены на продукт и НДС, начисленного на него, одной суммой.

В данной ситуации при оформлении отгрузочных бумаг (накладной, счета-фактуры и пр.) указывается величина сбора, вычисленная по одной из ниже представленных формул:

- = Цена продукта с НДС * 20 / 120;

- = Цена продукта с НДС / 1,2 * 0,2.

Представленные схемы расчета являются двумя модификациями одной формулы, поэтому определить, как будет наиболее удобно выделить НДС 20 из суммы сделки купли-продажи, решается бухгалтером индивидуально. Таким образом, не зависимо от того, каким образом было осуществлено вычисление, результат будет идентичным.

Приведем пример. Согласно контракту, заключенному между компанией ООО «Рыбак» и ООО «Вкусные консервы», в 2019 году производится закупка рыбы на условиях предоплаты в 25 процентов. Данный тип товара облагается сбором по ставке в 20 процентов. При выполнении предоплаты в размере 100 000 рублей, бухгалтеру ООО «Вкусные консервы» необходимо рассчитать сумму НДС для оформления сопроводительных документов.

Расчет сбора, перечисляемого в гос. бюджет, выполняется одним из представленных способов:

- Величина НДС = 100 000 * 20 / 120 = 16 666,67 рублей.

- Величина НДС = 100 000 / 1,2 * 0,2 = 16 666,67 рублей.

УплаÑа ÐÐС за 1 кваÑÑал 2020 года пÑи импоÑÑнÑÑ Ð¾Ð¿ÐµÑаÑиÑÑ

СÑоки пеÑеÑиÑÐ»ÐµÐ½Ð¸Ñ ÐÐС пÑи импоÑÑе оÑлиÑаÑÑÑÑ Ð¾Ñ ÑÑоков по обÑÑÐ½Ð¾Ð¼Ñ Ð½Ð°Ð»Ð¾Ð³Ñ. ÐÑи ÑÑом необÑодимо ÑÑиÑÑваÑÑ, из какой именно ÑÑÑÐ°Ð½Ñ Ð¿Ñоизведен ввоз ÑоваÑов:

- из ÑÑÑан, не вÑодÑÑÐ¸Ñ Ð² ÑоÑÑав ÐÐÐС — оплаÑа оÑÑÑеÑÑвлÑеÑÑÑ Ð² Ð¼Ð¾Ð¼ÐµÐ½Ñ Ð²Ð²Ð¾Ð·Ð°;

- из ÑÑÑан-ÑÑаÑÑÐ½Ð¸Ñ ÐÐÐС — налог плаÑиÑÑÑ ÐµÐ¶ÐµÐ¼ÐµÑÑÑно, не позднее 20-го ÑиÑла меÑÑÑа, ÑледÑÑÑего за меÑÑÑем, в коÑоÑом ÑÐ¾Ð²Ð°Ñ Ð¿ÑинÑÑ Ðº ÑÑеÑÑ. Ðвозной ÐÐС за маÑÑ Ð¸ апÑелÑ, налогоплаÑелÑÑикам, не ÑабоÑавÑим в «неÑабоÑий» пеÑиод, ÑледÑÐµÑ ÑплаÑиÑÑ Ð½Ðµ позднее 6 Ð¼Ð°Ñ 2020г.

Что такое прибыль

Прибыль – разница между суммарным доходом и общими расходами (включая налоги). То есть, это та самая сумма, которую в быту можно было бы спокойно положить в копилку.

Чтобы рассчитать прибыль, необходимо сложить все приходящие средства и вычесть из полученной суммы все допущенные издержки.

При неблагополучном раскладе и даже при большом доходе прибыль предпринимателя может равняться нулю, или вовсе уходить в минус.

Основная прибыль компании формируется из прибыли и убытка, полученных от всех направлений работы.

Наука экономика выделяет несколько основных источников прибыли:

- Новаторская работа компании;

- Навыки предпринимателя ориентировать в экономической ситуации;

- Применение инвестиций и капитала в производстве;

- Монополизм компании на рынке.

Виды прибыли

Прибыль делится на категории:

- Бухгалтерская. Применяется в бухучете. На ее основе формируются бухгалтерские отчеты, рассчитываются налоги. Для определения бухгалтерской прибыли из суммарной выручки вычитаются явные, обоснованные издержки.

- Экономическая (сверхприбыль). Более объективный показатель прибыли, так как при ее расчете учитываются все экономические издержки, допущенные в рабочем процессе.

- Арифметическая. Валовый доход минус различные издержки.

- Нормальная. Необходимый доход в работе компании. Ее величина зависит от упущенной выгоды.

- Хозяйственная. Равна сумме нормальной и экономической прибыли. Исходя из нее принимают решения об использовании полученной предприятием прибыли. Подобна бухгалтерской, но рассчитывается иначе.

Валовая и чистая прибыль

Существует также разделение прибыли на валовую и чистую. В первом случае учитываются только расходы, связанные с рабочим процессом, во втором – все возможные издержки.

Например, формула, по которой рассчитывается валовая прибыль в торговле – цена реализации товара минус его себестоимость.

Валовую прибыль чаще всего определяют отдельно по каждому виду деятельности, если предприятие работает в нескольких направлениях.

Применяется валовая прибыль при анализе рентабельности направлений работы (доля прибыли от какой деятельности больше), при определении банком кредитоспособности компании.

Валовая прибыль, из которой вычли все издержки (налог на прибыль, кредитные проценты и так далее), образует прибыль чистую. С нее начисляются дивиденды акционерам и собственникам предприятия. И именно чистая прибыль отражается в бухгалтерском балансе и является главным показателем работы бизнеса.

EBIT и EBITDA

Иногда вместо понятного слова «прибыль» предприниматели встречают такие загадочные сокращения, как EBIT или EBITDA. Они применяются для оценки деятельности бизнеса, когда сравниваемые объекты работают в разных странах или облагаются разными налогами. Иначе эти показатели еще называют очищенной прибылью.

EBIT представляет собой прибыль в той форме, в какой она была до уплаты налогов и различных процентов. Такой показатель было решено выделить в отдельную категорию, так как располагается он где-то между валовой и чистой прибылью.

EBITDA – это не что иное, как прибыль без учета налогообложения, процентов и амортизационных отчислений. Используется исключительно для оценки бизнеса, его характеристики. В отечественной бухгалтерии не применяется.

Как посчитать НДС вручную по ОСВ

Автор статьи

Анастасия Владимировна Селиванова

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

Сформируйте ОСВ за квартал.

Обратите внимание на счет 62.02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3

Узнать подробнее

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по Дт 76.АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п.4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке Дт 91.02 Кт 68.02)/ «Бухгалтерская энциклопедия «Профироста»09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

На что следует обратить внимание

Для избежания досадных ошибок следует во время проведения расчета налога применить парочку простых правил:

Во время проведения процедуры заполнения счета-фактуры нужно обращать внимание на размер налога, чтобы не было переплаты. Такая ошибка впоследствии станет преградой для осуществления оплаты налога частями, и в выделенный промежуток времени организации придется осуществить оплату НДС сразу в полном объеме.

Не следует забывать и о том факте, что данный налог является разницей между суммой, получаемой от той, что нужно заплатить государству за проданную продукцию, и той, которая была оплачена еще во время ее приобретения.

Независимо от того, какой вид продукции предоставляется компанией, порядок уплаты НДС для всех одинаковый. Каждая компания обязана в определенный период проводить подсчет величины налога, подлежащего уплате. После заполнения декларации и сдачи ее до числа последующего месяца нужно осуществлять оплату налога, разделенного на три части. Их оплата проводится в течение каждого последующего месяца нового квартала.

Отчетный период по НДС

Отчетный период по НДС совпадает с налоговым и составляет квартал. Это означает, что отчетность по НДС составляется ежеквартально (то есть данные в форму заносятся не нарастающим итогом, а отдельно по каждому кварталу). Иными словами, декларация по НДС сдается в ИФНС по истечении каждого квартала года и содержит только данные, относящиеся к этому конкретному кварталу.

Срок для подачи отчетности по НДС в 2019 году – не позднее 25-го числа месяца, следующего за налоговым периодом (п. 5. ст. 174 НК РФ). Это положение имеет отношение как к налогоплательщикам НДС, так и к налоговым агентам по этому налогу.

Декларацию нужно подавать в электронном виде. Если декларация будет представлена на бумажном носителе, она считается неподанной. В этом случае будет начислен штраф за непредставление декларации (ст. 119 НК РФ), также возможна блокировка счета (п. 3 ст. 76 НК РФ).

Кроме налогоплательщиков декларацию по НДС сдают (п. 5 ст. 174 НК РФ):

- налоговые агенты, не являющиеся плательщиками НДС или освобожденные от исполнения обязанностей, связанных с исчислением и уплатой НДС;

- предприятия, не являющиеся плательщиками НДС, но выставившие счет-фактуру с выделенной суммой НДС.

При ликвидации или реорганизации предприятия время сдачи отчетности по НДС лучше согласовывать с местными налоговыми органами (п. 5 ст. 55 НК РФ). Если такой договоренности с проверяющими нет, то декларацию следует сдать в установленный срок. Но сделать это нужно до даты ликвидации/реорганизации, так как после внесения записи об этом в Единый государственный реестр юридических лиц предприятия уже не существует, сдавать отчетность некому.

О правилах заполнения декларации подробнее читайте:

- «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)»;

- «Декларация по НДС за 2 квартал 2019 года».

и в других статьях рубрики, посвященной декларации по НДС.