Основные показатели, характеризующие эффективность инвестиционного проекта

Содержание:

Сравнение дисконтированного и обычного срока окупаемости

Срок отдачи капитала в традиционном понимание считается наиболее простым параметром. Для его расчета не используются дополнительные коэффициенты, а сам он отображает период, за который чистый доход перекроет объем капитала без оглядки на изменения экономической среды и прочих условий. Как ни странно, его преимущество считается его же недостатком.

Срок окупаемости инвестиций

Иными словами, традиционный срок возврата может быть сильно занижен за счет того, что при его расчетах инвестиционный проект рассматривается изолированно, без учета влияния каких бы то ни было факторов. В некоторых ситуациях отсутствие влияния внешней среды на проект может стать одним из факторов потенциального провала проекта и впустую потраченных средств.

Дисконтированный период окупаемости дает более четкое представление о периоде возврата средств за счет того, что в формулах его нахождения присутствует показатель дисконта, за счет которого стоимость капитала корректируется и приводится к актуальному значению.

Проще говоря за годы реализации инвестиционного проекта капитал может потерять часть своей стоимости, например, за счет увеличения инфляции или иных общеэкономических факторов. Применение дополнительного показателя позволяет учесть эту особенность и внести корректировки в расчеты, отчего полученный результат становится более точным.

Инвестирование

Стоит отметить, что оба этих показателя применяются в равном соотношении, но с одним отличием. ДСО используется в проектах с большим периодом возврата, в то время как его традиционный аналог более подходит для кратковременных вложений. На коротком промежутке времени погрешность вычисления не имеет большого влияния. В связи с этим нельзя четко ответить – какой из данных параметров является лучше, а какой хуже.

Разновидности

Выбирая инвестиционный проект, необходимо учитывать интересы и доходы инвестора. Различают два вида срока окупаемости:

- Долгий. Это время, на протяжении которого инвестированный в проект капитал приносит не только небольшую прибыль, но и определённую пользу. Примером может послужить завод, специализирующийся на переработке отходов жизнедеятельности. Такой завод окупается в течение долгого времени (до нескольких десятилетий), но, несмотря на это, приносит большую пользу окружающей среде, уберегая её от загрязнения.

- Короткий. Длительность такого срока окупаемости намного меньше, чем долгого, и в основном занимает от одного до шести месяцев. К данному виду относятся наиболее благоприятные и оптимальные инвестиционные проекты, способные окупится в самое ближайшее время. Например, если в магазине установить всю необходимую технику и оборудование, то после его открытия все капиталовложения вернутся уже в первый год через наценку на товары.

Формула затрат

В данном случае продолжают пользоваться все теми же формулами, которые были рассмотрены выше. Однако, очень важную роль играют непосредственно сами затраты, куда они были вложены.

Если проект не слишком рискованный, то он будет довольно долго окупаться, однако шансов потерять средства здесь практически не будет. При высоких рисках можно получить хорошую прибыль, но вероятность потерять деньги будет значительно выше.

Например, если предприятие осуществило затраты на покупку продукции у сторонней компании на сумму около 10 миллионов, причем в дальнейшем эта продукция будет модернизирована и уйдет за 60 миллионов, однако на это необходимо потратить порядка трех лет, то окупаемость по истечении этих 3 лет будет довольно быстрой, а вложения прибыльными.

Если же случится такое, что спроса на продукцию не будет вовсе, то все затраты окажутся напрасными.

Понятие окупаемость

В зависимости от того, в какое направление планируется вложить деньги, понятий окупаемости бывает несколько:

- для недвижимого имущества;

- для приобретения оборудования;

- для инвестиций в будущие прибыльные проекты;

Срок окупаемости для инвестиционных вложений представляет собой конкретно взятый промежуток времени, по истечении которого вложенные финансовые средства сравняются с величиной полученного дохода.

Если говорить более простым языком, то данный коэффициент будет говорить, через какое время удастся получить размещенные средства обратно и приступить к получению прибыли.

Зачастую, подобный коэффициент применяется для того, чтобы определиться, какой из выбираемых проектов является гораздо более выгодным для вложения. Иными словами, где получится получать прибыль значительно быстрее. Инвестор скорее заинтересуется проектом с наименьшим коэффициентом, так как он станет приносить прибыль значительно быстрее.

Зачастую, к аналогичным расчетам прибегают в случае, если необходимо выяснить, насколько эффективным и целесообразным будет вложение денежных средств. При чересчур высоком значении данного коэффициента, скорее всего придется отказаться от размещения средств в данном предприятии.

Чтобы вложить средства в недвижимость, следует тщательно оценить, насколько эффективной будет реконструкция, строительство или модернизация выбранного объекта. Здесь в качестве основного показателя будет выступать временной промежуток, в течение которого дополнительная прибыль и проведенная работа по экономии сумеют стать больше по сравнению с вложенными средствами.

Период окупаемости оборудования помогает вычислить, в течение какого времени средства, затраченные на покупку данного станка будут возвращены, а изделие начнет приносить ощутимую прибыль.

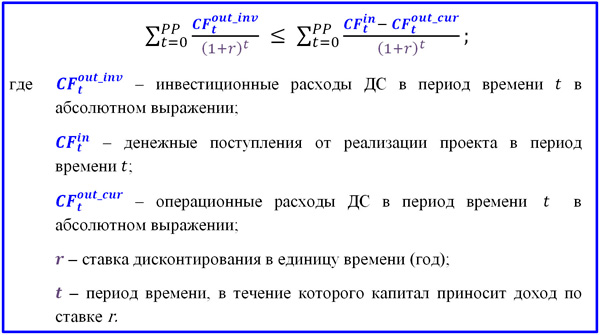

Учет дисконтирования в методике окупаемости

Расчет периода окупаемости с учетом ставки дисконтирования призван выявить тот минимальный срок, за который интегральный экономический эффект или чистый дисконтированный доход (ЧДД или NPV) станет положительным и сохранит в последующем неотрицательное значение. Два названных выше временных отрезка разделены переломной точкой, в которой изменяется динамика ЧДД, рассчитанного кумулятивно или нарастающим итогом. Представленная ниже формула неравенства позволяет рассчитать показатель срока окупаемости как наименьший корень математического выражения.

Базовое неравенство для исчисления срока возмещения инвестиций

Базовое неравенство для исчисления срока возмещения инвестиций

Такое неравенство служит для расчета срока возмещения в процессе суммирования его левой и правой частей. Это действие совершается до тех пор, пока правая часть по сумме не превысит левую. Учет ставки дисконтирования при расчетах обоснованно считается более корректным, а расчет периода окупаемости получается более достоверным. Срок окупаемости методом дисконтирования можно вычислить чуть иначе, если из дисконтированных чистых поступлений на эксплуатационной фазе (правая часть неравенства) вычитать дисконтированные инвестиции в проект (левую часть).

Когда произойдет полное возмещение стоимости единовременных вложений (разница сравняется с нулем), номер соответствующего периода укажет на период окупаемости. Данный метод обладает уровнем точности, соответствующим уровню детализации периодов при планировании (год, квартал, месяц). Естественно, каждому инвестору годовой уровень покажется несколько грубым приближением. Как рассчитать срок окупаемости с точностью до долей годового шага расчетного периода? Для этих целей используется специальная формула: как для простого варианта, так и для метода с учетом дисконтирования. Рассмотрим небольшой сквозной пример расчета, на основании которого мы сможем определить все возможные значения показателя.

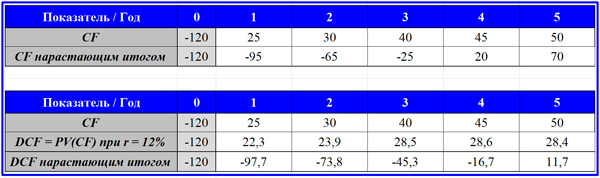

Пример расчета простого срока окупаемости и с учетом дисконтирования

Пример расчета простого срока окупаемости и с учетом дисконтирования

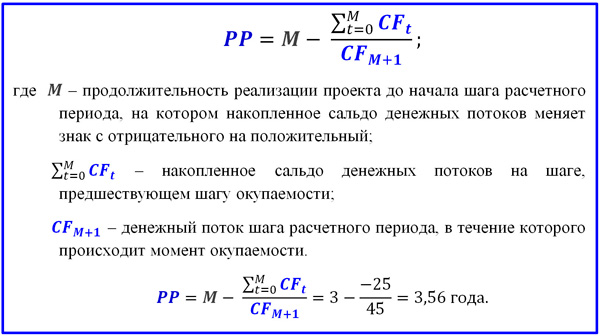

Формула расчета простого периода окупаемости

Формула расчета простого периода окупаемости

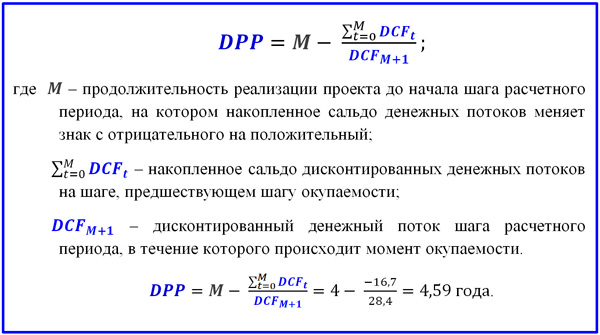

Представлен пример инвестиционного проекта, изначально рассчитанного на длительный период возврата вложений. Ставка дисконтирования в примере предложена на уровне 12% годовых. Из таблиц мы видим, что при простом расчете покрытие стартовых инвестиций кумулятивным денежным потоком, сгенерированным проектом, происходит по окончании трех лет. С учетом дисконтированных денежных потоков окупаемость проекта сдвигается минимум на один год вперед. Как рассчитать окупаемость с более высокой точностью, мы видим из предложенных вашему вниманию формул.

Формула расчета периода окупаемости с учетом дисконтирования

Формула расчета периода окупаемости с учетом дисконтирования

Значение продолжительности проекта до периода, в котором возникает проектный эффект (M), в обоих случаях установить несложно. Его наглядно можно видеть из таблиц по смене знака CF и DCF соответственно. Далее, подставляя значения в формулы, мы получаем точные значения простого периода возврата на уровне 3,56 года, а дисконтированного – 4,59.

Логика оценки окупаемости

Оценка любого инвестиционного проекта должна носить комплексный характер. В расчет принимается не один, а группа значимых показателей: NPV, IRR, PI, MIRR и PP (DPP). Это связано с тем, что каждая проектная задача является многогранным и сложным явлением. И единый оценочный показатель выделить невозможно. Тем не менее, для того чтобы вынести определенное суждение, следует ориентироваться на достаточность уровня генерируемой прибыли на постинвестиционной фазе. Кроме того, желательно иметь возможность выбора среди нескольких вариантов расчета капитальных вложений по каждому стратегическому направлению.

Ежегодно в развитых компаниях проходят мероприятия стратегического планирования, результатом которых являются, помимо прочего, планы стратегических инвестиционных инициатив, часть которых преобразуется в проекты. Этому предшествуют оценочные процедуры, о которых и идет речь. Известно, что в логике экономического расчета временная шкала инвестиционного проекта делится на три основных периода.

- Этап инвестиций.

- Этап возврата вложенных средств.

- Этап получения прибыли от вложений.

В этой связи следует помимо доходности учитывать и период, после которого проект начнет приносить запланированную прибыль инвесторам. Этот период называется сроком окупаемости. Интересно, что теоретически все инвесторы осознают, что успешность проекта определяется долгосрочными перспективами. Практически же, подсознательно и явно имеет место стремление начать получать выгоду как можно раньше. Такое свойственно не только нашей стране, вполне естественно подобное происходит во всем мире.

Психологически сориентироваться на длительный период ожидания финансового результата трудно. Тем более это актуально в современных событийных потоках, в которых весьма затруднительно строить достоверные долгосрочные прогнозы. В этой связи особым потенциалом обладают деловые люди, способные следовать масштабному стратегическому замыслу. Такие бизнесмены умеют концентрировать вокруг проекта капитал, идти на длительные низкие значения операционного кэш-флоу. Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Надо объективно смотреть на состав оценочных показателей, среди которых один из первых – это период окупаемости, и он – не самый главный. Тем не менее, в ряде случаев данный показатель имеет существенное значение. Расчет данного критерия важен, когда руководство компании озабочено ликвидностью бизнеса и минимизацией рисков хозяйствования. Особенно вопрос актуален для отраслей экономики, в которых технологические изменения происходят быстро. Пример бизнеса в телекоммуникациях или медицине тому весомое подтверждение. Проекты, в которых срок окупаемости короче, являются наиболее ликвидными и наименее рискованными.

16 Мини-пекарня

Очень важно чтобы арендуемое помещение имело соответствующие коммуникации – электропроводка с большим запасом мощности (пекарня потребляет много электричества), санузлы, вентиляция

Особое внимание на оформление разрешительной документации, соблюдении санитарных норм и оформление персонала. . Практически все что связанно с едой является перспективной бизнес идеей для маленького города, особенно хлеб и мучные изделия

Однако, нужно учитывать что клиент любит свежую выпечку, продукты не первой свежести должны своевременно утилизироваться, а это является расходной статьей, которая нуждается в оптимизации. Обороты производства следует увеличивать постепенно, отвечая на спрос клиентов предложением

Практически все что связанно с едой является перспективной бизнес идеей для маленького города, особенно хлеб и мучные изделия. Однако, нужно учитывать что клиент любит свежую выпечку, продукты не первой свежести должны своевременно утилизироваться, а это является расходной статьей, которая нуждается в оптимизации. Обороты производства следует увеличивать постепенно, отвечая на спрос клиентов предложением.

Чтобы заработать, демпинговать ценами не совсем правильная стратегия, так вы можете загнать себя в долги, конкурировать с крупными производителями на минимальных закупочных объемах – плохая идея. Возможно лучше использовать тактику «У нас дорого, но мы производим лучшее», также экспериментируйте, создавайте что-то новое, не только продукт, но и услугу, например, доставка выпечки. Если ваши изделия будут действительно хороши, то можно пробовать сотрудничать с заведениями общепита и т.д. Пробуйте, и у вас все получится.

Вводные для старта

- Целевая группа клиентов – без ограничений

- Оптимальное месторасположение – торговые центры, центральные районы города, жилые массивы с плотной застройкой.

- Реклама и маркетинг – внешняя реклама, сайт, отметка на Google-карте, рекламные листовки.

- Материальное обеспечение – помещение, оборудование для производства и хранения, мебель, витрины, сантехника.

Первоначальные затраты

- аренда помещения ≈ 800-1500$;

- косметический ремонт ≈ 2000-2500$;

- оборудование для выпечки и хранения продуктов ≈ 15000-25000$;

- мебель ≈ 2000-2500$;

- посуда, кухонный инвентарь, разделочные доски, прочее ≈ 2000$;

- электроника/сейф/кассовый аппарат ≈ 2500-3000$;

- сигнализация и видеокамеры ≈ 800-1000$;

- первая закупка продуктов ≈ 1500$;

- коммунальные платежи ≈ 500-800$;

- 4 пекаря, 2 кассира, 1 бухгалтер, 1 уборщица ≈ 2500-3000$;

- канцтовары/моющее/обслуживание техники ≈ 300-400$;

- ежемесячное пополнение продуктов ≈ 1000$;

- налоги (этим занимается бухгалтер) ≈ >200$.

Итого вложений требуется ≈ 38000-40000$. И еще 20000-30000$ необходимо иметь на амортизацию бизнеса в первые месяцы его жизни.

Ежемесячные расходы ≈ 6000-7000$.

Доходы (предположительные)

- Средний чек клиента ≈ 3$.

- Пекарня обслуживает ежедневно 120 человек (1 клиент, каждые 6 минут).

- Прибыль в день 360$, в месяц – 10800$.

- Кроме этого, можно заключать договора с другим бизнесом о поставках вашей продукции, например хлеб в мини маркеты или столовые, в рестораны.

Чистая прибыль в месяц ≈ 2500-3000$.

Окупаемость ≈ 1-2 года.

Масштабирование. Возможно в сторону расширения масштабов производства и разнообразя продукции, а также в направлении открытия мини-пекарен в других районах города и в масштабе страны.

PS… Предлагаем лишь идеи, пусть вас не вводит в заблуждение, когда кто-то говорит что лучший бизнес в маленьком городе – это определенный вит деятельности, это не так. Любое занятие, если подходить к бизнес-процессам (управление, логистика, закупки, сбыт, остатки) рационально – будет приносить прибыль. Успех зависит от конкретного предпринимателя, зарабатывайте!

Ставка дисконтирования

Методы определения ставки дисконтирования отличаются различными подходами, каждый из которых характеризуется специфическими достоинствами и недостатками.

CAPM-модель оценки капитальных активов, введённая в 70-х годах У. Шарпом для определения доходности акций. Сильной стороной модели считается учёт связи рыночного риска и доходности акции. В первоначальной модели этот фактор был единственным учётным

Во внимание не принимались трансакционные затраты, непрозрачность фондового рынка, налоги и другие факторы. Позднее, для увеличения точности, Ю.Фама и К

Френч применили дополнительные параметры.

Модель Гордона. Её другое название – модель дивидендов постоянного роста. «Минус» метода в том, что он применим лишь в том случае, если компания имеет обыкновенные акции с постоянными дивидендными выплатами, а «плюс» в относительной простоте расчёта.

Модель WACC – средневзвешенной стоимости капитала. Один из самых популярных методов для демонстрации нормы дохода, которую нужно выплатить за инвестиционную часть капитала. Экономический смысл метода – в вычислении минимально допустимой величины рентабельности (уровня прибыльности). Этот результат можно применить к оценке вложений в уже существующий проект.

Метод оценки рисковых премий. В методе используются дополнительные критерии риска, не предусмотренные другими моделями. Однако эта оценка субъективна, что относится к недостаткам метода.

Метод экспертной оценки. Среди достоинств – возможность учитывать нестандартные факторы риска и тонкая индивидуальная настройка анализа. В числе недостатков – субъективное восприятие ситуации. Эксперт оценивает мезо- макро и микрофакторы, которые, по его мнению, повлияют на нормы прибыли. Для каждого проекта будет свой специфический набор значимых рисков.

Есть целый ряд других простых и сложных методов, но в следующем ниже примере ставка дисконтирования будет рассчитываться для наглядности и прозрачности основной формулы как сумма «безрисковой ставки» и «премии за риск». Первая составляющая уравнения – безрисковая ставка – в примере расчёта равна 15% – ключевой ставке Центрального банка РФ. Это часть доходности по безрисковому активу. Вторая составляющая – премия за риск – устанавливается экспертным путём в размере 8% на основе условной оценки производственных, инновационных, социальных, технологических и других рисков. Это – норма прибыли на существующие риски. В сумме ставку дисконтирования будем считать равной 23%.

Есть целый ряд других простых и сложных методов, но в следующем ниже примере ставка дисконтирования будет рассчитываться для наглядности и прозрачности основной формулы как сумма «безрисковой ставки» и «премии за риск». Первая составляющая уравнения – безрисковая ставка – в примере расчёта равна 15% – ключевой ставке Центрального банка РФ. Это часть доходности по безрисковому активу. Вторая составляющая – премия за риск – устанавливается экспертным путём в размере 8% на основе условной оценки производственных, инновационных, социальных, технологических и других рисков. Это – норма прибыли на существующие риски. В сумме ставку дисконтирования будем считать равной 23%.

Модели простого срока окупаемости

Определить срок окупаемости проекта можно несколькими способами, первый из которых самый простой. Этот метод относится к традиционным статистическим подходам, которые возникли достаточно давно и основаны еще на логике здравого смысла. Метод называется «срок окупаемости без учета дисконтирования», в англоязычной традиции производный от pay back (возвращать, окупиться) обозначается как аббревиатура – PP (payback period).

Данный показатель прост и доступен для понимания именно как период окупаемости использованных на реализацию проекта средств за счет поступления доходов, генерируемых как следствие осуществленных инвестиций. Показатель условно делит длительность инвестиционного проекта на две большие части: период возврата вложений и период извлечения эффекта. Таким образом, период окупаемости – это минимальная продолжительность, которая отсчитывается с момента старта проекта и требуется для возврата вложенных инвестиционных ресурсов.

Как только возврат состоялся, возникает интегральный эффект проекта, который далее развивается в положительную сторону, формируя финансовый результат, ради которого, собственно, и затевался инвестиционный процесс. Срок окупаемости, рассчитанный по простому методу, не учитывает условия динамики стоимости денег и других средств во времени. В определенных ситуациях такой подход вполне корректен. Настоящий метод не учитывает эффекта дисконтирования. К слову сказать, в определении, данном в федеральном законе № 39-ФЗ от 25.02.99 г. «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», рассматривается именно срок окупаемости в простой форме.

Расчет срока окупаемости в простой форме может производиться согласно одному из двух возможных подходов. Первый подход предлагает рассчитывать период окупаемости как частное между объемом первоначальных инвестиций в стоимостном выражении и величиной среднегодовых поступлений денежных средств по факту проектной реализации. У данного подхода есть непременное условие, чтобы денежные поступления из года в год были примерно равны, тогда расчет окажется корректным.

Второй подход состоит в том, чтобы для расчета использовать кумулятивное накопление сальдо величин денежных доходов в сравнении с суммой произведенных вложений. Помимо простоты настоящий метод имеет еще несколько преимуществ:

- размер начальных инвестиций в проект не трудно установить;

- проекты легко ранжировать по срокам окупаемости, выделяя самые благоприятные для поддержания ликвидности бизнеса;

- очевидны ключевые риски проектов, связанных с длительностью возврата вложенных сумм.

Методы, основанные на дисконтированных оценках

Чистая приведенная стоимость (Net Present Value, NPV). Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, …, Рk. Общая накопленная величина дисконтированных доходов (PV) и чистая приведенная стоимость (NPV) соответственно рассчитываются по формулам:

Очевидно, что если: NPV > 0, то проект следует принять; NPV

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать

Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля

Индекс рентабельности инвестиций (Profitability Index, PI). Этот метод является, по сути, следствием метода чистой теперешней стоимости. Индекс рентабельности рассчитывается по формуле:

Очевидно, что если: РI>1, то проект следует принять; РI

Логика критерия PI такова: он характеризует доход на единицу затрат; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченность сверху общего объема инвестиций. В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Внутренняя норма прибыли инвестиций (Internal Rate of Return, IRR). Вторым стандартным методом оценки эффективности инвестиционных проектов является метод определения относительного показателя, определяемого в % отношении – внутренней нормы рентабельности проекта (internal rate of return, IRR), т.е. такой ставки дисконта, при которой значение чистого приведенного дохода равно нулю. Формула показателя имеет вид:

Если: IRR > WACC. то проект следует принять; IRR

Отметим, что вместо критерия сравнения WACC может быть использована любая другая норма доходности, например, ставка по депозиту, ставка доходности по гособлигациям и т.д.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Модифицированная внутренняя норма прибыли (Modified Internal Rate of Return, MIRR). MIRR – это ставка в коэффициенте дисконтирования, уравновешивающая притоки и оттоки средств по проекту. Метод дает более правильную оценку ставки реинвестирования и снимает проблему множественности ставки рентабельности, показатель рассчитывается по следующей формуле:

Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP). Метод определения дисконтированного срока окупаемости инвестиций аналогичен методу расчета простого срока окупаемости, однако нет недостатков последнего, а именно – игнорирования факта неравноценности денежных потоков, возникающих в различные моменты времени.

Условие для определения дисконтированного срока окупаемости может быть сформулировано как нахождение момента времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат. Формула расчета дисконтированного срока окупаемости инвестиций:

Расчет дисконтированного срока окупаемости

Формула расчёта дисконтированного финансового потока в отдельном периоде:

CF (дисконтированный) = CF/(1+r)^n,

где:

- CF – значение недисконтированного совокупного денежного потока в данный период;

- r – ставка дисконтирования;

- n – номер периода.

Схема расчёта показателя следующая:

- Составляется таблица финансовых потоков (по каждому периоду рассчитываются денежные потоки, связанные именно с этим инвестиционным проектом – релевантные доходы и затраты).

- Для всех периодов заполняются суммы входящих и исходящих денежных потоков.

- Рассчитывается совокупный денежный поток за период как разница входящих и исходящих потоков.

- Для каждого периода считается дисконтированный денежный поток по вышеприведённой формуле.

- Рассчитывается суммарный денежный поток нарастающим итогом.

- Суммарный денежный поток теперь можно сравнить с суммой инвестиций. Период, в котором первая величина превысила вторую, является сроком окупаемости инвестиций.

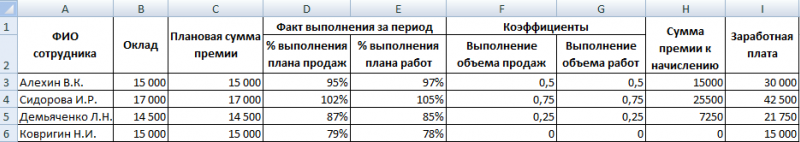

Расчет срока окупаемости в MS Excel

Поскольку формула дисконтированного срока окупаемости намного сложнее, чем формула расчёта PP, то удобнее делать расчёты в программе обработки электронных таблиц, такой как MS Excel.

В программе составляется таблица из столбцов:

- столбец A – номер периода;

- столбец B – сумма инвестиций;

- столбец C – суммарный входящий финансовый поток в периоде (доходы);

- столбец D – суммарный исходящий поток в периоде (расходы);

- столбец E – суммарный денежный поток за период CF (=доходы – расходы);

- столбец F – дисконтированный денежный поток за период;

- столбец G – совокупный дисконтированный денежный поток нарастающим итогом;

- столбец H – разница между столбцом B и столбцом G.

Столбец A заполняется цифрами от 1 до планируемого окончания срока проекта.

Столбцы B, C и D заполняются вручную.

В столбец E заносится простая формула (разница между столбцами D и C).

Столбец F также заполняется формулами. Например, если таблица денежных потоков начинается со строчки 11, а значение ставки дисконтирования находится в ячейке А5, то в ячейку F11 нужно ввести формулу «=E11/(1+$A$5)^A11», а затем скопировать её и вставить в остальные ячейки столбца F.

В соответствии с вышеприведённой формулой расчёта дисконтированного потока, эта формула Excel берёт значение недисконтированного потока и делит его на значение (1 + ставка дисконтирования), возведённое в степень, равную номеру периода из ячейки А11

Обратите внимание на абсолютную адресацию к ячейке А5 в формуле

Столбец G суммирует нарастающим итогом совокупный дисконтированный поток: в ячейке G12 будет формула «=G10+F11». В ячейке H11 – формула «=G11-B11». Как только в этом столбце будет неотрицательное значение, срок окупаемости найден. Можно использовать условное форматирование для выделения неотрицательных значений в этом столбце.