Что такое рефинансирование ипотеки и выгодно ли это?

Содержание:

Рефинансирование ипотеки: лучшие предложения 2020 г.

Далее приведем самые интересные предложения по рефинансированию ипотечного кредита 2020 г. для московского региона от некоторых банков.

Росбанк

Гражданам РФ Росбанк предлагает свою программу рефинансирования по следующим параметрам.

| Условия | Срок ипотеки | Сумма ипотеки | Ставка со страхованием жизни | Ставка без страхования жизни |

| Стандартные | 13-60 месяцев | 50 тыс. – 3 млн. руб | От 7,9% | От 13,9% |

| Зарплатным клиентам | 13-84 месяца | 50 тыс. – 3 млн. руб | От 7,9% | От 13,9% |

Банк отклонит заявку, если сумма ежемесячного дохода заемщика составляет менее 15 тыс. рублей в месяц.

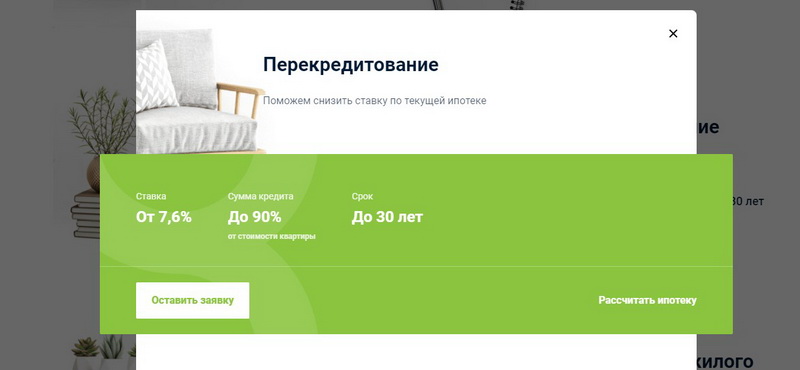

Дом.рф

Рефинансирование в банке Дом.РФ предлагается по таким условиям:

- ставка от 7,6%;

- срок ипотеки до 30 лет;

- максимальная сумма – 30 млн. рублей для столицы, области, СПб и Ленинградской области, 15 млн. рублей для остальных регионов;

- минимальная сумма – 500 тыс. рублей.

Подробнее о ставках, которые напрямую зависят от суммы ипотеки. Сумму по договору сравнивают с показателем по регионам:

- Ипотека в Москве и области — 8 млн. рублей ,

- Для Петербурга и Ленинградской области — 5 млн. рублей для,

- 3 млн. рублей для остальных регионов РФ.

| Сумма ипотеки более 8 / 5 / 3 млн.руб. | Сумма ипотеки менее 8 / 5 / 3 млн.руб | |

| Сумма ипотеки до 70% от цены квартиры | 8% | 8,2% |

| Сумма ипотеки от 70% до 80% от цены квартиры | 8,3% | 8,5% |

| Сумма ипотеки от 80% до 90% от цены квартиры | 9,5% | 9,7% |

Скидка -0,4 п.п. предоставляется заемщикам, которые являются клиентами Дом.РФ или подтверждают свой доход выпиской из Пенсионного фонда РФ.

Кстати, Дом.РФ предлагает «купить» скидку к ставке на весь срок ипотеки:

- за единовременный платеж в 2% от суммы кредита скинут 0,5% годовых;

- за внесенные 3,5% сбросят 1% от ставки.

Кроме основных требований к заемщику (возраст от 21 до 65 лет + стаж работы от 3 месяцев), Дом.РФ предъявляет требования к предыдущей ипотеке:

- уплата 6 и более ежемесячных платежей;

- нет задолженности и просроченных на 30 дней и более платежей;

- реструктуризации по кредиту не было.

Сбербанк

Сбербанк России тоже разработал собственную программу рефинансирования ипотечных кредитов:

| Процентная ставка | От 8,5% |

| Сумма кредита | От 300 тыс. до 7 млн. рублей |

| Срок кредита | От 1 до 30 лет |

| Возраст заемщика | От 21 до 75 лет |

| Трудовой стаж | От 6 месяцев текущий и от 1 года общий |

Сбербанк проверяет состояние предыдущего кредита:

- не должно быть текущей просроченной задолженности;

- в течение года – без просрочек;

- прошло не менее полугода с даты оформления первой ипотеки;

- до конца действия первой ипотеки осталось не меньше 90 дней;

- отсутствие реструктуризации по предыдущему кредиту.

Открытие

Банк «Открытие» предлагает рефинансирование по ставке 8,4% годовых для новых клиентов при выполнении условий:

- подача заявки онлайн;

- сумма кредита до 5 млн. рублей (до 60% от цены квартиры);

- оформление страховки жизни;

- оформление страхования титула при покупке квартиры на вторичном рынке.

Максимальная сумма кредита – до 30 млн. рублей (Москва, МО, СПБ и ЛО), до 15 млн. рублей в других регионах, срок – от 3 до 30 лет.

Банк проверит отсутствие просрочек по предыдущему кредиту в течение последних 180 дней, а само рефинансирование допускается не ранее, чем через полгода с момента заключения первого договора.

Газпромбанк

Основные условия рефинансирования в Газпромбанке:

- сумма кредита: от 100 тыс. до 45 млн. рублей;

- срок кредита: от 1 до 30 лет;

- минимальная ставка – 8,9% годовых.

Ставка увеличивается при следующих условиях:

- +1 п.п. при отказе от страхования жизни и здоровья + титульного;

- на период перерегистрации залога +1 п.п., если предоставить сотруднику банка нотариальную доверенность на регистрацию залога, и +2 п.п., если не предоставить такую доверенность.

Требования к заемщику включают российское гражданство, возраст от 20 до 70 лет, стаж работы 3 месяца на последнем месте и 1 год общий, регистрация в России и отсутствие негативной кредитной истории.

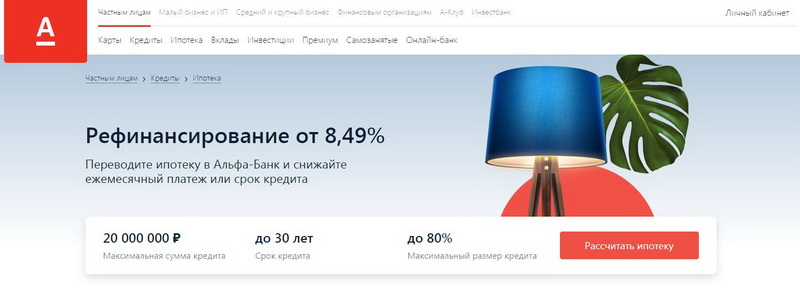

Альфа-Банк

Альфа-Банк предлагает достаточно выгодное рефинансирование ипотеки на вторичном или первичном рынке:

- максимальная сумма до 20 млн. рублей и до 80% от цены квартиры;

- срок кредита – от 3 до 30 лет;

- первоначальный взнос – от 20% стоимости недвижимости;

- базовая ставка – 8,99%.

Скидки и надбавки к базовой ставке:

- -0,5% зарплатным клиентам;

- +1% для ИП и собственников бизнеса;

- +2% при отказе от страхования жизни или титула;

- +4% при отказе от страхования жизни и титула (в комплексе);

- +2% начисляется в период перерегистрации залога.

Требования к заемщикам по рефинансированию:

- возраст от 21 до 70 лет (на дату погашения кредита);

- гражданство РФ, Украины, Белоруссии;

- общий стаж работы не менее 1 года.

Регистрация по месту жительства или пребывания не требуется.

Оформление в Альфа-Банке производится только онлайн.

Как выбрать кредитно-финансовое учреждение?

Прежде всего необходимо сравнить условия:

- По процентным ставкам. Ставки по рефинансированию ниже ставок по потребительским и ипотечным кредитам.

- Полной стоимости кредита. Банки обязаны предоставить данную информацию до подписания кредитной документации.

- Минимальной и максимальной сумме кредита. В каждом банке существует максимальная сумма кредита, которую они готовы предоставить клиенту. Это зависит от платежеспособности заемщика и стоимости кредитуемого объекта недвижимости.

- Срокам рассмотрения заявок. Составляют от одного до десяти рабочих дней.

- Размер нового ежемесячного платежа. Как правило, заемщики обращаются за рефинансированием кредита с целью его уменьшения.

- Общую сумму выгоды при перекредитовании. Необходимо произвести предварительный расчет для того, чтобы определить сумму экономии на переплатах по процентам.

Внимание! Окончательная процентная ставка определяется в зависимости от суммы, срока кредита, уровня доходов заемщика, его согласия застраховать жизнь и здоровье, покупке жилья у компаний-партнеров банка и прочих факторов.

Также следует обратить внимание на присутствие банка в регионе, где проживает заемщик и оплачивает платежи по кредиту. Можно сделать рассчёты предстоящих расходов по страхованию объекта недвижимости, проведению новой оценки недвижимости, оплате госпошлины за государственную регистрацию ипотеки в пользу нового кредитора

Ниже приведена таблица, в которой указаны основные банки, рефинансирующие ипотеку и условия по таким кредитам.

| Банк | Реф.своей ипотеки | Реф.чужого займа | Ставка % | Мин.сумма, руб. | Макс.сумма, руб. |

| Абсолют Банк | нет | есть | от 8,99 | 300 тыс. | 20 000 000 |

| Альфа Банк | нет | есть (доступно для жителей Москвы, МО, Санкт-Петербурга, Краснодара, Ростова-на-Дону, Екатеринбурга) | от 8,9 | – | 50 000 000 |

| Возрождение | есть | есть | от 9,4 для сторонних банков; от 10,4 для своих кредитов | 500 тыс. | 15 000 000 |

| Открытие | есть | есть | от 8,7 | 500 тыс. | 30 000 000 |

| Ак Барс Банк | нет | есть | 9,9 | 500 тыс. | Определяется по оценке платежеспособности, но не более 80% от оценочной стоимости объекта недвижимости |

| Бинбанк | нет | есть | от 9,3 | 600 тыс. | 20 000 000 – для Москвы, МО, Санкт-Петербурга, Ленинградской области, 10 000 000 – для жителей других регионов |

| ВТБ 24 | нет | есть | 8,8 с предоставлением справок о доходах; от 10,0 без предъявления таких справок. | – | 30 000 000 |

| Газпромбанк | нет | есть | от 8,8 | 500 тыс., но не менее 15% от стоимости недвижимости | 45 000 000 |

| Дельтакредит | нет | есть | от 10,75 | 600 тыс. в Москве и МО, 300 тыс. в других регионах | Определяется индивидуально банком |

| Промсвязьбанк | нет | есть | от 9,1 | Не менее 20% от стоимости объекта недвижимости, указанной в отчете об оценке | 15 000 000 |

| Райффайзен Банк | нет | есть | 9,5 | 800 тыс. для жителей Москвы и МО, 500 тыс. для жителей других регионов | 26 000 000 |

| Росевробанк | нет | есть | от 7,6 | 500 тыс. | 20 000 000 |

| Российский капитал | нет | есть | от 7,5 | 500 тыс. | До 80% стоимости жилья, но более остатка долга по текущему кредиту |

| Россельхозбанк | есть | есть | от 9,05 | 100 тыс. | 20 000 000 – на погашение кредита самого банка; на погашение кредита другого банка в Москве – 20 000 000; в Санкт-Петербурге – 15 000 000; Московской области – 10 000 000; в остальных регионах – 5 000 00. |

| Сбербанк | нет | есть | от 9,5 | 1 млн. | 7 000 000 |

| Сургутнефтегазбанк | нет | есть | от 9,5 | – | 8 000 000 |

| Тинькофф | нет | есть | от 8,25 | – | 99 000 000 |

| Транскапиталбанк | нет | есть | от 7,7 | 300 тыс. | 9 500 000 – для Москвы, МО и Санкт-Петербурга; 6 500 000 – другие регионы. |

| Уралсиб | нет | есть | от 9,5 | 300 тыс. | 50 000 000 |

| Юникредитбанк | нет | есть | от 9,45 | – | До 80% от стоимости объекта недвижимости |

Дополнительно прочитать о том, где выгодно рефинансировать ипотеку, можно тут.

ÐкÑпеÑÑиза Ðанки.ÑÑ

ÐаклÑÑение ÑкÑпеÑÑов поÑÑала Ðанки.ÑÑ Ð¾ пÑеимÑÑеÑÑÐ²Ð°Ñ Ð¸ недоÑÑаÑÐºÐ°Ñ ÐºÑедиÑнÑÑ Ð¿ÑодÑкÑов,вÑÑвленнÑÑ Ð¿Ð¾ ÑезÑлÑÑаÑам иÑÑÐ»ÐµÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑнка.

ÐлÑÑÑ

- возможноÑÑÑ Ð¿ÑивлеÑÐµÐ½Ð¸Ñ Ð´Ð¾ 4-Ñ ÑозаемÑиков;

- пÑедоÑÑавлÑеÑÑÑ ÐÐ;

- возможноÑÑÑ Ð¿Ð¾Ð»ÑÑиÑÑ ÐºÑÐµÐ´Ð¸Ñ Ð±ÐµÐ· подÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð´Ð¾Ñода;

- ÑоÑма подÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð´Ð¾Ñода не влиÑÐµÑ Ð½Ð° пÑоÑенÑнÑÑ ÑÑавкÑ;

- возможноÑÑÑ Ð¸Ð·Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ ÑоÑÑава заемÑиков по ÑÑÐ°Ð²Ð½ÐµÐ½Ð¸Ñ Ñ Ð¿ÑедÑдÑÑим кÑедиÑом;

- возможноÑÑÑ ÑÐ½Ð¸Ð¶ÐµÐ½Ð¸Ñ ÑÑавки пÑи ÑплаÑе единовÑеменной комиÑÑии;

- ÑооÑноÑение «ÐÑедиÑ/залог» — до 90%

ÐÑобÑе огÑаниÑениÑ

УÑÐ»Ð¾Ð²Ð¸Ñ Ð¸ ÑÑавки

Ð¦ÐµÐ»Ñ ÐºÑедиÑа

- ÑеÑинанÑиÑование

- гаÑаж / маÑиномеÑÑо

Тип пÑогÑаммÑ

ÐÐÐ.РФ

ÐбеÑпеÑение

- залог пÑав ÑÑÐµÐ±Ð¾Ð²Ð°Ð½Ð¸Ñ (Ð´Ð»Ñ ÑÑÑоÑÑегоÑÑ Ð¶Ð¸Ð»ÑÑ)

- залог имеÑÑейÑÑ Ð² ÑобÑÑвенноÑÑи недвижимоÑÑи

закладÑÐ²Ð°ÐµÐ¼Ð°Ñ ÑÑÑоÑÑаÑÑÑ Ð½ÐµÐ´Ð²Ð¸Ð¶Ð¸Ð¼Ð¾ÑÑÑ Ð´Ð¾Ð»Ð¶Ð½Ð° наÑодиÑÑÑ Ð² доме, вÑодÑÑем в пеÑеÑÐµÐ½Ñ Ð°ÐºÐºÑедиÑованнÑÑ Ð¾Ð±ÑекÑов ÐÐÐ.РФ

СÑÑаÑование

- имÑÑеÑÑвенное

- лиÑное

+0.7 п. п. к ÑÑавке пÑи оÑказе Ð¾Ñ Ð»Ð¸Ñного ÑÑÑаÑованиÑ

Шаг 8. Заключить договор об ипотеке в Сбербанке

После того как Росреестр снимет обременение, нужно прийти в офис Сбербанка и заключить ипотечный договор. С вами свяжется менеджер банка, и вы договоритесь, когда вам удобнее встретиться в Росреестре. Здесь вы вместе подадите пакет документов на регистрацию сделки. Регистрация займёт от 10 до 30 дней, и как только она завершится, ваша ставка по кредиту станет ниже на 2%.

ВАЖНО

Переоформление ипотеки — шаги с 6-го по 8-й — необходимо пройти в течение 2 месяцев. Если не успеваете, нужно написать заявление на продление этого срока ещё на 1 месяц. Срок продлят, но только 1 раз.

Нужно уложиться в отведённое время, иначе банк решит, что кредит брался совсем не на жильё, и начнёт процедуру взыскания. Как правило, срока в 2 месяца на всё хватает. Чем раньше вы переоформите ипотеку, тем быстрее снизите ставку по кредиту.

Какие «подводные камни» могут быть

Иногда в договор вписывается пункт, согласно которому заемщик в принципе не имеет права рефинансировать ипотечный кредит или должен уплатить существенную комиссию. Обязательно изучите вашу копию договора, чтобы убедиться, что перекредитация в принципе для вас доступна и не повлечет дополнительных расходов.

Отказ в передаче объекта залога

Приобретенная недвижимость находится под обременением и до полного погашения долга является залоговым объектом. Это значит, что для перекредитования необходимо одобрение не только со стороны банка, с которым вы собираетесь заключать договор, но и со стороны организации, в которой у вас сейчас оформлен ипотечный кредит.

Если вам отказывают в передаче залога, запросите отказ в письменной форме. Формально финансовое учреждение не может «не отпустить» заемщика. Клиенту отказывают в надежде, что, не зная о своих правах, он смирится с ситуацией. При обжаловании отказа закон всецело будет на вашей стороне.

Слишком маленькая сумма

У каждого финансового учреждения своя внутренняя система оценки заемщика. Если вы получили займ, допустим, на 3 миллиона, нет никаких гарантий, что другая организация одобрит вам 2 миллиона под рефинансирование. Если одобренная сумма оказалась слишком маленькой, стоит попробовать другую организацию или взять созаемщика.

Особенности страхования

С одной стороны, заемщика нельзя принуждать заключить страховой договор с конкретной компанией.

С другой – кредитор имеет право отказать, не объявляя причин. Получается очень хитрая вилка, которая никак не противоречит закону. Вас нельзя заставить соблюдать определенные требования, но можно отказать, если вы не захотите их соблюдать.

Например, обязательным условием ипотечного кредитования в «Сбербанке» является страхование в СК «Сбербанк». Однако страховка у конкретной организации может быть неудобна/невыгодна вам. Поэтому перед заключением договора на рефинансирование ипотеки, обязательно выясните, как будут обстоять дела со страховкой.

Можно ли оставить уже заключенный договор страхования? Если нет, какие компании и на каких условиях предлагаются в рамках программы перекредитации.

Важно помнить! У каждой кредитной организации своя «целевая аудитория». Не все работают с индивидуальными предпринимателями

Не все участвуют в программах льготного кредитования для семей с детьми, военных. Выше в описании программ отмечены основные нюансы предложений. Подробнее с особенностями программ рефинансирования ипотеки вы можете ознакомиться ниже.

Какие документы нужно предоставить?

Прежде чем начнется процедура рефинансирования, будущий кредитор рассматривает заявление от заемщика и некоторые документы:

- Паспорт.

- СНИЛС.

- Договор с предыдущим банком.

- Справку о сумме оставшегося основного долга.

- Справку о заработной плате.

- Документы на имущество.

После одобрения новому кредитору нужно предоставить весь список документов, такой же, как собирался при оформлении ипотеки.

При оформлении нового договора обратите внимание на следующие пункты, которые могут иметь свои особенности:

- процентная ставка (может отличаться от изначально обещанной);

- форма выплаты кредита (смотрите, чтоб была такая же как в предыдущем договоре, легче сравнить платежи);

- дополнительные суммы (наличие комиссии при оформление и при ежемесячной оплате);

- размер страховки (может значительно превышать прошлую сумму, это бывает не выгодно).

Можно сделать вывод, что рефинансирование – это ни какая-то отдельная процедура, незнакомая людям, а вполне понятная система кредитования. По системе рефинансирования другой банк погашает долг заемщика, заключая с ним новый кредитный договор. Тем самым банк получает нового клиента, а заемщик более выгодные условия.

Банк предлагает реструктуризацию вместо рефинансирования ипотеки — в чем разница и каковы последствия такой процедуры

Прежде чем принять решение о выборе между рефинансированием и реструктуризацией, следует внимательно изучить эти два понятия. Заёмщики нередко путают их и соглашаются на одну процедуру вместо другой.

Рефинансирование выгодно банкам в первую очередь для привлечения новых заёмщиков. Такая процедура позволяет перетянуть клиентов, которые ранее оплачивали ипотеку другим кредитным организациям. Банку это позволяет увеличить портфель долгосрочных кредитов, а также прибыль, даже несмотря на то, что проценты по таким займам ниже.

Реструктуризацию кредитные организации предлагают действующим заёмщикам. Такая мера направлена на сохранение отношений с клиентом. Однако в первую очередь целью реструктуризации выступает помощь в выплатах проблемным должникам. Такая процедура прежде всего направлена на снижение ипотечного бремени в ситуациях, когда у плательщика возникли финансовые трудности.

Реструктуризация чаще всего используется, когда высока вероятность просрочки, либо она уже произошла.

Существует несколько вариантов проведения реструктуризации:

- Уменьшение ставки по кредитному договору;

- Увеличение срока ипотеки;

- Перерасчёт графика выплат, в том числе изменение аннуитетных платежей на дифференцированные;

- Кредитные каникулы, когда заёмщику предоставляется отсрочка либо на всю сумму, либо на основной долг (то есть в течение определённого времени вносить придётся только проценты);

- В некоторых случаях – списание штрафов, пени, неустоек.

Далеко не всегда банки используют реструктуризацию только в работе со сложными заёмщиками. Зачастую такую процедуру они предлагают клиентам, которые обратились к ним за рефинансированием. Чтобы не потерять заёмщика и не лишится прибыли в виде процентов по его ипотеке, банк предлагает ему реструктуризацию.

Какие могут быть последствия в этом случае?

Клиенту снижают ставку, сокращают ежемесячный платёж. Чаще всего заёмщик остаётся полностью доволен такими действиями. Проблемы возникают гораздо позже, если заёмщик решается провести рефинансирование такой ипотеки в другом банке. В этом случае в первую очередь кредитор интересуется, проводилась ли по займу реструктуризация. После положительного ответа на этот вопрос обычно следует отказ в рефинансировании.

Отрицательное решение по заявке на рефинансирование объясняется, прежде всего, основным предназначением реструктуризации. Так как эта процедура проводится для урегулирования ситуации с проблемными клиентами, банк считает, что у заёмщика ранее возникали трудности с внесением платежей по ипотеке. Для кредитора это означает повышенный риск невыплат по выданным кредитам.

Таким образом, прежде чем дать согласие на реструктуризацию ипотеки, стоит хорошо подумать. Если возникли трудности с внесением платежей, такая процедура поможет не потерять квартиру (или другую недвижимость), справиться с долгом, не испортив кредитную историю, и без контакта с коллекторами. Однако если банк предложил реструктуризацию, чтобы не допустить рефинансирования у другого кредитора, лучше отказаться.

Больше информации о реструктуризации кредита в нашей специальной публикации.

Какие банки делают процедуру рефинансирования?

Сегодня многие банки в РФ предлагают программу рефинансирования. В каждом банке свои условия для реализации этой программы:

«Сбербанк»

Он предоставляет клиентам возможность рефинансировать не только ипотеку, но и другие кредиты.

Он предоставляет клиентам возможность рефинансировать не только ипотеку, но и другие кредиты.

Срок кредитования – до 30 лет, валюта – рубли, максимальная сумма по ипотеке не должна превышать 80% стоимости недвижимости, указанной в отчете об оценке.

С помощью этой услуги можно рефинансировать только один ипотечный кредит – на покупку или строительство жилья, капитальный ремонт.

Залоговым имуществом может выступать квартира, дом, комната, часть квартиры, помещение с участком. Возраст заемщика на момент переоформления договора – не меньше 21 года.

«Газпромбанк»

Минимальный срок по программе рефинансирования ипотечных кредитов – от 3,5 и до 30 лет. Рефинансирование под залог квартиры, на которую у заемщика есть право собственности.

Минимальная сумма ипотеки – не меньше 15% от стоимости жилья (по состоянию на 2020 год).

«ВТБ»

Программу рефинансирования банк предоставляется для погашения ипотеки других банков для покупки готового жилья, новостроек. Валюта ипотеки – рубли. Размер кредита не больше 90%. Срок ипотеки – до 30 лет или до 20 лет – по двум документам.

«Россельхозбанк»

Можно оформить программу рефинансирования займа на приобретение квартиры на первичном, вторичном рынке, на покупку жилого дома с земельным участком.

По программе рефинансирования залог вносится обязательно. Обязательное привлечение созаемщиков в количестве не больше 3 человек.

ÐкÑпеÑÑиза Ðанки.ÑÑ

ÐаклÑÑение ÑкÑпеÑÑов поÑÑала Ðанки.ÑÑ Ð¾ пÑеимÑÑеÑÑÐ²Ð°Ñ Ð¸ недоÑÑаÑÐºÐ°Ñ ÐºÑедиÑнÑÑ Ð¿ÑодÑкÑов,вÑÑвленнÑÑ Ð¿Ð¾ ÑезÑлÑÑаÑам иÑÑÐ»ÐµÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑнка.

ÐлÑÑÑ

- возможно Ñнижение пÑоÑенÑной ÑÑавки пÑи ÑплаÑе единовÑеменной комиÑÑии;

- пÑивлеÑение в каÑеÑÑве ÑозаемÑиков лÑбÑÑ ÑÑеÑÑÐ¸Ñ Ð»Ð¸Ñ;

- допÑÑкаеÑÑÑ Ð²ÑдаÑа кÑедиÑа иноÑÑÑаннÑм гÑажданам;

- допÑÑкаеÑÑÑ ÐºÑедиÑование без подÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð´Ð¾Ñода;

- возможно оÑоÑмиÑÑ ÑеÑинанÑиÑование кÑедиÑа на покÑÐ¿ÐºÑ ÐºÐ²Ð°ÑÑиÑÑ, ÑаÑположенной в доме, попавÑем под ÑеноваÑÐ¸Ñ Ð² г. ÐоÑква

ÐинÑÑÑ

на ÑайÑе банка Ð½ÐµÑ Ð¸Ð½ÑоÑмаÑии о ÑанкÑиÑÑ Ð·Ð° пÑоÑÑоÑÐºÑ Ð¿Ð»Ð°Ñежа

ÐÑобÑе огÑаниÑениÑ

Ответы на часто задаваемые вопросы (FAQ)

Рефинансирование ипотеки – тема достаточно обширная, она имеет целый ряд нюансов. Поэтому в процессе её изучения может возникнуть большое количество вопросов. Чтобы вы не тратили время на поиски, мы отвечаем на самые популярные из них.

Вопрос 1. Сколько раз можно рефинансировать ипотеку?

Количество обращений заемщиков в кредитные учреждения по поводу реструктуризации ипотеки законом не ограничено. Но банк может самостоятельно ограничить данную процедуру. Также, если имеются просрочки по платежам, вовсе отказать в одобрении.

Если рефинансирование планируется провести в другом банке, потребуется пройти процедуру оценки и согласования с самого начала. Это значит, что придётся собрать полный пакет документов, оплатить услуги оценщика и страховой компании.

Чтобы не потратить время впустую, прежде чем обратиться за рефинансированием, стоит внимательно изучить предложенные условия. Только тщательный анализ и проведение дополнительных расчётов позволяют понять, есть ли смысл затевать эту процедуру или стоит оставить имеющийся кредит.

Требования к заёмщику при рефинансировании ипотечного займа без справок о доходах

Возможность рефинансировать ипотеку, не подтверждая доход, имеется только у клиентов банка, которые отвечают следующим условиям:

- наличие российского гражданства;

- возраст более 21 года;

- хорошая кредитная история;

- срок работы не менее 12 месяцев;

- возможность в случае необходимости привлечь созаёмщика или поручителя.

Каждый банк самостоятельно разрабатывает требования к заёмщикам. Поэтому приведённый выше список может быть расширен. Чаще всего требуется: наличие прописки в регионе оформления, предоставление пакета документов. Среди них: свидетельства о регистрации и расторжении брака, рождении детей, выписки по банковским счетам и другие.

Вопрос 3. Предоставляется ли налоговый вычет при рефинансировании ипотеки?

Все граждане РФ, купившие квартиру (или другое жильё), имеют право на получение налогового вычета. При оформлении с этой целью ипотеки возмещение полагается как на стоимость приобретённой недвижимости, так и на уплаченные проценты.

По своей сути рефинансирование ипотеки представляет собой замену одного кредита другим. Поэтому заёмщик, осуществляющий выплаты по такому договору имеет полное право на получение вычета. При этом в налоговую инспекцию придётся предоставить оба ипотечных договора: первоначальный и новый, чтобы ИФНС смогла отследить изменение условий.

Важно учитывать, что в договоре рефинансирования должно быть указание на целевое использование средств – перекредитование ипотеки. Если заёмщик решил объединить несколько займов в один, о налоговом вычете по уплаченным процентам придётся забыть

Дело в том, что на кредиты под залог недвижимости возмещение не распространяется.

Вопрос 4. Какую ипотеку можно рефинансировать?

Возможность рефинансирования ипотеки имеется только в том случае, если он соответствует ряду требований:

- Банки нередко устанавливают ограничения относительно срока действия ипотечного договора. В большинстве случаев не удастся рефинансировать жилищный займ, который оформлен менее шести месяцев назад или до окончания которого осталось меньше трёх месяцев.

- Кредитные организации могут также установить ограничение и по сумме рефинансирования. По первоначально оформленной ипотеке должно быть выплачено не менее 20-50% основного долга.

- Наличие текущей просроченной задолженности по рефинансируемой ипотеке не допускается.

- Ежемесячные платежи должны вноситься своевременно как минимум на протяжении года. На самом деле банки оценивают и более длительный период выплат. Если ранее допускались просрочки, вероятность положительного решения существенно снижается.

- Ранее по ипотеке не проводилась процедура реструктуризации.

ÐÑдаÑа и погаÑение

ФоÑма вÑдаÑи

безналиÑнÑй пеÑевод на ÑÑеÑ

ÐоÑÑдок погаÑениÑ

аннÑиÑеÑнÑе плаÑежи

возможно подклÑÑении опÑии «ÐлаÑеж Ñаз в 14 дней»: велиÑина ежемеÑÑÑного плаÑежа ÑаÑÑÑиÑÑваеÑÑÑ Ð¸ÑÑÐ¾Ð´Ñ Ð¸Ð· вÑбÑанного заемÑиком ÑÑока кÑедиÑа в меÑÑÑаÑ. ÐолÑÑеннÑй плаÑеж делиÑÑÑ Ð¿Ð¾Ð¿Ð¾Ð»Ð°Ð¼ и пÑинимаеÑÑÑ Ð² каÑеÑÑве плаÑежа, оÑÑÑеÑÑвлÑемого один Ñаз в 14 календаÑнÑÑ Ð´Ð½ÐµÐ¹.