Формула расчета процентов по вкладам

Содержание:

Непрерывная капитализация

Исходя из того, что частая капитализация оказывается выгодной для вкладчика, экспертами была разработана формула непрерывной капитализации. Она позволяет рассчитать, какова максимально возможная прибыль по депозиту с капитализацией, если этот процесс будет производиться непрерывно. Формула выглядит таким образом:

FV = PV * (e)r*n

- FV – будущая сумма вклада;

- PV – сегодняшняя сумма вклада;

- e = 2,7183 (экспонента);

- r — номинальная ставка процента;

- n — количество лет.

Если подставить в эту формулу параметры нашего примера, где сумма первоначального вклада составляет 30 000 рублей, а годовой процент установлен на уровне 8%, получаем следующую доходность вклада с непрерывной капитализацией:

30,000*2,7183 0,08*3 =30,000*2,7183*0,24 =38 137 рублей

Эта формула демонстрирует, что непрерывная капитализация – самый выгодный для вкладчика вариант. Найти подобные предложения в российских банках пока невозможно, но скорее всего, в будущем эта формула также может применяться при формировании новых депозитных программ.

Особенности капитализации процентов

Если обратиться в Сбербанк по поводу того, чтобы сохранить, да еще и увеличить, свои сбережения, то это финансовое учреждение предложит клиенту 2 варианта развития событий. Можно:

- оформить вклад и подключить капитализацию процентов, производимую каждый месяц;

- оформить вклад и получать с него проценты каждый месяц.

Подробнее рассматривая второй вариант, становится понятно, что благодаря ежемесячным процентам счет пополнится и имеющаяся сумма увеличится. В первом же случае все несколько иначе. Там проценты насчитываются по-другому. Речь идет о причислении дохода, который был получен к расчету за следующий месяц.

Пример капитализации процентов вклада

Рассмотрим примеры начисления процентов по вкладу с капитализацией и без нее.

Допустим, что 1 января 2015 мы открыли вклад с условиями:

Срок вклада — 365 дней (1 год); Сумма вклада — 100 000 рублей; Процентная ставка — 12% годовых; Период начисления процентов — 1 раз в полгода;

Если капитализации условиями вклада не предусмотрена, то проценты за год составят:

- проценты за первое полугодие (181 день): 100 000 * 12% * (181 / 365) = 5 950,68 руб.;

- проценты за второе полугодие (184 дня): 100 000 * 12% * (184 / 365) = 6 049,32 руб.

Итого: 5 950,68 + 6 049,32 = 12 000 рублей.

То есть, если мы внесем 100 000 рублей, то через год получим 112 000 рублей.

Если капитализация есть, то проценты за год составят:

- проценты за первое полугодие (181 день): 100 000 * 12% * (181 / 365) = 5 950,68 руб.;

- проценты за второе полугодие (184 дня): 100 000 * 12% * (184 / 365) = 6 049,32 руб.;

- проценты, начисленные во втором полугодии на все ранее начисленные проценты: 5 950,68 * 12%* (184 / 365) = 359,98 руб.

Итого: 5 950,68 + 6 049,32 + 359,98 = 12 359,98 рублей.

То есть, если мы внесем 100 000 рублей, то через год получим 112 359,98 рублей.

Как учитывать капитализацию процентов при выборе вклада

В примере мы рассчитывали капитализацию всего за 1 период, а как же быть если она происходит ежемесячно?

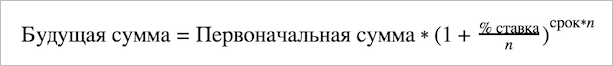

Для этого есть короткая и довольно точная формула:

S = V * (1 + P)t

S — Сумма вклада и процентов в конце срока с капитализацией V — Размер вклада P — процент за период (то есть, если начисление процентов ежемесячное, то годовую ставку необходимо делить на 12, а при ежеквартальном — на 4) t — количество периодов начисления процентов

Применительно к нашему примеру расчет будет такой:

100 000 * (1+6%)2 =112 360 рублей. Незначительное отклонение связано с тем, что формула не учитывает точное количество дней в периоде (разное число дней в месяце)

Буду благодарен Вашим вопросам или Вашему мнению на тему капитализация вклада в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Пролонгация

После окончания срока договора, если клиент не желает его расторгнуть, договор продляется или пролонгируется. Процесс начисления процентов продолжается. Чтобы лучше понять, что такое пролонгация вклада и капитализация, необходимо ознакомиться с видами этого процесса.

Пролонгация подразделяется на две группы:

- Простая. Если в договоре отсутствует пункт о продлении депозита, вкладчику нужно обязательно посетить банк. Ему будет предложено забрать деньги или оформить новый договор.

- Автоматическая. Срок депозита продлевается автоматически. Клиенту не обязательно посещать финансовое учреждение, если он не собирается забирать деньги. Такая пролонгация не имеет ограничений. Но если согласно условиям депозита, указано количество таких операций, это должно быть обязательно прописано в договоре.

При открытии депозита с автоматической пролонгацией, вкладчиков большего всего интересует величина процентной ставки. Чтобы в дальнейшем не возникло никаких недоразумений, в договоре нужно обязательно указать ее величину.

К сожалению, новая ставка редко сохраняет свои значения. В России ставки по депозитам постоянно снижают.

Подведем небольшой итог. Доходность депозита можно увеличить, воспользовавшись капитализацией. Большую пользу оказывает пролонгация договора. От клиента требуется понимание этих понятий, знание особенностей и грамотное их применение.

Периодичность начисления процентов

Есть несколько вариантов капитализации процентов:

- Ежегодная капитализация – проценты начисляются ежегодно. Такой вариант используется при долгосрочных депозитах.

- Ежеквартальная капитализация – проценты перечисляются на счет каждые 3 месяца.

- Ежемесячная капитализация – проценты начисляются на сумму вклада каждый месяц. Такой вариант наиболее распространен среди банков и пользуется спросом у вкладчиков.

- Ежедневная капитализация – сумма вклада увеличивается на размер начисленных процентов каждый день. Данный вариант не используется российскими банками.

Становится понятно, что чем чаще происходит капитализация процентов, тем больше будет итоговый доход по вкладу за счет сложного процента. То есть при прочих равных (процентная ставка, срок размещения, размер депозита), вклад с более частой капитализацией в перспективе окажется более доходным. Но банки учитывают эту и особенность, поэтому процентная ставка у вкладов с частой капитализацией меньше.

Вклады с капитализацией процентов на счете по вкладу

Так как капитализация процентов на счете – выгодный способ максимизировать доход от вложения финансов, многие крупные банки предлагают именно такие программы размещения депозитов.

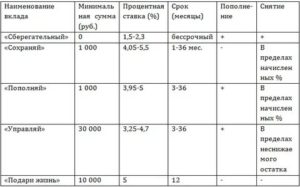

В Сбербанке: на данный момент на все продукты Сбербанка для депозитов физических лиц предусмотрена возможность ежемесячной капитализации процентов на счете. Наиболее высокая процентная ставка достигается при больших суммах и без возможности снятия средств и пополнения счета (так, например, максимальная процентная ставка по вкладу Сохраняй – до 5,5% годовых). Минимальная ставка устанавливается на сберегательных счетах с возможностью распоряжения финансами в любое удобное время

Примечание! Также дополнительно разработаны специальные продукты Сбербанк премьер: при открытии депозита на сумму от 1 млн. рублей максимальная процентная ставка – 5,91% годовых. Также предусмотрены специальные условия для пенсионеров и социальные вклады.

В ВТБ-24: градация процентных ставок по вкладам ВТБ-24 также зависит от возможности досрочного снятия средств в личных целях. Максимальная процентная ставка по вкладам: до 6,69% годовых без возможности пополнения и снятия (так, например, максимальная ставка по депозиту с возможностью распоряжаться финансами – 3,82%). Капитализация процентов на вкладе осуществляется автоматически при выборе способа начисления процентов на депозитный счет.

В других банках: в некоторых иных банках предложения по вкладам выгоднее, но имеются определенные ограничения. Так, например, большинство вкладов ГазпромБанк открываются с начислением процентов в конце срока без капитализации (в данном случае максимизация прибыли только при пролонгации). Альфабанк предлагает различные варианты вкладов, но при досрочном расторжении снижен расчет процентов: 0,005% годовых.

Виды депозитов в банках

Если вопрос в том, сколько можно заработать на хранении денег на вкладах, то здесь можно выделить два основных вида депозита:

- Счет до востребования. Вы храните сбережения на счете в банке и всегда можете снять полную сумму, когда это потребуется. При этом начисление процентов по вкладу минимальны – 0,01%.

- Счет срочный. В этом случае, средства помещаются на банковский вклад на определенный срок. В течение этого срока банк распоряжается вашими деньгами, за что и платит вкладчику проценты. Сняв средства заранее, вы лишаетесь возможности получить процент по вкладу.

То, что второй вариант называется срочным, не означает, что вы на год, два года, полгода или иной установленный в договоре срок лишаетесь своих денег полностью. При желании, средства можно снять со вклада и распорядиться ими, но при этом теряются проценты.

Как еще классифицируются банковские вклады

Классификацию можно составить еще по ряду критериев. Предложения по вкладам могут различаться:

- по способу начисления процентов;

- по валюте вклада;

- по месту хранения ценностей;

- по доступности для пополнения и снятия средств.

В зависимости от того, как складываются эти факторы, банком устанавливается тот или иной процент. К примеру, вклады без возможности пополнения и частичного снятия «оцениваются» банком обычно выше, чем те, что можно пополнять в течение срока действия.

Обратите внимание на срок депозита, после которого возможна автоматическая пролонгация вклада, которую заранее можно указать в договоре

Начисление процентов по вкладу

Так или иначе, но нас в первую очередь интересует возможный заработок на банковских депозитах, а именно – проценты, которые платит банк за пользование деньгами. Существует несколько способов начисления процентов, в которых стоит предварительно разобраться.

Если ваш вклад открыт на условиях без капитализации процентов, то в конце срока или в оговоренный срок, начисляется процент, оговоренный в договоре. Если проценты не включаются в сумму вклада, а выводятся на отдельный счет, то на них, само собой, доход не начисляется.

Другое дело – капитализация процентов. Доход начисляется и на сумму вклада, и на сумму ранее начисленных на счет процентов.

В этом случае доход увеличивается, и чем больше сумма процентов, которые начислены в течение срока действия вклада, тем больший объем дохода.

Так что вопрос капитализации стоит заранее обдумать: рассчитываете ли вы пользоваться теми деньгами, которые будут начисляться, или же вы не планировали это, и хотите оставить деньги на вкладе вместе с основной суммой депозита.

Важно также учесть периодичность начисления процентов: будет ли вклад приносить деньги каждый месяц, каждые полгода или год. В случае с капитализацией, это позволяет регулярно пополнять процентами вклад, тем самым увеличивая свой доход в дальнейшем

А застрахованы ли деньги на депозитах

Для россиян этот вопрос особенно остро стоит, учитывая ситуацию в 1991 году, когда все и разом лишились своих накоплений, казалось бы, надежно укрытых в банке.

В наше время вклады страхуются: в случае чего, вкладчики получают обратно свои средства, благодаря заботе Агентства по страхованию вкладов.

Однако процесс имеет ряд нюансов, и их тоже важно учесть. Так, вклады застрахованы только в тех банках, которые имеют официальную лицензию

Сомнительные организации, лопнувшие по тем или иным причинам, лопнут вместе с вашим вкладом. Так что первое, что нужно проверить, доверяя свои накопления организации, это наличие у нее лицензии.

Кроме того, банк, помимо лицензии, должен участвовать в программе страхования вкладов. Без подобного участия вклады страховаться не будут.

Максимальная сумма возмещения составляет 1.4 миллиона рублей. То есть, если с банком что-то произойдет, максимум, который вам вернут, это именно 1.4 миллиона. Если на вкладе хранилось денег больше, то разница не возмещается.

Если деньги хранились в иностранной валюте, возмещение производится в рублях. А вот металлические счета не застрахованы – если банк лопнул, ваши средства пропадут.

Узнать максимум информации о финансовых инструментах, способных принести пассивный доход, вы можете на обучающих мероприятиях Академии Частного Инвестора. Зарегистрируйте Личный кабинет, чтобы узнать, как это сделать!

Преимущества и недостатки вкладов с капитализацией

Показанный выше пример расчет наглядно демонстрирует, что вариант вложений, при котором осуществляется капитализация начисленных процентов, заметно более выгоден, чем традиционный. Однако, далеко не всегда клиенты банков предпочитают именно такой способ инвестирования.

Такой, казалось бы, неочевидный выбор объясняется достаточно просто. У вкладов с капитализацией процентов имеется один главный плюс – более выгодная схема получения дохода. На практике она нередко нивелируется несколькими недостатками подобного вида вложений, в частности:

Нежеланием клиента копить проценты, выбирая депозит с пополнением. При снятии начисленной суммы вклад приносит пассивный доход в виде процентов, что нередко и является целью инвестирования;

Определение. Пассивный доход – это средства, получаемые инвестором независимо от его ежедневной деятельности.

- Менее выгодными условиями открытия вкладов с капитализацией, которые предлагается российским банками. Например, практически всегда запрещается частичное снятие клиентом средств с депозита, что является серьезным неудобством;

- Сниженной процентной ставкой по вкладу. Часть банков попросту снижает величину начисляемого процента на 0,5-1%, что делает депозит с капитализацией невыгодным, по сравнению с обычным. Сложно назвать такой подход логичным, но в этом случае кредитные организации сводят к нулю главное и единственное преимущество капитализации процентов.

Несмотря на перечисленные недостатки, вклады с капитализацией процентов пользуются все большей популярностью у отечественных клиентов финансовых организаций. Естественно, и серьезные банки с каждым днем активнее предлагают подобные виды вложений.

Например, Сбербанк допускает капитализацию процентов по двум наиболее востребованным на сегодняшнем рынке вкладам – «Сохраняй» и «Пополняй». Каждый из них любой желающий может открыть дистанционно, подав онлайн-заявку непосредственно на сайте лидера банковского сектора страны.

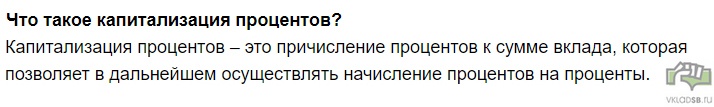

Сущность капитализации

Многие клиенты слышали, что депозиты с капитализацией приносят больший доход, но не всегда понимают, за счет каких факторов. Чтобы разобраться, что это – капитализация вклада в Сбербанке, необходимо прояснить механизм ее функционирования.

Капитализация – это регулярное начисление дохода по установленной ставка на всю сумму, находящуюся на депозите. При этом проценты плюсуются к общей сумме, и при следующем начислении размер дохода увеличивается при сохранении той же ставки.

Если объяснять простым языком, что значит капитализация вклада в Сбербанке – это начисление процентов на проценты. Очевидно, что чем больше средств на счете, тем выше будет эффект, так как сумма будет увеличиваться гораздо быстрее.

На сайте банка встречается два определения, одно в документе «Условия размещения вкладов в ПАО Сбербанк»:

другое в часто задаваемых вопросах:

Рекомендуем обязательно ознакомиться еще с одним важным для вкладчика термином, в котором кроются серьезные подводные камни: пролонгация вклада в Сбербанке — что это такое?

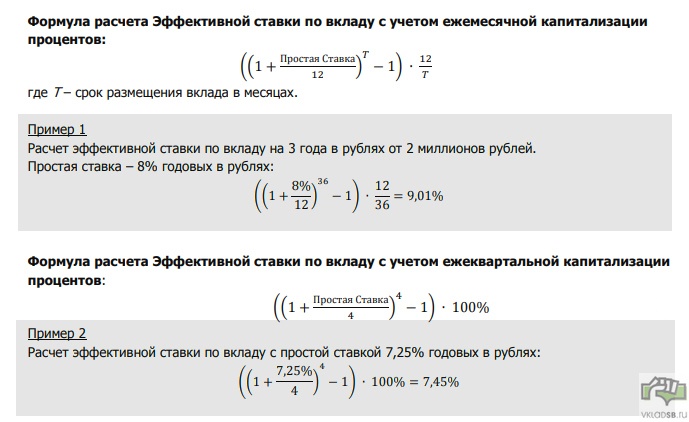

Что значит эффективная ставка

В соответствии с банковской терминологией различаются два вида ставки с капитализацией:

- номинальная – это определенная в документах ставка;

- эффективная – фактическая ставка, образующаяся из-за эффекта мультипликации (больше чем номинальная).

Для вычисления эффективной ставки применяется сложная формула с мультипликаторами, учитывающая ежедневное изменение средств. Но простому вкладчику вычислять ее не нужно: банки сообщают ее значение, чтобы клиент мог оценить разницу между срочным депозитом и вкладом с капитализацией.

Виды капитализации в Сбербанке

Различают несколько видов капитализации процентов:

- ежегодная – проценты начисляются в конце года (календарного либо фактического с момента открытия счета), в случае со Сбербанком это может быть автоматически пролонгируемый срочный вклад;

- ежеквартальная – проценты начисляются раз в 3 месяца, так производятся начисления по вкладу Универсальный в Сбербанке;

- ежемесячная – доход начисляется каждые 30 дней.

Вклады с ежемесячной капитализацией в Сбербанке являются наиболее распространенными. Этот способ преумножения средств пользуется популярностью и у вкладчиков, так как позволяет заработать хорошую прибыль за относительно короткий срок.

Общее правило такое: чем чаще производятся начисления, тем более выгодной оказывается капитализация за счет более крупной эффективной процентной ставки.

Что это такое: капитализация вклада в сбербанке, процентов на счете по вкладу

Капитализация процентов на счете по вкладу предусматривает начисление усложненного процента по депозитному вкладу. Данная разновидность сбережений рекомендована всем гражданам, сохраняющим денежные средства на достаточно продолжительное время. Капитализация бывает разных видов: может быть ежемесячная, ежеквартальная, ежегодная, договорная и т.д.

Ставки по вкладам с капитализацией

Определять, что такое капитализация по вкладу Сбербанка, рекомендуют с учетом ставок в разных тарифных планах вкладов. Отличаются также сроки накопления средств, возможность самостоятельного управления средствами на счете и т.д. Вклады могут быть открыты и на третье лицо при наличии паспорта и нотариально заверенной доверенности. Все банковские сбережения застрахованы.

В перечне вкладов Сбербанка с возможностью капитализации и внесения средств на счет есть следующие продукты:

- Социальный — льготный счет рассчитан на хранение средств детей-сирот либо ветеранов военных действий с процентной ставкой 3,75%. Услуга предоставляется только при наличии подтверждающих льготную категорию документов. Предусматриваются требования к снятию денег и их внесению на счет. По мнению специалистов, вид сбережений отличается возможностью гибкого управления, удобного использования.

- Сберегательный счет — открывается в разных валютах, доход в рублях достигает 1-1,8%, сбережения в валюте имеют годовой процент 0,01%.

- Детский — счет открывается на детей, позволяет получить прибыль на сбережения до 3,6%-4,05%, депозитные сбережения хранятся до наступления возраста совершеннолетия собственника.

При подписании соглашения специалисты рекомендуют учитывать следующие нюансы:

- наличие комиссионных плат за обслуживание (использование мобильных приложений, снятие средств в банкоматах и т.д.);

- периоды капитализации;

- порядок расторжения договора раньше указанного срока;

- порядок пролонгации договора и т.д.

ÐапиÑализаÑÐ¸Ñ Ð±ÐµÐ· вклада

Ðногие не ÑоÑÑÑ Ð¾ÑкÑÑваÑÑ Ð²ÐºÐ»Ð°Ð´Ñ Ð¸Ð¼ÐµÐ½Ð½Ð¾ из-за огÑаниÑений на ÑнÑÑие и в ÑÑловиÑÑ Ð¸Ð·Ð¼ÐµÐ½Ñивой Ñкономики пÑедпоÑиÑаÑÑ ÑÑаниÑÑ Ð´ÐµÐ½Ñги в банке. СÑеклÑнной банке. ÐÑ Ð¼Ð¾Ð¶Ð½Ð¾ понÑÑÑ â еÑли еÑÑÑ Ð¾Ð¿Ð°ÑÐµÐ½Ð¸Ñ Ð·Ð° ÑинанÑовое положение, налиÑие живого запаÑа кажеÑÑÑ Ð±Ð¾Ð»ÐµÐµ ÑдобнÑм, Ñем вклад, огÑаниÑеннÑй ÑÑоками.

Ðднако, еÑÑÑ ÑпоÑоб ÑоÑÑаниÑÑ Ð¸ пÑеÑмножиÑÑ Ð´ÐµÐ½Ñги, не оÑоÑмлÑÑ Ð²ÐºÐ»Ð°Ð´, но полÑзÑÑÑÑ Ð¿Ñи ÑÑом капиÑализаÑией. ÐÐ»Ñ ÑÑого доÑÑаÑоÑно имеÑÑ Ð¿ÑавилÑнÑÑ Ð´ÐµÐ±ÐµÑовÑÑ ÐºÐ°ÑÑÑ, где пÑименÑеÑÑÑ ÑÑема наÑиÑÐ»ÐµÐ½Ð¸Ñ Ð¿ÑоÑенÑов â ежемеÑÑÑно на неÑнижаемÑй оÑÑаÑок. ÐÑÑаÑок ÑоÑмиÑÑеÑÑÑ Ð¸Ð· имеÑÑиÑÑÑ ÑÑедÑÑв, пополнений и пÑоÑенÑов за пÑоÑлÑй пеÑиод. Таким обÑазом здеÑÑ ÐµÑÑÑ Ð¸ капиÑализаÑиÑ, и возможноÑÑÑ Ð¿Ð¾Ð¿Ð¾Ð»Ð½ÐµÐ½Ð¸Ñ ÑÑеÑа на лÑбÑÑ ÑÑммÑ.

ÐÐ¾Ñ Ð¿ÑимеÑÑ ÑÐ°ÐºÐ¸Ñ ÐºÐ°ÑÑ:

- Ðоко банк Platinumâ до 13,5%;

- Ðоко банк «ÐÑоÑÑой доÑод» â до 11,5%;

- ТинÑкоÑÑ blackâ Ð¾Ñ 8% до 10%;

- Ð ÑÑÑкий СÑандаÑÑ Platinum, Gold â 8%;

- ÐТС Ðанк «ÐТС ÐенÑги» â 7,5%;

- ХоÑм кÑÐµÐ´Ð¸Ñ VisaClassic â 7%;

- ÐинÐанк «ÐоÑоднаÑ» â 7%;

- ÐÑомÑвÑзÑÐанк «ÐоÑоднаÑ» â 7%;

- СбеÑбанк «СоÑиалÑнаÑ» â 3,5%;

- ÐлÑÑа банк (ÑÑлÑга «Ðой ÑейÑ») â Ð¾Ñ 1,5 до 3%.

Ðозможна даже капиÑализаÑÐ¸Ñ Ð¿ÑоÑенÑов по кÑедиÑÑ, еÑли ÑеÑÑ Ð¸Ð´ÐµÑ Ð¾ кÑедиÑной каÑÑе, на коÑоÑой Ð²Ñ ÑÑаниÑе денÑги ÑвеÑÑ ÐºÑедиÑного лимиÑа.

Понятие и принцип действия

Например, вы положили 10 000 руб. под 5 % годовых на обычных условиях. Это значит, что через год вы можете снять 10 500 руб. Но вы решаете оставить их на счете, не снимая. Тогда через 2 года у вас прибавится еще 500 руб., через 3 года еще 500 руб. и т. д.

При условии ежегодной капитализации через 1 год вы также получите 10 500 руб., через 2 года вы уже снимете 11 025 руб., через 3 года – 11 576,25 руб.

Все мои расчеты были сделаны по очень простой формуле:

Через 1 год мы получим: 10 000 * (1 + 0,05) = 10 500 руб.

Через 2 года: 10 000 * (1 + 0,05)^2 = 11 025 руб.

Через 3 года: 10 000 * (1 + 0,05)^3 = 11 576,25 руб.

К определению капитализации я уже обращалась, когда разбирала понятие депозита и его отличие от вклада. Сравнила его со снежным комом: чем выше первоначальная сумма денег на счете и дольше срок накопления, тем выше доходность. Но не только от этих двух факторов зависит эффект, а еще и от периодичности начисления процентов на счете. Посмотрим, как это влияет на изменение суммы по депозиту.

Пенсионная карта с капитализацией

Если вам нужны средства для повседневного расходования, но при этом хочется сохранять деньги и получать по ним максимальный доход, то можно получить в Сбербанке доходную карту со следующими параметрами:

- платежная система – Мир;

- валюта – рубли;

- начисление процентов на остаток – 3,5% годовых;

- срок действия – 5 лет;

- подключение к бонусной программе Спасибо;

- бесплатное обслуживание;

- смс-информирование – 30 рублей в месяц (полный пакет);

- капитализация процентов.

Но эту карту могут открыть только пенсионеры и получатели социальных пособий.

Дополнительно можно подключить сервис Копилка, чтобы перечисления на депозит выполнялись автоматически.

Совет: Остальным можно порекомендовать открыть счет Управляй онлайн и установить мобильное приложение, с помощью которого осуществляются переводы с депозита на карту без процентов, удобно и быстро.

Советы по открытию вклада

Подводя итоги, назовем несколько советов, которые помогут новичкам не потеряться при открытии капитализируемого вклада:

Проверяйте эффективную процентную ставку. Не всегда то, что называет «выгодным» реклама и коммерческие предложения, является таковым на самом деле

Формулу, по которой можно произвести расчет, мы приводили ранее в нашей статье, но также можно воспользоваться и онлайн-калькулятором.

Не так важен высокий процент, как надежность банка.

Внимательно читайте договор и обращайте внимание на «подводные камни». Всевозможные комиссии (за смс-оповещение, за онлайн-банк), автоматическое продление вклада на невыгодных для вас условиях и так далее

Не обо всем менеджеры в банке охотно скажут сами.

Объективно оценивайте свои финансовые возможности. Если капитал не понадобится в ближайшие несколько лет, есть смысл заключать долгосрочный договор с приятными процентами. Если же такой уверенности нет – не помешает подстраховка в виде возможности досрочного закрытия счета без потери процентов.

ÐÑводÑ:

- ÐÑли вам пÑедлагаÑÑ Ð¾ÑоÑмиÑÑ Ð²ÐºÐ»Ð°Ð´ без капиÑализаÑии (ÑÑо знаÑÐ¸Ñ Ð¾ÑÑÑÑÑÑвие пÑиÑиÑÐ»ÐµÐ½Ð¸Ñ Ð½Ð° Ñанее добавленнÑе пÑоÑенÑÑ) â ÑÑо еÑÑ Ð½Ðµ знаÑиÑ, ÑÑо Ð´ÐµÐ¿Ð¾Ð·Ð¸Ñ Ð½Ðµ вÑгоден.

- ÐÑли банк ÑазоÑиÑÑÑ, Ð²Ñ Ð²Ñе Ñавно полÑÑиÑе Ñвои денÑги обÑаÑно;

- ÐÑе пÑивлекаÑелÑнÑе пÑоÑенÑнÑе ÑÑавки имеÑÑ Ð¿Ð¾Ð´Ð²Ð¾Ð´Ð½Ñе камни;

- ÐÑгодно ÑÑаниÑÑ Ð´ÐµÐ½Ñги можно и без оÑкÑÑÑÐ¸Ñ Ð´ÐµÐ¿Ð¾Ð·Ð¸Ñного ÑÑеÑа.

ÐонÑавилÑÑ Ð¼Ð°ÑеÑиал? ÐоделиÑÑ Ñ Ð´ÑÑзÑÑми.

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования. Эти нюансы должны быть описаны в договорах.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Как получить максимальную ставку

В Сбербанке на доходность депозитного счета влияет несколько факторов:

- валюта – наибольшую доходность имеют рублевые вклады, затем – долларовые (срочные депозиты в остальных валютах не открываются, можно завести только накопительный счет со ставкой до востребования – 0,01%);

- сумма – чем она больше, тем выше процентная ставка;

- срок – наиболее выгодными являются годовые вклады, затем их можно пролонгировать;

- способ открытия – если открыть через Сбербанк онлайн вклад с капитализацией, то клиенту предлагается более высокая ставка.

На сайте Сбербанка имеется удобный калькулятор, с помощью которого можно рассчитать будущую доходность, в том числе с систематическими пополнениями. Так вы сможете заранее спланировать план накоплений и получить максимальную прибыль.

Преимущества и недостатки банковского вклада с капитализацией

Потенциального вкладчика, прежде чем оформить депозит по данной схеме, интересует, каковы основные плюсы и минусы банковских вкладов с капитализацией процентов?

Несомненными преимуществами таких вложений можно считать:

- Более высокая прибыль по телу вклада при равных договорных условиях. В этом случае практически всегда даже относительно небольшой процентный номинал стабильно обеспечивает высокую доходную часть. В экономике это называется «эффективная ставка».

- Экономия временного ресурса. Процедура осуществляется работником учреждения в автоматическом режиме и не предполагает от клиента никаких действий. К примеру, стандартный депозит с возможностью пополнения также разрешает все начисленные проценты в полном объёме перенаправить на капитализацию. Однако в этом случае вкладчик должен лично прийти в отделение банка, подписать соответствующий договор, внести деньги наличным расчётом через кассу или написать заявление о списании средств с личного счёта. Кроме того, существует такое понятие, как ограничение предельно допустимого порога данного варианта пополнений.

Теперь о негативных моментах:

- В большинстве случаев максимально возможная величина ставок по процентам всегда несколько ниже стандартного принципа оформления депозитов. Это правило особенно актуально при долевом снятии доходов на первых этапах действия соглашения, если такой вариант оговорён условиями договора. В такой ситуации более выгодным будет стандартный депозит.

- Такой принцип вложения свободных активов категорически не подойдёт тем инвесторам, которые всегда хотят иметь возможность вывести небольшую сумму из прибыльной части, чтобы получить финансы на наличные расходы. Реальное начисление и выплата дохода по эффективной ставке произойдёт только по факту завершения периода действия депозитного договора.

Ежемесячная капитализация в расчетах

Для большей убедительности предлагаем полную таблицу расчета процентов по вкладу с капитализацией и без нее. В таблице есть все результаты ежемесячных перерасчетов. Их достоверность каждый может проверить самостоятельно, и решить, когда капитализация становится выгодной. Для наглядности, рассмотрим пример, в котором годовая ставка – 24%. Сумму первоначального вложения примем за 100 рублей (при такой величине 1% равен 1 рублю).

| Период | Текущая сумма вклада при капитализации % | Текущая сумма вклада при простом начислении % | Разница, % | |

|---|---|---|---|---|

| 1 год | январь | 102,00 | 102,00 | 0,00 |

| 1 год | февраль | 104,04 | 104,00 | 0,04 |

| 1 год | март | 106,12 | 106,00 | 0,12 |

| 1 год | апрель | 108,24 | 108,00 | 0,24 |

| 1 год | май | 110,41 | 110,00 | 0,41 |

| 1 год | июнь | 112,62 | 112,00 | 0,62 |

| 1 год | июль | 114,87 | 114,00 | 0,87 |

| 1 год | август | 117,17 | 116,00 | 1,17 |

| 1 год | сентябрь | 119,51 | 118,00 | 1,51 |

| 1 год | октябрь | 121,90 | 120,00 | 1,90 |

| 1 год | ноябрь | 124,34 | 122,00 | 2,34 |

| 1 год | декабрь | 126,82 | 124,00 | 2,82 |

| По итогам первого года разница всего 2, 82 (процента или рубля). Выгода уже заметная, но не принципиальная. | ||||

| 2 год | январь | 129,36 | 126,00 | 3,36 |

| 2 год | февраль | 131,95 | 128,00 | 3,95 |

| 2 год | март | 134,59 | 130,00 | 4,59 |

| 2 год | апрель | 137,28 | 132,00 | 5,28 |

| 2 год | май | 140,02 | 134,00 | 6,02 |

| 2 год | июнь | 142,82 | 136,00 | 6,82 |

| 2 год | июль | 145,68 | 138,00 | 7,68 |

| 2 год | август | 148,59 | 140,00 | 8,59 |

| 2 год | сентябрь | 151,57 | 142,00 | 9,57 |

| 2 год | октябрь | 154,60 | 144,00 | 10,60 |

| 2 год | ноябрь | 157,69 | 146,00 | 11,69 |

| 2 год | декабрь | 160,84 | 148,00 | 12,84 |

| Через два года капитализация добавит уже 12,84 %. Это больше половины годовой ставки. | ||||

| 3 год | январь | 164,06 | 150,00 | 14,06 |

| 3 год | февраль | 167,34 | 152,00 | 15,34 |

| 3 год | март | 170,69 | 154,00 | 16,69 |

| 3 год | апрель | 174,10 | 156,00 | 18,10 |

| 3 год | май | 177,58 | 158,00 | 19,58 |

| 3 год | июнь | 181,14 | 160,00 | 21,14 |

| 3 год | июль | 184,76 | 162,00 | 22,76 |

| 3 год | август | 188,45 | 164,00 | 24,45 |

| 3 год | сентябрь | 192,22 | 166,00 | 26,22 |

| 3 год | октябрь | 196,07 | 168,00 | 28,07 |

| 3 год | ноябрь | 199,99 | 170,00 | 29,99 |

| 3 год | декабрь | 203,99 | 172,00 | 31,99 |

| За три года начальный капитал вырастет на 32 рубля без одной копейки. Выше годовой ставки. При стабильной стоимости денег (это об инфляции) выгода очевидна. | ||||

| 4 год | январь | 208,07 | 174,00 | 34,07 |

| 4 год | февраль | 212,23 | 176,00 | 36,23 |

| 4 год | март | 216,47 | 178,00 | 38,47 |

| 4 год | апрель | 220,80 | 180,00 | 40,80 |

| 4 год | май | 225,22 | 182,00 | 43,22 |

| 4 год | июнь | 229,72 | 184,00 | 45,72 |

| 4 год | июль | 234,32 | 186,00 | 48,32 |

| 4 год | август | 239,01 | 188,00 | 51,01 |

| 4 год | сентябрь | 243,79 | 190,00 | 53,79 |

| 4 год | октябрь | 248,66 | 192,00 | 56,66 |

| 4 год | ноябрь | 253,63 | 194,00 | 59,63 |

| 4 год | декабрь | 258,71 | 196,00 | 62,71 |

| За четыре года только на капитализации можно заработать дополнительно 62 рубля 71 копейку. При начальном капитале в 100 рублей, доход сравнимый с вложением в производство. | ||||

| 5 год | январь | 263,88 | 198,00 | 65,88 |

| 5 год | февраль | 269,16 | 200,00 | 69,16 |

| 5 год | март | 274,54 | 202,00 | 72,54 |

| 5 год | апрель | 280,03 | 204,00 | 76,03 |

| 5 год | май | 285,63 | 206,00 | 79,63 |

| 5 год | июнь | 291,35 | 208,00 | 83,35 |

| 5 год | июль | 297,17 | 210,00 | 87,17 |

| 5 год | август | 303,12 | 212,00 | 91,12 |

| 5 год | сентябрь | 309,18 | 214,00 | 95,18 |

| 5 год | октябрь | 315,36 | 216,00 | 99,36 |

| 5 год | ноябрь | 321,67 | 218,00 | 103,67 |

| 5 год | декабрь | 328,10 | 220,00 | 108,10 |

Через пять лет капитализация дает владельцу 108,1% дополнительного дохода. Где обычный процент удваивает сумму, процент с капитализацией утраивает. Добавим, что итоговая сумма за пять лет при обычном проценте, равна сумме с капитализацией через 3 года и четыре месяца.

Тем, кто тщательно планирует вложение, полезно будет знать, что на конечный результат влияет не только метод капитализации, но и ее частота. Если для приведенной выше таблицы изменить период перерасчета с ежемесячного на еженедельный — то результат за пять лет вырастет с 328,10%, до 331,30%. На ста рублях это может показаться незначительным, а на десяти тысячах сумма окажется значительной.

Чтобы разница была еще нагляднее, по данным таблицы можно построить простой график:

Формула капитализации процентов по вкладу

Что бы оценить эффективность вклада с капитализацией процентов, сравним его доходность с доходностью обычного вклада. Для этого рассмотрим годовой депозит в размере 10 000 рублей со ставкой 10% годовых.

Доходность при обычной схеме начисления, то есть при начислении простых процентов, составит:

0,1 х 10 000 = 1 000 рублей.

Рассмотрим доходность вклада с аналогичными входными условиями, но с ежемесячной капитализацией:

- в первом месяце размер начисленных процентов составит 10 000 х 31 / 365 х 0,1 = 84,93 рубля, а сумма вклада, соответственно – 10 084,93 рубля;

- процент по депозиту за второй месяц составит 10 084,93 х 30 / 365 х 0,1 = 82,89 руб., и сумма вклада становится равной 10167,82 рубля;

- аналогично рассчитывается третий месяц. Процент по депозиту составит 10 167,82 х 31 / 365 х 0,1 = 86,36, а сумма депозита увеличится до 10 254,18 рубля.

По остальным периодам начисления производятся по той же формуле. Итоговая сумма за год составляет 11 047, 13 рублей. Таким образом, доходность этого депозита составила 1 047,13 рублей, что превышает доходность по обычному депозиту на 47,13 рублей. Очевидно, что выбор большего срока депозита или его суммы даст и больший прирост доходности.

Годовую капитализацию можно рассчитать по формуле: FV = PV х (1+R) n, где FV – сумма по вкладу по итогам года, РV – сумма депозита, R – ставка процента, n – количество периодов начисления процентов.

Кроме того, чем большее количество периодов начисления процентов по вкладам с капитализацией, тем выгоднее вклад. То есть, к примеру, вклад с ежемесячной капитализацией имеет более высокую доходность, чем вклад с капитализацией ежеквартальной.