Преимущества, недостатки и пример расчета чистого дисконтированного дохода

Содержание:

Пути повышения коэффициента прибыли

Чтобы выяснить как повысить прибыль, необходимо разобраться из каких частей она образуется. Основными показателями системы продаж являются коэффициенты формулы, которая определяет размер доходов организации от предпринимательской деятельности.

p, blockquote 42,0,0,0,0 –>

В рознице прибыль в основном зависит от объема продаж.

p, blockquote 43,0,0,0,0 –>

Для определения моментов прогнозируемого роста продаж (и прибыли соответственно), объем продаж нужно разложить на ключевые звенья.

Для определения моментов прогнозируемого роста продаж (и прибыли соответственно), объем продаж нужно разложить на ключевые звенья.

p, blockquote 44,0,0,0,0 –>

Объём продаж = (Входящий поток) х (Коэф. Конверсии) х (Средний чек)

p, blockquote 45,0,0,0,0 –>

- 1) Коэффициент конверсии определяет какая часть от общего потока покупателей стала реальной. Этот показатель зависит от ассортимента товаров, профессионализма сотрудников, визуальной составляющей оформления магазина.

- На входящий поток практически не влияют эти факторы, но на него оказывает влияние реклама, местоположения торговой организации, оформление и яркость витрин.

- Размер среднего чека зависит от качества работы торгового персонала, от проводимых акций, скидок, специальных предложений и других «агитирующих» мероприятий.

Измеряем ключевые показатели:

p, blockquote 46,0,0,0,0 –>

- Практически измерять нужно только входящий поток (особые датчики на входе либо вручную при небольшом количестве).

- Формула конверсионного показателя: Коэффициент конверсии = (Количество продаж) / (Входящий поток).

- Средний чек рассчитывается путем деления дневной выручки от количества продаж. Данные показателей эффективности продаж нужно протоколировать и вести по ним статистику. Это нужно вести для дальнейшей разработки и внедрения стратегических мер по приумножению каждого из них.

Коэффициент конверсии можно увеличить, проанализировав работу продавцов, спрос, самого торгового зала. Клиенты могут не находить или не видеть определенного товара или такого товара вообще нет в обороте вашей торговой организации. Средний чек можно увеличить, разработав различные акции, которые будут мотивировать покупать больше.

(Пока оценок нет)

Редактирование формул Microsoft Excel

Нередко работа с формулами в MS Excel требует внесения изменений в нее уже после создания. Редактируют использованные аргументы, числовые значения, математические знаки.

Для изменения выражения следует щелкнуть по ячейке, в которой она содержится. После этого можно воспользоваться следующими вариантами:

- кликнуть в строке состояния;

- нажать на клавиатуре F2;

- либо два раза щелкнуть мышью по ячейке. (как вам удобнее)

В результате любого из предложенных действий выражение в ячейке станет доступно для изменений. После их внесения для сохранения результата достаточно нажать на клавиатуре клавишу Enter.

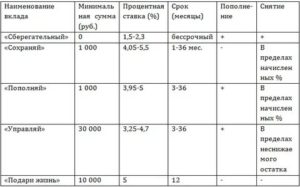

Что значит номинальная и эффективная процентная ставка

Для простых депозитов с выплатой дохода в конце срока эффективная процентная ставка по формуле расчёта не отличается от номинальной. Номинальная ставка – это процент, который указывается банком в договоре и основных условиях программы.

По вкладам с капитализацией дохода эффективная годовая процентная ставка, формула которой приведена ниже, рассчитывается особым образом. Она позволяет учесть тот факт, что на уже начисленные доходы также будут начисляться проценты.

Знать, как считается эффективная процентная ставка, нужно только в том случае, если в банке размещается крупная сумма средств на долгий срок. По краткосрочным или небольшим вкладам номинальная и реальная ставки особо не отличаются.

Годовая ставка по вкладу с капитализацией: как рассчитать доход

Для клиента, который хочет сравнить предложения нескольких банков, вовсе необязательно знать, как считается эффективная процентная ставка. Ему достаточно вычислить положенные в каждом случае по вкладу с капитализацией выплаты в рублях.

Копите деньги без вкладов!

Каким образом насчитывается доход по депозиту с причислением процентов, мы в деталях рассматривали ранее с указанием соответствующих формул. Увидеть их можно в статье «Расчет вкладов с ежемесячной капитализацией» и «Расчет начислений процентов по вкладу».

Что под эффективной ставкой понимается: методы рекламы банка

В рекламе не всегда под эффективной процентной ставкой понимается реальный процент, который получит клиент. Например, по «лестничным» депозитам ставка со временем может понижаться/повышаться, а банк большими буквами в условиях программы прописывает самый высокий процент.

Например, по лестничному трёхлетнему пенсионному вкладу СКБ-Банка доходы начисляются под 5,5%, 3,5% и 2,5% в первый, второй и третий года срока депозитного договора. Реальная ставка составляет при этом 3,85%, а финучреждение в рекламе на сайте всё равно указывает «5,5%».

Абсолютные и относительные ссылки в Эксель

В процессе создания электронных таблиц пользователь неизбежно сталкивается с понятием ссылок. Они позволяют обозначить адрес ячейки, в которой находятся те или иные данные. Ссылка записывается в виде А1, где буква означает номер столбца, а цифра – номер строки.

В процессе копирования выражений происходит смещение ячейки, на которую оно ссылается. При этом возможно два типа движения:

- при вертикальном копировании в ссылке изменяется номер строки;

- при горизонтальном перенесении изменяется номер столбца.

В этом случае говорят об использовании относительных ссылок. Такой вариант полезен при создании массивных таблиц с однотипными расчетами в смежных ячейках. Пример формулы подобного типа – вычисление суммы в товарной накладной, которое в каждой строке определяется как произведение цены товара на его количество.

Однако может возникнуть ситуация, когда при копировании выражений для расчетов требуется, чтобы она всегда ссылалась на одну и ту же ячейку. Например, при переоценке товаров в прайсе может быть использован неизменный коэффициент. В этом случае возникает понятие абсолютной ссылки.

Закрепить какую-либо ячейку можно, используя знак $ перед номером столбца и строки в выражении для расчета: $F$4. Если поступить таким образом, при копировании номер ячейки останется неизменным.

Относительные ссылки

Абсолютные ссылки

Понятным языком про банковские депозиты

Понятия «депозит» и «вклад» часто считают синонимами. Конечно, по смыслу они близки, и в том и другом случае — это что-то ценное, сданное на хранение. Но депозит может быть внесен денежными средствами, акциями, драгоценными металлами, а вклад — это всегда только деньги.

Первое понятие более широкое и включает в себя второе. То есть, депозит может быть вкладом, наоборот — нет. Многие банки не делают акцента на различии, и происходит это потому, что принимают они только денежные средства.

За что банки платят своим клиентам

Денежный депозит — это не просто хранение средств, но и способ получения дополнительной прибыли. Вкладчик передает банку право распоряжаться собственными деньгами, чем банк успешно и занимается.

Например, раздавая кредиты желающим. Потом делится частью полученной прибыли, начисляя определенный, заранее оговоренный процент. Начисление может происходить ежемесячно, ежеквартально, раз в год.

Виды банковских вкладов

Денежный депозит бывает «срочный» и «до востребования». «Срочный» ограничен определенным периодом, зафиксированным в договоре между банком и клиентом. Если условия договора не будут нарушены, то по его окончании вкладчик получит свою прибыль.

У вклада «до востребования» нет временных рамок. Опустошить его можно в любой момент и никаких «санкций» за это не последует. Но и «разбогатеть» с ним не получиться, процент там всегда самый минимальный.

https://youtube.com/watch?v=axtmWyr8dTI

Используется, в основном, для краткосрочного и безопасного хранения крупных сумм. Например, до момента совершения какой-либо сделки. То есть, когда получение выгоды от вклада не является целью.

Отдельными подвидами существуют вклады:

- сберегательный;

- накопительный;

- расчетный.

Первый имеет самую высокую ставку, но какие-либо операции с ним провести не удастся. Человеку, озабоченному созданием собственной финансовой «подушки безопасности» и желающему откладывать 10% своих доходов ежемесячно, больше подойдет второй вариант.

Категории «срочного» вклада и их отличия

Существует несколько категорий такого депозита:

- краткосрочный — минимальный срок один месяц, максимальный три;

- среднесрочный более продолжительный, его открывают на срок от трех до девяти месяцев;

- долгосрочный действует свыше девяти месяцев и до нескольких лет.

Кроме продолжительности временного периода для вкладчика есть еще одно важное различие. Как правило, чем дольше банк распоряжается его деньгами, тем большим процентом он делится с хозяином средств

То есть, для клиента долгосрочный вклад будет выгодней краткосрочного. Правда, необходимо заранее быть уверенным, что положенные в банк деньги не понадобятся в ближайшее время.

Чем важна «капитализация»

Процентная ставка не единственный важный критерий, по которой стоит подбирать для себя вид вклада

Еще одним моментом, на который нужно обратить внимание перед тем, как отдать свои «кровные» в распоряжение банка — есть ли у выбранного вклада капитализация процентов

Капитализация сама по себе может стать дополнительным и весьма ощутимым источником дохода. Но при небольших сроках и невеликих вкладах, разница между ее наличием и отсутствием будет практически незаметна.

Да, процент остается один и тот же, но вот сумма, на которую он начисляется, будет постоянно расти, автоматически увеличивая и отчисления по ставке. А ежеквартальная или полугодовая капитализация по большей части просто рекламный ход банка.

Процентная ставка

Максимальной процентная ставка зачастую бывает у «голого» вклада, то есть, не имеющего никаких дополнительных опций типа возможности операций с ним, капитализации. Влияют на нее также валюта и срок (чем он дольше, тем выше процент).

Но, как итог, хотелось бы добавить, что максимальная процентная ставка не всегда означает и максимальную доходность от вложения. Самый выгодный депозит можно подобрать только с учетом всех составляющих.

Считаем

Для начала нам нужно определить выручку за последние 12 месяцев. Пусть среднемесячная выручка составит 770 тысяч рублей. В текущем году мы планируем увеличение выручки на 10%, что составит 847 000 рублей. Округляем в большую сторону и получаем среднемесячный план по выручке на будущий год — 850 000 рублей в месяц.

Возьмем пример, когда сотруднику платится почасовка — 100 рублей в час. Именно 100 рублей в час мы ему будем платить при нашей плановой выручке, то есть при 850 000 рублях.

Берем минимальную заработную плату на уровне 30 рублей в час. В итоге заработная плата нашего сотрудника будет рассчитываться по формуле:

Заработная плата = (30 + 70 (Выручка текущего месяца/Плановая выручка))*количество отработанных часов

Разберем конкретный пример. Пусть сотрудник отработал 170 часов в месяц. При стабильном окладе он получит 17 000 рублей. Если мы привязываем оклад к выручке, то возможны разные варианты. Например, предприятие сработало ужасно и выручка составила 500 000 рублей. В этом случае сотрудники получит (30+70*(500/850))*170=12 100 рублей. Если предприятие сработало очень хорошо и перевыполнило план на 300 000, то сотрудник получит (30+70*(1150/850))*170=21 200 рублей.

Какая хитрость тут использована? За счет введения минимальной заработной платы в 30 рублей мы убиваем сразу двух зайцев — мы гарантируем сотруднику получение минимума заработной платы даже при худшем варианте развития событий. Второй заяц — заработная плата растет медленнее выручки. В нашем примере выручка выросла с 850 000 до 1 150 000 — на 35,2%. Ставка заработной платы увеличилась 24,7%.

Что такое депозит с капитализацией процентов?

Банковский депозит с капитализацией — это рост первоначально заложенной массы денежных активов на количество начисленных на эту сумму процентов. При этом каждый последующий период времени прибыль начисляется только на изначально вложенную сумму — тело депозита. После того, как срок действия такого вложения, регламентированный депозитным договором, теряет свою актуальность, банк перечисляет и тело вклада, и полученную по нему прибыль на расчётный счёт пользователя.

Нередко одним из пунктов такого договора выступает возможность его пролонгации в автоматическом режиме. На практике это выглядит следующим образом — компания, если клиент не приходит в учреждение за сутки до завершения действия соглашения, автоматически продлевает действие документа на тот же период, который был прописан в первоисточнике, а процентные ставки за новый отчётный срок будут добавлены к величине вложения.

Под термином депозита с капитализацией процентов понимают сложение с базовой величиной вклада полученных по ней процентов, начисляемых исходя из размеров ставок, прописанных в соглашении. Расчёт прибыли за каждый последующий срок должен начисляться на уже увеличенную сумму вклада. Следовательно, используется принцип так называемых сложных ставок — именно это и даёт возможность клиенту банка получать стабильную и регулярную фиксированную прибыль.

Насколько может быть выгодно то или иное депозитное вложение, определяют два фактора:

- разница в процентах;

- периодичность капитализации.

Если с процентами всё более или менее понятно, то с периодичностью ситуация несколько сложнее. Как правило, банки предлагают своим вкладчикам менее прибыльные предложения из всех возможных, не объясняя всей сути получения дохода. Чтобы извлечь максимально возможную прибыль из свободных денежных активов, вложенных в депозит, следует изучить все пункты договора на предмет периодичности проведения процедуры. Частота проведения капитализации обязательно должна быть прописана в документе. Это может быть:

- Ежегодная. Отечественными финансовыми учреждениями применяется довольно редко — в основном, когда речь идёт о длительных вложениях (на несколько лет).

- Ежеквартальная. Прибыль по процентам рассчитывается и добавляется к телу депозита каждые три месяца. В сравнении с первым вариантом такая программа вложения более выгодна в материальном плане.

- Ежемесячная. Проценты начисляют на первоначальный капитал в конце каждого месяца весь срок действия договора. Это самый распространённый принцип получения дохода. Большинство депозитов работают именно по такой схеме. С точки зрения клиентов она более прозрачна и позволяет видеть регулярную прибыль.

- Ежедневная. Такое начисление процентов — самый прибыльный способ, однако российские финансовые организации его не применяют.

Данный вариант вложений интересен тем клиентам, которые преследуют только одну цель — извлечь максимально возможную прибыль из свободных средств. Однако более правильно всё-таки оценивать доходность, опираясь на величину ставки. А она, к сожалению, часто является продуктом удачно проведённого маркетинга и на практике может быть на порядок ниже, чем обычный вклад без его периодической капитализации.

Как посчитать выручку в процентах от общей суммы

При таком варианте сначала устанавливают валовой доход, а потом уже наценку.

Бухгалтер должен применить формулу, которая приведена в документе: где Т – общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле: Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН): Валовой доход будет равен: 51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки: – 51 000 руб. – отражена выручка от продажи товаров; – 7780 руб.

– отражена сумма НДС; Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам; – 51 000 руб.– списана продажная стоимость реализованных товаров; – 5000 руб.– списаны расходы на продажу; – 442 руб.

(51 000 руб. – 7780 руб. – (–13 222 руб.)

Как посчитать (высчитать) процент от суммы?

Записываем пропорцию: (Х в данном случае — число процентов).

Например, 10% — это 0,1, то есть 1/10 следовательно, узнать, сколько составят 10%, просто: нужно всего лишь разделить исходную сумму на 10.

Другими примерами таких соотношений будут:

- 50% — 1/2, то есть нужно разделить пополам;

- 75% — 3/4, то есть нужно разделить на 4 и умножить на 3.

- 20% — 1/5, то есть нужно разделить на 5;

- 25% — 1/4, то есть делим на 4;

- 12,5% — 1/8, то есть нужно делить на 8;

Правда, не все простые дроби удобны для расчета процентов.

Как рассчитать выручку от продаж?

Это внутренние сведения, и они не отображаются в балансе.

Начисленный метод расчета: TR = Ост.п (н) + ГП — Ост.п (к), где

- ГП – выпуск готовой продукции, которую планируется продать.

- Ост.п (н) и Ост.п (к) – остатки готовой продукции на начало и конец отчетного периода;

Все расчеты выражаются в денежном эквиваленте (рубли, доллары, евро и т.д.).

ООО «Агроресурс» занимается производством и реализацией сельскохозяйственной техники.

Совет 1: Как рассчитать процент прибыли

При использовании этой схемы начисление процентов осуществляется однократно с учетом неизменной базы расчета.

Для исчисления применяет следующая формула: где FV –будущая стоимость денежных средств, В том случае, когда продолжительность ссудозаемной операции меньше календарного года, то для расчета используется следующая формула: где t – продолжительность операции в днях, Т – общее количество дней в году Предположим, вкладчик разместил на депозит в банке 1000 рублей под 6% годовых.

Определите, какая сумма будет накоплена за два года, если проценты начисляются по сложной схеме Процентный доход = ставка процента×первоначальные вложения = 1000×0,06=60 рублей Таким образом, к концу 1-го года на депозите будет накоплена сумма: Если не снимать деньги со счета, а оставить их до следующего года, то в конце 2-го года на счете будет накоплена сумма: FV2=FV1 ×(1+r)=CVo×(1+r)×(1+r)=CVo×(1+r)2 =1060×(1+0,06)=1000×(1+0,06)×(1+0,06)=1123,6 рублей Для расчета сложных процентов применяется следующая формула: Множитель наращения сложных процентов FVIF (r,n) показывает, чему будет равна одна денежная единица через n периодов при определенной процентной ставке r.

Как посчитать рентабельность в процентах

рублей;

значит, чистая прибыль составит 300 тыс. рублей;

соответственно, рентабельность составит 300 / 1000 = 30%.

После того как показатель рентабельности рассчитан, следует сопоставить его с тем значением, которое является минимально необходимым для того бизнеса, который вы ведете.

Показатели рентабельности используют, к примеру, банки для того, чтобы понимать, как быстро вы как юридическое лицо сможете отдать свой долг.

- работают в одной сфере;

- торгуют примерно одним и тем же набором товаров или предоставляют одни и те же услуги.

- имеют одинаковый масштаб деятельности (показатели валовой выручки почти одинаковы, да и количество работающих сотрудников примерно совпадает);

Как рассчитать процент от общей выручки

пополнение, можно по следующей несложной формуле:

- S = ((P x I x (T / K))/100) + ((P 1 x I x (T 1 / K))/100);

- где первая и каждая последующая составляющая отличаются друг от друга переменными Р и Т (размером и сроком размещения основного тела счета).

- S = (P x I x (G / K))/100;

- P – размер вложения;

- I – годовая процентная ставка;

- K – количество дней в текущем году.

- G – период, по истечении которого осуществляется пополнение капитала;

- S – сумма профита;

- Второй месяц: ((100 000+822)*10*(30/365))/100=829.

- Первый месяц начисления процентов, когда открыт вклад: (100 000*10*(30/365))/100=822.

- Третий месяц: ((100 822+829)*10*(30/365))/100=835.

Хорошее