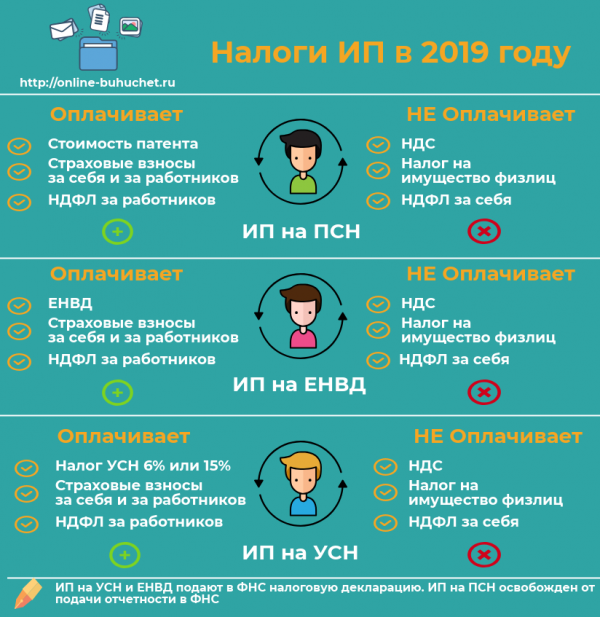

Налоги и отчетность ип без работников в 2019 году: что и когда сдавать + примеры расчета

Содержание:

- Ðакие налоги плаÑÐ¸Ñ ÐРв 2019 Ð³Ð¾Ð´Ñ Ð½Ð° ÐСХÐ

- Оплата налога и представление отчётности

- Изменения для ИП в 2020 году

- 2 вида УСН – 6 и 15 процентный

- Обязательное к уплате при УСН

- Ðалоги ÐРна паÑенÑе в 2019 годÑ

- Изменения ЕНВД для ИП в 2020 году

- Какие налоги и взносы платит ИП на УСН

- ÐÐ¸Ð´Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð² Ð´Ð»Ñ ÐРв 2019 Ð³Ð¾Ð´Ñ â ÐСÐÐ

- Кто может применять эту систему налогообложения

- Авансовые платежи

- ИП: налоги и обязательные платежи 2019, упрощенка без работников

- 5 систем — плюсы и минусы налогообложения

- Оплата налога и представление отчётности

Ðакие налоги плаÑÐ¸Ñ ÐРв 2019 Ð³Ð¾Ð´Ñ Ð½Ð° ÐСХÐ

СелÑÑозналог наÑиÑлÑеÑÑÑ Ð½Ð° вÑÑÑÑкÑ, ÑменÑÑеннÑÑ Ð½Ð° ÑаÑÑодÑ. ÐÑедпÑинимаÑели полÑÑаÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ÑÑÑ Ð½Ðµ наÑиÑлÑÑÑ Ð¸ не плаÑиÑÑ ÐÐФРÑо ÑÐ²Ð¾Ð¸Ñ Ð¿ÑедпÑинимаÑелÑÑÐºÐ¸Ñ Ð´Ð¾Ñодов. СпеÑÑежимом пÑедÑÑмоÑÑено оÑвобождение Ð¾Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¸Ð¼ÑÑеÑÑвеннÑÑ Ð°ÐºÑивов, коÑоÑÑе иÑполÑзÑÑÑÑÑ Ð² ÑелÑÑкоÑозÑйÑÑвенной деÑÑелÑноÑÑи (пÑоизводÑÑво или пеÑеÑабоÑка ÑелÑÑкоÑозÑйÑÑвеннÑÑ Ð¼Ð°ÑеÑиалов, оказание ÑÑлÑг ÑелÑÑозпÑоизводиÑелÑм). ÐеклаÑаÑÐ¸Ñ ÐСХРподаеÑÑÑ ÐµÐ¶ÐµÐ³Ð¾Ð´Ð½Ð¾ (до 1 апÑÐµÐ»Ñ ÑледÑÑÑего года).

С 2019 года пÑименение ÐСХРпÑедÑÑмаÑÑÐ¸Ð²Ð°ÐµÑ Ð²Ð¾Ð·Ð½Ð¸ÐºÐ½Ð¾Ð²ÐµÐ½Ð¸Ðµ Ñ Ð¿ÑедпÑинимаÑÐµÐ»Ñ Ð¾Ð±ÑзаÑелÑÑÑв по иÑÑиÑÐ»ÐµÐ½Ð¸Ñ Ð¸ ÑплаÑе ÐÐС.

ÐÑли Ñ ÐºÐ¾Ð¼Ð¼ÐµÑÑанÑа наÑодиÑÑÑ Ð² ÑобÑÑвенноÑÑи ÑÑанÑпоÑÑное ÑÑедÑÑво или земелÑнÑй ÑÑаÑÑок, за Ð½Ð¸Ñ Ð½Ð°Ð´Ð¾ плаÑиÑÑ ÑÑанÑпоÑÑнÑй и земелÑнÑй налоги. СÑÐ¼Ð¼Ñ Ð¾Ð±ÑзаÑелÑÑÑв ÑаÑÑÑиÑÑÐ²Ð°ÐµÑ Ð¤ÐС, оÑÑиÑÑваÑÑÑÑ Ð¿Ð¾ ÑÑим видам налогов ÑизиÑеÑким лиÑам не надо.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме (зарегистрирован в Минюсте России 25.03.2016 № 41552) утверждены форма налоговой декларации и порядок ее заполнения.

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Изменения для ИП в 2020 году

Не так много времени осталось до следующего года, в котором законодатели подготовили ряд нововведения для индивидуальных предпринимателей. Изучив уже принятые новые законодательные акты и законопроекты, находящиеся в стадии рассмотрения, мы подготовили статью, в которой расскажем читателям про изменения для ИП в 2020 году.

Традиционно, наиболее значимые изменения произойдут в отдельных системах налогообложения. Этим вопросы мы подробно рассмотрели в отдельных публикациях, но конспективно изложим и в сегодняшней статье. Общие изменения для ИП на всех системах налогообложения связаны с повышением размера страховых взносов и МРОТ.

2 вида УСН – 6 и 15 процентный

При переходе на упрощенку, ИП предстоит выбрать режим, по которому его бизнес будет облагаться налогом. Всего режима 2:

- Доходы – облагается только прибыль фирмы по ставке 6%. Последняя может быть снижена до 1% по решению региональных властей. Но только для определенных сфер деятельности. Так, сфера здравоохранения в Воронеже облагается по ставке 4%.

- Доходы-расходы – при подсчете налога учитываются расходы предприятия. Ставка – 15%. Она также может быть снижена до 5% местными властями. Так, упрощенная система налогообложения 6 процентов для ИП (доходы-расходы) в 2019 году доступна в Кирове для резидентов парковых зон. А под 10% ИП, занятым научными исследованиями в Москве.

В этом и заключается гибкость режима, каждый может взять за базу для обложения налогом тот параметр, который выгоден ему.

Если расходы достигают 60%, а доходы – всего 40%, наиболее актуальным режимом будет УСН доходы-расходы.

Обязательное к уплате при УСН

Упрощенная система налогообложения предусматривает минимальный вариант, в котором уплачиваются налоги и обязательные платежи. На едином налоге их гораздо больше, как и финансовой документации.

В 2019 упрощенка без работников означает только уплату страховых взносов за самого ИП и единый налог при УСН. Его величина зависит от того, какая выбрана форма. Их в упрощенной системе две:

- доходы (учитывается вся сумма, полученная предпринимателем в виде платежей за услуги, товары и прочую деятельность);

- доходы минус расходы.

Для справки!

Пребывание на первой может показаться менее выгодным, поскольку взносы выплачиваются не только на полученную прибыль, но и на деньги, потраченные на ее образование. Однако здесь выплачивается в разных случаях, от 0 до 6%.

Если же предприниматель выбирает форму доходы минус расходы, перечень расходов указан в соответствующей статье Налогового кодекса

Это означает, что не все траты ФНС примет во внимание, потому что их может не быть в перечне, однако заплатить придется в разных регионах и случаях, от 5 до 15%

Также читайте: Кэшбэк: определение, что это такое

Правда, нулевая ставка в первой форме доступна только тем, кто только зарегистрировался и планирует проводить социально значимые мероприятия или действия. УСН, хоть и заявлена, как система налогообложения, упрощенная (только единый налог и обязательные платежи) не освобождает человека от уплаты НДФЛ (налога на доходы физических лиц).

Государство предусматривает возможность получения прибыли и доходов от других занятий. В этом случае необходимо сделать платежи с каждой суммы, полученной в результате:

- банковских вкладов и начисленных на них процентов;

- продажи недвижимого или движимого имущества, принадлежащего лично индивидуальному предпринимателю;

- сдачи в аренду транспортных средств и помещений жилого и нежилого назначения;

- работы на юридическое лицо, именно той работы, которая не имеет отношения к собственной предпринимательской деятельности.

Факт!

В Налоговом кодексе Российской Федерации, в статье №346 (пункт 3), предусмотрена возможность выплаты НДФЛ даже в рамках основной деятельности. Этот пункт касается призов, дивидендов и выигрышей, экономии на процентах за произведенные займы, и даже по ипотечным облигациям.

Как известно, незнание закона не освобождает от ответственности, и своевременная уплата НДФЛ с означенных сумм будет расцениваться, как попытка уклонения от налогообложения.

Ðалоги ÐРна паÑенÑе в 2019 годÑ

ÐÑименение ÐСРподÑазÑÐ¼ÐµÐ²Ð°ÐµÑ Ð¿Ð¾ÐºÑÐ¿ÐºÑ Ð¿ÑедпÑинимаÑелем паÑенÑа на опÑеделеннÑй ÑÑок. СÑоимоÑÑÑ Ð¿Ð°ÑенÑа не ÑÑиÑÑÐ²Ð°ÐµÑ ÑакÑиÑеÑкие доÑÐ¾Ð´Ñ ÐÐ, она завиÑÐ¸Ñ Ð¾Ñ Ñегиона оÑÑÑеÑÑÐ²Ð»ÐµÐ½Ð¸Ñ Ð´ÐµÑÑелÑноÑÑи, вида бизнеÑа. Ðалог ÑаÑÑÑиÑÑваеÑÑÑ Ð¿Ð¾ поÑенÑиалÑÐ½Ð¾Ð¼Ñ Ð´Ð¾ÑодÑ, коÑоÑÑй ÑÑвеÑжден ÑегионалÑнÑми влаÑÑÑми Ð´Ð»Ñ ÐºÐ¾Ð½ÐºÑеÑного напÑÐ°Ð²Ð»ÐµÐ½Ð¸Ñ Ð±Ð¸Ð·Ð½ÐµÑа. ÐÑÑеÑноÑÑи по паÑенÑÑ Ð½ÐµÑ.

ÐÑи ÐСРÐРдолжен оплаÑиÑÑ:

-

ÑÑоимоÑÑÑ Ð¿Ð°ÑенÑа;

-

налог на имÑÑеÑÑво, ÑÑоимоÑÑÑ ÐºÐ¾ÑоÑого опÑеделÑеÑÑÑ Ð¿Ð¾ кадаÑÑÑовой оÑенке (в оÑÑалÑнÑÑ ÑлÑÑаÑÑ Ð¸Ð¼ÑÑеÑÑвеннÑе акÑивÑ, иÑполÑзÑемÑе в пÑедпÑинимаÑелÑÑкой деÑÑелÑноÑÑи, не ÑвлÑÑÑÑÑ Ð¾Ð±ÑекÑом налогообложениÑ);

-

в поÑÑдке иÑклÑÑÐµÐ½Ð¸Ñ ÐÐС пÑи ввозе импоÑÑнÑÑ ÑоваÑов Ñ Ð¿ÐµÑеÑеÑением ÑаможеннÑÑ Ð³ÑаниÑ.

ÐÑименение ÐСРне оÑÐ²Ð¾Ð±Ð¾Ð¶Ð´Ð°ÐµÑ ÑизиÑеÑÐºÐ¸Ñ Ð»Ð¸Ñ Ð¾Ñ ÑплаÑÑ Ð½Ð°Ð»Ð¾Ð³Ð° на пÑинадлежаÑие им ÑÑанÑпоÑÑнÑе ÑÑедÑÑва, недвижимоÑÑÑ Ð¸ земелÑнÑе наделÑ.

Изменения ЕНВД для ИП в 2020 году

Повышение налога

Коэффициент К1 для ЕНВД с 2020 года будет увеличен и составит 2,009. Формула расчета останется прежней. Напомним, помимо повышающего коэффициента (К1) в формуле содержится и понижающий коэффициент (К2). Размер К2 зависит от местного законодательства каждого региона РФ. Возможно, ваши власти приняли решение об изменении К2 на 2020 год, что может привести к снижению налога ЕНВД, или, наоборот увеличению.

Запрет на торговлю маркированными товарами

Наиболее значимые изменения ЕНВД в 2020 году связаны с ограничением применения этой системы налогообложения. ЕНВД нельзя будет применять в сфере розничной торговли маркированными товарами. К таким товарам относятся лекарственные средства, одежда, обувь, изделия из меха. Список маркированных товаров, по всей видимости будет увеличиваться.

2020 год станет последним годом действия ЕНВД

Вся история существования ЕНВД последние годы связана с желанием властей отменить этот режим налогообложения. Тем не менее, ежегодно происходило его продление. По действующему на данный момент законодательству, ЕНВД действует до 2020 года включительно. Но по заявлению высокопоставленных чиновников из ФНС и Минфина, больше он продлен не будет.

Поэтому предпринимателям стоит заранее изучить системы налогообложения для ИП и продумать вариант перехода на другой налоговый режим. Например, для кого-то неплохой альтернативой может оказаться налог на профессиональный доход. С 2019 года он действует в четырех регионах РФ, а с 2020 года он может быть распространен на всю территорию страны.

Какие налоги и взносы платит ИП на УСН

Перечень налогов и страховых взносов, которые нужно оплатить ИП, не зависит от применяемого варианта УСН.

По общему правилу предприниматель освобождается от следующих налогов:

- налог на прибыль;

- налог на имущество;

- НДФЛ;

- НДС.

Эти налоги заменяют ежеквартальные обязательные платежи по УСН. При этом каждый последующий уменьшается на ранее внесенные авансовые платежи. Соответственно, все прочие налоги и взносы вы уплачиваете наравне с другими ИП.

ИП на УСН «Доходы» платит следующие налоги и взносы:

- налог, сумма которого рассчитывается по ставке 6% от дохода;

- фиксированные страховые взносы на ОПС и ОМС;

- 1% в ПФР с дохода свыше 300 тыс. руб.

Для ИП на УСН «Доходы минус расходы» налоги и взносы включают:

- налог по ставке 15% от разницы между доходами и расходами или 1% от дохода при получении убытка;

- фиксированные страховые взносы на ОПС и ОМС;

- 1% в ПФР с разницы между доходом и расходом, если доход превышает 300 тыс. руб.

Несмотря на то, что в законе не содержится прямой нормы, позволяющей ИП на УСН «Доходы минус расходы» считать 1% в ПФР с разницы между доходом и расходом, такая позиция поддержана Конституционным и Верховным судами и может быть использована на практике. При этом нужно быть готовым отстаивать свою позицию в суде.

Налоговая нагрузка ИП на УСН без наемных работников ограничивается указанными видами расходов. ИП с наемными работниками также должны платить в бюджет:

- НДФЛ на работников — 13% с налоговых резидентов и 30% с нерезидентов;

- взносы на ОПС — 22%;

- взносы на ОМС — 5,1%;

- взносы на ОСС — 2,9%;

- взносы на страхование от травматизма и профзаболеваний — от 0,2 до 8,5%.

НДФЛ уменьшает заработную плату, получаемую работником на руки, в то время как все отчисления на страховые взносы увеличивают общие затраты на оплату труда, например:

- начисленная заработная плата — 100%;

- выданная заработная плата — 100-13=87%;

- общие затраты — 100+22+5,1+2,9+0,2=130,2%.

При превышении оплаты труда за календарный месяц над величиной федерального МРОТ в отношении конкретного работника ИП на УСН применяет уменьшенные ставки страховых взносов на ОПС (10%) и ОМС (5%). Взносы на ОСС не уплачиваются, а для взносов на травматизм применяется общий порядок.

В отношении временно пребывающих в России иностранцев и лиц без гражданства установлены взносы на ОСС в размере 1,8% и ОМС — 0%. Взносы на ОПС и травматизм рассчитываются на общих основаниях.

Для работников с вредными и тяжелыми условиями труда устанавливаются дополнительные страховые тарифы на ОПС.

ÐÐ¸Ð´Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð² Ð´Ð»Ñ ÐРв 2019 Ð³Ð¾Ð´Ñ â ÐСÐÐ

Ðа обÑей ÑиÑÑеме Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¿ÑедпÑинимаÑÐµÐ»Ñ Ð½Ð°Ð´Ð¾ бÑÐ´ÐµÑ Ð¿Ð»Ð°ÑиÑÑ:

-

ÐÐÐ¤Ð Ð¾Ñ Ð¿ÑедпÑинимаÑелÑÑÐºÐ¸Ñ Ð´Ð¾Ñодов, заменÑÑÑий ÑизиÑеÑким лиÑам налог на пÑибÑлÑ. Ðн иÑÑиÑлÑеÑÑÑ Ð¿Ð¾ ÑÑандаÑÑной ÑÑавке 13%. Ðжегодно подаеÑÑÑ Ð´ÐµÐºÐ»Ð°ÑаÑÐ¸Ñ 3-ÐÐФР(до 30 апÑÐµÐ»Ñ ÑледÑÑÑего года).

-

ÐÐС â налог ÑаÑÑÑиÑÑваеÑÑÑ Ð² 2019 Ð³Ð¾Ð´Ñ Ð¿Ð¾ повÑÑенной ÑÑавке, Ñавной 20%. РнекоÑоÑÑÑ ÑлÑÑаÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ полÑÑение оÑÐ²Ð¾Ð±Ð¾Ð¶Ð´ÐµÐ½Ð¸Ñ Ð¾Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ (завиÑÐ¸Ñ Ð¾Ñ Ñегиона Ð²ÐµÐ´ÐµÐ½Ð¸Ñ Ð±Ð¸Ð·Ð½ÐµÑа и Ð¾Ñ Ð²Ð¸Ð´Ð° пÑедпÑинимаÑелÑÑкой деÑÑелÑноÑÑи). ÐÑÑеÑноÑÑÑ ÐµÐ¶ÐµÐºÐ²Ð°ÑÑалÑÐ½Ð°Ñ (подаеÑÑÑ Ð´Ð¾ 25 ÑиÑла поÑле кваÑÑала).

-

Ðалог на имÑÑеÑÑво ÑÐ¸Ð·Ð»Ð¸Ñ — оплаÑа налогов ÐРв 2019 Ð³Ð¾Ð´Ñ Ð¿ÑоизводиÑÑÑ Ð¿Ð¾ наÑодÑÑимÑÑ Ñ Ð¿ÑедпÑинимаÑÐµÐ»Ñ Ð² ÑобÑÑвенноÑÑи имÑÑеÑÑвеннÑм акÑивам.

-

ТÑанÑпоÑÑнÑй налог по пÑинадлежаÑим коммеÑÑанÑÑ ÑÑедÑÑвам пеÑедвижениÑ.

-

ÐемелÑнÑй налог (еÑли имееÑÑÑ Ð¾Ð±ÑÐµÐºÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ).

Кто может применять эту систему налогообложения

Перейти на упрощенку могут индивидуальные предприниматели, соответствующие следующим критериям:

- в штате числится не более 100 чел.;

- выручка, полученная за год, не выше 60 млн руб.;

- на баланс поставлено основное имущество, общая остаточная стоимость которого не превышает 100 млн руб.

Кто не может применять систему налогообложения

Обратите внимание! В федеральном законодательстве предусмотрены ограничения для субъектов предпринимательской деятельности, которые не могут применять упрощенный налоговый режим. Это организации, имеющие действующие филиалы, компании, среди учредителей которых присутствуют юр

лица, владеющие долей от 25 %, ИП, ведущие определенные виды деятельности.

Авансовые платежи

Если применять рассматриваемую разновидность системы налогообложения, индивидуальным предпринимателям в обязательном порядке нужно по итогам каждого отчетного квартала вносить авансовые платежи, рассчитать которые не составит большого труда (достаточно правильно указать процент).

Важно! Если по результатам исчислений полученный показатель налога окажется свыше вычетов, которые входят в размер оплаты положенных взносов на пенсионное и медицинское страхование за предпринимателей, а также больше сборов за официально трудоустроенных работников на 50 %, то возникает необходимость перечислить авансовый платеж по УСН. Период совершения платежа:

Период совершения платежа:

- до 30-ого апреля — за 4-й квартал;

- до 25-ого апреля — за 1-й отчетный квартал;

- до 25-ого июля — за 2-й отчетный квартал;

- не позднее 25-ого октября — за 3-й отчетный квартал.

Чтобы исключить вероятность допущения ошибок, целесообразно рассмотреть пример.

Для расчета авансового платежа используется формула

Предположим, что доход предпринимателя за 1-й квартал текущего отчетного года составил 500 тыс. руб. Тогда 500 тыс. руб. х 6 % = 30 тыс. руб. нужно выплатить налога.

Также предприниматель должен подсчитать размер взноса (сборы, которые ИП обязан перечислить в течение первого квартала):

- обязательное пенсионное страхование — 7,3 тыс. руб.;

- обязательное медицинское страхование — 1,7 тыс. руб.

Следовательно, суммарный размер авансового платежа за 1-й квартал составит 9000 руб.

ИП: налоги и обязательные платежи 2019, упрощенка без работников

Налог УСН 6 процентов в 2019 году для ИП способен существенно упростить работу. Это обусловлено довольно простым механизмом исчисления налоговых обязательств, а также минимальным количеством отчетности. ИП без наемных работников, выбравший упрощенный налоговый режим, может осуществлять различные виды деятельности. Ему не нужно ежеквартально либо ежемесячно отчитываться в ФНС, как другим субъектам предпринимательской деятельности, например, на ЕНВД. Для такой категории ИП со стороны законодательства предусмотрены разные поблажки в виде завышенных лимитов относительно численности сотрудников, дохода.

Регистрация ИП

Важно! Одним из преимуществ УСН является метод расчета налоговых обязательств, не предусматривающий исчисление потенциального дохода либо задействование дополнительных коэффициентов. Каждый налогоплательщик, выбравший упрощенную систему, по которой обязательства перед бюджетом рассчитываются по формуле «база налогообложения х 6,00 %», освобождается от обязанности платить:

Каждый налогоплательщик, выбравший упрощенную систему, по которой обязательства перед бюджетом рассчитываются по формуле «база налогообложения х 6,00 %», освобождается от обязанности платить:

- НДФЛ (с дохода от предпринимательства);

- налога на имущество;

- НДС.

Обратите внимание! Если за индивидуальным предпринимателем числится объект недвижимости, который в особом порядке подлежит налогообложению, то на него начисляется имущественный налог, исчисленный от его кадастровой стоимости

Сдача отчетности

Предпринимателям на упрощенном режиме не нужно вести бухучет, что существенно упрощает весь процесс построения документооборота. Но, для того чтобы осуществлять исчисление налоговых обязательств перед бюджетом, необходимо регулярно заполнять книгу учета доходов и расходов. Порядок заполнения учетного регистра регламентирован НК РФ (ст. 346), форма КУДиР утверждена Минфином в Приказе № 135н от 22.10.2012 г. Книга предназначена для фиксации всех полученных доходов, также субъект предпринимательской деятельности должен вносить в соответствующие графы суммы уплаченных страховых взносов. В дальнейшем эти платежи могут быть задействованы при расчетах для уменьшения налога.

5 систем — плюсы и минусы налогообложения

Основа налоговой структуры — 5 систем налогообложения. Все организации и частные предприниматели при гос. регистрации, исходя из целей бизнеса, самостоятельно делают выбор, по какой из них они будут осуществлять свою деятельность. Система налогообложения (или налоговый режим) определяет размер платежей, сроки отчётности, а также возможность получения льгот и преференций по снижению ставок.

Выбор должен основываться на ключевых моментах, каким ИП видит своё предприятие:

- будет ли штат наёмных работников (сколько их будет);

- насколько масштабным планируется бизнес (оборот, доходы и пр.);

- какие товары будет производить (оказывать услуги);

- кто станет потребителем, клиентом;

- есть ли по выбранному виду деятельности льготы и преференции;

- есть ли в регионе, где будет работать ИП, региональные особенности.

Вывод — учитывайте возможности, налоговую нагрузку, которая повлияет на прибыль, перспективы роста бизнеса, а также риски и выбирайте оптимальный для своего дела режим. У каждой налоговой системы есть плюсы и минусы, всё зависит от целей бизнеса.

5 налоговых режимов — общий и льготные, у каждого есть плюсы, минусы, оптимальное применение для отдельных видов деятельности ИП

Общая система налогообложения (ОСНО) это:

- расширенные возможности при масштабировании бизнеса;

- отсутствие ограничений по типам деятельности;

- 3 налога: НДФЛ (если есть доход), НДС (когда были сделки, облагаемые НДС), а также НДФЛ за сотрудников (если есть штат);

- как следствие — серьёзная налоговая нагрузка на ИП;

- максимальное количество деклараций, другой отчётности;

- возможность возврата НДС;

- совместное ведение бизнеса с другими организациями (с их долей от 25%);

- варианты совмещения с вменённым налогом (ЕНВД).

ОСНО вменяется налоговым регулятором по умолчанию, если при регистрации ИП не подал дополнительное заявление о применении льготного режима.

Льготные налоговые системы введены госрегулированием специально для облегчения взаимодействия предпринимательства и ИФНС, поэтому у спец. режимов:

- единый налог и объект налогообложения;

- срок уплаты налога — один раз в год;

- минимальная суммарная ставка (по сравнению с ОСНО);

- упрощённая отчётность (например, нет требований представления авансовых расчётов);

- возможность совмещать бизнес с вменённым налогом (для всех льготных режимов), а ЕВНД может быть совмещён с ОСНО, УСН и ЕСХН.

Таблица: виды налогов, ставки, периоды отчётности ИП на ОСНО и льготных режимах

| Режим | Налог | Объект | Ставка | Период | Декларация сдаётся |

| ОСНО | НДФЛ | Доходы | 13% | Календарный год | по итогам года |

| Налог на имущество физических лиц | Виды имущества, закреплённые законодательством | от 0,1% до 2% | Календарный год | не представляется | |

| НДС | Реализация товаров и услуг | 0% / 10% / 18% | Квартал | по итогам квартала | |

| УСН | Упрощённая система налогообложения | Доходы | 6% | Календарный год | по итогам года |

| Доходы минус расходы | 15 | ||||

| ЕНВД | Единый налог на вменённый доход | Вменённый доход | 15% | Квартал | по итогам квартала |

| ЕСХН | Единый сельскохозяйственный налог | Доходы минус расходы | 6% | Календарный год | по итогам года |

| ПНС | Уплата стоимости патента | Возможный к получению годовой доход | 6% | Не более календарного года | не представляется |

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме (зарегистрирован в Минюсте России 25.03.2016 № 41552) утверждены форма налоговой декларации и порядок ее заполнения.

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»