Кто такие коллекторы и что они могут сделать с должниками

Содержание:

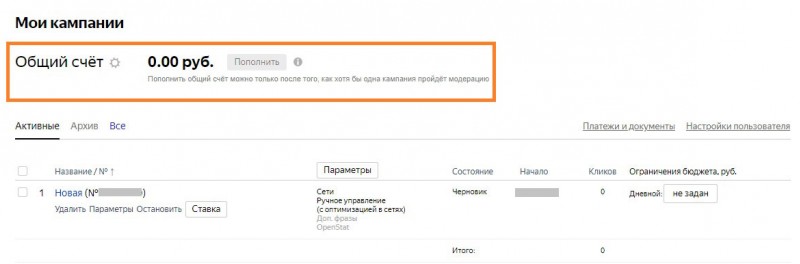

Рассчитайте стоимость банкротства онлайн

Физическое лицо

Индивидуальный предприниматель

Поручитель

Регион

МоскваМосковская областьСанкт-ПетербургЛенинградская областьАлтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИные территории, включая город и космодром БайконурИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛипецкая областьМагаданская областьМурманская областьНенецкий автономный округНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика Адыгея (Адыгея)Республика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия — АланияРеспублика Татарстан (Татарстан)Республика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский автономный округ — ЮграЧелябинская областьЧеченская РеспубликаЧувашская Республика — ЧувашияЧукотский автономный округЯмало-Ненецкий автономный округЯрославская область

Единиц залогового имущества

Сумма долга, руб.*

Стоимость имущества, руб.

Число кредиторов (всего, от 1 до 99)*

Из них кредиторов, не являющихся банками и МФО

Возраст

Трудоспособный

Пенсионер

Доход, руб.*

Кол-во иждивенцев

Выплаты по алиментам, %

Сделки*

Да

Нет

Поля отмеченные «*» обязательные

РАССЧИТАТЬ

Чем занимаются коллекторские агентства

Коллекторские агентства бывают трех типов:

- Агентства, работающие по партнерскому договору. Они получают вознаграждение от банка за каждый взысканный кредит. Обычно это 25%.

- Отделы в банке. Это коллекторы банка, которые работают в офисе. Сейчас их становится все меньше, потому что гораздо дешевле заключить договор с коллекторским агентством. И для репутации гораздо полезнее.

- Отдельные коллекторские агентства, которые покупают кредиты оптом и потом пытаются добиться возврата. Заключается договор цессии, и должники отвечают не перед банком, а непосредственно перед коллекторским агентством.

В России распространен первый и третий тип. Коллекторы, которые работают в партнерстве с банком, более стабильны в заработке. Если вернуть кредит не удастся, они ничего не теряют, только лишаются потенциальной прибыли. А вот коллекторы, выкупающие долги у банка, наоборот, с каждым непогашенным долгом теряют деньги.

Коллекторские агентства покупают два типа кредитов:

- Текущие кредиты, которые заемщик отказался выплачивать.

- Кредиты с истекшим сроком давности (он составляет три года).

Первые кредиты покупаются со скидкой от 50 до 90% в зависимости от политики банка. Если банк выдает кредиты налево и направо, не особо разбираясь в том, кому выдает, коллекторы покупают такие контракты пачками с огромной скидкой. Если же это крупная кредитная организация, которая тщательно проверяет заемщиков и предоставляет практически все данные, то скидка будет гораздо меньше. Коллекторы, что покупают эти долги, чаще всего работают в рамках закона и с помощью психологических приемов заставляют человека выплатить долг.

Второй тип долгов самый сложный. Если прошло уже три года, банк не может обращаться в суд. А значит, и взыскать что-то юридическим, законным путем, не может. Остается один вариант — продать эти займы пачкой коллекторскому агентству. Причем 10% — самая высокая цена в таких случаях. Чаще всего 1-5% — та стоимость, за которую соглашаются выкупить долг коллекторские агентства. И после этого в ход идут любые способы воздействия на задолжавшего, вплоть до прямых угроз и других нарушений законодательства.

История и предпосылки возникновения профессии

Аналогом нынешним коллекторам были обычные собиратели долгов, которые существовали во времена наших далеких предков. Эти люди помогали собирать дань, которую граждане должны были уплачивать Золотой Орде, а до нее – киевским князьям. Собиратели работали от имени и по поручению действующей власти и всегда имели при себе документ, подтверждающий их права на сбор денег. Причем в таком документе всегда была указана еще и сумма, причитающаяся к уплате. Чуть позже функции по собирательству долгов государство взяло на себя, создав штат госслужащих специально для этих целей.

Взимание долгов начало оформляться в отдельный бизнес в 2000-х годах, когда одна волна кризиса сменяла другую, а количество просроченных кредитов росло на глазах. Тогда коллекторы были дочерними структурами банков и занимались возвратом долгов исключительно для своего финансового учреждения. А в 2004 году уже была зарегистрирована первая самостоятельная организация, занимающаяся сбором средств с должников разных банков. Сейчас подобные конторы регистрируются в форме ООО, ЗАО, АО и т.п., но индивидуальный предприниматель никак не может заниматься подобной деятельностью.

Самые первые коллекторы действовали весьма агрессивно, порой даже выходя за рамки закона. Тогда это было не собирательство, а самое настоящее выбивание долгов. С тех пор и закрепилось в сознании граждан, что коллектор – мощный мужик криминальной внешности, который обязательно будет угрожать и портить имущество вместе с «добрым» именем должника. В наши дни такие конторы называют «черными коллекторами». Основная же масса подобных агентств действует в рамках закона и старается в первую очередь найти компромисс между кредитором и заемщиком. Сейчас коллектор – это скорее финансовый консультант, призванный урегулировать проблемы с просрочками по кредиту в досудебном порядке.

Правила для коллекторов

с 8:00 до 22:00 в рабочие дни и с 9:00 до 20:00 в выходные и праздники;

не чаще раза в сутки, двух раз в неделю и восьми раз в месяц

Коллектор обязательно должен назвать свое имя и наименование кредитора, которого он представляет.

Отправлять вам телеграфные, текстовые и голосовые сообщения:

с 8:00 до 22:00 в рабочие дни и с 9:00 до 20:00 в выходные и праздники;

не чаще двух раз в сутки, четырех раз в неделю и 16 раз в месяц

Сообщения должны содержать наименование кредитора и имя коллектора, номер контактного телефона и напоминание о просроченной задолженности – без указания ее размера и структуры.

Видеться с вами:

не более раза в неделю

Общаться с вашими родственниками или третьими лицами:

если вы давали на это свое письменное согласие (вы могли подписать его, когда брали кредит или заем), а близкие не выразили несогласия

Ваши родные и друзья в любой момент могут отказаться от дальнейшего общения с коллектором – даже устно, во время телефонного разговора с ним. Если же вы хотите отозвать свое согласие на взаимодействие с третьими лицами, нужно направить кредитору или коллектору заявление: через нотариуса, по почте заказным письмом с уведомлением либо лично под расписку.

В вашем договоре с кредитором могли быть прописаны и другие способы или частота взаимосвязи с коллектором, но вы всегда имеете право от них отказаться.

- Скрывать свой номер телефона и адрес электронной почты

- Оказывать психологическое давление и тем более унижать

- Давать неверную информацию: по поводу суммы долга и сроков погашения; обращения в суд и уголовного преследования

Даже если коллектор перекупает долг, условия по кредиту или займу – сумма долга, проценты, пени и штрафы – остаются прежними. Но вы можете снизить их, заключив новый договор уже с коллектором.

- Обманывать относительно своего статуса: заявлять о своей принадлежности к госорганам

- Раскрывать сведения о вас и вашем долге третьим лицам, в том числе в интернете или другими публичными способами

- Применять физическую силу или опасные для вашей жизни и здоровья методы либо угрожать этим

- Уничтожать или повреждать ваше имущество либо угрожать этим

Если коллектор нарушил эти правила и своими действиями причинил вам либо вашим близким убытки или просто моральный вред, коллекторской организации грозит штраф до 2 млн рублей.

Как следует разговаривать с коллекторами

Многие считают, что коллекторы разговаривают слишком жестко. И иногда это действительно так. Но что, если взглянуть на ситуацию с другой стороны? На телефоне сидит сотрудник и четко отрабатывает скрипт. У него написано, что и как он должен говорить. А если должник начинает рассказывать очередную слезную историю, то автоматически у сотрудника сработает защита, ведь таких у одного коллектора могут быть сотни. И даже если должник начнет хамить, кричать и посылать коллектора, тот просто запишет протокол разговора и пойдет дальше отрабатывать скрипт. Другие люди в таких компаниях надолго не задерживаются.

Именно поэтому, вести себя агрессивно и вызывающе — не лучшая политика. Коллектору абсолютно плевать, и он будет относиться еще хуже. Ведь для него человек на проводе действительно станет злостным неплательщиком, который думает, что ему все сойдет с рук.

С коллекторами лучше придерживаться следующей тактики:

- Говорить держа дистанцию. Не позволять никакой грубости и панибратства.

- Рассказывать о реальных причинах просрочки по платежам и давать информацию объективно. Нет работы? Лучше сказать об этом. Был форс-мажор, на который пришлось потратить деньги? Скажите об этом.

- Давать четкую информацию о том, когда будут внесены платежи. Если на сегодняшний день сказать об этом сложно, лучше откровенно описать ситуацию и попросить перезвонить в другое время. К примеру, после собеседования на новую работу или после зарплаты.

- Не уклоняться от разговоров. Если должник обещал оплатить в течение недели, а на следующей все еще нет платежа, ему будут звонить и спрашивать, почему нет денег. Но если задолжавший просто не будет брать трубку, это вынудит коллекторов идти на более серьезные меры и встречаться лично.

Такая модель поведения позволит рассчитывать даже на помощь коллекторов. У них есть четкие инструкции относительно того, куда может обратиться должник, чтобы ему выдали заем на погашение старых процентов или получить рефинансирование.

Действие нового закона

Работа коллекторов регламентируется законом от 03.07.2016 N 230-ФЗ. В нем изложен порядок действий, требования, ограничения. Также организации руководствуются:

-

Гражданским кодексом.

-

Положениями КоАП РФ.

-

Закон «О персональных данных».

-

Закон «О потребительском кредите …» от 21.12.2013 за номером 353-ФЗ.

-

Правовыми актами Федеральной службы судебных приставов.

Органом, контролирующим деятельность коллекторов, является Служба судебных приставов. ФССП уполномочена выдавать и отбирать разрешения на услуги по взысканию долгов с физических лиц, проверять их деятельность. Все жалобы на коллекторов можно адресовать ФССП по месту своей регистрации, они обязаны рассмотреть информацию в течение 30 дней.

Важно! Если звонят работодателю и рассказывают, сколько должны, когда взяли кредит расспрашивают о зарплате, режиме работы? Это разглашение персональных данных и банковской тайны – основание для жалобы в Роскомнадзор или в ФССП. Как избавиться от долгов по ЖКХ, налогам и штрафам, если вас уволили

Как избавиться от долгов по ЖКХ, налогам и штрафам, если вас уволили

Что не имеют права делать

Законом запрещается:

-

Грозить расправой, запугивать порчей имущественных ценностей и совершать действия, которые приносят вред.

-

Преследовать, организовывать встречи с должником более одного раза за неделю.

-

Требовать деньги, если срок расплаты еще не наступил, а в договоре не прописано право банка просить досрочное погашение.

-

Разглашать личные данные заемщика, банковскую тайну.

Под запретом звонки беременным и матерям детей младше полутора лет. Нельзя звонить людям с первой группой инвалидности и находящимся на лечении в медицинских учреждениях. Также нельзя взаимодействовать с несовершеннолетними.

Образец жалобы приставам на коллекторов

(18.5 КБ)

Наличие долга не лишает человека права на неприкосновенность частной жизни, уважение и безопасность.

У должника есть право жаловаться на незаконные действия коллектора. Например, вас донимают постоянными звонками в ночное время. Просто возьмите у оператора распечатку и напишите жалобу в ФССП.

, мы бесплатно подскажем, как бороться с коллекторами по закону.

Как работает выездная группа

Для группового выезда достаточно, чтобы прошло около 3 месяцев просрочки. Мобильная группа посещает даже в отсутствие суда, потому что заседания длятся по несколько месяцев, не всегда заканчивается положительно для кредиторов.

Обычно в группу входит от трех до пяти крепких парней. Они направляются на место жительства должника, чтобы напугать его, заставить отдать имущество коллекторской конторе. Не поддавайтесь психологическому прессингу, не открывайте двери — звоните 112 и вызывайте представителей правоохранительных органов.

Пример заявления в полицию на угрозы коллекторов

(44.0 КБ)

Это абсолютно незаконный метод воздействия на должника. По закону коллектор должен встречаться с заемщиком один, запугивание и физическое насилие — это основания для возбуждения уголовного дела.

Какие органы контролируют работу сборщиков долгов

Деятельность подконтрольна Федеральной службе судебных приставов. Она же проверяет легитимность работы, ведет реестр коллекторов. Организации предоставляются регулярные отчеты по финансовым и организационным показателям.

Получить план списания долгов

Что делать, если преследуют коллекторы? Для начала успокоиться и все проверить. Если у организации нет лицензии и она не состоит в реестре ФССП — сразу писать жалобу в полицию на вымогательство. Если агентство действует официально, можно послать коллекторов в суд либо попробовать договориться о скидке.

Но когда займ существенный или их много, законным и надежным решением будет списание долгов через банкротство. Наши юристы помогут оценить, подходит ли вам банкротство, расскажут о стоимости и сроках судебного процесса, а также подскажут, как бороться с произволом коллекторов уже сейчас.

Команда

Виолетта Нечипоренко

Руководитель направления по банкротству физических лиц

Артем Пивоваров

Старший юрист по банкротству физических лиц

Дарья Галактионова

Старший юрист по банкротству физических лиц

Кристина Кирюхина

Ведущий юрист по банкротству физических лиц

Юлия Пивоварова

Руководитель службы клиентского сервиса

Алексей Жумаев

арбитражный управляющий, генеральный директор компании «2Лекс»

Илья Сафронов

Специалист направления подготовки документов

Александр Столяров

Юрист по банкротству физических лиц

Лейла Махмудова

Юрист по банкротству физических лиц

Откуда взялись коллекторы

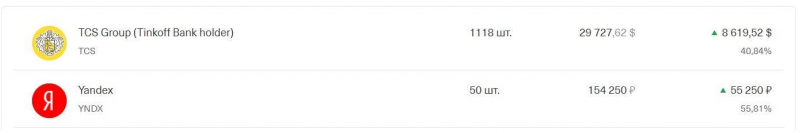

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Понятие «коллектор» возникло в 90-е годы, когда финансовые институты только начинали становление в нашей стране. Любой долг, что банковский кредит, что задолженность «браткам», неразрывно был связан с бандитами. Просроченных долгов имелось много, так как банки еще не умели выявлять потенциальных неплательщиков и, тем более, не имели понятия о взыскании задолженностей. Чтобы оставаться на плаву, банки передавали эту «грязную» работу специально обученным людям, которые в то время имели много направлений деятельности. Именно поэтому коллекторы до сих пор привычно ассоциируются с амбалами в кожаных куртках и спортивных костюмах, с паяльником в руках, угрожающими расправой в случае неуплаты долга.

Коллекторы еще какое-то время будоражили общественность резонансными делами порчи имущества должников, причинением вреда их здоровью. Но со временем законодательство приобрело конкретику в отношении кредитов и взыскании долгов по ним. Одним из таких нормативных актов является закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» 2016 года. Он дополнял закон «О потребительском кредите» 2013 года в части возврата долгов. До этого момента ситуация с коллекторами была довольно острой.

После принятия закона о защите прав должников государство всерьез взялось за полубандитские организации, и методы работы при взыскании долга изменились. Кто же такие коллекторы и какие у них права в наши дни?

Сотрудники подобных организаций уже непохожи на бандитов из 90-х. Полностью от полулегальных коллекторских агентств Россия еще не избавилась. Однако даже их методы работы в целом находятся в рамках закона. Исключение – редкие случаи в микрофинансовых организациях, долги которых иногда «выбивают» т. н. черные коллекторы, до сих пор применяющие угрозы и шантаж. Как же работают современные коллекторы?

Чем занимаются коллекторские агентства?

Принцип работы коллекторского агентства стал регулироваться на государственном уровне с 2014 года, а спустя два года был принят Федеральный закон, который определил права таких компаний и способы их деятельности.

Различают несколько вариантов таких организаций:

- Работают с банком на основании договора и получают свой гонорар от взыскания сумм – как правило, это порядка 20-25%.

- Созданы при штате кредитной компании и являются структурным подразделением банка – в поле деятельности таких отделов входит не только общение с должниками, но и предварительный сбор и аналитика клиентской базы, обработка персональной информации и иные методы логистики.

- Автономные организации – выкупают у банков пакеты долгов по более низкой стоимости, заключая с ними договор цессии, после чего все долги переходят к ним. Сотрудники взыскивают средства с заёмщиков всеми возможными методами. Большая часть таких агентств – «чёрные коллекторы», чья работа не вписывается в рамки закона.

Этапы взаимодействия с должником

Схема работы коллекторского агентства

Схема работы коллекторского агентства

Работа специалистов по взысканию долгов обычно состоит из трех этапов, каждый из которых лимитирован по времени. Первая стадия – это стадия информирования (soft-collection, в терминологии американских специалистов). Обычно она занимает от 30 до 90 дней с момента получения агентством информации о долге. В этот период сотрудники связываются с должником по телефону и путем разговоров и СМС убеждают его вернуть денежные средства.

Как должно происходить такое общение с точки зрения закона №230?

- Звонить должнику можно не чаще двух раз в неделю (пункт 3 статьи 7)

- Звонки в будние дни могут осуществляться только в период с 8-00 до 22-00. По выходным можно звонить строго с 9-00 до 21-00 (статья 7, пункт 3, подпункт 1).

- В ходе беседы нельзя осуществлять психологическое давление на должника (статья 6, п.2, п.п.4). При этом, что именно считать психологическим давлением, закон не оговаривает, и это обе стороны могут использовать в своих интересах.

Кроме того, специалисты по взысканию не имеют права в ходе беседы искажать информацию о сумме задолженности, сроках ее исполнения, статусе кредитора, возможностях передачи дела в суд и последствиях этого шага. И, конечно, угрозы в адрес должника и его близких, также являются незаконными.

Второй этап взаимодействия – hard-collection – обычно наступает спустя 90 дней после получения агентством информации о долге. В этот период коллекторы постараются встретиться с владельцем долга лично. Обычно встречу назначают в офисе агентства или банка. Но как правило, должники уклоняются от таких приглашений. Поэтому взыскатели могут явиться домой к должнику или на место его работы.

В собственную квартиру вы вполне имеете право не пускать таких гостей. Что касается рабочего места – это остается на усмотрение работодателя. Но если встреча состоялась, рекомендуем не вести беседы без свидетелей, а также, по возможности, провести видео- или аудиозапись разговора. И обязательно перед началом общения попросите визитеров предъявить вам документы, подтверждающие их полномочия. Все удостоверения, которые вам покажут, желательно сфотографировать, чтобы в дальнейшем знать, с кем вы общались.

В ходе встречи, где бы она не происходила, коллекторы, согласно ФЗ №230, не вправе:

- угрожать силовыми методами воздействия, а тем более применять их (ст. 6 п.2 п.п.1);

- наносить вред имуществу должника (ст. 6 п.2. п.п.2);

- причинять должнику какой-либо вред (ст.6 п.2 п.п.2);

- оказывать на должника или сопровождающих его лиц психологическое давление.

Кроме того, последние поправки к ФЗ «О коллекторской деятельности» запрещают специалистам встречаться с должником чаще одного раза в неделю. Об этом говорит статья 7, пункт 3, подпункт 2.

Статья 7, п.3

Статья 7, п.3

Третий этап взаимодействия – это передача агенством дела должника в суд. Далее вашими долгами будут заниматься уже другие инстанции, а профессиональные взыскатели перестанут вас беспокоить.

Как устроится на такую работу

Чтобы повысить профессиональный уровень будущих сотрудников таких агентств, при финансовых ВУЗах уже открыта соответствующая специальность. Кроме того, скоро подобный диплом удастся получить и при юридических академиях.

Что касается современности, сегодня для устройства на такую работу потребуется диплом об окончании высшего учебного заведения экономического или правового направления и прохождение тестов на профпригодность.

Высшее юридическое либо экономическое образование, хладнокровие и умение вести корректный диалог — важные качества для потенциального коллектора

Высшее юридическое либо экономическое образование, хладнокровие и умение вести корректный диалог — важные качества для потенциального коллектора

Для коллектора приветствуется коммуникабельность и настойчивость, умение грамотно аргументировать позицию и хладнокровие. Для безупречной работы придется честно говорить с заемщиком, не утаивая нюансов о перечислении средств и не запугивая клиента.

В этой профессии предпочтение отдают физически крепким мужчинам 25–55 лет, хотя в отделе поиска информации здесь удастся встретить и женщин.

Как видите, выдержка и знание законов – главные качества сотрудника коллекторского отдела банка. Поэтому в этой профессии редко увидишь случайных людей, не умеющих грамотно отстоять положенные выплаты.

А людям, которые намерены брать кредит, не располагая средствами для погашения такого займа, рекомендуем учесть вероятные риски и ознакомиться с материалом, как рассчитаться с долгами.

Образование

Программ для вузов и средних учебных заведений не существует. Но имея базовые дипломы по направлениям Экономическая безопасность, Менеджмент, можно успешно заниматься выбранным делом. Образование дает возможность более конструктивно подходить к проблемам. Многие коллекторы постоянно повышают квалификацию, участвуют в тренингах.

Подготовку по профессии проходят на курсах, с изучением:

- права;

- экономики;

- бухгалтерского учета;

- психологии;

- компьютерной грамотности;

- прочего.

Фото: Snapwire/pixels

Некоторые агентства требуют от сотрудников наличия высшего образования по финансовым или юридическим специальностям. Есть работники, имеющие диплом психолога. Деятельность предполагает обладание основами взаимоотношений с людьми разных характеров, социальных статусов, жизненных позиций.

Ценными считаются кадры, способные войти в положение должника, искать совместно с ним способы погашения обязательств. Учиться тонкостям надо постоянно.

Курсы подготовки:

- Да.Коллекшн;

- Финансовое Агентство по Сбору Платежей;

- Школа профессионального коллектора;

- другие.

Деятельность строго регулируется законами, предполагает соблюдение правил осуществления обязанностей в соответствии с нормами.

Методики воздействия

Конечно, спокойный и вежливый диалог не побуждает должников изыскивать средства на срочное погашение задолженности. По этим причинам, коллекторы пользуются юридической безграмотностью и переходят к давлению и угрозам. Причем, в подобных случаях эти люди грозят неплательщику инициировать судебное разбирательство, с целью признать мошеннические действия последнего или лишить должника родительских прав.

Угрозы о конфискации имущества не представляют опасности для заемщика, ведь такие действия — прерогатива ФССП

Угрозы о конфискации имущества не представляют опасности для заемщика, ведь такие действия — прерогатива ФССП

Некоторые коллекторы пугают клиентов банка ограничением гражданских прав, описью имущества и запретом выезда за границу. Помните, реализовать подобные угрозы в реальности невозможно – ведь если должник ранее выплачивал заем, притянуть такого человека к ответственности по ст. «Мошенничество» или «Злостное уклонение от выплат кредита» не удастся. Что касается лишения родительских прав, этот момент и вовсе не имеет отношения к своевременному погашению долга.

Кроме того, судебные приставы часто возвращают взыскателю исполнительный лист, ссылаясь на ст. 46 ч. 1 п. 3 или п. 4 КоАП. В таких ситуациях с должника снимается обязанность исполнять решение суда.

Так что, решение вопроса в судебной плоскости – худшая альтернатива для кредитора. По этим причинам дела неплательщиков редко доводят до такой стадии, ведь тут банк, а соответственно, и коллектор, теряют гарантии возврата средств.

Угрозы осудить должника за мошенничество — стандартный прием любого коллектора

Угрозы осудить должника за мошенничество — стандартный прием любого коллектора

Угрозы переложить обязанность по выплатам на родственников тоже частая методика воздействия на недобросовестных клиентов. Здесь отметим, что единственное лицо, которое несет ответственность за своевременное погашение задолженности – поручитель. А вот наследники заемщика не обязаны возвращать деньги, пока не вступают в права наследования собственности заемщика.

К сожалению, сегодня встречаются и откровенно криминальные способы взыскания денег – от прямых угроз здоровью должника до применения физической силы и нанесения ущерба неплательщику. В подобных ситуациях уместно фиксировать происходящее на диктофон или видеокамеру, чтобы обратиться с жалобой в МВД, прокуратуру и параллельно подать прошение о рассмотрении вопроса в Центробанк. Здесь законодательство целиком на стороне клиента банка.

Учитывайте, что задача таких людей — вынудить клиента банка вернуть деньги, а не осудить последнего, ведь судебный процесс невыгоден для кредитора

Учитывайте, что задача таких людей — вынудить клиента банка вернуть деньги, а не осудить последнего, ведь судебный процесс невыгоден для кредитора

Отметим, что сотрудники коллекторских агентств используют стандартную схему в разговорах с неплательщиком. Задача последнего – грамотно фиксировать полученную информацию, и при подозрении на малейшее нарушение закона, жаловаться на представителя кредитора.

Кроме того, неуместно бояться судебного разбирательства – этот вариант решения вопроса оптимален для людей, которым нечем погасить кредиты.

https://youtube.com/watch?v=cIYbD_FO2Mc

Как занимаются поиском должников

Людей обычно шокирует осведомленность специалистов «стороннего агентства». Откуда им известно столько всего? Ответ простой – кредитор, продавая коллектору долг, передает ему данные человека. Иногда долговое обязательство полностью не передается. Лишь заказ на «выбивание» денег. Тогда стороны договариваются полюбовно. Например, с полученных средств агентство берет 10-20%, остальное достается кредитору. Все же 80-90% куда лучше, чем ничего и длительное ожидание, верно?

Оформляя кредит, например, в банке, человек предоставляет свои данные. Номера сотового и домашнего телефонов, адрес, место работы. Чем серьезнее сумма, тем больше информации. Так банки пытаются оградить себя. Эти данные они передают коллекторам. Дополнительно сотрудники агентства могут искать самостоятельно – по соцсетям смотрят, опрашивают соседей и прочее.

Поэтому, читайте, что вы подписываете в банке, не подмахивайте стопку бумаг одним росчерком. Мало ли какие пункты включил в кредитный договор кредитор, лишь бы обезопасить себя от форс-мажора и кому он имеет право передавать ваши данные.

Схема поиска следующая:

A. Человеку сначала звонят, используя его номера. У крупных агентств для этого есть системы. Автоматически набирается номер и идет дозвон. Трубку взяли – подсоединяется оператор. Если нет – продолжается дозвон. Сначала на сотовый, так проще застать абонента. Ответа нет – домашний.

B. Клиент игнорирует звонки. Тогда оператор использует другие номера, предоставленные человеком при оформлении. Друзей, коллег, знакомых. Их просят напомнить о долге «этому господину», спрашивают, когда виделись. Одни стоят насмерть, защищая родственника, другие предпочитают «сдать» его, предоставив оператору новый номер и другие контактные данные. Что неудивительно. Свое спокойствие дороже.

C. Третий шаг – работа. Место трудоустройства кредитор выясняет подробно. Название конторы, ее местонахождение. Может позвонить шефу. Наврать, конечно, реально. Если сведения были недостоверными, коллекторы это выяснят, приехав лично. Если нет, хуже должнику. Вряд ли начальник будет доволен выслушивать о долгах подчиненного.

D. Работа липовая? Выездная группа опросит соседей. Всех старушек во дворе обойдет. Насколько соседи будут верны Васе или Пете, жившему рядом? Большинство пожмет плечами, кто-то сообщит что знает.

E. Соцсети тоже действенный метод. Здесь у коллекторов огромное поле для деятельности. Просматривать аккаунты можно, изучать фото тоже. Пользователи указывают гео данные, где снимались, видны названия мест. Например, кафе или парк у дома. С левого аккаунта заводят с ним дружбу, представившись кем угодно.

Клиент Вася Пупкин, с ним будет знакомится платиновая блондинка Лена. Если человек осторожен и новым знакомым о себе не говорит, можно создать второй аккаунт, поместить туда фото родственника, бывшей жены или друга клиента. Действовать от его имени.

F. Словить на живца. Неплохая схема. Предложить должнику – предпринимателю выгодный контракт или сделать крупную инвестицию в его бизнес. Многие покупаются и с радостью сообщают «новому партнеру» свои данные.

Вариантов предостаточно, здесь достижения интернета наоборот помогают коллекторам. Ведь закона, запрещающего искать данные об интересующей личности онлайн, нет. Несложно через Росреестр выяснить, какое имущество есть у должника.

Плюсы и минусы профессии

Работа коллектором имеет свои положительные и отрицательные стороны. Плюсами данной профессии принято считать возможность плодотворной работы в команде и присутствие творческой составляющей в деятельности.

Невзирая на то что общение коллекторов с клиентами протекает по заранее спланированному сценарию, каждая конкретная ситуация может быть наполнена своей уникальностью.

Работа данных специалистов предполагает частые выезды для встреч с должниками на их территории. Коллекторы непрерывно учатся, перенимают опыт у своих коллег, овладевают нюансами, необходимыми для работы с людьми.

Минус профессии заключается в стрессовом характере такой работы. Специалистам по возвращению долгов нередко приходится выслушивать оскорбления в свой адрес и видеть слезы должников, не имеющих возможности выплатить долги кредиторам в установленный срок.

Иногда наблюдаются случаи, когда работа коллектором (отзывы заемщиков свидетельствуют о данном факте) пробуждает в представителях данной профессии негативные качества.

Антиколлекторы

Этих людей обычно сильно рекламируют, правда, всегда сомнительно. В рекламе звучит «избавление от долгов, коллекторов, банков, чумы и порчи». Но при этом реальная помощь от антиколлекторов другая.

К примеру, заемщик взял кредит на полтора года. Скажем, на 80 000 рублей. А через три года банк ему говорит, что он должен по итогу 500 000 рублей. Человек не понимает, откуда взялась эта сумма, на что банк все это обосновывает через проценты, штрафы и какие-то неустойки. И в итоге заемщик думает, что он действительно должен заплатить 500 000 рублей. А по закону сумма займа не может превышать основной долг более, чем в 4 раза. То есть потолок — только 320. Плюс какие-то странные штрафы и проценты тоже будут вычеркнуты.

Именно поэтому практически сразу после заключения договора и получения предоплаты антиколлекторы подготавливают документы для судебного разбирательства. И чаще всего суд снижает сумму задолженности, иногда даже в несколько раз. В итоге юрист получил деньги, должник уменьшил сумму долга, а банк и коллекторы остались при своих, но с потенциальным убытком.

Только вокруг этой сферы много мошенников. Из-за того, что сами должники не обладают минимальной финансовой грамотностью, иначе самостоятельно бы определили, что сумма долга слишком большая, сомнительные юристы пользуются этим, забирают деньги и после этого пускают дело на самотек. Даже не прилагая усилий. Уменьшают сумму долга на пару тысяч, забирают предоплату и уходят.

Именно поэтому стоит внимательно проанализировать самого специалиста и его предыдущие дела. У профессионального антиколлектора много судебных разбирательств, в которых он выиграл и сильно уменьшил сумму долга.

Метод работы коллекторской компании – тренинги

В больших фирмах работа коллекторской компании построена на различных тренингах рабочего персонала. Допустим, они могут садиться друг напротив друга и доказывать, что жираф зеленый, вода сладкая и так далее. И что самое интересное — они доказывают это. Либо же допустим, они объясняют друг другу, почему кто-то из них не должен работать в коллекторской компании, то есть доводят негатив. При этом второй сотрудник, которому доказывают, что он неблагонадежный сотрудник компании, должен оставаться спокойным. Все это делается под руководством опытных психологов.

К чему были приведены все эти примеры? К тому, что разговор и споры с подобными людьми – дело крайне сложное. Поскольку, помимо тренеров, они контактируют еще с сотней различных физических лиц каждый день, отлично ориентируются в любой ситуации, а также в том, что сообщают физическим лицам – должникам.

Если у должника есть дети, это в обязательном порядке будет отражено в разговоре. Давить на такого должника будут с помощью них. Допустим, будут сообщать о службе опеки и о лишении человека родительских прав. Либо же коллекторские представители будут просто угрожать, что подойдут к ним, разберутся и так далее. В конечном итоге физическое лицо – должник не выдерживает и начинает гасить задолженность.

Еще одна интересная фишка – коллекторская компания «Дагестан». Отзывы о нем, само собой отсутствуют, поскольку оно является выдуманным. Если физическое лицо – гражданин боязливый и пугливый, он быстро погасит свой долг, услышав южный акцент звонящего коллектора.

Работа коллекторской компании построена таким образом, что ее работники, если их грамотно обучают, никогда не будут угрожать человеку в открытую. Допустим, никто и никогда не заявит так: мы сейчас подъедем к тебе и разобьем тебе физиономию, чтобы ты погасил долг. Все будет выглядеть куда проще: Вам сообщат, что они сейчас подъедут и разговор будет уже другим. Данная ситуация к прямой угрозе никак не относится, поэтому, даже в случае ее записи на диктофон, привлекать работников к какой-либо ответственности никто не будет. Многими физическими лицами – заемщиками данная угроза воспринимается чересчур серьезно, и они начинают гасить задолженность.