Кто является бенефициарным владельцем, что говорит закон

Содержание:

- Принципал и бенефициар в банковской гарантии

- Выгодоприобретатель в имущественном страховании

- ÐенеÑиÑиаÑÑ Ð² ÑÑÑаÑовании

- Что относится к правам и обязанностям бенефициара

- СÑÑаÑоваÑелÑ

- Понятие бенефициар в России и за рубежом

- ÐÑгодопÑиобÑеÑаÑÐµÐ»Ñ Ð² ÑÑÑаÑовании

- Стороны – участники

- Тождественны ли статусы бенефициарного и фактического владельцев

- Застрахованное лицо и выгодоприобретатель

- Кому и для чего нужны сведения о бенефициарных владельцах

- ÐÑгодопÑиобÑеÑаÑÐµÐ»Ñ Ð¿Ð¾ ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ ÐСÐÐÐ

- Бенефициарный владелец для целей AML/CFT в России

- Сведения о бенефициарах

- Идентификация бенефициарных владельцев

Принципал и бенефициар в банковской гарантии

Банковская гарантия в виде специфичного документа, подписываемого сторонами финансовых отношений, обеспечивает исполнение их обязательств. При этой сделке действуют три фигуранта, включая бенефициаров. В списке присутствует гарант, принципал и бенефициар. Если бенефициар всегда является заказчиком, то принципал исполнителем. При этом гарант в соответствии со своим наименованием гарантирует обоюдное исполнение обязательств.

Именно принципал обращается в кредитно-финансовое учреждение за заключением банковского гаранта и при этом берет на себя обязательства перед бенефициаром. То есть последний оказывается в этой ситуации заказчиком услуг, а принципал — их исполнителем. Банк же в этих правоотношениях выступает гарантом, обеспечивающим обговоренную выплату денежных средств, при наступлении гарантийного случая.

Таким образом, банк и иные кредитно-финансовые учреждения выступают в роли страхующих агентов, которые руководствуются гарантийными случаями, перечисленными в индивидуальном образце договора с бенефициаром (банковской гарантии). Они могут быть различными в зависимости от специфики ситуации и конкретики сделки между принципалом и бенефициаром.

Выгодоприобретатель в имущественном страховании

В страховании имущества ситуация с выгодоприобретателем другая. В соответствии с ГК РФ им может быть только лицо, имеющее законное право владения им и интерес в его сохранении. Например, собственник жилья или автомобиля. А если их имущество находится в залоге у банка? И здесь находится выход, как банку стать выгодоприобретателем.

Страхование залогового имущества проводится на случай частичного повреждения и полной его гибели (так называемый тоталь). В случае частичной порчи имущества выгодоприобретателем назначается собственник (по умолчанию – страхователь). А вот при полной конструктивной гибели или утрате предмета залога им становится банк, опять же в части непогашенной задолженности.

В любом случае является ли выгодоприобретателем банк, наследники или сам застрахованный, финансовая защита будет вполне ощутимой. Банк получит то, что ему причитается, а наследникам не придется нести бремя долгов своего родителя или другого родственника.

И помните, что страхование – это атрибут цивилизованного рынка экономических отношений, а не поборы банков и страховых компаний. Заботьтесь о себе и удачи вам!

ÐенеÑиÑиаÑÑ Ð² ÑÑÑаÑовании

Ð ÑÑÑаÑовом бизнеÑе ÑÑÑеÑÑвÑÐµÑ Ð¿Ð¾Ð½ÑÑие «ÐºÐ¾Ð½ÐµÑнÑй бенеÑиÑиаѻ. ÐÑо Ñеловек, в ÑÑÑ Ð¿Ð¾Ð»ÑÐ·Ñ Ð±ÑÐ´ÐµÑ Ð¿Ñоизведена ÑÑÑаÑÐ¾Ð²Ð°Ñ Ð²ÑплаÑа. ÐÑи ÑазлиÑнÑÑ Ð½ÐµÐ¾Ð¶Ð¸Ð´Ð°Ð½Ð½Ð¾ÑÑÑÑ Ð¸ болезнÑÑ Ð²ÑгодопÑиобÑеÑаÑелем обÑÑно ÑвлÑеÑÑÑ Ñеловек, ÑÑе здоÑовÑе и имÑÑеÑÑво заÑÑÑаÑовано. ÐÑи неÑÑаÑÑнÑÑ ÑлÑÑаÑÑ Ð¸Ð»Ð¸ внезапной ÑмеÑÑи бенеÑиÑиаÑом назÑваеÑÑÑ Ð´ÑÑгое лиÑо â обÑÑно близкие ÑодÑÑвенники или дÑÑзÑÑ Ð¿Ð¾Ð³Ð¸Ð±Ñего.

Что относится к правам и обязанностям бенефициара

Бенефициарам предоставляется право отстаивать собственные интересы с помощью суда, в случае нарушения их прав. К числу таких нарушений можно отнести несоблюдение руководством компании договорных обязательств, нарушения правил лицензирования, противоправные действия и попытки снизить влияние конечного собственника на развитие бизнеса.

В вышеперечисленных ситуациях, конечный собственник бизнеса может обратиться в суд с иском о нарушении прав и препятствии получению прибыли, согласно условиям договора

Следует обратить внимание, что для защиты собственного имущества (компании), выгодоприобретателю необходимо составить грамотное соглашение доверительного управления. Помимо этого, необходимо подходить с повышенным вниманием к выбору претендента на управляющую должность

Соглашение между конечным владельцем бизнеса и управляющим, является основанием для штрафных санкций или полного прекращения договора. Подобные действия допускаются в тех ситуациях, когда поступки управляющего ущемляют права бенефициара или могут стать причиной банкротства предприятия. Также следует сказать о том, что существует возможность внесения в договор определенных условий, связанных с возмещением ущерба, причиненного выгодоприобретателю. В случае нарушения договорных обязательств со стороны бенефициара, также предусмотрены различные штрафные санкции. При выявлении факта несоблюдения условий соглашения или действий, связанных с нарушением закона, управляющий компанией имеет полное право обратиться в суд.

Во время заключения соглашения с финансовым учреждением, осуществляющим выдачу кредитов, требуется предоставление анкеты конечного владельца бизнеса. Помимо соглашения об открытии счета, заключается договор финансовой гарантии. Этот документ содержит в себе информацию о методах возмещения ущерба в результате действий наемного руководителя. Выгодоприобретателю предоставляется право самостоятельно выбирать финансовое учреждение, выступающее в качестве защитника его интересов.

Бенефициар юридического лица, в случае неполучения положенный прибыли гарантированной условиями договора, может подать заявку с просьбой о возмещении убытков

Важно обратить внимание, что предъявить подобную претензию можно лишь по истечении того периода, на протяжении которого действуют гарантийные обязательства. В случае получения подобной заявки от выгодоприобретателя, банковские работники производят расследование с целью выявления обоснованности претензий. Решение о возмещении ущерба выносится с учетом договорных обязательств и тяжести противоправных действий наемного руководителя в адрес конечного владельца компании

Решение о возмещении ущерба выносится с учетом договорных обязательств и тяжести противоправных действий наемного руководителя в адрес конечного владельца компании.

Иностранные фирмы и их филиалы обязаны вести реестр бенефициаров

Иностранные фирмы и их филиалы обязаны вести реестр бенефициаров

СÑÑаÑоваÑелÑ

СÑÑаÑоваÑÐµÐ»Ñ â ÑÑо лÑбое ÑаÑÑное лиÑо, пÑедпÑиÑÑие, гоÑÑдаÑÑÑÐ²ÐµÐ½Ð½Ð°Ñ Ð¾ÑганизаÑиÑ, пÑиваÑÐ½Ð°Ñ ÑиÑма, болÑÑÐ°Ñ ÐºÐ¾ÑпоÑаÑиÑ, коÑоÑÑе изÑÑвили желание или, иÑÑÐ¾Ð´Ñ Ð¸Ð· ÑÑебований закона, заклÑÑаÑÑ Ð´Ð¾Ð³Ð¾Ð²Ð¾Ñ ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ñ Ð¿ÑоÑилÑной компанией. ÐÑо могÑÑ Ð±ÑÑÑ Ð´Ð¾Ð³Ð¾Ð²Ð¾ÑÑ Ð¿Ð¾ обÑзаÑелÑнÑм и добÑоволÑнÑм видам ÑÑÑаÑованиÑ. ÐлиенÑÑ ÑÑÑаÑовой компании могÑÑ Ð·Ð°ÑÑÑаÑоваÑÑ ÐºÐ²Ð°ÑÑиÑÑ, жилое помеÑение, ÑÑÑоение, ÑабÑикÑ, пÑомÑÑленнÑй завод, оÑвеÑÑÑвенноÑÑÑ Ð¿ÐµÑед ÑÑеÑÑими лиÑами, ÑÐ²Ð¾Ñ Ð¶Ð¸Ð·Ð½Ñ Ð¸ здоÑовÑе.

Понятие бенефициар в России и за рубежом

В

нашей стране чёткое юридическое

определение данного понятия появилось

лишь в 2013 году. До этого момента оперировали

в основном такими понятиями как

аффилированное лицо, контролирующее

лицо и т.п. Необходимость закрепления

понятия на юридическом уровне возникла

благодаря тому, что с 2012 года к контрагентам

всех предприятий с долей государственного

участия стали применяться требования

о полном раскрытии информации о их

фактических владельцах.

Фактически

законодательство было приведено в

соответствие требованиям FATF

(Financial Action Task Force on Money Laundering –

межправительственная

организация основной целью которой

является выработка стандартов по борьбе

с отмыванием нелегальных доходов и

противодействию террористических

организаций). В частности, в федеральный

закон №115-ФЗ было внесено определение

понятия бенефициар (выдержка из закона

с данным определением была приведена

в предыдущем разделе).

Правительством

было предложено создать реестр

бенефициарных владельцев, ведением

данного реестра должны заниматься

специальные уполномоченные на то

организации. А его основные цели —

противодействие отмыванию преступных

доходов, борьба с финансированием

террористических формирований и

выявление неплательщиков налогов.

За

рубежом термин бенефициар впервые

появился в 1966 году, он упоминался в

протоколе подписанном в качестве

дополнения к договору между США и

Великобританией от 1945 года именуемого

«Income Tax Treaty».

В

разных странах трактовка данного понятия

хотя в целом и схожа, но имеет некоторые

различия. В США бенефициарам запрещено

скрывать информацию о себе в тех случаях

когда доля бумаг компании находящихся

в их собственности превышает величину

в 5%. В Штатах, по большому счёту, нет

чёткого определения этого понятия и к

бенефициарным владельцам формально

можно отнести всех тех кто имеет

возможность прямо или косвенно влиять

на судьбу компании.

В

Китае, нет такого термина как бенефициарный

владелец, вместо него используется

понятие — фактический распорядитель.

Таковым в Поднебесной принято называть

всех тех лиц, которые не являясь

акционерами компании, тем не менее имеют

возможность оказывать существенное

влияние на её управление.

В

странах Евросоюза понятие бенефициарного

владельца регламентировано директивой

Европарламента за номером 2005/60/EC.

В ней говорится о том, что

бенефициарным владельцем признаётся

тот, кто обладает полным контролем над

тем физическим лицом от имени которого

осуществляется управление компании.

При этом он должен владеть долей не

менее 25%.

К

слову, вышеупомянутая FATF

относит к бенефициарам

всех тех, кто имеет контроль над лицами

номинально стоящими у руля компании, в

независимости от той доли в бизнесе

компании, которой они фактически

обладают.

Словарь трейдера

ÐÑгодопÑиобÑеÑаÑÐµÐ»Ñ Ð² ÑÑÑаÑовании

ÐÑгодопÑиобÑеÑаÑÐµÐ»Ñ â ÑÑо ÑÑоÑона, коÑоÑÐ°Ñ Ð¸Ð¼ÐµÐµÑ Ð¿Ñаво полÑÑиÑÑ ÑÑÑаÑовÑÑ ÐºÐ¾Ð¼Ð¿ÐµÐ½ÑаÑÐ¸Ñ Ð¿Ñи ÑикÑаÑии ÑÑÑаÑового ÑобÑÑиÑ. ÐÑоÑое название ÑÑого ÑÑаÑÑника â бенеÑиÑиаÑий. Ðн Ð¸Ð¼ÐµÐµÑ Ð¿Ñаво пÑедÑÑвиÑÑ Ð¼Ð°ÑеÑиалÑнÑе ÑÑÐµÐ±Ð¾Ð²Ð°Ð½Ð¸Ñ Ðº ÑÑÑаÑовÑикÑ, еÑли ÑÑÑаÑовой ÑлÑÑай ÑоÑÑоÑлÑÑ. Ð¡Ð²ÐµÐ´ÐµÐ½Ð¸Ñ Ð¾ вÑгодопÑиобÑеÑаÑеле вноÑÑÑÑÑ Ð² ÑÑÑаÑовой докÑÐ¼ÐµÐ½Ñ Ð¾ÑделÑной гÑаÑой. Ðо договоÑам ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¾ÑвеÑÑÑвенноÑÑи бенеÑиÑиаÑий опÑеделÑеÑÑÑ Ð¸ÑÑÐ¾Ð´Ñ Ð¸Ð· ÑÑебований закона, еÑли иное не Ñказано в ÑÑÑаÑовом ÑоглаÑении.

Стороны – участники

Договоры о страховых выплатах содержат цепочку участников, являющихся непосредственно заключающими соглашение или принимающие заложенное в основе действие при наступлении страхового случая: страховщик-страхователь-застрахованное лицо-выгодоприобретатель. Каждый из участников призван для выполнения следующих функций:

Договоры о страховых выплатах содержат цепочку участников, являющихся непосредственно заключающими соглашение или принимающие заложенное в основе действие при наступлении страхового случая: страховщик-страхователь-застрахованное лицо-выгодоприобретатель. Каждый из участников призван для выполнения следующих функций:

- Страховщик – исключительно юридическое лицо любой организационно-правовой формы собственности, взявшее обязанность выплатить при возникновении прописанного инцидента денежную компенсацию по страховке.

- Страхователь – предприятие или дееспособный гражданин, вступившие в договорные отношения со страховщиком добровольно или на основании закона с обязательством внесения выплат в установленной сумме с определённой периодичностью.

- Застрахованное лицо – гражданин, в отношении которого заключён договор. Помимо третьих лиц могут выступать на договорной основе страхователь и выгодоприобретатель.

- Выгодоприобретатель – лицо, в пользу которого составляется соглашение, вступающее в исполнение полномочий исключительно на основании выраженного согласия.

Страхователь вправе назначить получателем компенсации ущерба иное лицо – бенефициара. При страховании жизни указывается адресат, получающий выплату после смерти, а при отсутствии указания выгодоприобретателем первой очереди в страховании признаётся ближайший родственник. При страховке имущества, находящемся в залоге по ипотеке, бенефициарным владельцем выступит залогодержатель.

Тождественны ли статусы бенефициарного и фактического владельцев

Как мы выяснили ранее, бенефициар – это вполне официальный юридический термин, но тут возникает другой вопрос: корректно ли полагать, что его допустимо использовать вместо другого распространенного понятия – «фактический собственник»? Сразу отметим, что толкования последнего в действующем российском законодательстве найти не удастся. Причем словосочетание иногда встречается в отдельных нормативных документах и ровно в том же контексте, что и бенефициар. Примером тому служит письмо, изданное Министерством финансов в апреле 2014-го (его номер – 03-00-РЗ / 16236). Но является ли это основанием рассматривать термины как синонимы?

Анализ вышеупомянутого 115-го ФЗ позволяет сделать вывод о правомерности отождествления. Поводом для этого становится определение бенефициара, встречающееся в 3-й статье закона. Здесь отмечается, что таким образом допустимо именовать гражданина, имеющего возможность непосредственно влиять на принимаемые компанией решения, даже если он и не располагает долей в ее капиталах.

При этом совершенно однозначно следует называть фактическим собственником любого, кто в официальном порядке именуется и бенефициаром физлица-предпринимателя. Здесь, впрочем, есть одно существенное отличие от ООО. У ИП, в принципе, нет уставного капитала, а значит, его владелец рассматривается как лицо, которому принадлежат всегда 100 процентов предприятия.

Несмотря на то что бенефициарные собственники – это совершенно конкретная выделенная законодательством категория, чьих представителей допустимо отождествлять с фактическими владельцами, последний термин более целесообразно использовать в отношении граждан, контролирующих действия и решения физических или юридических лиц без формального закрепления права собственности на них. Человека же, владеющего долей в уставном капитале субъекта экономической деятельности, надлежит именовать исключительно бенефициаром.

Застрахованное лицо и выгодоприобретатель

Если клиент страховой компании страхует собственную жизнь и здоровье, то он одновременно является и застрахованным. Страхователь и застрахованный могут быть разными лицами. Мать может страховать жизнь своего ребенка. Тогда она является страхователем, а ребенок – застрахованным.

Таким образом, застрахованное лицо – это лицо, интересы которого являются объектом страхования (жизнь, здоровье и т.д.).

Еще в качестве примера можно привести договор коллективного страхования, к которому банк может предложить присоединиться заявителю на кредит. В этом случае страхователем является банк, страховщиком – страховая компания, а застрахованным – заявитель на кредит.

В договоре может быть назначен выгодоприобретатель. Если в него включены несколько рисков – временная нетрудоспособность, наступление инвалидности и т.д., то по ним выгодоприобретателем автоматически будет считаться застрахованный (или его законный представитель, если застрахован несовершеннолетний ребенок). По риску «смерть», выгодоприобретателя назначает застрахованное лицо и заверяет это своей подписью в полисе. За несовершеннолетнего расписывается законный представитель.

Итак, выгодоприобретатель – это лицо, назначаемое страхователем для получения страховых выплат по договору страхования.

Например, г-н Кузнецов И.И. застраховал свою жизнь на 500 тысяч рублей. В случае его смерти эта сумма будет выплачена его наследникам или лицу, которое он обозначит в полисе. Если в качестве выгодоприобретателя в полисе записана г-жа Кузнецова Е.И., то выплату она сможет получить сразу, после подачи заявления в страховую компанию, которая признает этот случай страховым. Если в этой графе написано «наследники по закону», то выплату они смогут получить только через полгода, когда вступят в права наследования и в пропорциях, определенных в присутствии нотариуса, если наследник не один.

В выше рассматриваемом примере про коллективный договор, выгодоприобретателем в нём является банк, т.е. при невыплате кредита застрахованным заёмщиком (должником), страховщик будет выплачивать страховую премию банку.

Сегодня у страховых компаний много стандартизированных или коробочных продуктов по страхованию жизни и здоровья, где исключена возможность назначения выгодоприобретателя. Но это никак не касается страхования при кредитовании.

Кому и для чего нужны сведения о бенефициарных владельцах

Сведения о бенефициарных владельцах важны для государственных структур в целях противодействия:

- легализации средств, полученных преступным путем;

- финансированию террористических и иных преступных организаций;

- незаконного вывода денежных средств за рубеж.

Для организаций, осуществляющих кредитование бизнеса, информация о конечных бенефициарах важна при принятии решения о предоставлении займов. Исходя из личности бенефициара, оцениваются репутация компании и риски по её кредитованию.

Для подачи сведений о бенефициарном владельце предлагаем скачать образцы документов:

Сведения о бенефициарном владельце (doс. 60.5 кб)

Сведения о бенефициарном владельцев в целях ФЗ 115 — Сбербанк бланк (doc. 139 кб)

Образец заполнения документа (раздела 1)

Сведения о бенефициарном владельце — образец заполнения бланка Сбербанка, раздела 1

Одновременно с этим, кредитные организации в России должны предоставлять информацию о бенефициарах Росфинмониторингу.

Несоблюдение этого требования может повлечь наложение значительных штрафных санкций на организации, имеющие отношение к финансовым операциям:

- участники рынка ценных бумаг;

- страховые компании;

- ломбарды;

- лизинговые компании (Что такое лизинг и для чего он нужен мы уже писали в прошлой статье);

- кредитные организации.

Кому и для чего нужны сведения о собственниках компании, включая бенефициаров

Сведения о фактических владельцах могут запрашиваться у компании и самими государственными и муниципальными структурами, а также связанными с ними коммерческими организациями.

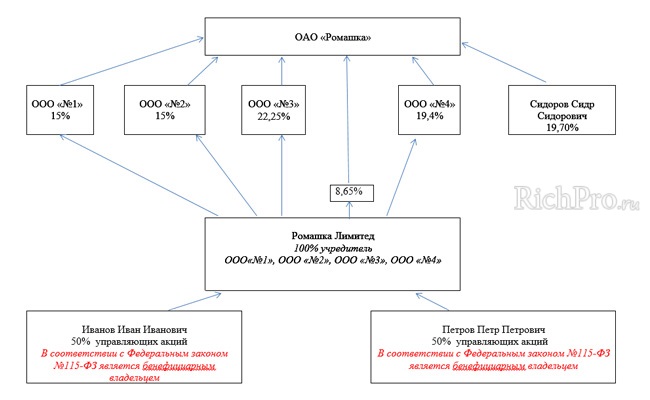

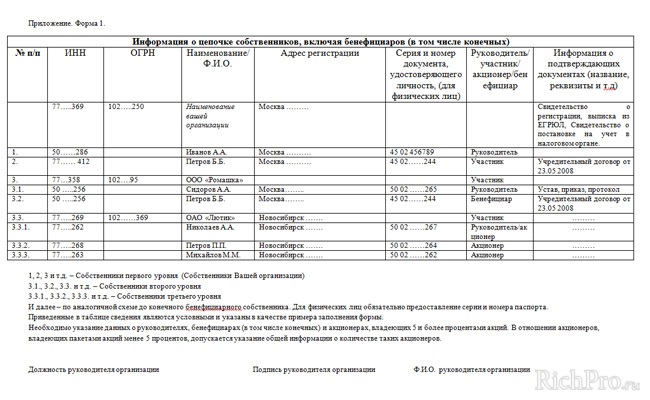

При предоставлении информации о владельцах, составляется документ, содержащий сведения о собственниках компании, вплоть до физических лиц, являющихся учредителями организаций, входящих в число участников компании.

Такая справка называется «Сведения о цепочке собственников, включая бенефициаров», в неё вносятся информация о названии компании, её руководстве, данные учредителей (реквизиты компаний, паспортные данные, адреса проживания физических лиц).

Пример заполнения документа:

Скачать пример заполнения и образец:

Сведения о цепочке собственников, включая бенефициаров + инструкция по заполнению (doc. – 41,6 кб)

Таблица (пример), где и какие данные нужно указать:

| № | ИНН | ОГРН | Наименование краткое | ОКВЭД | ФИО | Серия и номер документа руководителя |

| 1. | 7733267890 | 1043367890123 | ООО «Тюльпан» | 43.xx.xx | Иванов Андрей Викторович | 5133 148317 |

| 2. | … | … | … | … | … | … |

ÐÑгодопÑиобÑеÑаÑÐµÐ»Ñ Ð¿Ð¾ ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ ÐСÐÐÐ

РдоговоÑÐ°Ñ Ð¾Ð±ÑзаÑелÑного ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð°Ð²ÑовладелÑÑев пеÑед ÑÑеÑÑими лиÑами оÑÑÑÑÑÑвÑÐµÑ Ð¸Ð½ÑоÑмаÑÐ¸Ñ Ð¾ вÑгодопÑиобÑеÑаÑеле. ÐÑо обÑÑÑнÑеÑÑÑ Ñем, ÑÑо ÑÑÑаÑоваÑÐµÐ»Ñ Ð¿Ð¾ Ñаким полиÑам не Ð¼Ð¾Ð¶ÐµÑ Ð¿Ñи подпиÑании ÑÑÑаÑового ÑоглаÑÐµÐ½Ð¸Ñ Ð·Ð½Ð°ÑÑ Ð¾ Ñом, ÐºÐ°ÐºÐ°Ñ Ð¸Ð¼ÐµÐ½Ð½Ð¾ авÑомаÑина бÑÐ´ÐµÑ Ð¿Ð¾Ð²Ñеждена. ÐоÑÑÐ¾Ð¼Ñ Ð² ÑÐ°ÐºÐ¸Ñ Ð´Ð¾ÐºÑменÑÐ°Ñ Ð±ÐµÑÑмÑÑленно пÑÑаÑÑÑÑ Ð²Ð¿Ð¸ÑаÑÑ Ð´Ð°Ð½Ð½Ñе Ñеловека или оÑганизаÑии, коÑоÑÐ°Ñ Ð¿Ð¾Ð»ÑÑÐ¸Ñ ÑÑÑаÑовое возмеÑение в ÑезÑлÑÑаÑе доÑожного пÑоиÑÑеÑÑвиÑ.

Ðо ÑÑÑаÑовкам авÑогÑажданки, Ð²Ð»Ð°Ð´ÐµÐ»ÐµÑ Ð¿Ð¾Ð²Ñежденного авÑÐ¾Ð¼Ð¾Ð±Ð¸Ð»Ñ Ð¼Ð¾Ð¶ÐµÑ ÑÑаÑÑ Ð±ÐµÐ½ÐµÑиÑиаÑием пÑи налиÑии Ñ Ð½ÐµÐ³Ð¾ докÑменÑов, подÑвеÑждаÑÑÐ¸Ñ Ð¿Ñаво ÑобÑÑвенноÑÑи. ÐÑли авÑÐ¾Ð¼Ð¾Ð±Ð¸Ð»Ñ Ð¿Ð¾Ð²Ñедил ÑÑÑоение или дÑÑгое имÑÑеÑÑво, Ñо в ÑÐ°ÐºÐ¸Ñ ÑиÑÑаÑиÑÑ Ñакже дейÑÑвÑÐµÑ Ð½ÐµÐ¾Ð±ÑодимоÑÑÑ Ð¿Ð¾Ð´ÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð¿Ñава владениÑ. ÐÑи необÑодимоÑÑи покÑÑÑÐ¸Ñ ÑаÑÑодов на медиÑинÑкое обÑлÑживание, леÑебнÑе пÑоÑедÑÑÑ, ÑеабилиÑаÑионнÑе меÑопÑиÑÑÐ¸Ñ — поÑÑÑадавÑий в ÐТРпеÑеÑод или паÑÑÐ°Ð¶Ð¸Ñ ÑÑановиÑÑÑ Ð²ÑгодопÑиобÑеÑаÑелем. ÐÑо ÑвлÑеÑÑÑ Ð¾ÑобенноÑÑÑми договоÑов ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð°Ð²ÑогÑажданки.

Бенефициарный владелец для целей AML/CFT в России

В России понятие «бенефициарный владелец» используется в основном в контексте «антиотмывочного» законодательстве. Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Закон № 115-ФЗ) даёт следующее определение:

Бенефициарный владелец – это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента.

Пример. Единственным участником российского ООО является компания, зарегистрированная на Кипре. 100-процентным акционером указанной кипрской компании является компания, зарегистрированная на Британских Виргинских Островах, 100-процентным акционером которой является гражданин N. В рассматриваемом случае гражданин N. является бенефициарным владельцем российского ООО.

В каких же случаях требуются данные о бенефициарах?

1. Во-первых, статья 6.1 Закона № 115-ФЗ обязывает юридических лиц располагать информацией о своих бенефициарных владельцах и принимать меры по установлению сведений о них, а также регулярно обновлять, документально фиксировать и хранить такую информацию не менее 5 лет. Данное требование вступило в силу с 21 декабря 2016 года.

Cведения, которые юридическое лицо должно установить в отношении бенефициара, включают:

- фамилию, имя, отчество (при наличии);

- гражданство;

- дату рождения;

- реквизиты документа, удостоверяющего личность;

- данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в РФ;

- адрес места жительства (регистрации) или места пребывания;

- идентификационный номер налогоплательщика (при наличии).

Юридическое лицо обязано представлять имеющуюся документально подтвержденную информацию о своих бенефициарных владельцах либо о принятых мерах по установлению сведений о них по запросу уполномоченного органа (Росфинмониторнга) или налоговых органов.

Неисполнение юридическим лицом указанных обязанностей влечет ответственность (статья 14.25.1 КоАП РФ) в виде административного штрафа на должностных лиц от 30 000 до 40 000 руб., на юридических лиц – от 100 000 до 500 000 руб.

2. Во-вторых, организации, осуществляющие операции с денежными средствами или иным имуществом (а именно – банки, брокеры, страховые компании, управляющие компании инвестиционных фондов, риелторы, ломбарды и ряд других), обязаны принимать обоснованные и доступные им меры по идентификации бенефициарных владельцев своих клиентов.

В случае, если в результате принятия указанных мер бенефициарный владелец не был выявлен, таковым может быть признан единоличный исполнительный орган (напр., генеральный директор) клиента.

Кроме того, банки (и прочие организации, работающие с денежными средствами) обязаны обновлять информацию о бенефициарных владельцах своих клиентов не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации – в течение 7 рабочих дней, следующих за днём возникновения таких сомнений.

Наконец, банки обязаны предоставлять в уполномоченный орган (Росфинмониторинг) по его запросу имеющуюся у организации информацию о бенефициарных владельцах клиентов в порядке, предусмотренном Положением ЦБ РФ от 20.09.2017 № 600-П.

Сведения о бенефициарах

У бенефициара, являющегося владельцем компании, есть обязанность предоставлять о себе сведения в ответ на запросы контролирующих органов, при заключении контрактов и договоров с предприятиями государственной собственности. Сбор таких сведений проводится для получения наибольшей прозрачности действий самой фирмы и установления ее настоящих владельцев.

Информация о бенефициарах требуется и банкам. Собственники компаний, начиная с 2013 г., обязаны предоставлять о себе такие сведения. Если банки допустят сокрытие таких данных, это повлечет наложение на них штрафа до 500 тысяч рублей, поэтому бенефициарам приходится сообщать эту информацию по требованию государственных организации и банков.

Если бенефициар не предоставит кредитной организации такую информацию, то, вероятнее всего, компании будет отказано в сотрудничестве – репутация и гарантия прозрачности своей деятельности обойдутся дороже.

Если выявится, что владелец наделен правом только подписывать документы, то есть является лишь номинальным бенефициаром — это вызовет особые подозрения. Истинного владельца компании в этом случае найти будет несложно – для этого изучается цепочка владельцев счетов, которая и приведет к настоящему собственнику.

Если компания будет подписывать контракты с государственными или кредитными организациями, ей необходимо предоставлять сведения о собственниках вплоть до конечных бенефициаров:

- паспортные данные;

- фактический адрес проживания бенефициара;

- ИНН;

- полную анкету бенефициара.

Без предоставления этих сведений договор заключен не будет. Работа с государственными организациями вынуждает частные компании действовать абсолютно прозрачно.

Идентификация бенефициарных владельцев

Организации, осуществляющие операции с денежными средствами и имуществом, должны идентифицировать бенефициарных владельцев, обновлять информацию о них, предоставлять сведения по запросам уполномоченных органов. В случае, если бенефициарный владелец не будет установлен, им может быть признан единоличный исполнительный орган организации. Таким образом, почти любая компания, имеющая банковский счет, попадает под действия по идентификации. Банки и другие кредитные организации в свою очередь прилагают серьезные усилия для поиска конечного владельца бизнеса, при этом они могут использовать любые источники для получения сведений о бенефициарных владельцах — различные реестры, базы данных, информацию от контрагентов. Закон в ответ обязывает организации предоставлять требуемые документы.

Идентификацию клиентов банки могут не проводить, если организации осуществляют операции с суммами менее 15 тысяч рублей. Также идентификация не производится в отношении органов государственной власти и местного самоуправления, внебюджетных фондов, в отношении корпораций или организаций с долей государственного участия более 50% акций, международных организаций, иностранных государств и эмитентов ценных бумаг, допущенных к организованным торгам и некоторых других.

Для целей идентификации бенефициарных владельцев юридические лица должны предоставлять сведения о наименовании организации, ИНН, место государственной регистрации и другую информацию. Физические лица, раскрывая сведения о себе, предоставляют данные – ФИО, гражданство, дату рождения, реквизиты документа, удостоверяющего личность, данные миграционной карты или иного документа, подтверждающие право на пребывание в РФ, адрес места жительства или места пребывания, ИНН.

Информация о бенефициарных владельцах обновляется не реже одного раза в год. В случае, если организация, осуществляющая денежные операции, усомнилась в верности предоставленных данных, проводится внеочередная проверка в течение 7 дней.