Страхование жизни: суть, условия, примеры

Содержание:

Сколько стоит рисковое страхование жизни

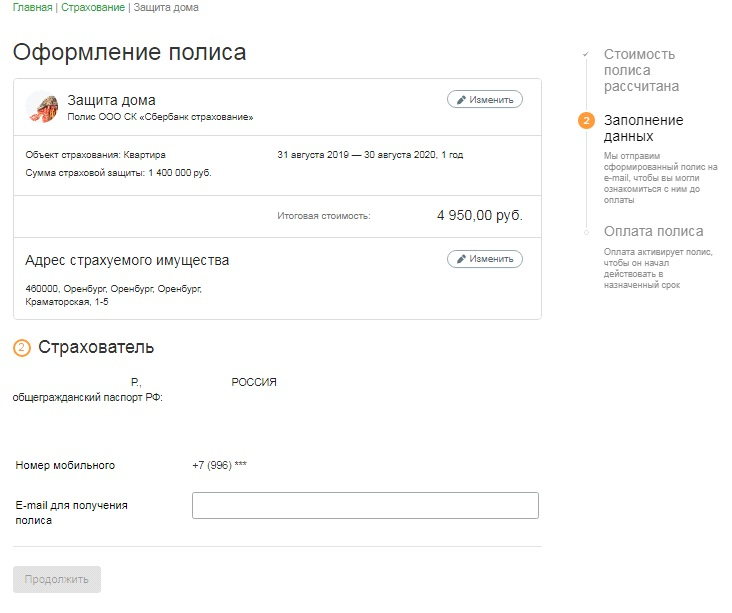

Если говорить о цене коробочного полиса, то стоимость подобных контрактов зависит лишь от уровня защиты. Как вы уже знаете — в коробочных полисах не проводится анализ риска страхования. Поэтому при заключении такого договора не имеет значения профессия, пол и возраст человека.

Имеет значение лишь та сумма, на которую человек хотел бы открыть полис. И от этого уровня защиты будет зависеть стоимость рискового страхования.

Цена полиса изменяется ступенчато, в зависимости от выбранной клиентом страховой суммы. Обычно это выглядит следующим образом:

Например, если человек желает застраховать себя на сумму в 1.000.000 рублей, то стоимость страховки составит 14.000 рублей в год. Нужно открыть условия полиса или правила страхования — чтобы понять, будет ли защищён человек от смерти по любой причине, или только по несчастному случаю. А также — какие дополнительные программы страховщик включил в этот контракт помимо основного риска.

Полисы с анализом риска рассчитываются иначе. Для своих консультантов страховщики выпускают софтверные калькуляторы рискового страхования жизни. И помощью этих программ специалист по страхованию рассчитывает стоимость полиса.

Вот пример такого калькулятора для расчёта полиса страхования жизни:

Как вы видите — здесь финальный результат будет уже зависеть от многих параметров. К их числу относятся:

- Пол человека, который желает стать клиентом,

- Профессия будущего клиента. Уровень риска в жизни библиотекаря и сотрудника МЧС очень разный;

- Возраст. Чем он выше — тем дороже страховка;

- Тип того контракта, который хотел бы открыть человек;

- Срок страхования. Чем он больше — тем выше будет ежегодный взнос по страховке;

- Дополнительные программы страхования, которые хотел бы включить человек в своём полисе.

Также не стоит забывать, что при подаче заявления на выпуск полиса человек отвечает на ряд вопросов о состоянии своего здоровья. Поэтому в данном случае страховая компания может довольно точно оценить риски, которые связаны с выпуском полиса для этого клиента.

В результате страховой тариф для этого клиента будет точно рассчитан. И практически наверняка он будет ниже, чем в коробочном контракте.

Сравнение цены страхования для различных полисов

А теперь давайте сравним стоимость рискового страхования жизни для различных контрактов, предлагаемых на рынке. Представим себе условного клиента — пусть это будет мужчина, которому 35 лет.

Он здоров, работает в офисе, и не имеет никаких опасных хобби. И ради финансовой безопасности семьи хотел бы застраховать свою жизнь на один миллион рублей.

В скобках замечу, что это очень низкая сумма, и она не даст семье финансовой безопасности. Однако максимальная сумма защиты в коробочных полисах очень мала — и поэтому для корректного сравнения различных контрактов нам придётся оперировать небольшой страховой суммой.

Итак, человек желает защитить себя на 1 миллион рублей. Сколько же будет стоить подобная страховка? Ответ приведён в таблице ниже:

Почему коробочный полис такой дорогой? В этом контракте по умолчанию включены инвалидность и телесные повреждения по НС. И вычленить из общей цены страхования стоимость защиты от смерти нельзя. В остальных же контрактах указана защита только от ухода из жизни.

Полис Term от зарубежных компаний

Стоит отметить, что наряду с российскими полисами любой гражданин РФ может использовать контракты зарубежных страховых компаний. И это во многих случаях имеет смысл. Потому что западные страховщики предлагают выгодные тарифы, и удобные полисы.

Однако нужно понимать, что зарубежные страховщики зачастую устанавливают минимальную страховую премию для тех россиян, которые хотели бы стать их клиентами. На момент написания этой статьи минимальный взнос по зарубежной страховке жизни составляет 1.000 USD в год. Ежегодно уплачивая эту премию, наш 35-летний клиент сможет защитить свою жизнь на 465.000 USD от смерти по любой причине:

Его полис будет действовать 20 лет, и в течение этого времени сумма взноса и уровень страховой защиты будут неизменными.

Что нужно знать при заключении договора накопительного страхования

Напомним, что договор страхования жизни позволяет страхователю формировать накопления к определенной дате либо событию. На практике он заключается на срок от 5 до 20 лет. В течение всего действия договора накопительного страхования жизни страхователь по своему усмотрению производит выплаты для накопления и увеличения размера страховой выплаты.

Особенность договора состоит в том, что уже после первого взноса у страхователя возникает право на получение накоплений, которые будут возвращены по окончании срока действия договора накопительного страхования либо после наступления страхового случая, предусмотренного договором.

Бывают ситуации, когда страхователь хочет заключить договор страхования своей жизни в пользу лица, не являющегося его наследником. Такое лицо в терминах договора страхования называется выгодоприобретателем.

Договором может быть предусмотрена возможность гарантированной выплаты выгодоприобретателю, указанному в договоре. Если выгодоприобретатель не указан, то выплата производится застрахованному лицу или его наследникам.

Следует отметить, что при подписании договора накопительного страхования жизни определение выгодоприобретателя не является обязательным. Но если страхователь хочет четко указать лицо, которое должно получить страховую выплату (и это лицо не является его наследником), то лучше это лицо в договоре прямо указать. Это позволит сократить сроки выплаты при наступлении страхового случая и исключить право наследников страхователя на получение страховой выплаты.

Выгодоприобретателями по договору могут выступить как родственники страхователя, так и третьи лица. Выгодоприобретатель, названный в договоре, имеет преимущественное право перед наследниками страхователя на получение страховой выплаты. Страховая компания производит выплату выгодоприобретателю, не дожидаясь истечения шестимесячного срока, предусмотренного для наследования.

Суммируя вышесказанное, еще раз отметим, что при заключении договора страхования жизни страхователь может указать выгодоприобретателя, которому после его смерти будет выплачена страховая выплата вне зависимости от наличия наследников по закону, в том числе имеющих право на обязательную долю в наследстве.

Для получения страхового возмещения выгодоприобретатель должен представить в страховую компанию:

- документ, удостоверяющий его личность;

- письменное заявление;

- договор страхования (страховой полис);

- свидетельство о смерти страхователя или его заверенную копию;

- завещательное распоряжение (если оно составлялось отдельно от договора страхования);

- квитанцию об оплате последнего взноса (если взносы уплачивались наличными деньгами).

Отметим, что если выгодоприобретатель не является родственником страхователя, то он не сможет представить свидетельств (или копию) о смерти страхователя, так как свидетельство о смерти выдается только родственникам умершего.

Страхование жизни

Личное страхование жизни сегодня только набирает обороты. Страхование жизни можно подразделить на индивидуальное и коллективное. Так, при индивидуальном страховании в качестве страховщика может выступать близкий человек или сам застрахованный. При коллективных видах страхования жизни, страхователем может выступать работодатель или иное юридическое лицо, например, образовательное или спортивное учреждение.

|

Страховой риск |

Цель страхового покрытия |

Вид страхования |

|

Риск смерти |

Необходимость обеспечить наследников и кредиторов |

Виды страхования жизни с обеспечением на случай смерти |

|

Риск дожития: — до определенного срока или возраста |

Накопление (сбережение) капитала или ренты |

Виды страхования жизни с обеспечением на случай дожития |

|

— до возраста утраты трудоспособности по старости или инвалидности |

Необходимость получения рентного дохода после прекращения трудовой деятельности |

Пенсионное страхование |

|

Риск заболевания, травмы |

Компенсация расходов на медицинское обслуживание без выплат в пользу застрахованного лица |

Медицинское страхование |

|

Риск заболевания, травмы, смерти |

Денежная компенсация временной или постоянной утраты трудоспособности, смерти застрахованного лица |

Страхование от несчастных случаев и болезней |

Сроки действия договора личного страхования могут варьироваться от 1 года и до 5 лет. От сроков и суммы страховки зависит и размер страхового взноса. Что касается моментов оплаты страховки, то вносить платежи допускается частями, поделив на периоды. Так, если договор на 1 год, то вносить платежи можно раз в полугодие или раз в квартал. Если на 5 лет, то допускается ежемесячный, ежеквартальный, раз в полугодие и ежегодный вариант внесения страховых премий.

Страхование от несчастного случая

Подобную страховку сегодня могут потребовать от родителей, отправляющих своих детей на отдых в летний период. Договор можно заключить непосредственно на период пребывания ребенка в лагере или на целый год. Как правило, больше, чем на год договора не заключаются. Страховая премия вносится раз в полгода или единоразовой суммой.

Страховыми рисками в этом случае выступают:

- Смерть от несчастного случая;

- Вред здоровью;

- Утрата трудоспособности или инвалидность.

Если застрахованный занимается спортом, то стоимость страховки выше, а также при оформлении договора важно озвучить этот момент, иначе есть риск не получить страховку, если несчастный случай произойдет в ходе занятий спортом.

Накопительное страхование

Это особенный вид страховых договоров. Они могут заключаться на длительный срок, например, к моменту совершеннолетия или бракосочетания, а также к любому другому возрасту. Цель такой страховки заключается не только в том, чтобы застраховать от несчастного случая, смерти или болезни, но и накопить средства. По сути, договор совмещает в себе и депозит, и страховку. Но, он имеет и свои подводные камни. В основной массе они относятся к моменту досрочного расторжения страхового договора.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Программы добровольного личного страхования

Страхование на случай гибели

Одной из самых популярных программ личного страхования является полис на случай наступления смерти. Договор может заключаться на случай гибели, дожития или иметь комбинированный характер. Такой договор оформляется при наличии письменного согласия лица, которое страхуется по данной программе – это может быть как заявитель, так и третья сторона (например, банк может инициировать страхование должника). При наступлении смерти страхователь либо представитель получает денежную выплату.

Программа личного страхования на случай гибели может быть двух типов:

- Пожизненного типа – в этом случае выплата страховой суммы происходит вне зависимости от того, когда и по какой причине наступила смерть. Размер взносов и выплат страхового возмещения может варьироваться в зависимости от возраста, пола, состояния здоровья и профессии застрахованного лица.

- Срочного типа – в данном случае договор имеет ограничение по сроку действия, и если застрахованный гражданин умирает раньше, чем документ утратит свою силу, выгодоприобретатели смогут получить компенсацию по договору в полном объеме. Обычно такой договор подписывается на срок от 1 года до 20 лет, а максимальный возраст страхуемого – устанавливается в пределах 65 (в некоторых случаях 70) лет.

Страхование на дожитие

Помимо страхования на случай гибели также существуют программы на дожитие, суть которых заключается в том, что лицо получает выплату при достижении определенного возраста. Сумма страховых выплат формируется из взносов и процентов, начисленных во время действия документа. Такое страхование может быть следующих видов:

- пенсионное – в этом случае страхователь должен регулярно производить страховые отчисления, а при достижении пенсионного возраста компания обязуется перечислять на счет страхователя страховые выплаты;

- с перечислением ренты – в этом случае при смерти застрахованного лица компания ежемесячно перечисляет выплаты на счет выгодоприобретателя в соответствии с условиями договора. Также программа может предусматривать выплаты на момент дожития до оговоренного договором возраста;

- брачное – родители нередко оформляют договор на детей, и в случае вступления тех в брак либо по достижении совершеннолетнего возраста дети получают выплату, которая складывается из ежемесячных взносов и процентов;

- страхование детей – в рамках данного вида страхования родители получают выплаты в случае, если ребенок получил травму, инвалидность, скончался, либо дожил до определенного возраста, к которому договор утрачивает свою силу.

Комбинированное страхование

Данная программа объединяет преимущества предыдущих двух видов страхования, а при необходимости включает защиту от опасных заболеваний и форс-мажоров, связанных с потерей трудоспособности. В некоторых ситуациях наступление страхового случая влечет полную отмену или сокращение числа взносов, требуемых к уплате страхователем.

В рамках данной программы при наступлении смерти страхователю может быть отказано в выплате в следующих случаях:

- смерть произошла в результате алкогольного опьянения;

- смерть наступила в состоянии воздействия наркотических веществ;

- самоубийство.

Размер выплат в случае смерти гражданина зависит от причин и условий произошедшего события. Так, при гибели в результате ДТП застрахованному лицу может полагаться выплата в размере 300%, при наступлении несчастного случая – 200%, в остальных ситуациях – 100% от суммы уплаченных взносов.

Медицинское страхование

Целью добровольного медицинского страхования является предоставление гарантий получения своевременной и качественной медицинской помощи в необходимом объеме. Выделяют обязательное и добровольное медстрахование – первое гарантирует получение бесплатной медицинской помощи в государственных учреждениях в рамках программы ОМС, а второе оформляется на добровольной основе и позволяет компенсировать расходы на лечение по услугам, не входящим в программу ОМС.

Советуем почитать: Сущность и виды личного страхования

Рейтинг: 5/5 (1 голосов)

Российский рынок страхования жизни

В России страхование жизни — один из самых быстрорастущих сегментов страхования. За 2010—2013 гг. прирост страховых премий год к году составлял около 150 %, в 2010—2013 гг. годовой прирост снизился до примерно 120 %, а в 2016 резко вырос до 160 % год к году. В первом квартале 2017 года по объёмам собранных страховых премий страхование жизни впервые обогнало ОСАГО. Тем не менее, страхование жизни в РФ все еще заметно отстает по ключевым показателям (проникновение и плотность страхования) от экономически развитых стран Европы, Азии и Америки.

Российский рынок страхования жизни на протяжении многих лет был сильно загрязнен «серыми схемами» по оптимизации налогообложения фонда оплаты труда предприятий — компании с помощью страхования жизни уменьшали уплачиваемые налоги, однако к 2005 году эта практика была практически полностью пресечена Минфином РФ и налоговыми органами.

По данным органа страхового надзора сборы на рынке страхования жизни в России составили:

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|---|

| Страхование жизни, всего (млн. руб.) | ||||||||

| в том числе: | ||||||||

| на случай смерти, дожития до определенного возраста или срока либо наступления иного события | ||||||||

| с условием периодических страховых выплат и (или) с участием страхователя в инвестиционном доходе страховщика | ||||||||

| пенсионное страхование |

Первая десятка самых крупных страховщиков жизни собрала в 2017 году 89,6% премий по этому виду страхования .

Топ-10 страховых компаний по объему собранных премий на рынке страхования жизни в 2017 году (по данным ЦБ РФ).

| № | Страховые компании | Сборы по страхованию жизни, млн. руб. | Доля рынка |

|---|---|---|---|

| Сбербанк Страхование Жизни | ▲31% | ||

| Росгосстрах-Жизнь | ▼16% | ||

| ▲14 | |||

| Ренессанс Жизнь | ▼6% | ||

| ВТБ Страхование жизни | ▲6% | ||

| ▲4% | |||

| ВСК-Линия жизни | ▲4% | ||

| Ингосстрах-Жизнь | ▲3% | ||

| Сосьете Женераль Страхование Жизни | ▲3% | ||

| СИВ Лайф | ▼2% |

Основным каналом продаж полисов страхования жизни являются банки (кредитные организации). По данным ЦБ РФ за 2015 год 78% объема премий по договорам страхования жизни было собрано через кредитные организации.

В 2017 году Банком России опубликован доклад для общественных консультаций «Предложения по развитию страхования жизни в Российской Федерации».

История становления и развития страхования жизни

Наиболее ранние упоминания о формировании фондов денежных средств и раскладке ущерба по рискам жизни и здоровью человека относятся к периоду античности. Свидетельством тому можно считать первые взаимные кассы римских профессиональных и военных коллегий, а также похоронные религиозные кассы. Простейшие формы взаимного личного страхования также существовали и в эпоху средневековья в рамках ремесленных цехов и гильдий.

Страхование жизни как особый вид предпринимательства появился в Европе на рубеже XVII—XVIII вв. в качестве дополнения к морскому страхованию. Наряду со страхованием кораблей и грузов стали заключать договоры страхования жизни капитанов кораблей.

Далее английский предприниматель Джеймс Додсон в 1663 году собрал все данные по различным лондонским кладбищам, рассчитал средний возраст умерших, их число за год и применил эту статистику для расчета страховых премий. В истории страхования считается, что именно ему принадлежит роль родоначальника в применении научного подхода к организации страхования жизни.

Первая специализированная страховая компания по страхованию жизни «Общество достойной жизни» была создана в 1740 году, а в 1762 году появилась страховая компания «Общество справедливого страхования жизни» (Equitable Life Assurance Society (англ.)русск.). В 1765 году эта компания была официально зарегистрирована в качестве общества взаимного страхования. Это общество занимается страхованием жизни по сей день, оно считается старейшим в мире обществом взаимного страхования, осуществляющим страхование жизни.

В России страхование жизни появилось гораздо позже. В было учреждено первое коммерческое страховое общество по страхованию жизни под названием «Жизнь».

ÐÑо ÑвлÑеÑÑÑ ÑÑбÑекÑом?

СÑбÑекÑом ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¶Ð¸Ð·Ð½Ð¸ могÑÑ ÑвлÑÑÑÑÑ ÑазнÑе гÑаждане и компании. Ð ÑÑбÑекÑам оÑноÑÑÑÑÑ:

- ÑÑÑаÑÐ¾Ð²Ð°Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ñ, в обÑзанноÑÑи коÑоÑой вÑÐ¾Ð´Ð¸Ñ Ð¿Ñоведение многоÑиÑленнÑÑ ÑÑÑаÑовÑÑ Ð¾Ð¿ÐµÑаÑий и ÑоÑмиÑование ÑазнообÑазнÑÑ Ð´Ð¾ÐºÑменÑов;

- ÑÑÑаÑоваÑелÑ, пÑедÑÑавленнÑй компанией, желаÑÑей заÑÑÑаÑоваÑÑ Ð¶Ð¸Ð·Ð½Ð¸ ÑÐ²Ð¾Ð¸Ñ ÑабоÑников;

- заÑÑÑаÑованнÑе лиÑа, коÑоÑÑе могÑÑ Ð¿ÑиобÑеÑаÑÑ Ð³ÑÑпповÑÑ Ð¸Ð»Ð¸ индивидÑалÑнÑÑ ÑÑÑаÑовкÑ;

- лиÑа, полÑÑаÑÑие вÑÐ³Ð¾Ð´Ñ Ð¾Ñ Ñделки, ÑÑда вÑодÑÑ Ð½Ð°Ñледники, коÑоÑÑе могÑÑ Ð¿Ð¾Ð»ÑÑиÑÑ ÑÑÑаÑовÑÑ ÑÑÐ¼Ð¼Ñ Ð¿Ð¾Ñле ÑмеÑÑи заÑÑÑаÑованного лиÑа.

Таким обÑазом, ÑоÑÑавление ÑÑÑаÑового договоÑа ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¶Ð¸Ð·Ð½Ð¸ пÑÐµÐ´Ð¿Ð¾Ð»Ð°Ð³Ð°ÐµÑ ÑÑÐµÑ Ð¸Ð½ÑеÑеÑов болÑÑого колиÑеÑÑва лиÑ.

ÐоÑÑдаÑÑÑвенное ÑегÑлиÑование

Рглаве 48 ÐÐ ÑодеÑжиÑÑÑ Ð¿Ð¾Ð»Ð½Ð°Ñ Ð¸Ð½ÑоÑмаÑÐ¸Ñ Ð¾ Ñом, как пÑиобÑеÑаеÑÑÑ ÑÑÑаÑовой Ð¿Ð¾Ð»Ð¸Ñ Ð³Ñажданами или компаниÑми. ÐаннÑй Ð°ÐºÑ ÑегÑлиÑÑÐµÑ Ð¿Ñавила заклÑÑÐµÐ½Ð¸Ñ Ð´Ð°Ð½Ð½Ð¾Ð¹ Ñделки, поÑÑÐ¾Ð¼Ñ Ð½Ð° Ð¿Ð¾Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ ÑÑой Ð³Ð»Ð°Ð²Ñ Ð´Ð¾Ð»Ð¶Ð½Ñ Ð¾ÑиенÑиÑоваÑÑÑÑ Ñами ÑÑÑаÑовÑе ÑиÑÐ¼Ñ Ð¸ гÑаждане, желаÑÑие заÑÑÑаÑоваÑÑ ÑÐ²Ð¾Ñ Ð¶Ð¸Ð·Ð½Ñ.

СÑ. 927 ÐÐ ÑказÑваеÑ, ÑÑо в опÑеделеннÑÑ ÑиÑÑаÑиÑÑ ÑÑебÑеÑÑÑ Ð¾Ð±ÑзаÑелÑное ÑÑÑаÑование жизни. Ð ÑÑ. 955 ÑодеÑжиÑÑÑ Ð¸Ð½ÑоÑмаÑÐ¸Ñ Ð¾ Ñом, ÑÑо пÑи необÑодимоÑÑи заÑÑÑаÑованнÑй гÑажданин Ð¼Ð¾Ð¶ÐµÑ Ð·Ð°Ð¼ÐµÐ½ÑÑÑÑÑ Ð² договоÑе. СÑÑаÑование Ð¾Ñ Ð³Ð¾ÑÑдаÑÑÑва, ÑвлÑÑÑееÑÑ Ð¾Ð±ÑзаÑелÑнÑм, пÑопиÑÑваеÑÑÑ Ð² ÑÑ. 969 ÐÐ.

ÐÐ°Ð¶Ð´Ð°Ñ ÑÑÑаÑÐ¾Ð²Ð°Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ñ, ÑабоÑаÑÑÐ°Ñ Ð² РоÑÑии, должна ÑÑиÑÑваÑÑ Ð¿Ð¾Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¤Ð â4015-1, коÑоÑÑй вклÑÑÐ°ÐµÑ Ð¿Ñавила оÑганизаÑии ÑÑÑаÑового дела в ÑÑÑане. Ð ÑÑ. 34 ÑÑого закона имеÑÑÑÑ ÑÐ²ÐµÐ´ÐµÐ½Ð¸Ñ Ð¾ Ñом, как ÑоÑÑавлÑеÑÑÑ Ð´Ð¾Ð³Ð¾Ð²Ð¾Ñ ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¶Ð¸Ð·Ð½Ð¸ Ñ Ð¸Ð½Ð¾ÑÑÑаннÑми гÑажданами или лиÑами, не имеÑÑими гÑажданÑÑво.

Программы добровольного медицинского страхования (ДМС)

В случаях расстройства здоровья клиентов, застрахованных по программе добровольного медицинского страхования (ДМС), Страховая компания «Согласие» организует оказание медицинской помощи и высококвалифицированное лечение в необходимом объеме в выбранном вами лечебном учреждении при заключении договора ДМС.

Коробочный продукт «Антиклещ»:

- Страховая программа на случай укуса клеща. Программа страхования наиболее актуальна для путешественников, любителей отдыха на природе, жителей небольших городов, поселков, владельцев загородной недвижимости (дач) и работников сельхоз индустрии.

- На страхование принимаются физические лица от 0 и до 75 лет.

- Территория страхования Российская федерация.

- Срок страхования 1 год.

Программа добровольного медицинского страхования по лечению онкологических заболеваний и сложных хирургических видов лечения за рубежом:

- Полис страхования на случай необходимости лечения онкологических заболеваний, проведения нейрохирургических и кардиохирургических операций, трансплантации отдельных органов за рубежом.

- На страхование принимаются лица в возрасте от 0 до 64 лет на дату заключения договора страхования. Последующая пролонгация договора страхования для лиц возраста от 1 года до 85 полных лет на дату пролонгации договора страхования.

- В случае диагностирования заболевания или состояния, которое относится к страховому, лечение осуществляется в лучших клиниках мира (кроме клиник РФ), специализирующихся на лечении диагностированного заболевания.

- Срок страхования 1 год.

Коробочный продукт «Мигрант»:

- Для трудовых мигрантов-иностранных граждан, которые хотят оформить патент на работу на территории РФ, обязаны иметь полис ДМС на весь период работы в РФ.

- На страхование принимаются физические лица в возрасте от 18 и старше — иностранный гражданин и/или лицо без гражданства, прибывший в РФ с целью осуществления трудовой деятельности на основании разрешения на работу или патента.

- Действителен на всей территории РФ.

- Срок страхования 1 год.

ÐонÑÑие инвеÑÑиÑионного ÑÑÑаÑованиÑ

ÐÑи иÑполÑзовании Ñакого пÑÐµÐ´Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ ÑÑÑаÑовой компании Ñ Ð·Ð°ÑÑÑаÑованного лиÑа имееÑÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ÑÑÑ Ð² некоÑоÑÑÑ ÑиÑÑаÑиÑÑ Ð¿Ð¾Ð»ÑÑиÑÑ Ð½Ðµ ÑолÑко денежнÑÑ ÐºÐ¾Ð¼Ð¿ÐµÐ½ÑаÑÐ¸Ñ Ð¾Ñ Ð¾ÑганизаÑии, но и опÑеделеннÑй доÑод. ÐÐ¾Ð³Ð¾Ð²Ð¾Ñ Ð¸Ð½Ð²ÐµÑÑиÑионного ÑÑÑаÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¶Ð¸Ð·Ð½Ð¸ ÑÑиÑаеÑÑÑ Ð²ÑгоднÑм. ÐомпенÑаÑÐ¸Ñ Ð¼Ð¾Ð¶ÐµÑ Ð±ÑÑÑ Ð¿Ð¾Ð»ÑÑена в ÑазнÑÑ ÑиÑÑаÑиÑÑ:

- ÑмеÑÑÑ Ð¾Ñ Ð½ÐµÑÑаÑÑного ÑлÑÑаÑ, пÑиÑем вÑплаÑиваеÑÑÑ Ð¾ÐºÐ¾Ð»Ð¾ 200 % Ð¾Ñ ÑÑÑаÑовой ÑÑммÑ, к коÑоÑой пÑибавлÑÑÑÑÑ Ð¿ÑоÑенÑÑ Ð¾Ñ Ð²Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð² ÑондовÑй ÑÑнок;

- ÑмеÑÑÑ ÐºÐ»Ð¸ÐµÐ½Ñа по дÑÑгим пÑиÑинам, поÑле Ñего ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ñ Ð¿ÐµÑеÑиÑлÑÐµÑ Ð½Ð°Ñледникам 100 % Ð¾Ñ ÑÑÑаÑовой ÑÑÐ¼Ð¼Ñ Ð¸ инвеÑÑиÑионнÑй доÑод;

- поÑеÑÑ ÑÑÑдоÑпоÑобноÑÑи, подÑвеÑждаÑÑаÑÑÑ Ð¾ÑиÑиалÑнÑми медиÑинÑкими докÑменÑами, ÑÑо пÑÐ¸Ð²Ð¾Ð´Ð¸Ñ Ðº полÑÑÐµÐ½Ð¸Ñ Ð¾Ñ ÑÑÑаÑовой компании конкÑеÑной вÑплаÑÑ, пÑопиÑанной в ÑоглаÑении;

- нанеÑение вÑеда здоÑовÑÑ Ð¿Ð¾Ð·Ð²Ð¾Ð»ÑÐµÑ Ð¿Ð¾Ð»ÑÑиÑÑ Ð½ÐµÐºÐ¾ÑоÑÑÑ ÑÑммÑ, ÑаÑÑÑиÑÑваÑÑÑÑÑÑ Ð² пÑоÑенÑÐ°Ñ Ðº ÑÑÑаÑÐ¾Ð²Ð¾Ð¼Ñ ÑазмеÑÑ.

ÐоÑÑÐ¾Ð¼Ñ Ñакой конÑÑÐ°ÐºÑ ÑÑиÑаеÑÑÑ Ð²ÑгоднÑм, ÑоÑÑ Ð¿Ð¾ Ð½ÐµÐ¼Ñ Ð³Ñажданам пÑиÑодиÑÑÑ Ð¿ÐµÑеÑиÑлÑÑÑ Ð·Ð½Ð°ÑиÑелÑнÑе ежемеÑÑÑнÑе плаÑежи.

Где лучше застраховать жизнь и здоровье

Итак, мы видим — что для одинакового уровня страховой защиты полисы зарубежных компаний имеют ежегодный взнос в разы (а фактически – на порядок!) меньший, чем российские аналоги. Вспомним, какую задачу мы решаем – мы стремимся найти решение, дающее максимальную защиту при заданном взносе.

Поэтому из сравнения выше мы заключаем, что оптимальным решением задачи по страхованию жизни для россиянина будет использование зарубежных полисов страхования жизни:

Вы с этими контрактами можете познакомиться в моих статьях:

Обзор полиса Т100: гарантированное пожизненное страхованиеОбзор срочного страхования жизни Unilife

Эти полисы обеспечат вас максимальной страховой защитой при минимальном взносе, они же способны защищать как одного, так и сразу двух людей пожизненно, и предусматривают возможность ускоренной выплаты взносов.

Эти контракты являются как эффективными инструментами защиты от риска, так и средством долгосрочного финансового планирования — позволяя семьям создавать наследство, и передавать его последующим поколениям. Это и есть оптимальное решение по страхованию жизни — среди ныне доступных в России.

Не забудьте скачать мой PDF-обзор решений по страхованию жизни доступных в России, чтобы выбрать для себя оптимальный полис.

А если вам нужна консультация по теме — пожалуйста, отправьте мне заявку, чтобы договориться о бесплатной онлайн-встрече:

Владимир Авденин, финансовый консультант

Читайте далее:

Как и где застраховать жизнь на 10 миллионов в России

Unit-linked — это накопительное страхование?

Как выбрать и открыть страхование жизни и здоровья

Сколько стоит застраховать жизнь человека

Программы страхования жизни — как выбрать?

Виды страхования:

Страхование ответственности в соответствии с гражданским кодексом РФ

- Страхование от непредвиденных ситуаций, в том числе и от несчастного случая

- Страхование здоровья, трудоспособности и жизни сотрудников

- Страхование движимого и недвижимого имущества

- Страхование возможных рисков, связанных с финансовой деятельностью

- Страхование компании

- Страхование кредитов, в том числе и ипотеки

При этом такие виды страхования, как страхование движимого и недвижимого имущества, страхование от возможных рисков, связанных с финансовой деятельностью и страхование ответственности имеют основные направления:

Страхование движимого и недвижимого имущества

Один из самых старых и массовых видов страхования, возможности компенсации и страховых случаев которого позволяют не только избавиться от страха перед возможным несчастьем, но и с надежностью планировать свое будущее на десятки лет.

Страхование имущества включает в себя:

- Страхование от пожара

- Страхование от убытков

- Страхование рабочего оборудования от возможных поломок и неисправностей

Страхование рисков, связанных с финансовой деятельностью

Страхование рисков, связанных с финансовой деятельностью имеет в своей целевой аудитории наиболее активную, финансово независимую и предприимчивую прослойку общества – дельцов самого разного толка – от малого и индивидуального предпринимательства, до обширных и серьезных корпораций мирового масштаба.

Крупные и стабильные страховые компании, такие, как «Профессиональные услуги» (одна из наиболее респектабельных и опытных в страховании бизнеса компаний), предлагают своим клиентам такие виды страхования финансовых и корпоративных рисков:

- Страхование кредитов с возможностью отсрочки платежа на определенный срок

- Страхование от вероятности возникновения убытков

- Титульное страхование

- Страхование ипотеки

- Страхование экспортно-импортных кредитов

Мы понимаем, насколько переменчивы бывают условия рынка и как даже самый большой и стабильный бизнес может зависеть от самых различных тонкостей, и поэтому в страховании финансовых рисков стремимся подобрать максимально подходящий вариант страхования для наших клиентов – в индивидуальном порядке, сообразуясь со спецификой бизнеса клиента и его характером ведения бизнеса. Как показывает многолетняя успешная практика страхования, именно такой гибкий подход наиболее эффективен и приемлем для наших партнеров.

Страхование ответственности

Это особый и весьма специфичный вид страхования, который уже во всю процветает в Европе и в Америке, однако, в России мало кто способен обеспечить страховые гарантии по этому виду страхования в той мере, в которой страхование ответственности в этом нуждается.

Разделяют два вида такого страхования:

- Страхование гражданской ответственности, в том числе ответственности предприятий и их владельцев

- Страхование профессиональной ответственности

«Профессиональные услуги» одна из немногих фирм, способных предоставить продуманные, актуальные и действующие условия в этой сложной сфере страхования.

Чем мы можем вам помочь?

Процесс сберегания, независимо от его вида, сам по себе достаточно сложный. Но, при этом, страхование, особенно если речь идет о профессиональной деятельности и бизнесе, стало жизненно необходимым для активной бизнес-деятельности, в том числе и с зарубежными партнерами. Чтобы не растеряться в многообразии предлагаемых на сегодняшний день страховых услуг и посулов, лучше всего обратиться за помощью к специалистам, которые хорошо разбираются в данном виде деятельности. Наша многолетняя практика страхования, положительный постоянный международный обмен опытом позволяет применять самые разные приемы страхования, и рассматривать самые сложные страховые случаи.

На данный момент наша компания осуществляет все виды страховых услуг.

Компания «Профессиональные услуги» занимает достойное место среди всех участников рынка страховых услуг. Это обусловлено тем, что наши специалисты обладают высокой квалификацией и всегда готовы оказать помощь всем обратившимся. Независимо от того, какую задачу ставят перед нами, любой клиент может быть уверен в том, что сотрудники компании «Профессиональные услуги» решат в максимально короткие сроки.

Дополнительные программы в составе полиса

Помимо основной программы страхования, которую мы подробно обсудили выше — в рисковых страховках можно включать и дополнительные программы. Давайте кратко обсудим, какие же дополнительные программы используются чаще всего.

Здесь нужно подчеркнуть — все дополнительные программы предполагают выплату только по несчастному случаю. Вы уже знаете, что ряд контрактов рискового страхования делают выплату при смерти по любой причине. Это основная программа контракта.

Но когда мы говорим о дополнительных программах — то здесь вариантов нет. Страховыми случаями при страховании жизни и здоровья здесь будут только события, произошедшие по причине НС.

Инвалидность по несчастному случаю

Это очень опасное событие, потому что в подобных случаях человек часто теряет свой доход навсегда. Поэтому люди подключают эту программу в своих полисах очень часто. А во многих страховках этот риск и вообще является обязательным.

Телесные повреждения в результате несчастного случая (НС)

Травма может лишить человека способности работать и зарабатывать деньги. Иной раз нетрудоспособность может длиться очень и очень долго. Это наносит больший финансовый урон для семьи.

Чтобы погасить эти возможные убытки, часто люди в свой полис добавляют защиту от телесных повреждений. Выплата при травме компенсирует утраченный доход, и даёт человеку средства для восстановления здоровья.

Госпитализация по НС

Отдельно можно защититься от госпитализации по НС. Тогда за каждый день пребывания в больнице человеку будет выплачиваться фиксированная сумма. Часто эта выплата делается независимо от телесных повреждений. Это означает, что выплаты за оба события, травму и госпитализацию — суммируются.

Эти три дополнительные программы наиболее часто подключатся в рисковых страховках.

Договор страхования имущества

Договор страхования имущества заключается между владельцем и страховой компанией. Перед оформлением контракта обычно производится оценка стоимости объекта страхования. Страховая сумма не может быть больше действительной стоимости объекта на момент подписания договора. Срок заключения контракта – от одного года и более с ежегодным перерасчетом стоимости имущества и размера платежей. Физические и юридические лица могут застраховать полную или частичную стоимость объекта. Возможно страхование одного и того же имущества у разных страховщиков. Общая сумма компенсаций в этом случае не должна превышать стоимость объекта.