Вексель

Содержание:

Особенности и виды векселей

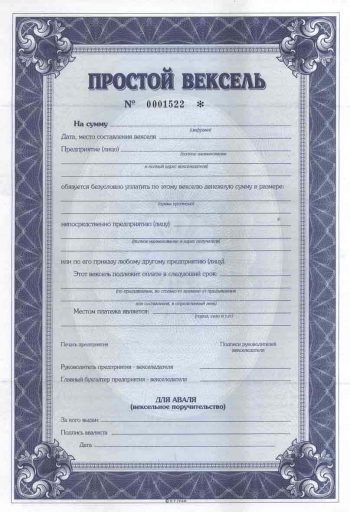

Внешний вид векселя – бумажный бланк строгой отчетности с высокой степенью защиты. Выпускать и подписывать такой документ может юридическое лицо, которое имеет правоспособность по законодательству, а также физическое лицо, достигнувшее полной гражданской дееспособности, то есть в возрасте от 18 лет.

Что касается юридических лиц, то государственные предприятия, связанные с органами власти, не имеют право выпускать векселя согласно законодательству РФ.

В случае с переводным векселем, кроме двух участников оборота ценной бумаги, вовлекается и третье лицо, которое и выступает должником. Так, векселедатель, имея невыполненные долговые обязательства от третьего лица, может выписать вексель и передать его векселедержателю. При этом векселедатель освобождается от прав получения долга от третьей стороны, и эти права переходят к векселедержателю с помощью переводного векселя.

Переводной вексель вступает в силу при наличии подписи должника, обязующегося заплатить, то есть на документе должен стоять акцепт. Если акцепт отсутствует, то по вексельному праву обязательство об уплате остается у векселедателя. Так, можно утверждать, что переводной вексель – это разновидность простого векселя, ведь пока на первом не поставлен акцепт, то финансовую ответственность за оборот векселя несут только два лица – векселедатель и векселедержатель.

Переводной вексель, в котором отсутствует акцепт должника, считается простым векселем, и обязанность по оплате долга остается за векселедателем.

В свою очередь, как простой, так и переводной векселя могут быть авалированными, то есть иметь гарантию, аваль, банковского учреждения о частичной или полной оплате.

Что такое вексель

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Наибольшее распространение вексель получил в 90-е годы XX века. Многие компании использовали векселя для привлечения капитала, а потом «забывали» исполнять свои обязательства. Поэтому вокруг понятия «вексель» сложился некий негативный фон.

Вексель – всего лишь один из финансовых инструментов, такой же, как акция, облигация или депозитарная расписка. По сути, вексель – это долговое обязательство, в соответствии с которым держатель должен выплатить обладателю векселя оговоренную сумму в указанный срок. Фактически, это вид долговой расписки.

Особенности векселя

Отличительные черты векселя:

- выпускается на официальном бланке, каждый экземпляр имеет номер и зарегистрирован у эмитента;

- выпуск производится в единичном экземпляре;

- по бумаге может быть выплачено только денежное возмещение, но при банкротстве эмитента возникает право на получение доли в имуществе компании;

- номинал векселя может быть любым;

- выплата производится не автоматически, а только при предъявлении к исполнению после указанной даты;

- вексель не может быть передан третьим лицам (исключение: особый тип векселя, который выпускается как раз для этих целей – покупатель векселя передает его своему кредитору в качестве оплаты).

Компании, купившие вексель, могут использовать его в качестве:

- инвестиционного инструмента;

- в качестве обеспечения при займе у банка или другого физлица – в таком случае вексель будет играть роль обеспечения кредита;

- денежной единицы при расчете;

- банковской гарантии для проведения различных финансовых сделок.

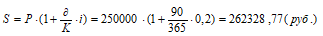

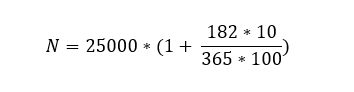

Ключевым значением векселя является его номинал, т. е., цена, которую заплатит эмитент после того, как придет срок погашения. Для расчета номинала векселя можно использовать такую формулу:

где P – это цена продажи векселя (т. е., отпускная цена), t – это срок обращения векселя, S – это ставка, установленная в качестве вознаграждения держателя векселя.

Например, вексель был продан за 25 тысяч рублей. а процентная ставка установлена на 15% годовых. Период действия векселя – 182 дня. Следовательно, когда этот срок истечет, то номинал бумаги составит:

Результат: 26 246 рублей – именно эту сумму получит держатель векселя, когда подойдет время погашения.

Виды векселей

Выделяют такие виды векселей:

Большинство векселей являются неименными, т. е., на них не указано имя покупателя, но при передаче особо крупных сумм практикуется выпуск именного векселя. На переводном векселе данные держателя долга и выгодоприобретателя указываются, т. е., этот тип бумаги всегда является именным.

Где можно купить и как продать вексель

В качестве векселедателя может выступать:

- банковская организация;

- юридическое лицо – акционерное общество, товарищество, ООО и т.д.

Обычно вексель выдается инвестору после проведения предварительных переговоров, где устанавливается реальная потребность заемщика в привлечении средств и сумма, которую инвестор может вложить в компанию в данный момент. Выдать вексель могут любые заимодавцы – физлица или организации.

В отличие от облигаций, векселя не обращаются на организованном рынке, поэтому купить их через посредников не получится. Приобретение векселя возможно непосредственно у эмитента.

Если говорить об отличии векселя от облигации, то вексель не выпускается с какими-то конкретными условиям. О стоимости долговой бумаги и порядке погашения стороны договариваются индивидуально. Если облигация выпускается тиражом (т. е., в одном выпуске эмитируется определенное количество бумаг по одинаковой цене и на равных условиях погашения), то вексель бывает только один.

Конечно, заимодавец может приобрести несколько векселей на разную сумму и на разных условиях – для компании это может оказаться выгоднее, чем погашать весь долг за один раз. Но в любом случае переговоры оканчиваются формированием взаимовыгодных условий.

Если облигации предлагаются широкому кругу инвесторов, то относительно векселей уже имеется определенная договоренность с приобретателями. В их роли могут выступать как квалифицированный инвесторы, так и целые институты – другие банки, инвестиционные и хедж-фонды, пенсионные фонды и т. д.

Несмотря на то что условия векселя обговариваются индивидуально, обычно процентная ставка выше, чем по облигациям. Кроме того, чем дольше срок, тем выше вознаграждение инвестора.

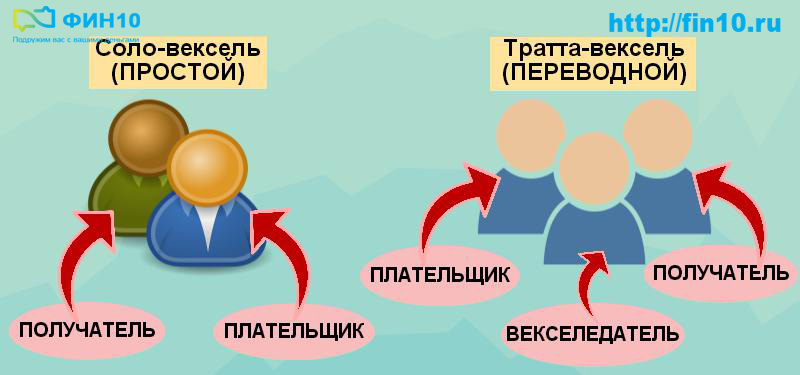

Простой и переводной вексель – в чем суть различий?

Виды векселей – это одно из ключевых понятий вексельного обращения:

- Простой (соло) – означает ничем дополнительно не обусловленную обязанность должника заплатить держателю оговорённую сумму. В обороте участвуют всего 2 стороны: кредитор и его должник.

- Переводной (тратта) – является долговой бумагой, по которой плательщик получает от векселедателя письменное распоряжение безо всяких условий оплатить вышеуказанную сумму.

В процессе получения денег здесь задействованы уже 3 стороны: векселедатель (трассант), получатель средств (ремитент), плательщик (трассат).

В процессе получения денег здесь задействованы уже 3 стороны: векселедатель (трассант), получатель средств (ремитент), плательщик (трассат).

Здесь обязательно сопровождается акцептом – процедурой-подтверждением способности плательщика выплатить денежную сумму получателю. Векселедатель при этом является гарантом выполнения данных обязательств. Таким образом, в простом векселе векселедатель сам обязуется осуществить платеж, а в переводном – поручает это другому лицу.

Без понимания того, что такое вексель, и каковы различия между простым и переводным, невозможно правильно оценить механизм передачи векселя от одного владельца к другому и понять юридические последствия, которые из этого вытекают. Собственно говоря, тратта является частным случаем соло-векселя. Изначально все векселя выпускаются простыми: с их помощью должник обязывается выплатить кредитору прописанную сумму.

После того как кредитор передаёт вексель контрагенту в счёт погашения собственных обязательств или приносит его в банк для учета, соло-вексель становится траттой. Любой вексель, по которому кредитор и получатель средств являются разными лицами, считается переводным. Причём они в течение срока обращения могут менять владельцев несколько раз.

Векселя могут менять свои свойства. Простой вексель через индоссамент (то есть передачу прав) становится переводным. А переводной через акцепт получает все характеристики соло-векселя.

Главные отличия

Ключевая особенность бумаги переводного типа — наличие трех участников. Так, платеж по переводному векселю совершается в пользу держателя (приобретателя). Документ передает векселедатель или трассант. В сделке участвует и третья сторона, которая берет на себя функцию плательщика (трассат).

В тексте документа прописывается право приобретателя требовать от плательщика выплаты определенной суммы. Если эта операция не осуществляется по какой-либо причине, задача перевода денег переходит к векселедателю. При этом держатель обязан вовремя передать бумагу для получения платежа. В ином случае он будет отвечать за невыполнение договоренности. Узнайте так же что характеризует рентабельность.

Юридические особенности в праве стран мира

В России

По российскому закону проценты выплачиваются в размере учётной ставки, установленной Центральным банком Российской Федерации по правилам, установленным статьёй 395 Гражданского кодекса Российской Федерации. Проценты начисляются со дня составления переводного векселя, если не указана другая дата.

Эмитентами векселей (векселедателями) могут выступать государство, юридические и физические лица.

На сегодняшний день рынок векселей является крупнейшим[источник не указан 1183 дня] сегментом российского рынка ценных бумаг. Его годовой оборот (около 1 трлн рублей[источник не указан 1183 дня]) сопоставим с величиной валового внутреннего продукта России.

Преимущества[источник не указан 1183 дня] использования вексельных программ для привлечения оборотных средств российских предприятий:

- Простота процедуры выпуска, не требуются залог, регистрация проспекта эмиссии и итогов выпуска, и связанные с этим материальные затраты.

- Предприятие не зависит от одного кредитора.

- Повышение финансовой устойчивости предприятия — векселедателя.

- Предприятие имеет возможность управлять своим долгом и рефинансировать его путём дополнительных эмиссий или досрочного выкупа векселей.

- При развитии вторичного рынка векселей компании, как у векселедателя, так и у покупателя (векселедержателя) появляются различные дополнительные возможности проведения операций с данными ценными бумагам, в частности — в качестве расчётного средства в отношениях с поставщиками, подрядчиками, и т. д., а сама компания — векселедатель получает дополнительную рекламу.

- Выпуск векселей предприятия ведёт к уменьшению его налогооблагаемой базы, так как дисконты по векселям относятся к затратам.

Российский вексельный рынок нечувствителен к колебаниям мировых фондовых площадок, что привлекает в этот сегмент даже иностранные инвестиции. Риски по таким вложениям минимальны, получаемый доход — стабилен, подобные инвестиции не требуют наличия у инвестора специальных знаний и навыков управления финансами.

В 2014 году ЦБ начал проявлять повышенное внимание к банкам, у которых есть на балансе векселя. Это связано с тем, что регулятора стала не устраивать ситуация, когда банком за 100 млн рублей перекупаются векселя стоимостью в 1 млрд, на абсолютно нерыночных условиях

С помощью такой схемы банк может скрыть дыру в балансе — например, приукрасить ситуацию с проблемными заёмщиками: компания-клиент гасит кредит векселем, получает новый заём и выкупает долговую расписку; в результате клиент выглядит как надёжный заёмщик, кредит не просрочен, а банк высвобождает резервы и показывает прибыль. Дыра в балансе — повод для применения регулятором надзорных действий, вплоть до отзыва лицензии. Как следствие в последние годы происходит выдавливание векселей из банковских активов, в общем этот процесс, в частности, связан с «подпорченной репутацией» векселя как инструмента отмыва, обналичивания, транзита, ухода от налогов и рисования капитала.

Отличие векселя от кредитного договора и долговой расписки

По сути, вексель очень похож на долговую расписку, ведь по нему человеку выдается ссуда и налагается обязательство уплатить долг спустя определенный срок. Но есть у векселя и свои значительные отличия, о которых далее:

Во-первых, вексель никак не связан с той сделкой, которая послужила причиной его выдачи. В документе не прописывается, почему был выдан вексель, просто векселедателю ссуда, оказана услуга либо он просто сделал кому-то подарок в виде векселя. Когда занимаются решением споров по вексельному праву, никогда не берется в учет, почему был выдан вексель. Все, что прописано в документе – это обязанность определенного лица выплатить определенную сумму в определенном месте, не больше и не меньше.

Во-первых, вексель никак не связан с той сделкой, которая послужила причиной его выдачи. В документе не прописывается, почему был выдан вексель, просто векселедателю ссуда, оказана услуга либо он просто сделал кому-то подарок в виде векселя. Когда занимаются решением споров по вексельному праву, никогда не берется в учет, почему был выдан вексель. Все, что прописано в документе – это обязанность определенного лица выплатить определенную сумму в определенном месте, не больше и не меньше.

Намного более серьезными являются обязательства по векселю, чем по кредитному договору или расписке. Если человек взял кредит, при этом не оставляя в залог недвижимость либо другое имущество, иначе его нельзя продать. А вот если вексель выдан и заплатить по нему не удалось, то понести ответственность придется не только своими личными средствами, но и всем иным имуществом. Именно поэтому, стоит очень хорошо подумать, удастся ли выплатить долг по нему.

Вексель – это ценная бумага, и как любую ценную бумагу его можно использовать в качестве денег. Векселем вы можете погасить собственную задолженность, продать его в любое время либо расплатиться с кем-то за товар или услугу. При этом передача прав собственности по векселю проста, особенно это касается ордерного векселя.

Солидарная ответственность – это одна из ключевых особенностей векселя, которая выделяется ее перед остальными долговыми документами. К примеру, в случае когда банк продает обязательство коллекторной конторе, а должник не может выплатить долг, это является проблемами коллекторов. А если банк продаст им вексель путем индоссамента, тогда когда будет не выплачен долг будет нести ответственность перед коллекторной конторой наравне с должником.

Мы коротко рассмотрели понятие векселя, отличие векселя от долговой расписки. Оставляйте свои комментарии или дополнения к материалу.

Виды

В зависимости от выполняемых функций и условий возникновения долга классифицируются по разным признакам и видам.

Таблица 1. «Классификация по признакам и видам»

Данные: «Учет ценных бумаг финансовых вложений», Натепрова Т.Я.

| Признак классификации | Виды | Краткая характеристика |

| 1. Эмитент | Казначейские | Выпускаются от лица государства ЦБ РФ или Минфином |

| Муниципальные | Выпускаются местными органами управления | |

| Частные | Выпускаются частными компаниями | |

| Банковские | Выпускаются банками для привлечения за определенное вознаграждение временно свободных денежных средств компаний или частных лиц | |

| 2. Экономическая сущность | Коммерческие | В основе лежит конкретная товарная сделка, цель — отсрочка платежа, предоставление коммерческого кредита |

| Финансовые | В основе — выданный займ, сущность — гарантия его возврата | |

| Фиктивные | Не связаны с реальным перемещением товара или денег | |

| 3. Плательщик | Простые (соло) | Плательщик и векселедатель — одно лицо. Участвуют две стороны |

| Переводные (тратта) | Плательщик и векселедатель — разные лица. Участвуют три стороны: держатель, векселедатель (должник первого держателя), плательщик (должник векселедателя) | |

| 4. Срок платежа | Определенно срочные | Конкретная дата оплаты |

| Неопределенно срочные | Дата оплаты зависит от держателя | |

| 5. Наличие залога | Обеспеченные | гарантирован залогом, который остается в распоряжении кредитора до полной оплаты долга |

| Необеспеченные | не гарантирован залогом | |

| 6. Возможность передачи другому лицу | Индоссируемые | По индоссаменту могут передаваться другому лицу, свободно обращаются |

| Неиндоссируемые | Именные, передача другому лицу невозможна, делается оговорка «не приказу» | |

| 7. Место платежа | Домицилированные | Место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи. Указано дополнительно |

| Недомицилированные | Местом платежа является место нахождения трассата (переводной), векселедателя (простой), ремитента (первого получателя) или место выдачи |

Вексель как воплощение обязательства

Вексельное обязательство можно охарактеризовать как обязательство одностороннее, абстрактное, формальное и создаваемое односторонним волеизъявлением векселедателя. Обязательства, как и другие гражданские правоотношения, возникают на основе определенных юридических фактов. Эти факты принято называть основаниями возникновения обязательств. Гражданский кодекс Российской Федерации в качестве оснований возникновения обязательств называет договоры, односторонние сделки, административные акты, события и т.д. (статьи 8 ГК РФ). Я разделяю позицию, в соответствии с которой основанием возникновения вексельного обязательства является односторонняя сделка. Существуют и другие мнения по этому вопросу. Причем следует заменить, что в качестве односторонней сделки мы рассматриваем составление векселя, иными словами вексель, в соответствии с высказанной точкой зрения, есть сделка. А сделка в свою очередь есть один из видов юридических фактов. Следовательно, в высказывании о том, что вексель может быть рассматриваем в двух аспектах: как ценная бумага и как воплощение обязательства, можно внести коррективы. Таким образом, вексель можно рассматривать, во-первых, как ценную бумагу, во-вторых, как воплощение обязательства, в-третьих, как сделку.

Вексельное обязательство является односторонним Из векселя вытекает обязанность вексельного должника уплатить денежную сумму векселедержателю, который не несет по отношению к вексельному должнику никаких обязанностей. Напротив, являясь кредитором, он вправе требовать оплаты векселя.

Считается, что вексельное обязательство является абстрактным, то есть оно не зависит от хозяйственной сделки, явившейся основанием выдачи векселя. Это обязательство ничем не обусловлено. Должник должен оплатить вексель только потому, что последний предъявлен к оплате. Вексельное обязательство является формальным. Оно всегда облекается в письменную форму, притом необходимо строго соблюдать все вексельные реквизиты, установленные законодательством. Дефект формы векселя влечет ничтожность вексельного отношения. Основными источниками регулирования вексельного обращения на территории Российской Федерации и во внешнеэкономической деятельности являются нормативные документы, перечисленные в списке литературы.

Современный учет векселей: его правила и особенности

Так называется комплекс операций, производимых банком при покупке им векселя ранее оговорённого срока платежа. Обычно это происходит следующим образом:

- векселедержатель путём индоссамента передаёт обслуживающему банку имеющийся у него вексель;

- банк оприходует ценную бумагу и рассчитывает учётный процент, базируясь на собственных тарифах и предполагаемой платёжеспособности векселедателя;

- векселедержатель получает от своего банка проставленную в векселе сумму за минусом дисконта.

Формула, пользуясь которой, банк рассчитывает учётный процент, выглядит так: Дисконт = Номинал предъявленного векселя X учётная ставка в %% X количество дней до погашения X годовой период. Реальная необходимость предъявить вексель к учёту появляется у векселедержателя, когда ему нужны свободные денежные средства, а предполагаемый срок погашения ценной бумаги ещё не наступил. Существует не только учет векселей, но и их переучет. Эта процедура заключается в продаже банком депонированных им бумаг другой кредитной организации или Банку России.

Отличие от долговой расписки

Поскольку вексель является долговым обязательством, то его часто сравнивают с долговой распиской. Но и здесь при ближайшем рассмотрении находятся отличия:

| Оформление | В строгом соответствии установленной форме и реквизитам | Часто в свободной форме |

| Ответственность | Уклонение от выполнения обязательств по векселю влечет за собой финансовую ответственность. Выпуск и хождение векселей регулируется специальным федеральным законом | Не имеет установленной юридической силы без заверения нотариусом |

| Условия выпуска | Документ не привязан к конкретной сделке и может быть передан третьему лицу | Расписка обычно составляется под конкретную сделку, суть и цена которой прописывается в документе |

| Статус | Является ценной бумагой и имеет международный статус | Не является ценной бумагой |

В целом речь лишь о похожих, но большей частью разных видах оформления займа. Вексель гораздо надежнее.

Отношения при простом векселе

В применении простого векселя принимают участие две стороны: тот, кому должны и тот, кто должен. Переводной вексель потребует участия уже трех – того, кому платят, векселедателя, плательщика.

В применении простого векселя принимают участие две стороны: тот, кому должны и тот, кто должен. Переводной вексель потребует участия уже трех – того, кому платят, векселедателя, плательщика.

Составление векселей и их использование на территории России контролируется не гражданским правом, которое прописано в Гражданском кодексе РФ, а вексельным правом. Федеральный закон от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе» отсылает к Постановлению Центрального исполнительного комитета Совета народных комиссаров СССР от 7 августа 1937 года № 104/1341 «О переводном и простом векселе», которое, в свою очередь, почти слово в слово повторяет текст международной конвенции от 07.06.1930 «О единообразном законе о переводном и простом векселе», к которой РФ присоединилась. То есть векселя контролируются международным законом.

Изначально денежная задача векселя – это перевод денежных товарных отношений в форму не обусловленного ничем обещания оплатить. Происхождение долга при этом потеряет юридическое значение, а факт долга считается априори доказанным.

Права по векселю передают не при помощи цессии, как по прочим ценным бумагам, а при помощи индоссамента, то есть благодаря передаточной надписи. Любая организация или человек, которые поставили собственную подпись на векселе, становятся ответчиками по долгу, имеющими право регрессивного требования в отношении остальных, поставивших подписи. То есть каждое лицо, которое поставило индоссамент, возможно привлечь к уплате. Уплатив вексель, человек получает право требовать уплату от других лиц, которые поставили индоссамент, или прямо с плательщика. Передаточную надпись ставят на оборотной стороне векселя.

На аверсе можно проставить аваль (поручительство по векселю). Каждая подпись на аверсе векселя, когда это не подпись векселедателя или плательщика, является авалем.

Виды векселей

Соло — обязательство должника вернуть долг кредитору в том размере, который указан в документе. Вексель простой выписывает покупатель, у которого в момент поставки не хватает средств, чтобы расплатиться с поставщиком. Этой договорной распиской он обязуется погасить долг через определенное время.

Переводной вексель (тратта) — безусловный приказ векселедателя своему кредитору вернуть указанную в документе сумму третьему лицу. Из названия следует, что долг «передается» от одного контрагента другому.

Это два самых распространенных. Существуют также другие виды векселей:

- Казначейские: выпускаются для компенсации дефицита госбюджета.

- Дружеские: выписывается кредитоспособным предприятием другому, которое испытывает финансовые трудности, с целью получения последним денег. Если партнер также выписывает вексель, то его уже будет называться встречным.

- Коммерческие: выписываются на основе кредитных сделок купли-продажи.

- Финансовые: лежат в основе ссуды, которая выдается одной организации другой за счет свободных средств.

В каких сферах применяется и какие задачи решает

Благодаря своей универсальности, простоте оформления и легкости в проведении процедуры передачи, векселя имеют широкое применение во многих сферах экономической деятельности. А в частности:

- В розничных и оптовых продажах для беспроцентной отсрочки платежей. В данном случае в роли векселедателя и плательщика выступает покупатель, выписывающий вексель на имя продавца товара;

- В кредитовании со стороны как физических так и юридических лиц. Кредиты выданные взамен векселя считаются более надёжными. В данном случае вексель выписывается заёмщиком на имя кредитора;

- Как средство для привлечения капитала. В такой форме обычно используют векселя банки. Но речь здесь идёт уже не о кредитах, а скорее о банковских вкладах. То есть, в качестве векселедателя и плательшика выступает банк, а выписывается вексель на имя вкладчика. Аналогичным образом могут привлекать средства инвесторов и предприятия;

- В качестве платёжного средства при взаиморасчётах. То есть, по сути, вексель может выступать в виде аналога денег. В основном, такого рода взаиморасчёты производятся между юридическими лицами.

- Вексель может выступать в качестве залогового обеспечения, а также сам являться объектом купли-продажи.