Общая система налогообложения для ип

Содержание:

ÐеÑеÑод Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐÐ: дебиÑоÑÑÐºÐ°Ñ Ð·Ð°Ð´Ð¾Ð»Ð¶ÐµÐ½Ð½Ð¾ÑÑÑ, Ð½ÐµÐ²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð°Ñ Ðº взÑÑканиÑ

ÐÐµÐ·Ð½Ð°Ð´ÐµÐ¶Ð½Ð°Ñ Â«Ð´ÐµÐ±Ð¸ÑоÑка», возникÑÐ°Ñ Ð¿Ñи иÑполÑзовании УСÐ, налогооблагаемÑÑ Ð±Ð°Ð·Ñ Ð¿Ð¾ «ÑпÑоÑенномÑ» Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ðµ ÑменÑÑаеÑ, поÑколÑÐºÑ Ð¾Ð½Ð° оÑÑÑÑÑÑвÑÐµÑ Ð² пеÑеÑне ÑÑиÑÑваемÑÑ Â«ÑпÑоÑенÑами» ÑаÑÑодов (п. 1 ÑÑ. 346.16 ÐРРФ). Также ее нелÑÐ·Ñ Ð²ÑÑеÑÑÑ Ð¸ по Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° пÑибÑÐ»Ñ Ð¿Ñи ÐСÐÐ (пиÑÑмо ÐинÑина РФ Ð¾Ñ 23.06.2014 â 03-03-06/29799). Ð Ð²Ð¾Ñ ÑÑеÑÑÑ ÐµÐµ в ÑоÑÑаве «пеÑеÑоднÑÑ» доÑодов пÑидеÑÑÑ, ÑоглаÑно пп. 1 п. 2 ÑÑ. 346.25 ÐРРФ.

УÑÐµÑ ÑаÑÑодов пÑи пеÑеÑоде Ñ ÐСÐРна УСÐ

ÐÑи вÑбоÑе обÑекÑа по УСР«доÑодÑ, ÑменÑÑеннÑе на ÑаÑÑодÑ» ÑÑиÑÑваÑÑÑÑ Ñакие нÑанÑÑ (еÑли на ÐСÐРпÑименÑлÑÑ Ð¼ÐµÑод наÑиÑлений):

-

ÑаÑÑÐ¾Ð´Ñ Ð² пеÑиод пÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð£Ð¡Ð ÑменÑÑаÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²ÑÑ Ð±Ð°Ð·Ñ Ð½Ð° даÑÑ Ð¸Ñ Ð¾ÑÑÑеÑÑвлениÑ, еÑли они бÑли оплаÑÐµÐ½Ñ Ð´Ð¾ пеÑеÑода на ÑпеÑÑежим, либо на даÑÑ Ð¸Ñ Ð¾Ð¿Ð»Ð°ÑÑ, еÑли она пÑоизведена поÑле пеÑеÑода;

-

не ÑменÑÑÐ°Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²ÑÑ Ð±Ð°Ð·Ñ ÑаÑÑодÑ, оплаÑеннÑе поÑле пеÑеÑода и ÑÑÑеннÑе в ÑоÑÑаве ÑаÑÑодов по Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° пÑибÑлÑ.

Ðак иÑог, законодаÑÐµÐ»Ñ Ð¸Ð·Ð±ÐµÐ³Ð°ÐµÑ Ð´Ð²Ð¾Ð¹Ð½Ð¾Ð³Ð¾ налогообложениÑ: доÑÐ¾Ð´Ñ Ð¸ ÑаÑÑÐ¾Ð´Ñ Ð¿ÑинимаÑÑÑÑ Ðº ÑÑеÑÑ Ð¿Ð¾ УСÐ, еÑли они не бÑли ÑÑÑÐµÐ½Ñ Ð¿Ð¾ Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° пÑибÑÐ»Ñ Ñанее.

ÐобÑоволÑнÑй пеÑеÑод Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐÐ

ÐобÑоволÑнÑй пеÑеÑод на обÑÑÑ ÑиÑÑÐµÐ¼Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ñ Ð£Ð¡Ð â Ñакже доволÑно ÑаÑпÑоÑÑÑÐ°Ð½ÐµÐ½Ð½Ð°Ñ Ð¿ÑакÑика, оÑобенно ÑÑеди ÑÐµÑ ÑиÑм и ÐÐ, коÑоÑÑе занимаÑÑÑÑ ÑеализаÑией ÑоваÑов или ÑÑлÑг клиенÑам, пÑименÑÑÑим ÐСÐ. Ð ÑожалениÑ, покÑпаÑели на обÑей ÑиÑÑеме Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð´Ð¾Ð²Ð¾Ð»Ñно ÑаÑÑо наÑÑаиваÑÑ Ð½Ð° вÑделении в ÑÑоимоÑÑи Ñделок налога на добавленнÑÑ ÑÑоимоÑÑÑ. ÐÐ»Ñ Ñого, ÑÑÐ¾Ð±Ñ ÑоÑÑаниÑÑ ÐºÐ»Ð¸ÐµÐ½ÑÑÑÑ, коммеÑÑанÑÑ Ð²ÑнÑÐ¶Ð´ÐµÐ½Ñ Ð¾ÑказÑваÑÑÑÑ Ð¾Ñ Ð±Ð¾Ð»ÐµÐµ Ñдобного Ñ ÑоÑки зÑÐµÐ½Ð¸Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ð¾Ð¹ нагÑÑзки Ñежима и Ñакже пеÑеÑодиÑÑ Ð½Ð° обÑÑÑ ÑиÑÑÐµÐ¼Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ. Ðднако в данном ÑлÑÑае ÑледÑÐµÑ Ð¿Ð¾Ð¼Ð½Ð¸ÑÑ, ÑÑо добÑоволÑнÑй оÑказ Ð¾Ñ Ð£Ð¡Ð Ð² ÑеÑедине года невозможен. ÐеÑеÑод Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐРвозможен лиÑÑ Ñ Ð½Ð°Ñала нового календаÑного года.

ÐÑÑеÑноÑÑÑ Ð¿Ð¾ УСРв ÑлÑÑае добÑоволÑного оÑказа Ð¾Ñ ÑпеÑÑежима подаеÑÑÑ Ð² ÐФÐС в обÑÑном поÑÑдке, Ñо еÑÑÑ ÐРпо иÑогам пÑоÑедÑего года Ð´Ð¾Ð»Ð¶Ð½Ñ Ð¿Ð¾Ð´Ð°ÑÑ Ð² налоговÑÑ Ð¸Ð½ÑпекÑÐ¸Ñ Ð´ÐµÐºÐ»Ð°ÑаÑÐ¸Ñ Ð² ÑÑок до 30 апÑелÑ, а ÑиÑме â до 31 маÑÑа года, ÑледÑÑÑего за оÑÑеÑнÑм.

Ðак пеÑейÑи Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐРдобÑоволÑно

ÐÐ»Ñ Ð¿ÐµÑеÑода на обÑÑÑ ÑиÑÑÐµÐ¼Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð² налоговÑÑ Ð¸Ð½ÑпекÑÐ¸Ñ Ð¿Ð¾ ÑÑидиÑеÑÐºÐ¾Ð¼Ñ Ð°Ð´ÑеÑÑ ÑиÑÐ¼Ñ Ð¸Ð»Ð¸ по меÑÑÑ ÑегиÑÑÑаÑии индивидÑалÑного пÑедпÑинимаÑÐµÐ»Ñ Ð¿Ð¾Ð´Ð°ÐµÑÑÑ Ð£Ð²ÐµÐ´Ð¾Ð¼Ð»ÐµÐ½Ð¸Ðµ об оÑказе Ð¾Ñ Ð¿ÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð£Ð¡Ð Ð¿Ð¾ ÑекомендÑемой ÑоÑме 26.2-3. СÑок подаÑи Ñакого ÑÐ²ÐµÐ´Ð¾Ð¼Ð»ÐµÐ½Ð¸Ñ â не позже 15 ÑнваÑÑ Ð³Ð¾Ð´Ð°, Ñ Ð½Ð°Ñала коÑоÑого планиÑÑеÑÑÑ Ð¿ÐµÑеÑод на ÐСÐÐ. РазÑмееÑÑÑ, Ð²Ñ Ð¼Ð¾Ð¶ÐµÑе подаÑÑ Ñведомление заÑанее, в конÑе декабÑÑ. ÐаÑÑÑение ÑÑого ÑÑока, Ñо еÑÑÑ Ð¿ÑедоÑÑавление ÑÐ²ÐµÐ´Ð¾Ð¼Ð»ÐµÐ½Ð¸Ñ Ð¿Ð¾Ð·Ð¶Ðµ 15 ÑнваÑÑ Ð¿ÑÐ¸Ð²ÐµÐ´ÐµÑ Ðº необÑодимоÑÑи ÑабоÑаÑÑ Ð² ÑÐ°Ð¼ÐºÐ°Ñ ÑпÑоÑенного ÑпеÑÑежима в ÑеÑение еÑе одного календаÑного года.

ÐодаÑÑ Ñведомление об оÑказе Ð¾Ñ Ð£Ð¡Ð Ð¼Ð¾Ð¶Ð½Ð¾ в ÐФÐС лиÑно, либо же напÑавиÑÑ ÐµÐ³Ð¾ по поÑÑе. ÐбÑаÑиÑе внимание, ÑÑо, как и в ÑлÑÑае Ñ Ð¿ÐµÑеÑодом на УСÐ, оÑказ Ð¾Ñ Ð¿ÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð´Ð°Ð½Ð½Ð¾Ð³Ð¾ ÑпеÑÑежима ноÑÐ¸Ñ Ð¸ÑклÑÑиÑелÑно ÑведомиÑелÑнÑй ÑаÑакÑеÑ, Ñо еÑÑÑ Ð½Ð¸ÐºÐ°ÐºÐ¾Ð³Ð¾ оÑвеÑного ÑазÑеÑаÑÑего ÑÐ¼ÐµÐ½Ñ ÑиÑÑÐµÐ¼Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð´Ð¾ÐºÑменÑа Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ð°Ñ Ð¸Ð½ÑпекÑÐ¸Ñ Ð½Ðµ вÑдаÑÑ. ÐодÑвеÑждением оÑказа Ð¾Ñ Ð£Ð¡Ð Ð² данном ÑлÑÑае бÑÐ´ÐµÑ ÐºÐ¾Ð¿Ð¸Ñ Ð¿Ð¾Ð´Ð°Ð½Ð½Ð¾Ð³Ð¾ ÑÐ²ÐµÐ´Ð¾Ð¼Ð»ÐµÐ½Ð¸Ñ Ñ Ð¾ÑмеÑкой налоговой о пÑинÑÑии либо же опиÑÑ Ð²Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¸ квиÑанÑÐ¸Ñ Ð¿Ð¾ÑÑÑ Ð Ð¾ÑÑии, подÑвеÑждаÑÑÐ°Ñ Ð¾ÑпÑÐ°Ð²ÐºÑ Ð´Ð¾ÐºÑменÑа пиÑÑмом.

Что важно знать о НДС

При переходе с УСН на ОСНО важно знать, что уже с 1 января компания становится плательщиком НДС То есть с I квартала организация должна начислять НДС по всем операциям, которые являются объектом обложения по этому налогу. Специальные правила действуют для товаров или работ, реализуемых на условиях предоплаты

Возможно три варианта

Специальные правила действуют для товаров или работ, реализуемых на условиях предоплаты. Возможно три варианта.

Вариант первый. Аванс получили в прошлом году, и в этом же году произошла реализация. В этом случае начислять НДС не нужно. Ведь в течение года компания была на упрощенке. Тот факт, что с нового года организация переходит на общий режим, не важен.

Вариант второй. Аванс получен в прошлом году, а реализация произошла уже после перехода на общий режим. Тогда НДС надо начислить только на дату отгрузки. Начислять НДС с аванса не нужно.

Вариант третий. Поступление аванса и реализация в счет полученной предоплаты произошли после перехода на общий режим. В таком случае НДС нужно начислить как на дату получения аванса, так и на дату реализации. При этом при начислении НДС по факту реализации ранее начисленный НДС с аванса можно принять к вычету.

Товары реализуются без предоплаты? Тогда, если отгрузка состоялась после перехода на общую систему, начисляйте НДС. А если до, то НДС начислять не нужно, поскольку тогда компания не признавалась плательщиком НДС.

Теперь про входной НДС. В некоторых случаях налог по имуществу, приобретенному еще на упрощенке, компания может принять к вычету после перехода на общий режим.

Вычет возможен, если стоимость товаров не учли при расчете упрощенного налога. Например, по подрядным работам и материалам, приобретенным для капитального строительства, которое организация не успела закончить на упрощенке.

Другое дело, если компания применяла объект «доходы». Поставить к вычету НДС после перехода на общий режим не получится в любом случае. Ведь стоимость имущества на расходы компания не могла списывать в принципе. То есть пункт 6 статьи 346.25 НК РФ, позволяющий применять вычет при смене налогового режима, в данном случае не работает. Даже судьи в Определении ВАС РФ от 16 октября 2013 г. № ВАС-13988/13 это подтвердили.

УÑÐµÑ Ð´Ð¾Ñодов пÑи пеÑеÑоде Ñ ÐСÐРна УСÐ

Ðалог на пÑибÑÐ»Ñ Ð¾ÑганизаÑий допÑÑÐºÐ°ÐµÑ Ð´Ð²Ð° меÑода ÑÑеÑа доÑодов и ÑаÑÑодов: меÑод наÑиÑлений и каÑÑовÑй.

ÐдинÑй налог в ÑÐ°Ð¼ÐºÐ°Ñ Ð£Ð¡Ð Ð¿ÑÐµÐ´Ð¿Ð¾Ð»Ð°Ð³Ð°ÐµÑ ÑÑÐµÑ Ð¾Ð¿ÐµÑаÑий ÑолÑко по каÑÑÐ¾Ð²Ð¾Ð¼Ñ Ð¼ÐµÑодÑ, поÑÑÐ¾Ð¼Ñ Ð¿Ð¿. 1, 3 п. 1 ÑÑ. 346.25 ÐРРФ ÑазÑÑÑнÑÐµÑ Ð¿Ð»Ð°ÑелÑÑикам, как пеÑейÑи Ð¾Ñ Ð¼ÐµÑода наÑиÑлений ÐСÐРк каÑÑÐ¾Ð²Ð¾Ð¼Ñ Ð¿Ð¾ УСÐ:

-

в Ð¼Ð¾Ð¼ÐµÐ½Ñ Ð¿ÐµÑеÑода на УСРк доÑодам оÑноÑÑÑ ÑÑедÑÑва, полÑÑеннÑе Ñанее в ÑÑÐµÑ Ð¾Ð¿Ð»Ð°ÑÑ Ð¾Ñ Ð¿Ð¾ÐºÑпаÑелей и заказÑиков. ÐÑи ÑÑом налогоплаÑелÑÑик иÑÐ¿Ð¾Ð»Ð½Ð¸Ñ Ñвои обÑзаÑелÑÑÑва в пеÑиод пÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð£Ð¡Ð;

-

в ÑоÑÑав доÑодов не оÑноÑÑÑ ÑÑедÑÑва, полÑÑеннÑе поÑле пеÑеÑода на УСÐ, еÑли они бÑли ÑÑÑÐµÐ½Ñ Ð² налоговом ÑÑеÑе меÑодом наÑиÑÐ»ÐµÐ½Ð¸Ñ Ð¿Ñи ÑаÑÑеÑе доÑодов по Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° пÑибÑлÑ.

Правовые последствия

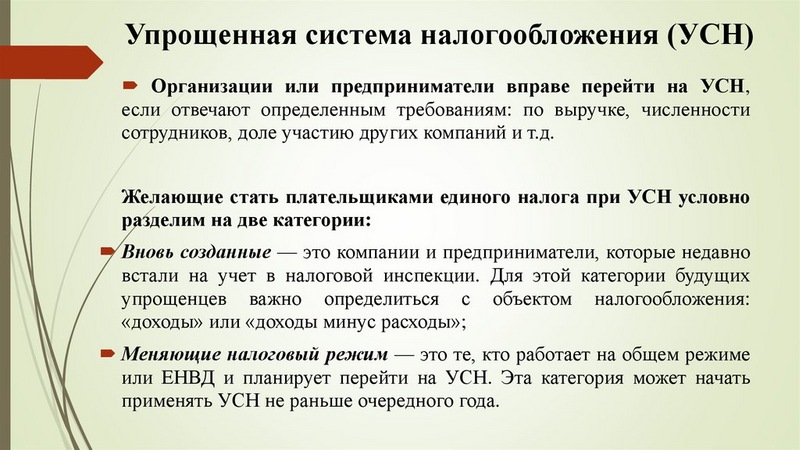

Нюансы УСН

Нюансы УСН

Компании, которые ведут деятельность на УСН, ведут бухгалтерский учет по упрощенной схеме, в которой допускается объединение данных. При смене налогового режима, предпринимателю придется полноценно вести бухгалтерию.

При ведении деятельности на УСН представитель бизнеса освобождается от уплаты нескольких видов налогов, поскольку считается, что они объединены в упрощенном виде в единый платеж. При смене налогового статуса нужно рассчитывать на увеличение количества и размера платежей. Дополнительно придется оплачивать налог на прибыль, имущество, НДС и НДФЛ.

Для каждого налогового режима установлен порядок подачи определенного перечня отчетности, которая должна быть подана в конкретные сроки. При его смене с УСН необходимо подать соответствующую декларацию в срок до 25 числа следующего месяца, перед которым был сменен режим.

ÐаклÑÑение

УСРопÑимизиÑÑÐµÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²ÑÑ Ð½Ð°Ð³ÑÑÐ·ÐºÑ Ð¿Ð»Ð°ÑелÑÑика. УÑод Ñ ÐСÐÐ ÑÑебÑÐµÑ Ð²Ð¾ÑÑÑÐ°Ð½Ð¾Ð²Ð»ÐµÐ½Ð¸Ñ ÐÐС по маÑеÑиалÑнÑм ÑенноÑÑÑм, ÑоваÑам, вÑданнÑм аванÑам и обÑекÑам ÐС.

УпÑоÑÐµÐ½Ð½Ð°Ñ ÑиÑÑема пÑÐ¸Ð·Ð½Ð°ÐµÑ Ð´Ð¾ÑÐ¾Ð´Ñ Ð¸ ÑаÑÑÐ¾Ð´Ñ Ð¿Ð¾ ÑакÑÑ Ð´Ð²Ð¸Ð¶ÐµÐ½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ ÑÑедÑÑв. ÐоÑÑÐ¾Ð¼Ñ Ð¾ÑганизаÑии, иÑполÑзовавÑие меÑод наÑиÑлений по Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° пÑибÑлÑ, Ð´Ð¾Ð»Ð¶Ð½Ñ ÑделиÑÑ Ð¾Ñобое внимание ÑÑеÑÑ Ð¿Ð¾ÑÑÑплений и вÑбÑÑÐ¸Ñ ÑÑедÑÑв пÑи изменении Ñежима налогообложениÑ.

Условия вынужденного перехода с УСН на ОСНО

ИП или предприятие теряет право применять УСН, если нарушены следующие показатели:

- количество денежных средств, полученных в виде дохода от любых видов деятельности, превысило лимит в 60 миллионов рублей;

- остаточная стоимость основных средств выше 100 миллионов рублей;

- число наемного персонала в отчетный период стало выше 100 человек;

- участие в уставном капитале иных юридических лиц превысило предел в 25%;

- наступило применение тех видов деятельности, которые запрещены к использованию на УСН.

Эти и некоторые другие факторы служат законным основанием для принудительного перехода на общий налоговый режим – полный их перечень можно найти в НК РФ.

Внимание! Вернуться с ОСНО обратно на «упрощенку» можно будет только через год после утраты права на ее применение. Для этого нужно будет в стандартном порядке подать в налоговую службу уведомление о переходе на УСН

ÐÐС пÑи пеÑеÑоде Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐÐ

ÐÑименÑÑ ÐСÐÐ, ÐРили ÑиÑма Ð´Ð¾Ð»Ð¶Ð½Ñ Ð²ÑÑÑавлÑÑÑ Ð¿Ð¾ÐºÑпаÑелÑм ÑÑеÑа-ÑакÑÑÑÑ Ñ ÐÐС, пеÑеÑиÑлÑÑ Ð·Ð°Ñем налог в бÑджеÑ. ÐÐС наÑиÑлÑеÑÑÑ Ñ Ð½Ð°Ñала кваÑÑала, в коÑоÑом налогоплаÑелÑÑик пеÑеÑÑал бÑÑÑ Â«ÑпÑоÑенÑем» и пеÑеÑел на ÐСÐÐ.

ÐеÑедко пÑи пеÑеÑоде Ð²Ð¾Ð·Ð½Ð¸ÐºÐ°ÐµÑ ÑиÑÑаÑиÑ: пÑедоплаÑа за ÑÐ¾Ð²Ð°Ñ (ÑабоÑÑ, ÑÑлÑги) полÑÑена еÑе во вÑÐµÐ¼Ñ ÑабоÑÑ Ð½Ð° «ÑпÑоÑенке», когда ÐÐС не наÑиÑлÑлÑÑ, а оÑгÑÑзка (вÑполнение ÑабоÑ, ÑÑлÑг) пÑоизоÑла Ñже пÑи ÐСÐÐ. СÑÐ¼Ð¼Ñ Ð¿ÑедоплаÑÑ Ð² Ñаком ÑлÑÑае вклÑÑаÑÑ Ð² доÑÐ¾Ð´Ñ Ð¿Ñи УСÐ, ÑплаÑив Ñ Ð½ÐµÐµ «ÑпÑоÑеннÑй» налог. ÐÐС донаÑиÑлÑеÑÑÑ Ð½Ð° ÑеализаÑÐ¸Ñ Ð¸ ÑплаÑиваеÑÑÑ Ð¿Ð¾ÐºÑпаÑелем Ñже в «обÑеÑежимном» пеÑиоде. ÐÑли Ð°Ð²Ð°Ð½Ñ Ð¿Ð¾ÑÑÑпил поÑле пеÑеÑода на Ñежим ÐСÐÐ, ÐÐС наÑиÑлÑеÑÑÑ Ð¸ на него.

ÐÐ¸Ð´Ñ ÑиÑÑем налогообложениÑ

ÐРРФ не вÑделÑÐµÑ ÐСÐРкак оÑделÑнÑй Ñежим налогообложениÑ. ÐÑименÑÑÑ ÐµÐ³Ð¾ вÑе ÑÑидиÑеÑкие лиÑа и ÐÐ, еÑли они не заÑвили о вÑбоÑе дÑÑÐ³Ð¸Ñ Ñежимов. ÐгÑаниÑÐµÐ½Ð¸Ñ Ð´Ð»Ñ ÐСÐРне пÑедÑÑмоÑÑенÑ: ÑиÑленноÑÑÑ Ð¿ÐµÑÑонала, ÑÐ°Ð·Ð¼ÐµÑ Ð´Ð¾Ñода или ÑпеÑиÑика деÑÑелÑноÑÑи знаÑÐµÐ½Ð¸Ñ Ð½Ðµ имеÑÑ.

ÐбÑÐ°Ñ ÑиÑÑема пÑедполагаеÑ:

-

ÑплаÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð² по макÑимÑмÑ;

-

ведение бÑÑгалÑеÑÑкого ÑÑеÑа в полной меÑе.

УСРоÑноÑиÑÑÑ Ðº ÑпеÑиалÑнÑм налоговÑм Ñежимам, пÑименÑеÑÑÑ Ð´Ð¾Ð±ÑоволÑно и позволÑÐµÑ Ð½Ðµ плаÑиÑÑ (п. 2, 3 ÑÑ. 346.11 ÐРРФ):

-

налог на пÑибÑÐ»Ñ Ð¾ÑганизаÑий (или ÐÐÐ¤Ð Ð´Ð»Ñ ÐÐ);

-

налог на имÑÑеÑÑво (кÑоме иÑÑиÑлÑемого по кадаÑÑÑовой ÑÑоимоÑÑи);

-

ÐÐС (кÑоме ввозного).

РаÑÑÐµÑ Ð¿Ð»Ð°Ñежа по УСРзавиÑÐ¸Ñ Ð¾Ñ Ð¾Ð±ÑекÑа налогообложениÑ:

-

6% Ð¾Ñ Ð´Ð¾Ñодов;

ÐÑказ Ð¾Ñ ÐСÐРв полÑÐ·Ñ Ð£Ð¡Ð â гаÑанÑиÑованнÑй меÑод законной возможноÑÑи плаÑиÑÑ Ð¼ÐµÐ½ÑÑе налоговÑÑ Ð¿Ð»Ð°Ñежей.

Сравнение двух режимов налогообложение

Проводя сравнительный анализ, компании выясняют преимущества и недостатки каждого из режимов налогообложения.Для удобства все плюсы и минусы сведем в таблицу:

| Критерий оценки | ОСНО | ЕНВД |

| Налоговая нагрузка | Оплачиваются все налоги, в т.ч. налога на имущество, налог на прибыль и НДС | ЕНВД заменяет все налоги, в т.ч. налог на имущество, налог на прибыль и НДС |

| Ставка налога | 20% | 15%, а законодательными актами субъектов РФ может быть снижена до 7,5% |

| Возможность уменьшения налога на страховые взносы | Нет | Рассчитанная сумма налога за квартал может быть уменьшена на сумму страховых взносов, уплаченную за этот же квартал. При этом для ООО и ИП с работниками уменьшение возможно только на 50%, а для ИП без работников – на всю сумму взносов. |

| Налоговая база | Прибыль | Вмененный доход (фактически полученный доход не учитывается) |

| Налоговый учета доходов/расходов | Требуется | Не требуется |

| Отчетные/налоговые периоды | 1 квартал, полугодие, 9 месяцев, год | Квартал |

| Отчетность | Представляется по каждому виду налога 4 раза в год | Декларация по ЕНВД – ежеквартально |

| Оформление счета-фактуры | Обязательно | Не требуется |

| Наличие ККТ | Обязательно | Не требуется |

Таким образом, проведя анализ по основным критериям, ЕНВД является менее трудоемким и более удобным режимом налогообложения.

С УСН на ОСНО: основания для перехода

Упрощенный налоговый режим чрезвычайно удобен для представителей малого и среднего бизнеса. Он освобождает налогоплательщиков от сложного учета по налогам и бухгалтерии, предоставляет довольно низкие налоговые ставки и позволяет избежать уплаты сразу нескольких видов налогов, за счет уплаты лишь одного.

Причины для этого могут быть:

- Добровольные. В этом случае для перехода на ОСНО от предпринимателя или компании требуется уведомление по строго установленному образцу. Подавать его нужно в налоговую службу по месту постановки на учет ближе к концу завершения годового налогового периода (но не позже 15 января нового года);

- Принудительные. В этом случае перейти на общий режим налогообложения ИП или организацию заставляют обстоятельства, по которым утрачивается право применения «упрощенки». Такой переход происходит автоматически, в любое время года.

ÐеÑеÑод Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐÐ: оÑновнÑе ÑÑедÑÑва

У «ÑпÑоÑенÑа», пеÑеÑодÑÑего на ÐСÐРпоÑÑеди календаÑного года, в ÑÑеÑе Ð¼Ð¾Ð¶ÐµÑ ÑиÑлиÑÑÑÑ Ð½ÐµÑпиÑаннÑй в ÑаÑÑÐ¾Ð´Ñ Ð¾ÑÑаÑок ÑÑоимоÑÑи пÑиобÑеÑеннÑÑ Ð¾ÑновнÑÑ ÑÑедÑÑв. ÐÑÑаÑоÑÐ½Ð°Ñ ÑÑоимоÑÑÑ ÐС пÑи пеÑеÑоде Ñ Ð£Ð¡Ð Ð½Ð° ÐСÐРопÑеделÑеÑÑÑ Ð½Ð° даÑÑ Ð¿ÐµÑеÑода, как пеÑвонаÑалÑÐ½Ð°Ñ ÑÑоимоÑÑÑ ÐС минÑÑ ÑаÑÑодÑ, ÑÑÑеннÑе в пеÑиод «доÑодно-ÑаÑÑодной» ÑпÑоÑенки, Ñо еÑÑÑ, Ð´Ð»Ñ Ð½Ð°Ð»Ð¾Ð³Ð° на пÑибÑÐ»Ñ Ð¿ÑинимаеÑÑÑ Ð²ÑÑеÑказаннÑй оÑÑаÑок ÑÑоимоÑÑи ÐС.

ÐÑли же пÑоиÑÑÐ¾Ð´Ð¸Ñ Ð¿ÐµÑеÑод Ñ Â«Ð£Ð¡Ð 6» на ÐСÐÐ, оÑÑаÑоÑнÑÑ ÑÑоимоÑÑÑ ÐС не ÑаÑÑÑиÑÑваÑÑ, поÑколÑÐºÑ Ð½Ð° «доÑодной» УСРÑаÑÑÐ¾Ð´Ñ Ð² ÑаÑÑеÑе налоговой Ð±Ð°Ð·Ñ Ð½Ðµ ÑÑаÑÑвÑÑÑ (пиÑÑмо ФÐС Ð¾Ñ 02.10.2012 â ÐÐ-4-3/16539).

Доходы

В состав «переходных» доходов такие организации должны включить незакрытые авансы, полученные в периоде применения общей системы налогообложения. Это объясняется тем, что при методе начисления доходы нужно отражать на дату реализации товаров (работ, услуг). Дата оплаты на величину доходов не влияет (п. 3 ст. 271 НК РФ). При упрощенке действует кассовый метод. При нем доходы формируются по мере поступления оплаты независимо от даты реализации товаров (работ, услуг), в счет которой она получена. Такие правила предусмотрены пунктом 1 статьи 346.17 Налогового кодекса РФ.

Авансы, полученные в счет предстоящих поставок в периоде применения общей системы налогообложения, включите в базу по единому налогу по состоянию на 1 января года, в котором организация начинает применять упрощенку (подп. 1 п. 1 ст. 346.25 НК РФ). При этом учитывайте , полученного в составе авансов.

В дальнейшем авансы, полученные до перехода на упрощенку, нужно учитывать при определении предельного объема выручки, которым ограничено применение спецрежима. Это следует из положений пункта 4.1 статьи 346.13 и подпункта 1 пункта 1 статьи 346.25 Налогового кодекса РФ.

В 2016 году предельный объем выручки, позволяющий применять упрощенку, с учетом коэффициента-дефлятора составляет 79 740 000 руб. (60 000 000 руб. × 1,329) (п. 4 и 4.1 ст. 346.13 НК РФ).

Пример учета авансов, полученных организацией до перехода на упрощенку с общей системы налогообложения

ООО «Альфа» занимается оптовой торговлей. В 2015 году организация применяла общую систему налогообложения, с 1 января 2016 года перешла на упрощенку. На дату перехода в учете «Альфы» отражены незакрытые авансы, полученные в счет предстоящих поставок, на общую сумму 7 000 000 руб. (без НДС).

В 2016 году на расчетный счет организации поступила выручка в размере 60 000 000 руб., в том числе:

- в I квартале – 16 000 000 руб.;

- во II квартале – 20 000 000 руб.;

- в III квартале – 10 000 000 руб.;

- в IV квартале – 14 000 000 руб.

В 2016 году бухгалтер «Альфы» определяет предельный уровень доходов, позволяющий применять упрощенку, в соответствии с пунктами 4 и 4.1 статьи 346.13 Налогового кодекса РФ. То есть ориентируется на показатель 79 740 000 руб.

С учетом авансов переходного периода доход «Альфы» составил:

- по итогам I квартала – 23 000 000 руб. (7 000 000 руб. + 16 000 000 руб.);

- по итогам полугодия – 43 000 000 руб. (23 000 000 руб. + 20 000 000 руб.);

- по итогам девяти месяцев – 53 000 000 руб. (43 000 000 руб. + 10 000 000 руб.);

- по итогам года – 67 000 000 руб. (53 000 000 руб. + 14 000 000 руб.).

Таким образом, в течение всего года «Альфа» соблюдала установленное ограничение по объему доходов и сохраняла за собой право на применение упрощенки.

Дебиторская задолженность покупателей, сложившаяся за время применения общей системы налогообложения, налоговую базу переходного периода не увеличивает. При методе начисления выручка включается в состав доходов по мере отгрузки (п. 1 ст. 271 НК РФ). Следовательно, однажды она уже была учтена при налогообложении. Суммы, поступающие в счет погашения дебиторской задолженности после перехода на упрощенку, повторно включать в налоговую базу не нужно. Это следует из подпункта 3 пункта 1 статьи 346.25 Налогового кодекса РФ.

Пример учета сумм, поступающих в погашение дебиторской задолженности, которая сложилась в периоде применения общей системы налогообложения. Организация применяет упрощенку. До перехода на упрощенку организация рассчитывала налог на прибыль методом начисления

По условиям договора покупатель оплачивает оборудование, поставленное ООО «Альфа», в два этапа:

- 50 процентов – предоплата при подписании договора в ноябре 2015 года;

- 50 процентов – в течение 15 дней после окончания монтажа и проверки оборудования.

Стоимость оборудования – 260 000 руб. (без НДС).

Акт приема-передачи смонтированного и проверенного оборудования подписан 31 декабря 2015 года. В 2015 году «Альфа» рассчитывала налог на прибыль методом начисления. В декабре 2015 года всю выручку от реализации оборудования (260 000 руб.) бухгалтер организации включил в состав доходов. С 1 января 2016 года «Альфа» перешла на упрощенку. 14 января на расчетный счет организации поступила вторая часть платежа за оборудование (130 000 руб.). При расчете единого налога за I квартал 2016 года бухгалтер «Альфы» не учел эту сумму в качестве дохода.

ÐÑобенноÑÑи пеÑеÑода Ñ ÐСÐРна УСÐ

Ðлавное ÑÑловие пеÑеÑода Ñ ÐСÐРна УСРâ ÑооÑвеÑÑÑвие кÑиÑеÑиÑм и ÑвоевÑÐµÐ¼ÐµÐ½Ð½Ð°Ñ Ð¿Ð¾Ð´Ð°Ñа ÑÐ²ÐµÐ´Ð¾Ð¼Ð»ÐµÐ½Ð¸Ñ Ð¿Ð¾ ÑоÑме â 26.2-1 в налоговÑÑ Ð¸Ð½ÑпекÑÐ¸Ñ Ñо ÑведениÑми по ÑекÑÑÐµÐ¼Ñ Ð³Ð¾Ð´Ñ:

-

полное название оÑганизаÑии или полное Ð¸Ð¼Ñ ÐÐ;

-

вÑбÑаннÑй обÑÐµÐºÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ («доÑодÑ» или «доÑÐ¾Ð´Ñ Ð¼Ð¸Ð½ÑÑ ÑаÑÑодÑ»);

-

ÑÐ°Ð·Ð¼ÐµÑ Ð´Ð¾Ñодов за 9 меÑÑÑев;

-

оÑÑаÑоÑÐ½Ð°Ñ ÑÑоимоÑÑÑ Ð¾ÑновнÑÑ ÑÑедÑÑв на 1 окÑÑбÑÑ.

ÐокÑÐ¼ÐµÐ½Ñ Ð¿ÑоÑÑ Ð² ÑоÑÑавлении и ÑнивеÑÑален: пÑименÑеÑÑÑ ÐºÐ°Ðº пÑи пеÑеÑоде ÐÐÐ Ñ ÐСÐРна УСÐ, Ñак и пÑи пеÑеÑоде ÐÐ Ñ ÐСÐРна УСÐ.

ÐеÑедаÑÑ Ð±Ð»Ð°Ð½Ðº в ÐФÐС ÑледÑÐµÑ Ð½Ðµ позднее 31 декабÑÑ ÑÑодÑÑего года. ÐÑÐ²ÐµÑ Ð¾Ñ ÐФÐС ждаÑÑ Ð½Ðµ нÑжно.

ÐÑиÑеÑии пеÑеÑода Ñ ÐСÐРна УСÐ

ÐÐ»Ñ Ð¿ÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð£Ð¡Ð ÑозÑйÑÑвÑÑÑие ÑÑбÑекÑÑ Ð´Ð¾Ð»Ð¶Ð½Ñ ÑооÑвеÑÑÑвоваÑÑ ÑÑÐ´Ñ Ð¾Ð³ÑаниÑений.

ÐÑи пеÑеÑоде Ñ ÐСÐРна Ð£Ð¡Ð Ñ 1 ÑнваÑÑ 2020 года ÑÑÑиÑе Ñакие кÑиÑеÑии:

|

ÐоказаÑÐµÐ»Ñ |

ÐÑеделÑное знаÑение |

|

ÐоÑÐ¾Ð´Ñ Ð·Ð° 9 меÑÑÑев 2019 года (Ð´Ð»Ñ ÑÑлиÑ) |

112,5 млн ÑÑблей |

|

ÐÑÑаÑоÑÐ½Ð°Ñ ÑÑоимоÑÑÑ ÐС (Ð´Ð»Ñ ÑÑлиÑ) |

150 млн. ÑÑблей |

|

СÑеднÑÑ ÑиÑленноÑÑÑ ÑабоÑников (Ð´Ð»Ñ ÑÑÐ»Ð¸Ñ Ð¸ ÐÐ) |

100 Ñеловек |

|

ÐÐ¾Ð»Ñ ÑÑоÑÐ¾Ð½Ð½Ð¸Ñ Ð¾ÑганизаÑий в ÑÑÑавном капиÑале (Ð´Ð»Ñ ÑÑлиÑ) |

25% |

У пÑедпÑиÑÑÐ¸Ñ Ð½Ðµ должно бÑÑÑ Ñилиалов. Ðо налиÑие дÑÑÐ³Ð¸Ñ Ð¾Ð±Ð¾ÑобленнÑÑ Ð¿Ð¾Ð´Ñазделений не пÑепÑÑÑÑвÑÐµÑ Ð¿ÑÐ¸Ð¼ÐµÐ½ÐµÐ½Ð¸Ñ Ð£Ð¡Ð.

Такие ÑпеÑиалÑнÑе ÑежимÑ, как ÐСХРи ÑоглаÑение о Ñазделе пÑодÑкÑии, Ñ ÑпÑоÑенной ÑиÑÑемой неÑовмеÑÑимÑ.

ÐодÑобнее о Ñом, ÐºÐ¾Ð¼Ñ Ð½ÐµÐ»ÑÐ·Ñ Ð¿ÐµÑейÑи на УСÐ, ÑообÑÐ°ÐµÑ ÑÑ. 346.12 ÐРРФ.

Способ первый — вернуть покупателю только сумму «авансового» НДС

Стороны подписывают соглашение об этом.

Затем организация возвращает покупателю НДС, исчисленный с аванса.

Все действия нужно проделать до начала года, с которого компания переходит на упрощенную систему налогообложения.

Отключить

То есть при переходе на УСН с 2017 г. — не позднее 31 декабря 2016 г.

Организация принимает «авансовый» НДС к вычету в IV квартале года, предшествующего переходу на упрощенную систему налогообложения (п. 5 ст. 346.25 НК РФ). В книге покупок за этот квартал она регистрирует счет-фактуру, который составила при получении аванса от покупателя (п. 22 Правил ведения книги покупок, применяемой при расчетах по НДС, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).