Банкротство физических лиц в 2020 году

Содержание:

- Суть банкротств физического лица

- Стоимость объявления банкротства физического лица

- Документы для признания несостоятельности физического лица

- Проведение упрощенной процедуры несостоятельности

- Что происходит после процедуры банкротства физического лица

- Этапы банкротства: Реструктуризация и реализация

- Правовые последствия процедуры несостоятельности гражданина

- Каким может быть решение суда (мировое соглашение, реструктуризация, объявление банкротства)

- Стоимость объявления банкротства физического лица

- Этап 2. Подача заявления о признании гражданина банкротом

- Можно ли объявить себя банкротом перед банком?

- Кому полезна статья?

- Этап 4. Реализация имущества в процедуре банкротства физического лица

- Основания для оформления

- Реструктуризация задолженности

- Суть банкротства физических лиц

- Есть ли альтернативы?

- Последствия объявления физического лица и ИП банкротом

- Условия объявления и признания банкротом физического лица — кто выступает инициатором и принимает решение

- Последствия банкротства для родственников должника

- Ответы на часто задаваемые вопросы

- Заключение + видео по теме

Суть банкротств физического лица

Процедура банкротства предназначается для признания физического или юридического лица финансово несостоятельным, более не способным отвечать за имеющиеся долги и за данные ранее обязательства. Для того чтобы гражданин был признан банкротом ему необходимо соответствовать установленным критериям, которые заключаются в следующем:

- Совокупность долгов перед другими лицами и организациями должна превышать сумму в 500 000 рублей – в нее могут входить не только официально взятые кредиты, но и долги за жилье, транспортное средство, займы в частных структурах и у других физических лиц.

- Перед подачей заявления в суд для признания гражданина неспособным делать выплаты, нужно получить долговую просрочку по всем видам выплат в размере не менее 3 месяцев.

Если физическое лицо успело накопить долги в размере 500 тысяч рублей, и в его собственности нет имущества со стоимостью, способной покрыть такой размер долга, то процедура банкротства все равно может быть проведена.

Стоимость объявления банкротства физического лица

О том, как списать долги по кредиту с помощью банкротства, можно узнать от финансового управляющего. Однако свои услуги он предоставляет не безвозмездно. В среднем оплата составляет от 15 до 25 тысяч рублей + 7% от суммы реализованного имущества.

|

Услуги |

Стоимость |

Средняя цена общей сделки |

|

Работа финансового управляющего |

25 000 за одну процедуру + 7% от стоимости имущества, которое было реализовано |

От 25 000 рублей |

|

Опубликование информации в СМИ |

1 кв.см в газете «Коммерсант» стоит 200 рублей |

От 10 000 рублей |

|

Публикация информации в ЕФРСБ |

1 сообщение стоит 400 рублей |

От 3 000 рублей |

|

Оплата государственной пошлины |

300 рублей |

300 рублей |

|

Дополнительные расходы. Такие, как почта, услуги банка и расходы на торги |

От 2 000 рублей |

Окончательная стоимость зависит от процедуры, которую установил суд. В том случае, если была утверждена реструктуризация долгов, то должнику она обойдётся около 50 000 рублей + 7% от суммы выплат, согласно требованиям кредиторов.

Документы для признания несостоятельности физического лица

Банкротство по кредитам можно оформить только со следующим перечнем документов:

- Заявление о банкротстве.

- Подтверждение наличия образовавшейся задолженности.

- Акт сверки.

- Претензия, которая подтверждает наличие долга.

- Справка о доходах, которая подтверждает неспособность физлица исполнять кредиторские требования.

- Выписка с личного счета.

- Выписка из ЕГРИП, которая будет подтверждать отсутствие у должника предпринимательского статуса.

- Список кредиторов.

- Сумма задолженности.

- Опись имущества гражданина. В документе необходимо указать залогодержателя.

- Подтверждение права собственности на имущество, которое вошло в опись.

- Документы, которые подтверждают проведение любых операций с имуществом человека за последние три года.

- СНИЛС

- Справка, которая доказывает безработицу физического лица. Её необходимо получить в центре занятости.

- Свидетельство о заключении или расторжении брака. При наличии.

- Брачный договор. При наличии.

- Прочие документы, которые в официальном порядке будут подтверждать доводы заявителя.

Важно! Помимо основного перечня документов, суд может запросить дополнительную информацию для проведения банкротства из-за денежных обязательств перед банком по кредиту.

Ксерокопии документов необходимо делать качественно, чтобы они были удобочитаемыми, иначе их не примут на рассмотрение.

Проведение упрощенной процедуры несостоятельности

Процесс будет “сжат” на основании меньшего числа предпринимаемых действий в ходе проведения соответствующей процедуры. Более ускоренный этап обычно проходят те лица, которые не имеют каких-либо доходов и расходов.

Можно выделить следующий порядок действий:

- Решение о ликвидации было принято добровольно.

- Назначение лица, которое выступает в роли ликвидатора.

- Внесение соответствующих ведомостей в реестр.

- Информирование кредиторов и иных заинтересованных в текущем деле лиц.

- Составление текущего баланса.

- Проведение расчетов всей суммы задолженности.

- Предоставление искового заявления в арбитражный суд о признании лица финансово несостоятельным.

- Принятие соответствующего судебного постановления.

- Начало конкурсного производства по рассматриваемому делу.

- Назначение конкурсного управляющего.

- Проведение оценки имущества, которое по праву собственности принадлежит задолжавшему лицу.

- Проведение реализации имущества на торгах. Однако законодательством предусматривается определенный ряд собственности, которая не подлежит реализации. Так, единственное жилье заемщика не может подлежать продаже в счет погашения долгов.

Так, гражданин не будет проходить те мероприятия, которые занимают наибольшее время. Так, из процесса будут исключены такие этапы, как санации, внешнее управление и наблюдение. Однако заявитель будет лишен права на возврат своей платежеспособности.

Что происходит после процедуры банкротства физического лица

Прежде, чем приступить к оформлению соответствующей процедуры, необходимо знать не только о том, как происходит процедура банкротства физ лиц, но и о том, какие последствия ждут должника. Только взвесив все «за» и «против» можно принять окончательное решение.

Когда арбитражный суд примет решение в отношении физлица о том, чтобы признать его банкротом, наступит процесс реализации имущества. Так, гражданин больше не сможет распоряжаться своей собственностью.

Финансовый управляющий начнет продажу имущества должника. А все вырученные с торгов денежные средства направит в счет погашение долгов перед кредиторами. Финансовый управляющий будет вправе распоряжаться и активами должника, а именно текущими доходами, акциями и долями в компаниях.

В том случае, если у банкрота кто-то ранее занимал денежные средства, финансовый управляющий также попытается их вернуть, чтобы исполнить обязательства перед кредиторами. Делать он это будет через суд.

После того как заемщик прошёл всю процедуру несостоятельности и был объявлен банкротом, он будет обязан в течение пяти календарных лет уведомлять о своём статусе при попытке взять заем или кредит. Также в течение трёх лет он больше не сможет занимать руководящие должности.

В ближайшие пять лет физическое лицо лишено права повторно объявлять себя банкротом. Поэтому все попытки в соответствующий период пройти процедуру финансовой несостоятельности будут отклонены.

Этапы банкротства: Реструктуризация и реализация

Итак, если Ваше заявление приняли, а финансовый управляющий письменно согласился вести процедуру, то после первого судебного заседания, суд введет одну из двух возможных процедур: реструктуризацию долга, или реализацию имущества.

Реструктуризация – Решение суда о Вашей возможности рассчитаться с долгом в рассрочку, сроком до трех лет. При данном решении суд опирается на Ваш доход. Ваша задача показать суду, что Вы не имеете возможность рассчитываться с кредиторами в течение трех лет, тогда Вы переходите на стадию реализации имущества.

Реализация имущества — То, что нам нужно. Эта стадия является тем самым вариантом списания долгов

Важно отметить, что такое имущество, как и единственное жилье реализации и продаже не подлежит, также, как и предметы домашнего быта и одежды. Вы должны понимать, что реализовываться будет имущество, помимо единственного жилья, если оно есть: машины, квартиры, земельные участки и так далее

Правовые последствия процедуры несостоятельности гражданина

Некоторые правовые последствия банкротства для физического лица не столь очевидны. Законодатели предусмотрели ответственность гражданина, если предпринимаемые им шаги имели признаки преднамеренности, фиктивности или неправомерности.

Важно

Преднамеренное банкротство карается по ст.196 УК. Когда речь идет о преднамеренном банкротстве? Например, физическое лицо одолжило своему знакомому крупную сумму в долг. По окончании действия долговой расписки он не стал истребовать задолженность назад и это привело в последствии к невозможности расплатиться с кредиторами.

Фиктивное банкротство также преследуется по Уголовному кодексу (ст.197). В данном случае должник лишь создает видимость своей несостоятельности, чтобы списать свои долги и кредиты или получить временную отсрочку.

К числу неправомерных действий физического лица можно отнести различные махинации с имуществом (утаивание его от кредиторов и управляющего, тайная продажа или уничтожение и пр.), приоритет в расчетах в пользу одних кредиторов в ущерб другим (без соблюдения очередности или правила пропорциональности), противодействие работе финансовго управляющего.

Важно

Реальный уголовный срок грозит физическому лицу, если размер причиненных им убытков превышает 1,5 млн.р. (особо крупный размер)

В противном случае он может отделаться административной ответственностью в виде штрафа.

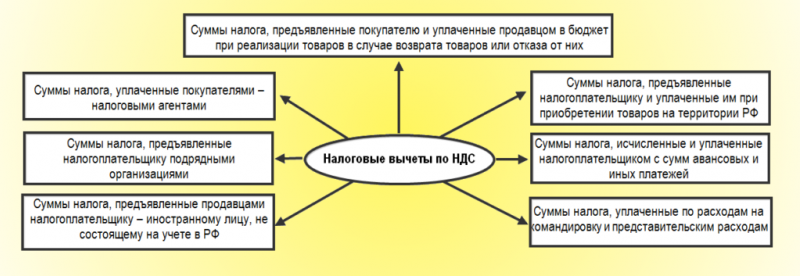

Каким может быть решение суда (мировое соглашение, реструктуризация, объявление банкротства)

После получения соответствующего заявления вместе с пакетом документов суд начинает ведение дела о признании гражданина банкротом.

Итогом судебного процесса может стать одно из 3 (трех) решений:

- мировое соглашение;

- реструктуризация задолженности;

- присвоение гражданину официального статуса банкрота.

Рассмотрим каждое решение более подробно.

6.1. Мировое соглашение

Мировое соглашение заключается в том случае, если должник и кредитор договорятся о разрешении финансового спора на определенных условиях.

Например, некоторые микрофинансовые организации, в которых процент непомерно высок, соглашаются прекратить преследования должника в случае оплаты им половины долга.

В этом случае суд может принять решение о реструктуризации долга либо признании гражданина банкротом.

6.2. Реструктуризация задолженности

Основные функции в процессе реструктуризации долга ложатся на плечи финансового управляющего. Именно он после тщательного анализа задолженностей и финансовой ситуации гражданина составляет новый возможный план погашения. После этого управляющий представляет его на рассмотрение кредиторам.

Процедура разработки нового плана погашения задолженности называется реструктуризацией.

Основной задачей этого процесса выступает оздоровление финансов заемщика, хотя бы частичное восстановление его платежеспособности. В идеале план реструктуризации должен быть разработан в плотном взаимодействии управляющего с кредитором и должником.

Существует несколько основных вариантов реструктуризации долга:

- снижение размеров ежемесячного платежа;

- увеличение срока гашения задолженности;

- объявление кредитных каникул – отсрочки в течение нескольких месяцев, когда гашение долга не осуществляется.

Реструктуризация обычно устраивает обе стороны процесса. У должника появляется шанс погасить задолженность в соответствии со своими финансовыми возможностями. Более того, после принятия соглашения о реструктуризации начисление пеней и штрафов прекращается.

При реструктуризации у кредиторов имеется реальный шанс рано или поздно вернуть сумму, переданную в долг.

Реализация плана, разработанного управляющим в ходе реструктуризации, осуществляется в течение 3 (трех) лет.

На этот период снимается арест с имущества должника, однако на юридические права гражданина накладывается ряд ограничений:

- Запрещается становиться учредителем компаний.

- Не разрешается покупать доли в бизнесе.

- Налагается запрет на осуществление безвозмездных сделок.

В любом случае в период проведения реструктуризации задолженности гражданину придется абсолютно все операции, связанные с крупными денежными суммами, согласовывать с финансовым управляющим.

Должнику следует знать, что далеко не все могут рассчитывать на проведение реструктуризации. Условием ее осуществления является наличие постоянного дохода. Более того, получаемой суммы должно быть достаточно не только для внесения платежей, предусмотренных разработанным планом. Часть средств должна оставаться для проживания самого должника.

6.3. Признание банкротом физического лица (ИП)

В случаях, когда заключения мирного соглашения, а также реструктуризация долга невозможны, суд может вынести решение о присвоении гражданину статуса банкрота. В этом случае дальнейшими действиями будет реализация имущества, принадлежащего должнику. Могут даже принять решение о продаже части квартиры, принадлежащей супругу и нажитой совместно.

Однако далеко не все имущество может быть продано.

Не подлежат реализации:

- квартира, которая является единственным жильем (исключение – если она является залогом по ипотечному кредиту. Также возможно — продажа существующего и покупка более дешевого);

- личные вещи;

- земля, на которой стоит дом, являющийся единственным жильем;

- предметы, используемые в быту;

- топливо, предназначенное для обогрева жилья;

- скот, а также домашние животные;

- выигрыши и призы, оформленные в официальную собственность;

- государственные награды.

Кроме того, до окончания процедуры продажи имущества на аукционе должник не вправе осуществлять какие-либо операции с арестованными активами.

Также у должника до момента признания его банкротом отсутствует возможность выезда за пределы России (можно оспорить данное решение в суде).

Таким образом, решения суда о признании банкротом в случае рассмотрения дела о банкротстве физического лица или предпринимателя могут быть различны. Все зависит от обстоятельств конкретного дела, а также большого количества нюансов.

В некоторых случаях единственным вариантом решения финансовых трудностей является признание неплатежеспособности.

Стоимость объявления банкротства физического лица

Именно стоимость процедуры объявления банкротства гражданина является сдерживающим фактором для того, чтобы процедурой воспользовались все желающие должники.В таблице приведены составляющие затрат на процедуру признания несостоятельности.

| Статьи трат | Составляющие | Цена | Стоимость в среднем за всю процедуру |

| Оплата услуг финансового управляющего | Фиксированная часть | 25000 р. за каждую процедуру (реструктуризация/реализация/мировое соглашение) | От 25000 р. |

| Переменная часть | 7% от стоимости реализованного имущества | ||

| Публикация сведений в газете «Коммерсант» | О признании банкротом и введении этапа реализации | 1 кв.см стоит 200 р. 16 коп. | Около 11000 р. |

| Об утверждении графика реструктуризации | |||

| Публикация сведений в ЕФРСБ | Сообщение для процедуры реструктуризации долгов | 402,5 р. за каждое сообщение | Около 3000 р. |

| Сообщение для процедуры реализации имущества | |||

| О наличии признаков фиктивного банкротства | |||

| О включении в реестр кредиторских требований | |||

| О прекращении производства по делу | |||

| Об отстранении финуправляющего | |||

| О результатах торгов | |||

| О проведении кредиторского собрания | |||

| О проведении торгов | |||

| О завершении каждой из процедур | |||

| Об утверждении плана реструктуризации | |||

| Госпошлина | 300 р. | 300 р. | |

| Прочие расходы | Почтовые затраты | Около 2000 р. | |

| Банковские услуги | |||

| Расходы на торги |

Этап 2. Подача заявления о признании гражданина банкротом

Вместе с собранными документами физическому лицу необходимо явиться в Арбитражный суд по месту жительства истца или направить его через сайт кад. арбитр (обязательная учетная запись на гос. услугах).

Вместе с заявлением, необходимо оплатить госпошлину в размере 300 р., а также внести на депозит суда 25 000 р. за работу финансового управляющего (можно также попросить суд о рассрочке в выплате указанной суммы из-за стесненного финансового положения).

Хотелось бы отметить, что в случае если размер долгов превысил 500 тыс. р., а денежных средств на их погашение оказалось недостаточно, то объявление о своем банкротстве – это обязанность, а не право физлица.

По результатам первого заседания судом назначается финансовый управляющий, который будет контролировать денежные потоки физлица, отвечает за формирование реестра кредиторов, за распределение между ними конкурсной массы. Он выбирается из членов СРО, выбранного должником.

Можно ли объявить себя банкротом перед банком?

Вопрос банкротства в России регулируется действующей редакцией Федерального закона №127-ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 г. С внесением в него изменений (законами №476-ФЗ от 29.12.2014 г., № 154-ФЗ от 29.06.2015 г. и другими законодательными актами), вступивших в силу с 01.10.2015 г., возможность стать банкротом перед банком (быть признанным несостоятельным) появилась не только у субъектов хозяйствования, но и у физических лиц.

Это означает, что любой гражданин может получить статус банкрота (объявить себя банкротом перед банком). Условия этого — следующие:

- общая сумма задолженности превышает 500 тысяч рублей;

- задержка платежей составляет 3 и более месяца.

К сведению

Процедура банкротства может быть начата и при задолженности менее 500 тыс. руб. Для этого необходимо доказать неплатежеспособность субъекта (подтвердить, что оставшаяся после обязательных выплат сумма на руках не достигает установленного законодательством прожиточного минимума).

Стать инициатором рассмотрения вопроса о банкротстве может кредитор (несколько кредиторов). Предоставлена законом возможность начать процедуру банкротства перед банком и гражданину.

Есть у этого утверждения два существенных «но»:

- Прийти к такому заключению и сделать объявление самому не получится – признание человека банкротом отнесено в компетенцию суда;

- В суде принятие такого решения – не гарантировано.

Первое связано с положением, гласящим, что при банкротстве учитываются интересы всех сторон. Гарантом справедливого рассмотрения вопроса и принятия обоснованного решения и является суд.

Второе основано на праве суда в ходе детального рассмотрения принять решение об альтернативных способах устранения ситуации:

- заключении мирового соглашения между сторонами;

- реструктуризации долга.

Существуют и другие сдерживающие факторы для физических лиц желающих объявить банкротство перед банком. В суде выясняются обстоятельства, ставшие причиной финансовой несостоятельности должника. При этом вскроются и такие действия, как передача другим лицам имущества или банковских активов. Такие действия могут восприниматься, как попытка утаить имущество и обман суда, что преследуется по закону, вплоть до уголовной ответственности. Закон диктует и возможность оспорить такие сделки должника.

Кому полезна статья?

Мы ценим твое время, читатель. Пару слов о том, для кого статья. Ну, во-первых, для тех, кто осознал, что в ближайшие несколько месяцев, не сможет платить по своим финансовым обязательствам. По разным причинам, у кого-то кредиты с сумасшедшими процентами, у других людей бизнес прогорел, кто-то решил перекредитоваться в МФО и заткнуть финансовые дыры, а кого-то вообще обманули и сделали поручителем. Вариантов много.

Этот материал для тех, кто рассматривает списание долгов через суд и собирает информацию о реальных последствиях процедуры банкротства, чтобы принять верное и взвешенное решение.

Этап 4. Реализация имущества в процедуре банкротства физического лица

Арбитражный управляющий переходит к описи и реализации имущества гражданина на основании решению Арбитражного суда.

К этому этапу приходят следующие граждане:

-нарушили утвержденный судом график реструктуризации;

-ежемесячных доходов, которыми располагает должник, не хватает для предоставления ему рассрочки.

Реализации подлежит все имущество физлица, за некоторым исключением. В частности, в конкурсную массу не попадают единственное жилье должника и его личные вещи.

После проведения электронных торгов, вырученные средства распределяются управляющим между кредиторами пропорционально обязательствам физлица перед ними. После чего гражданин приобретает официальный статус финансово несостоятельного и процесс в отношении него прекращается.

«Кому не подходит банкротство физ. лица», Вы можете ознакомиться в моей предыдущей статье:

https://www.9111.ru/questions/777777777906852/

Основания для оформления

Законодательно строго определены основания для признания гражданина банкротом. Это:

- Затруднительное финансовое положение: потеря работы, другого основного источника средств.

- Сумма задолженности – свыше полумиллиона рублей.

- Просрочка по платежам – свыше трех месяцев.

- Отсутствие возможности платить по обязательствам.

- Отсутствие возможности урегулировать ситуацию любым другим способом, например, погасить ссуду после продажи квартиры или транспортного средства.

Процедура запускается самим должником, если он четко понимает, что не способен или вскоре не будет способен справляться с кредитными обязательствами.

Реструктуризация задолженности

Решение о реструктуризации образовавшейся задолженности суд может вынести, если у человека имеется стабильный финансовый доход. План реструктуризации составляет финансовый управляющий. Этот план должен быть одобрен кредиторами на их общем собрании и утвержден судом.

На данном этапе должнику уменьшают или прощают штрафы и пени, составляют новый график платежей, предлагают кредитные каникулы и иные послабления. Проценты за пользование деньгами кредиторов начисляются в соответствии с действующей ставкой рефинансирования (на сентябрь 2019 года это 7,25% годовых). В общем, суд и кредиторы делают все, чтобы человек смог рассчитаться по своим долгам.

Начальный этап реструктуризации длится около 3 месяцев. Если заемщик успешно выполняет составленный план, реструктуризацию продлевают. В этом случае человек постепенно возвращает свои долги, и у суда не возникает необходимости объявлять его финансово несостоятельным.

Если выплаты по новому графику должнику оказываются не под силу, суд принимает решение перейти к следующему этапу банкротства — продаже имущества должника и списанию оставшейся задолженности.

Этап реструктуризации может быть пропущен, если суд (или кредиторы) посчитают нецелесообразным тратить на него время. Это происходит, если доходы должника несоразмерны объему обязательных платежей, а реальной возможности увеличить доходы или уменьшить расходы нет.

На любом этапе банкротства кредиторы и должник могут также заключить мировое соглашение. Это происходит в том случае, если у человека появляется возможность оплатить свою задолженность. После заключения соглашения кредиторы получают возможность вернуть свои денежные средства, а должник — избавиться от статуса банкрота. Но если гражданин нарушает условия достигнутого соглашения, процедура банкротства возобновляется. Заключить мировое соглашение в ходе процедуры банкротства можно лишь один раз.

Суть банкротства физических лиц

По своей сути банкротство гражданина – это официальное объявление о неспособности физического лица более производить выплаты по кредитам или налогам. Ранее россияне попадавшие в долговую яму в сущности уже были банкротами, только не могли объявить об этом официально. Такое право до 2015 года закреплялось только за юридическими лицами и индивидуальными предпринимателями.

К сведению

Правила регулирования банкротства физлиц содержит новая 10 глава закона о несостоятельности (ФЗ-127). Здесь прописаны основы объявления о несостоятельности по долгам, не связанным с предпринимательской деятельностью (ипотечным, потребительским кредитам, налогам).

Отличительной чертой объявления банкротства является тот факт, что статус банкрота должен быть официально подтвержден в судебном порядке.

Есть ли альтернативы?

В процессе процедуры часто возникают альтернативные решения или компромиссы, выгодные обеим сторонам финансового конфликта. Например:

- Реструктуризация долгов. Изменение сроков и порядка выплат, пересмотр других условий. При составлении нового графика, который утверждается собранием кредиторов, учитываются актуальные возможности должника, а не те, которые у него были на момент заключения сделки. Такое решение возможно при сохранности постоянного дохода, например стабильной заработной платы, достаточной для погашения. Важный фактор – отсутствие судимостей за экономические преступления. Если же и на новых условиях долг не будет выплачен к концу срока, человек признается банкротом, а задолженность гасится по стандартной схеме – в счет его имущества.

- Конфискация залога. Для тех кредитов, которые выдаются под залог имущества, это имущество может быть изъято кредитором. В таком случае сумма долга уменьшается на сумму продажи.

- Договоренность. Стороны могут самостоятельно договориться между собой на любых взаимовыгодных условиях. Мировое соглашение подтверждается и заключается исключительно при согласии и непосредственном участии обеих сторон.

Последствия объявления физического лица и ИП банкротом

В случае признания физического лица банкротом все принадлежащее ему имущество, которое дороже 100 (ста) тысяч рублей, должно быть реализовано через аукционы по банкротству в течение 6 (шести) месяцев. Процессом продажи руководит финансовый управляющий. О ходе реализации, а также расчетах с кредиторами он отчитывается перед Арбитражным судом.

Когда все принадлежащее должнику имущество будет продано, суд признает гражданина освобожденным от долгов. При этом даже в тех случаях, когда обязательства перед кредиторами будут погашены не в полном объеме, долги сгорают.

В течение 3 (трех) лет с начала реструктуризации долга гражданин не имеет право:

- становится учредителем юридического лица, а также покупать доли в каких-либо компаниях;

- осуществлять безвозмездные сделки с имуществом (это возможно только при согласии управляющего).

С момента объявления физического лица банкротом действуют следующие ограничения:

- Невозможность на протяжении пяти лет работать на руководящих должностях.

- Запрет на ведение любого вида бизнеса.

- Обязанность при желании оформить кредит предупреждать банк о признании банкротом менее 5 (пяти) лет назад.

Кроме того, во время ведения дела о банкротстве у гражданина могут быть трудности с выездом за границу. Это ограничение обычно снимается после того, как будет продано все имущество.

Кредитные организации не желают давать средства в долг лицам, которые были признаны банкротами. Даже если будет выдан кредит, процентная ставка будет на самом высоком уровне, так как предыдущая кредитная история учитываться не будет.

Тем не менее, для граждан есть и плюсы от признания банкротом. Прежде всего, положительный момент заключается в том, что после того, как имущество будет распродано, преследование со стороны кредиторов прекратится. В этом случае должника перестанут донимать звонками, письмами и посещениями.

Как только будет принято решение об объявлении должника банкротом, финансовый управляющий направит в соответствующие СМИ информацию об этом. Более того, уведомление будет отослано в каждый банк, где физическое лицо было заемщиком.

В статусе банкрота гражданин будет находиться пять лет с момента принятия соответствующего решения.

Таким образом, процедура признания банкротом имеет целый ряд достаточно серьезных последствий

Важно понимать, каковы они, чтобы не оказаться в будущем в неожиданной ситуации

Условия признания банкротом физического лица

Условия объявления и признания банкротом физического лица — кто выступает инициатором и принимает решение

Сегодня у большинства граждан есть возможность приобрести практически любую вещь, даже не имея денежных средств для этого. При этом ставки сегодня в России очень высоки.

В итоге у многих заемщиков возникают сложности с гашением действующих кредитов. Нередко подобные сложности они пытаются решить, оформив новые кредиты для погашения старых.

С осени 2015 года у тех, кто набрал большое количество кредитов и не в состоянии дальше оплачивать их, появилась возможность решить свои проблемы путем объявления себя банкротом. Соответствующие дела ведутся арбитражным судом России.

На сегодняшний день процедура банкротства была задействована уже почти для шестисот тысяч заемщиков (количество продолжает расти), что составляет около 1.5 (полутора) процентов от их общего количества. Кроме того, около 6,5 миллионов заемщиков имеют просрочки сроком более 3 (трех) месяцев. Ожидается, что они также могут использовать законное право признания банкротом с целью решения финансовых проблем.

Чтобы у гражданина была возможность быть признанным банкротом, должен выполняться ряд условий:

- сумма задолженности по всем обязательствам физического лица (например, всем видам кредитов, коммунальным и прочим платежам) превышает полмиллиона (500 тыс.) рублей;

- срок просрочки превысил 90 дней;

- гражданин неплатежеспособен.

При этом важно понимать, что такое неплатежеспособность. Юристы вкладывают в это понятие следующий смысл: это финансовый статус, который проявляется, когда после внесения всех обязательных платежей у гражданина остается денежная сумма, которая меньше прожиточного минимума

3.1. Кто выступает инициатором дела о банкротстве

Говоря проще, под банкротством подразумевается доказанная в судебном порядке невозможность гражданина оплачивать собственные долги. При этом инициатором процедуры признания банкротом может выступать не только само физическое лицо или предприниматель, но и непосредственно их кредиторы.

Более того, теоретически существует возможность подать заявление с целью признания банкротом умершего заемщика. Инициатором в этом случае могут выступать родственники, которым в наследство перешли долги.

3.2. Кто имеет право объявить себя банкротом

Важно понимать, что решение о признании гражданина банкротом может принять только арбитражный суд. При этом его сотрудники должны доказать наличие признаков несостоятельности, либо отсутствия таковых

Причин, по которым гражданин может отказываться от погашения своих долгов, может быть огромное количество. Далеко не все из них суд соглашается удовлетворить.

Все причины отказа от гашения можно разделить на:

- объективные, которые от заемщика не зависят, например, кризисный период в стране;

- субъективные – причины, зависящие от личных жизненных обстоятельств, например, болезнь, увольнение, потеря денег в результате краха бизнеса.

Если гражданин хочет, чтобы его объявили банкротом, он должен понимать, что в течение 5 (пяти) лет ему вряд ли удастся оформить новый займ. С одной стороны это ведет к невозможности приобретения дорогостоящих вещей, с другой – в новые долги влезть вряд ли удастся.

Граждане должны максимально сознательно относиться к решению финансовых проблем

Важно не только принять правильное решение, но и проанализировать возможные последствия развития событий

Порядок действий для объявления себя банкротом

Последствия банкротства для родственников должника

Супруги

Так или иначе, все последствия признания гражданина банкротом для его супруга сводятся к имущественным рискам. Проще говоря, есть вероятность потери общедолевой собственности, если имущество считается совместно нажитым в браке.

Ну например, у жены образовалась кредитная задолженность в 600 тыс. руб. У мужа в собственности имеется автомобиль стоимостью 800 тыс. руб., который приобретался в период брака. Автомобиль будет изъят и реализован с торгов, а вырученные с его продажи деньги пойдут в счет погашения долга. Остаток средств после продажи будет возвращен супруге.

Важно отметить! Если супруги развелись перед банкротством и, согласно закону, оформили раздел имущества, то имущество второго супруга (не должника) не будет реализовано в счет долга. Имущество бывших супругов не затрагивается при банкротстве одного из них

Имущество бывших супругов не затрагивается при банкротстве одного из них.

Другие родственники

Схожие риски возможны и в ситуации общедолевой собственностью с другими ближайшими родственниками.

Например, у должника, помимо единственного жилья имеется доля ½ дачи и земельного участка, а второй половиной владеет его брат. Суд может обязать выделить долю должника и реализовать ее с торгов, удовлетворив требования кредиторов.

В любом случае, перед принятием решения о банкротстве необходимо выработать стратегию ее проведения, чтобы исключить возможность наступления необратимых последствий, особенно, когда дело может коснуться близких.

Например, юристы «Делу время» проводят анализ банкротной ситуации перед процедурой (бесплатно) и сразу оговаривают потенциальные риски, если они есть.

Кстати, о рисках, завершая тему последствий банкротства граждан, я просто обязан затронуть такой щепетильный вопрос, как главные риски при проведении банкротства. Мы, конечно, писали по этому поводу отдельную статью, с которой должен обязательно ознакомиться любой, кто планирует запустить процедуру, здесь же мы лишь кратко перечислим наиболее важные из рисков.

Ответы на часто задаваемые вопросы

У тех, кто решается инициировать процедуру банкротства, неизбежно возникает огромное количество вопросов. Чтобы вам не пришлось искать ответы на них, изучая огромное количество информации, мы постарались ответить на наиболее часто задаваемые из них.

Вопрос 1. Можно ли мне оформить новый кредит, если судом мне присвоен статус банкрота?

Теоретически право оформить новый кредит у вас никто не отнимает. Однако следует учитывать, что в течение 5 (пяти) лет с момента признания банкротом об этом решении суда потенциальный заемщик обязан сообщать кредитору.

Даже после истечения названного срока человеку, прошедшему процедуру банкротства, будет непросто оформить новый займ. Большинство кредитных организаций считают, что в этом случае значительно возрастает риск невозврата средств.

Даже если кредит оформить все-таки удастся, на льготные процентные ставки рассчитывать не стоит. Дело в том, что после признания гражданина банкротом благоприятная кредитная история у него сгорает.

Вопрос 2. Меня уволили при сокращении штата. Могу ли я объявить себя банкротом?

Нередко при реорганизации либо ликвидации компании сотрудникам предлагают написать заявление на увольнение по собственному желанию.

При этом увольнение по причине сокращения штатов напротив на руку гражданину. Оно означает снижение платежеспособности по причинам, не зависящим от должника.

В этом случае, скорее всего, дело о признании банкротом будет разрешено в максимально короткие сроки на наилучших для должника условиях.

Квартира, купленная в ипотеку, является залогом по кредиту. Если у должника есть желание объявить себя банкротом, банк вправе изъять квартиру, которая является залогом.

В обозначенном случае заемщику придется решать, продолжить оплату ипотеки или переехать в другое место.

Должнику следует понимать, что при реализации имущества на аукционе ему перепадет гораздо меньше денег.

Поэтому вполне возможно, что вместо объявления себя банкротом лучше попытаться продать квартиру самостоятельно (О том, как быстро продать квартиру мы писали в отдельной статье).

В этом случае заемщик самостоятельно ищет покупателя, который оплачивает остаток долга по ипотеке, а оставшуюся сумму передает непосредственно должнику.

Решить вопрос таким образом можно, если заранее согласовать ситуацию с банком.

Вопрос 4. В случае признания меня банкротом спишется ли задолженность по алиментам?

Важно понимать, что даже в случае объявления гражданина банкротом, он не будет освобожден от уплаты ряда обязательств:

- по алиментам;

- по возмещению морального ущерба;

- за причиненный физический вред.

Это касается как текущей задолженности, так и той, которая будет возникать в дальнейшем.

Заключение + видео по теме

Таким образом, с недавних пор у каждого физического лица, а также ИП (индивидуального предпринимателя) есть возможность объявления себя банкротом

При этом важно понимать, что признание гражданина неплатежеспособным бывает весьма непросто. Далеко не всегда такое решение является выгодным

Именно поэтому прибегать к процедуре банкротства специалисты советуют только в тех случаях, когда других вариантов решения финансовых проблем не существует.

В заключение рекомендуем просмотреть видеоролик, где арбитражный управляющий рассказывает, как признать себя банкротом:

И ролик, как стать банкротом физическому лицу (ИП) от компании «СтопКредит»:

Команда журнала «Richpro.ru» благодарит за внимание к данной публикации! Желаем нашим читателям избежать финансовых трудностей и научиться правильно оценивать свою платежеспособность