Как исправить кредитную историю?

Содержание:

Способ #3: Кредитная карта

Оформление кредитной карты будет зафиксировано в вашей кредитной истории. А значит этот банковский инструмент можно смело использовать в улучшении своего рейтинга. Получить кредитную карту проще, чем потребительский кредит, потому что банк может одобрить вам карту с небольшим лимитом.

Попробуйте подать заявку на кредитную карту и если хоть один банк вам ее одобрит, то начинайте использовать ее с целью улучшения кредитного рейтинга.

Какую карту выбрать? Из десятков предложений, некоторые карты для цели исправления КИ подходят лучше остальных:

Альфа-банк «100 дней без процентов» — наверное, самая подходящая здесь карта.

Главная особенность данной карты – это возможность каждый месяц без комиссии и с сохранением льготного периода снимать до 50.000 руб. включительно. Снятые деньги можно хранить на дебетовой карте с начислением процентов на остаток, за год можно заработать таким образом 5000-8000 руб., окупить обслуживание и заметно улучшить КИ — так как по карте будут проходить существенные суммы, и все платежи вы будете вносить вовремя, потому что деньги с кредитки не тратите на покупку, а даже зарабатываете на них.

Учтите, улучшение кредитной истории – не мгновенный процесс. Понадобится от 3 месяцев до 1 года исправных платежей, чтобы кредитный рейтинг поднялся и вы вновь стали привлекательны для банков. При этом каждый вовремя внесенный платеж будет улучшать ваш кредитный рейтинг, который вы можете периодически проверять.

Оформляем кредитную карту в подходящем банке

Оформление кредитной карты является самым простым незатратным способом по исправлению кредитной истории. Оформить данную карту можно в банке, который активно привлекает новых клиентов или рекламирует новый кредитный продукт. Получить карту мгновенного выпуска очень просто, и оформление не занимает много времени.

Стоит знать, что с момента ее активации и в течение нескольких последующих месяцев, картой необходимо активно пользоваться и погашать ее вовремя.

Если есть выбор из нескольких разных предложений, то обратить внимание стоит на следующие моменты:

- Длительность лимитного периода. В течение определенного времени можно тратить деньги банка безналичным способом, или предоставляется льготное обналичивание денежных средств.

- Процентная ставка. Чем она ниже, тем меньшая сумма переплаты будет за использованные деньги.

- Наличие различных скидок и бонусов, может быть небольшой доход при помощи кэшбека за потраченную сумму.

- Стоимость годового и текущего обслуживания.

Если деньги будут возвращаться на карту в короткий промежуток времени, то заемщик может не уплачивать проценты, используя бесплатный период. Следует контролировать последний срок на оплату беспроцентного периода.

Легко и быстро получить кредитную карту с плохой историей можно в Тинькофф банке, Альфа-банке и Восточном банке.

Если с большой суммой возникают сложности, то запросить карту следует на меньшую сумму, например 10 или 15 тысяч рублей. Главное поддерживать постоянное движение на счету, то есть тратить и возвращать.

Оцениваем степень «испорченности» КИ

Слышали ли вы от своих знакомых суждение, вроде: «Неважно как, главное, что отдал!»? Согласны с этим? Давайте узнаем, какие мысли на сей счет у кредиторов. Для этого обратимся к основным принципам кредитования

Внимательно их рассмотрев, вы поймете, чего же от вас ждет банк, и чего – совсем не ждет:

- Возвратность – банк ждет свои средства обратно.

- Платность – разумеется, не бесплатно. Проценты, комиссии – прибыль банка, которую он намерен получить в полном объеме и в запланированные сроки, об этом дальше.

- Срочность – серьезная организация планирует свой бюджет и не терпит внесения коррективов от клиентов.

Понятное дело, вас никто не погладит по головке за неоправданные ожидания – банк за свои деньги будет стоять до последнего. А страдать придется вам. Очистить историю не так-то просто. Но имея представления о масштабах бедствия – все же возможно.

Вы можете рассчитывать на получение кредита в любом банке, на самых выгодных условиях, если:

- Выплачивали кредиты своевременно и в полном объеме.

- Даже если за последние полгода бывали случаи просрочки платежа сроком до 30 дней.

Кредитор будет расширять пакет документов, попросит предоставить залог, найти поручителей и даже после всего этого может отказать, если:

- Долг возвращался за счет средств другой кредитной организации.

- Есть (была) реструктурированная задолженность. Банк может «войти в положение» заемщика и изменить основные условия договора.

- Просрочки до 60 дней.

Если в каком-то из пунктов вы узнали свой случай, то заблаговременно собирайте документы, которые смогут объяснить новому кредитору суть происшествия. Подойдут больничные листы, счета за оплату лечения. Поможет лишь уважительная причина.

Бытует мнение, что коль уж долговые обязательства принесли неожиданный дискомфорт, нужно просто реструктурировать долг. На деле же вы теряете лицо в глазах банка. Из-за вашей халатности он не получает запланированную прибыль. Не надейтесь, что банк подготовил для таких клиентов выгодные продукты. Ставка стремительно поползет вверх, столбики со всевозможными видами страхования заполнятся цифрами, а срок и сумма будут отличаться от желаемых. Задача банка – минимизировать риски невозврата долга, а у вас нет выбора.

Вернемся к категориям «испорченности». Худший вариант развития событий случился, если:

- В течение последнего полугода были просрочки сроком от 60 дней.

- Есть просрочки по реструктурированному долгу.

- Кредит, взятый для погашения долга, выплачивается с просрочками.

- Открытые, заброшенные кредиты.

Бесконечного количества шансов банк не предоставляет. После того как уже однажды кредитор смягчил условия, а вы так и не исправились – расплата не заставит себя ждать. Дело будет продано коллекторам, а потом передано в суд.

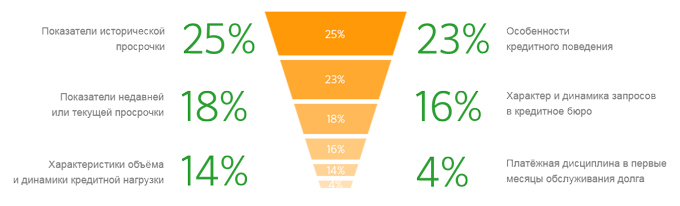

Как портится кредитная история

В кредитной истории любого российского заемщика отражаются все его операции и действия, связанные с кредитованием и долговыми обязательствами. Это взятые закрытые и еще активные кредиты с описанием условий (датами открытия и закрытия договоров, размерами задолженностей), внесение регулярных платежей (своевременные выплаты и просроченные), наименования кредиторов, пользователи КИ (запрашивавшие ее организации и юр. лица), а также взимаемые по судебным решениям долги по оплате связи, коммунальных услуг, жилья и алиментов.

Кредитная история портится по разным причинам:

- Повышенная долговая нагрузка. Чем больше активных кредитов, тем больше средств заемщик тратит на погашение задолженностей, тем ниже его кредитоспособность. Недавно бюро кредитных историй стали рассчитывать отдельный коэффициент – ПДН, то есть показатель долговой нагрузки. Он вычисляется путем деления расходов (долговых обязательств) на размер заработка. Чем показатель ниже, тем лучше.

- Безответственное выполнение долговых обязательств. Все допускаемые заемщиком просрочки отражаются в кредитной истории и классифицируются по срокам задержек платежей. Чем дольше очередная выплата не поступает, тем сильнее ухудшается КИ. Также кредитная история значительно портится из-за многочисленных или систематических просрочек.

- Многочисленные заявки на кредиты. Если гражданин часто обращается за заемными средствами в разные кредитующие организации, он наверняка испытывает материальные трудности, то есть является неплатежеспособным. Также частые следующие один за другим запросы могут указывать на финансовую безграмотность человека (ему все равно, где выдадут кредит, он не оценивает свои возможности).

- Активные задолженности по оплате коммунальных услуг, жилья и связи, по алиментам. Если они взыскиваются по решениям суда судебными приставами, то тоже отображаются в кредитной истории и ухудшают ее, повышают долговую нагрузку и указывают на недобросовестность россиянина.

- Ошибочные сведения. Это могут быть не переданные вовремя данные о закрытии очередного кредита. Так, если банк не направил информацию о поступлении платежа в БКИ, то это негативно повлияет на репутацию: выплата не будет числиться как внесенная по графику. Другой вариант: финансовая организация выдала клиенту один займ, но передала сведения дважды, и в КИ зафиксировалось два договора (ПДН будет выше, а репутация – хуже). Еще один вероятный случай – дублирование данных о кредитах, принадлежащих полному тезке гражданина.

- Сбои в работе оборудования или ПО. Возможна такая ситуация: банк передал данные в БКИ, но они из-за технических проблем либо не дошли в бюро, либо не были обработаны и включены в кредитную историю.

- «Чужие» кредиты. Заемщик может обнаружить в кредитной истории займы, которые он лично не оформлял. Наверняка это мошеннические кредиты, полученные по утерянному или украденному паспорту гражданина или по поддельному удостоверению личности.

ТОП-5 лучших банков, в которых можно исправить кредитную историю

Обладателям низкого финансового рейтинга полезно знать, в каком банке можно исправить его. Вот 5 лучших предложений по улучшению кредитной истории.

Тинькофф Банк — особенности кредитной карты Платинум

Данная финансовая организация отличается лояльностью и высоким процентом одобрений. Тем, кого волнует вопрос, как обновить кредитную историю, стоит знать об особенностях кредитки от Тинькофф:

- максимальная сумма – 300 тысяч рублей;

- ставка – от 12%;

- льготный период – 55 дней (возобновляется при полном погашении долга);

- рассрочка в магазинах партнеров до 1-го года без процентов;

- кэшбэк – 1% для всех покупок и 30% для выбранной категории;

- стоимость годового обслуживания – 590 рублей.

Заявка на оформление карты заполнятся онлайн, кредитка будет доставлена курьером после согласования удобного места и времени получения.

Совкомбанк — основные особенности карты рассрочки «Халва»

Перед тем, как брать кредит, можно улучшить свой рейтинг, оформив карту Халва. Ее особенности:

- бесплатное обслуживание – при регулярном онлайн контроле счета (не менее 3-х авторизаций в мобильном банке за месяц) плата за смс уведомления отсутствует;

- срок рассрочки зависит от партнера, максимальный период – 18 месяцев;

- возможность самостоятельного управления картой – можно расширить ее функционал.

На карте можно также хранить личные средства

Но тем, кого интересует, исправляет ли кредитная карта кредитную историю важно знать, что для повышения рейтинга учитываются операции с заемными средствами

Также банк предоставляет кэшбэк – 1% со всех покупок и до 6% в выбранной категории. Проводятся различные акции, в период которых можно увеличить размер кэшбэка или период рассрочки.

Хоум Кредит Банк — особенности карточки рассрочки «Свобода»

Для внесения изменений в кредитную историю можно использовать также данную кредитку. Ее условия:

- отсутствие возможности снятия наличных;

- рассрочка до 12 месяцев;

- льготный период до 55 дней (в том числе на покупки вне партнерской программы);

- ставка – от 17,9%.

Заявку на оформление кредитки можно подать онлайн.

Восточный Экспресс банк — особенности кредитной карты «Просто»

При изучении вопроса, какие банки исправляют плохую кредитную историю, стоит обратить внимание на данную карту. У нее есть особенности, выгодно отличающие ее от аналогичных продуктов:

- беспроцентное кредитование при условии своевременного погашения долга;

- возможность снятия наличных без комиссии;

- максимальная сумма – до 120 тысяч.

Перед тем, как погасить просрочки по кредитной истории с помощью данной карты, нужно учитывать, что стоимость обслуживания устанавливается ежедневно. Если образовалась задолженность, со счета будет списывать от 30 до 50 рублей каждый день.

Альфа-Банк — особенности кредитки «100 дней без %»

Один из популярных вариантов, как законно исправить кредитную историю, оформить данную карту. Ее условия:

- возможность выбора категории продукта по функционалу и стоимости обслуживания (от 590 до 5490 рублей);

- лимит – до 1 млн. рублей, в зависимости от типа кредитки;

- ставка – от 11,99%;

- льготный период – до100 дней.

Карта оформляется онлайн на официальном сайте банка, доставляется курьером.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

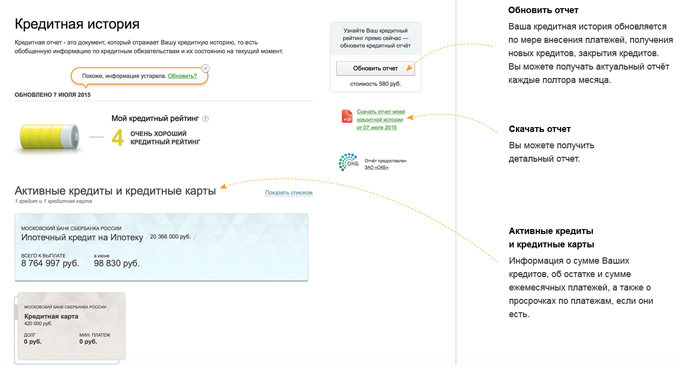

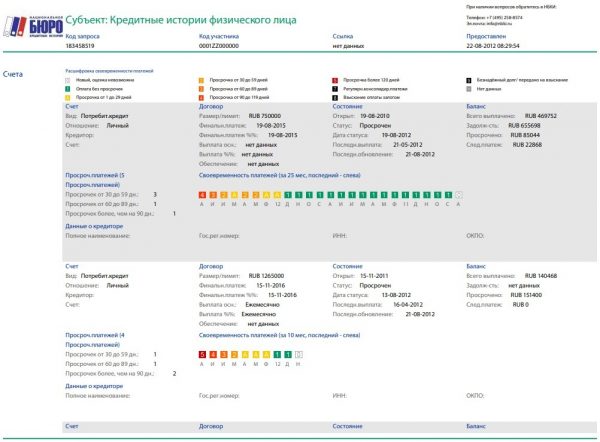

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Зачем исправлять кредитную историю

Сразу оговоримся, что официальных терминов вроде «хорошая — плохая кредитная история» или «исправить кредитную историю» не существует. Кредитная история — это совокупность информации о финансовых обязательствах должника и о ходе их исполнения, которая является объективной. Вышеуказанные понятия используются на бытовом уровне для простоты понимания. Мы будем также оперировать сложившимися терминами.

В кредитной истории представлена информация о финансовых обязательствах заемщика

Кредитная история напрямую влияет на решения финансовых учреждений о предоставлении займов или кредитов. К таким финансовым учреждениям относятся:

- банки;

- МФО;

- кредитные кооперативы.

Другие организации или частные лица, предоставляющие на регулярной основе или разово займы, могут использовать данные из бюро кредитных историй только по согласованию с заёмщиком, но указанные учреждения в обязательном порядке будут запрашивать кредитную информацию. Решение о выдаче кредита в большой степени зависит от содержания кредитной истории, хотя учитывается и множество иных обстоятельств.

Испорченной кредитная история будет выглядеть в следующих случаях:

- имеется множество незначительных просрочек или просрочек свыше 3 месяцев, множество обращений за кредитами или займами в финансовые учреждения с отказами в предоставлении — вероятность получения кредита низкая;

- имеются просрочки свыше 6 месяцев, задолженность взыскивалась через суд, в отношении должника введена процедура банкротства — кредит получить невозможно, затруднено получение микрозайма или займа в кредитном кооперативе.

Состояние кредитной истории может сказаться на возможности трудоустроиться. Некоторые работодатели практикуют изучение кредитной истории соискателей при приёме на работу, хотя это абсолютно незаконно. Работодатель принуждает откликнувшегося на вакансию предоставить кредитную историю. Плохие сведения будут основанием для отказа в заключении трудового договора, но официально этого никто не скажет.

Как обнулить кредитную историю?

Данные о заемщиках хранятся в базах данных БКИ 10-15 лет, после чего автоматически удаляются. Многие граждане задаются вопросом: как обнулить кредитную историю? Ответ: никак, это действие незаконно. Исключением является случай: гражданин за всю жизни брал только одну ссуду и исправно выплатил долг, но кредитная история испортилась – в таком случае очевидно, что сотрудник банка отправил в БКИ неверные сведения, произошла техническая ошибка, либо гражданин стал жертвой мошенников. В этом случае гражданину необходимо доказать, что он не нарушал условий кредитного договора и своевременно осуществлял платежи по кредиту. Для этого нужно обратиться в финансовую организацию с паспортом, сотрудники самостоятельно займутся исправлением ошибки. Если причиной занесения в базу данных ошибочных сведений стали мошеннические действия, необходимо обращаться в БКИ, предоставив справку из МВД или решение суда (если факт мошенничества невозможно подтвердить, лечение кредитной истории не удастся).

Способы улучшения кредитной истории

Опираясь на реальные факты, расскажем, как почистить кредитную историю в России бесплатно, при этом не нарушая закон. Исправить кредитную историю, тем самым сформировав положительное мнение о себе, можно единственным путем — внесением свежей информации о новых займах и их своевременном погашении.

Кредитная карта

Претендовать на ипотечный или долгосрочный потребительский кредит, имея плохую кредитную историю, значит, преднамеренно ухудшать ее. А вот попытаться обратиться в небольшой банк за кредитной картой — реальный шанс для начала процедуры оздоровление КИ.

Проявив себя в качестве ответственного исполнителя, не допускающего просрочек, можно дождаться предложения от банка в виде повышенного кредитного лимита.

Депозит

Открыть накопительный вклад в банке можно даже имея незначительную сумму сбережений. Депозит позволит сохранить накопления и даже преумножить их. А наличие свободных средств, размещенных в кредитной организации, сформирует положительный образ клиента, не имеющего проблем с финансами.

Рефинансирование или реструктуризация

Закредитованность может привести к сложной ситуации, даже не связанной с финансовыми проблемами. Просто имея несколько кредитов в разных банках, заемщик может допускать ошибки по срокам и размерам ежемесячных платежей.

Проще обратиться в надежный банк и рефинансировать кредиты — объединить их в один с комфортной датой погашения и посильной финансовой нагрузкой. Реструктуризация же позволит преодолеть трудную жизненную ситуацию, путем изменения условий договора.

Микрокредит в банке

Даже солидные банки предлагают услуги экспресс-финансирования. Такие кредиты оформляются моментально и с минимальным пакетом документов. Конечно, процентная ставка не будет низкой, но при негативном реноме, клиенту выбирать не приходится.

Микрозайм в МФО

Микрофинансовые организации лояльно относятся к сложным клиентам. Выдавая деньги под проценты, значительно превышающие банковские, МФО:

- не требуют подтверждения платежеспособности;

- не проверяют кредитную историю.

Но, если МФО — это единственная организация, готовая выдать кредит. Стоит:

- воспользоваться ее услугами;

- стать постоянным клиентом;

- начать формировать положительную кредитную историю.

При выборе МФО рекомендуется обращать внимание на два важных момента:

- Взаимодействуйте с той компанией, которая после успешного гашения займа, выдаст справку о качественном исполнении обязательств. Накопив 3-5 справок, клиент сможет предъявить их банку в качестве подтверждения статуса надежного заемщика.

- Ищите такую МФО, которая снижает ставки после определенного количества своевременно погашенных займов.

Покупка товаров в рассрочку

Воспользуйтесь предложением торговых сетей и приобретите в рассрочку действительно нужную в хозяйстве вещь: технику или предмет мебели. Процедура покупки в кредит происходит оперативно, поэтому у сотрудников банка просто недостаточно времени на:

- отправку запроса в БКИ;

- ожидание ответа.

Если допустили просрочку, постарайтесь исправить это за несколько дней

Кредиторы могут не придавать большого значения просрочке сроком до 30 дней, считая её «технической». «Всем очевидно, что человек мог быть в отпуске, болеть, забыть или по какой-то другой причине не иметь возможности вовремя внести платёж, — рассуждает Екатерина Котова. — Однако если вы ежемесячно допускаете такую просрочку, это, скорее всего, снизит шансы на получение нового кредита на комфортных условиях. Большинство банков очень насторожённо относятся к наличию у клиента непогашенных просрочек более 30 дней или исторических просрочек сроком более 90 дней».

Записи о длительной непогашенной просроченной задолженности являются основанием считать кредитную историю «негативной», соглашается директор по маркетингу Национального бюро кредитных историй (НБКИ)Алексей Волков. По его словам,технической принято считать просрочку всё-таки в несколько дней.Всё зависит от кредитной практики того или иного банка. «Если технические просрочки не являются систематическими, то, как правило, серьёзного влияния на решение о выдаче кредита не оказывают. Но могут существенно повлиять на условия его предоставления: на ставку, сумму и сроки кредита», — говорит Волков.

Какая кредитная история считается плохой?

После получения кредитной истории заемщик может понять, испорчена она или нет. Нужно сопоставить пункты ниже с данными в КИ:

- Указан статус «Признаки дефолта: есть».

- Присутствуют просроченные платежи за последние полгода.

- Есть открытые долги.

- Неуплата по задолженностям более 30, 90, 120 дней.

- Просрочек более чем 1-2 за 6 мес.

Негативно относятся к наличию штрафов, долгов по алиментам, коммунальным платежам. В некоторых отчетах указывается количество запросов клиента на микрозаймы, кредиты и организации, куда он делал запросы. Если запросы слишком частые, походят на спам-атаку, то рейтинг клиента снижается.

В дополнительном блоке может указываться информация о поездках за границу, как часто выезжает клиент, куда. Если есть частные поездки, это благоприятно сказывается на отчете заемщика, поскольку говорит о наличии свободных денег.

Как улучшить кредитную историю

Теперь, когда причины ухудшения кредитной истории известны можно подумать каким способом её можно улучшить. Существует несколько эффективных путей её исправления. Давайте рассмотрим каждый из них подробнее:

Самый длительный, но наиболее действенный метод – брать в течение двух-трёх лет кредиты на покупку бытовой техники

При оформлении сразу стоит обратить внимание на сроки, проценты, периодичность платежей. Если всё это вас вполне устраивает и не вызывает нужды тратить на это последние деньги, то смело заключайте договор

Но сразу возьмите за правило, что взносы нужно оплачивать заблаговременно, чтобы не возникало ситуации с просрочкой. Несколько таких кредитов без замечаний существенно исправляют вашу историю и повышают платёжеспособность в глазах банка.

- Второй способ значительно быстрее, но куда сильнее бьёт по кошельку. Нужно обратиться в несколько микрофинансовых организаций с целью оформления краткосрочного займа. Лучше всего выбирать минимальные проценты и минимальные сроки. После успешного получения денег стоит к ним добавить все дополнительные проценты и подождать до дня возврата. После выплаты всех долгов ваша кредитная история моментально получит несколько положительных записей, что поможет повысить доверие банка.

- Ещё один способ не всегда работает и для него нужна будет не сильно испорченная история без грубых нарушений. Этот вариант подойдёт только тем людям, которые исправно всё оплачивали, но просрочка произошла не по их вине. Задержанный платёж можно оспорить и показать, что оплачивали вы ровно в срок. После этого сделайте обращение с просьбой сделать пересмотр долга. Это поможет улучшить кредитную историю и получить рефинансирование кредита.

- Ещё один достаточно дорогой, но в то же время эффективный способ – это оформление кредитных карт от нескольких банков делающих акцент на продвижение именно этого продуктами. Далеко за примерами ходить не нужно – «Тинькофф», «Хоум Кредит Финанс». Используйте как можно больше карт для быстрого восстановления и платите ими по максимуму, который можете себе позволить. Чем больше будут объёмы сделок, тем лучше. В течение года можно улучшить даже самые безнадёжные результаты.

- Дополнительно можно подтвердить платёжеспособность. Для этого потребуется предоставить справки о доходах, оплаченные квитанции коммунальных услуг. Свободная сумма должна превышать ту сумму, которую нужно будет платить по кредиту. Способ поможет повысить доверие со стороны банка не только при плохой кредитной истории, но и при её полном отсутствии.

Как вы видите способов улучшить кредитную историю существует несколько. Каждый человек может выбрать себе наиболее подходящий путь и повысить доверие банка при следующем обращении.

Причины плохой кредитной истории

Кредитная история – это личный финансовый рейтинг гражданина, который содержит сведения о его взаимоотношениях с банками. Если она испорчена, получение нового займа становится затруднительным, даже если заявка будет одобрена, денежные средства будут выданы под высокие проценты.

При принятии отрицательного решения, банки не указывают причину, но есть стандартный список, который стоит проанализировать перед новым обращением за ссудой.

Просрочки

В финансовой статистике фиксируется любая задолженность, даже если речь идет всего об одном дне задержки и сумме в несколько копеек. Чтобы в будущем не задаваться вопросом, как исправить кредитную историю, следует вносить ежемесячные платежи за 5 дней до указанной в графике даты.

Банковские ошибки

Например, информация о закрытии долга может быть внесена в чужое досье. В результате заемщик обращается за новой ссудой, будучи уверенным в собственной репутации и получает отказ. Если проблема в ошибке банковского работника, следует обратиться в финансовую организацию с заявлением о корректировке данных. Они обязаны внести изменения в течение 5 рабочих дней.

Частые обращения за займом

Чтобы не задаваться вопросом, как восстановить кредитную историю, следует учитывать, что в досье фиксируется любое взаимодействие с финансовой организацией. Это значит, что в него попадет также информация об отказах. Если гражданин после получения отрицательного решения сразу подал несколько заявок подряд, это может быть расценено как наличие существенных проблем или мошенничество.

Частая смена личных данных

В любой заявке на займ нужно указывать информацию о себе: ФИО, номер телефона, паспортные реквизиты. Если эти сведения меняются слишком часто, это может насторожить финансовую организацию и привести к отказу.

Закредитованность

Главное требование банка – наличие стабильного дохода, позволяющего регулярно вносить платежи. Если у заемщика слишком много кредитов, на которые уходить основная часть доходов – это основание для отказа в новой ссуде.

Частое оформление микрозаймов

Этот вид кредитования предполагает высокие проценты и короткий срок, а данные по нему также попадают в досье. Вопрос, можно ли исправить кредитную историю, может возникнуть у гражданина, который регулярно обращается за микрозаймами, так как это может расцениваться как низкая финансовая грамотность.

Поручительство

Участвуя в качестве третьего лица в банковской сделке, нужно учитывать, что если заемщик не будет платить по долгу, требование о его погашении будет выставлено поручителю. Если последний не сможет (или не захочет) гасить займ, его финансовая статистика также станет негативной.

Судебные разбирательства

Исправление кредитной истории станет актуальной, если в досье есть информация о судебных спорах с любой финансовой организацией. Это характеризует клиента как конфликтного и негативно влияет на отношение банка к нему. Также финансовая статистика будет испорчена при наличии судимости за мошенничество.

Небанковские долги

Вопрос, как можно исправить кредитную историю, актуален для граждан, которые вовремя не оплачивают услуги связи, интернет, ЖКХ, налоговые взносы и т.д. Информация о таких долгах также включается в досье и влияет на вероятность одобрения заявки.

Банкротство

Если гражданин списал свои долги, объявив себя банкротом, эта информация фиксируется в финансовом досье. Кроме того, в любой анкете на заявку есть вопрос о том, проходил ли клиент процедуру банкротства за последние 5 лет. Вероятность получения займа небольшая, даже если после суда прошло указанное количество времени, так как у банка сформируется мнение о том, что заемщик сможет снова воспользоваться правом на аннулирование задолженности.

Таким образом, причин, по которым может потребоваться восстановление кредитной истории, множество. Поэтому перед обращением за займом, стоит заказать свою статистику и самостоятельно проанализировать ее.

Финансовые досье хранятся в Бюро кредитных историй. На сегодняшний день на территории РФ действует более 10 БКИ, у каждой из которых своя база.

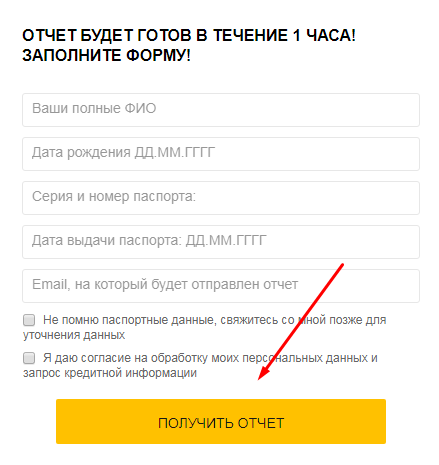

Один из вариантов быстро получить отчет по кредитной истории – заказать ее онлайн в БКИ24. Для этого нужно:

-

- перейти на сайт https://www.bki24.info/;

- нажать на вкладку получения отчета;

Финансовый отчет придет на указанную почту в течение 5 минут. Также будет определен скоринг-балл, который определяет шансы на получение кредита – чем выше балл, тем больше вероятность принятия положительного ответа по заявке.