Национальное бюро кредитных историй (нбки): инструкция как узнать свою кредитную историю

Содержание:

- Где можно проверить КИ без регистрации через интернет

- Изменение или удаление кода субъекта кредитной истории

- Как проверить кредитную историю бесплатно

- Как исправить свою кредитную историю

- Зачем и кому нужно знать свою кредитную историю

- Зачем проверять кредитную историю

- Услуги для кредиторов

- Вы в списке – что делать?

- Через приложения

- Проверка КИ через бюро кредитных историй

- Как узнать свою кредитную историю бесплатно он-лайн

- Каким образом узнать свою кредитную историю бесплатно

- Преимущества получения списка БКИ через Госуслуги

- Условия для получения данной услуги

- Этапы проверки кредитной истории на Госуслугах

- Заключение

Где можно проверить КИ без регистрации через интернет

Надежных онлайн-сервисов, где можно проверить кредитную историю без регистрации в сети интернет, нет. Запрашиваемые сведения носят конфиденциальный характер, поэтому они защищены от третьих лиц.

Такая услуга встречается только у мошеннических сайтов, преследующих целью незаконное обогащение за счет средств доверчивых пользователей или хищение персональных данных (при оплате по карте).

Регулярный контроль соблюдения платежной дисциплины — залог гарантированного получения заемных средств при возникновении потребности. Сроки обработки запроса через БКИ составляют до 2-х недель. Если необходимо узнать состояние КИ срочно, то пользователю целесообразнее обратиться к платным интернет-сервисам.

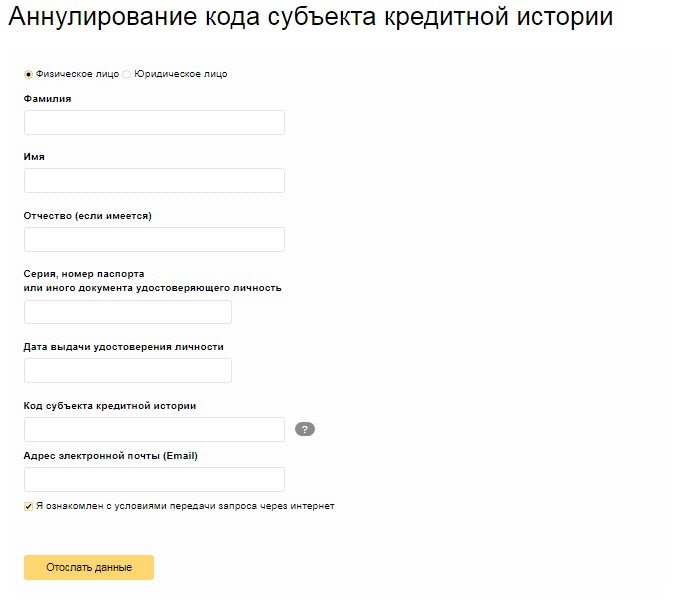

Изменение или удаление кода субъекта кредитной истории

Несмотря на то, что код субъекта имеет неограниченный срок действия. Владелец кредитного досье без указания причины, может изменить или удалить его. Для этого заемщик должен обратиться:

- персонально в отделение любого финансового учреждения или любого официально зарегистрированного бюро, путем предоставления паспорта идентифицировав свою личность;

- через интернет-связь путем заполнения онлайн-заявки в Центральный каталог, отслеживающий местонахождение кредитных историй.

Замена или удаление кода не повлечет за собой:

- удаление кредитной истории;

- изменений в содержании кредитной истории.

Как проверить кредитную историю бесплатно

Существует 5 основных способов, как частному лицу на бесплатной основе узнать свою кредитную историю:

- Через запрос НБКИ. Крупнейшее хранилище данных по финансовым обязательствам россиян предоставляет информацию только при личном посещении заявителя или через партнерские компании. Нет возможности получить документ через интернет.

- Через Эквифакс. Агентство предоставляет сведения в круглосуточном режиме. Обязательное условие — регистрация в личном кабинете на сайте бюро и подтверждение своей личности любым удобным способом (через платежную систему Контакт, путем отправки заказного письма с копией паспорта, путем подтверждения расчетного счета в банке и т.д.). При успешной идентификации в системе сведения о состоянии КИ предоставляются автоматически.

- Через ОКБ. В Объединенном кредитном бюро можно получить отчет как при личном обращении клиента, так и путем подачи запроса в режиме онлайн. Во втором случае требуется регистрация.

- В любом банке при подаче кредитной заявки. Соискателю могут быть предоставлены сведения по результатам скоринговой оценки.

С внесением изменений в ФЗ № 218 от 03.08.2018 года физические лица могут получать бесплатно электронные отчеты из БКИ 2 раза в год. Сведения на бумажном носителе без взимания платы по-прежнему предоставляются 1 раз в год.

Как исправить свою кредитную историю

У вас может быть 2 причины для исправления.

1. Неправильная информация.

В этом случае нужно писать заявление об исправлении в БКИ или же в самом банке, допустившем ошибку.

2. Банки отказывают в кредитах, потому что кредитная история испорчена просрочками.

Тогда придётся потрудиться над исправлением своей плохой репутации.

В первую очередь, нужно погасить свои старые долги. И тут помощником может стать сам банк, в котором был оформлен кредит.

«Наш банк придерживается новой стратегии работы collection, в рамках которой наша главная задача — не просто собрать долги с должника. Банк ставит целью выяснить обстоятельства клиентов и для каждого найти возможность выхода из кризисной ситуации, постепенно с возвращением платёжеспособной дисциплины восстанавливая их финансовую репутацию», — рассказывают в пресс-службе «Русского стандарта».

Второй шаг — взять новый небольшой кредит и исправно погашать его, чтобы «разбавить» свою историю хорошими записями.

«Конечно же, банк будет к такому клиенту относиться с большим подозрением, но всё равно у него есть шансы взять кредит в магазине и доказать, что он совершил бывшие просрочки случайно, и больше такого не повторится. Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк», — делится начальник отдела аналитики и прогнозирования банка «Хоум кредит» Константин Зимин.

Банки предлагают отдельные продукты для заёмщиков с плохой кредитной историей. Например, Совкомбанк применяет программу «Кредитный доктор»: сначала оформляется кредит от 5 тысяч рублей примерно на полгода, но эти деньги клиент по сути даже не видит, на них оформляется золотая карта и страховка от несчастного случая. Когда деньги за них возвращаются банку, заёмщик получает уже по-настоящему 10 тысяч рублей на карту для безналичных расчётов опять же на шесть месяцев. По прошествии этого периода ему доступен кредит от 30 тысяч рублей на срок до 18 месяцев.

Чаще всего люди с просрочками берут новые кредиты в микрофинансовых организациях. Но у этого способа «очиститься» есть большие минусы.

«МФО более охотно выдают займы людям с плохой кредитной историей, но здесь есть свои подводные камни: во-первых, это высокая ставка, во-вторых, наличие в кредитной истории информации о коротком займе МФО «для исправления» может в дальнейшем восприниматься консервативными кредиторами как негатив», — говорит директор по маркетингу ОКБ Екатерина Котова.

Видимо, по этой причине у МФО появились специальные программы реабилитации для заёмщиков с плохой кредитной историей, состоящие из нескольких поэтапно оформленных и погашенных кредитов — когда первый кредит примерно на 1 тысячу рублей даётся на несколько дней, второй — уже в чуть большем размере и на месяц, и так далее (есть у площадок онлайн-кредитования Platiza, Займер). Но Екатерина Котова советует всё же попробовать обратиться для начала в банк.

Для исправления прошлых ошибок придётся запастись терпением.

«Каждый кредитор воспринимает информацию о просрочках в зависимости от своей рисковой политики. Тем не менее, большинство смотрит на наличие факта длительных просрочек по кредиту за последние три года. Наверное, это минимальный срок, который потребуется неблагонадёжному заёмщику для восстановления своей финансовой репутации», — говорит Котова.

Зачем и кому нужно знать свою кредитную историю

Иметь четкое представление о своей КИ должен каждый человек, который заботится о своем будущем. Для этого есть несколько причин (в том числе и для тех, кто ни разу не брал кредит):

|

Причина |

Пояснение |

|

В работе финансовых организаций присутствует человеческий фактор. Поэтому сотрудники таких учреждений могут из-за собственной невнимательности или сбоя в программном обеспечении передать в БКИ ошибочные сведения о погашении какого-то кредита и тем самым ухудшить кредитную историю конкретного заемщика. |

|

|

В связи с большим количеством упрощенных программ кредитования (особенно потребительских займов) усилился риск выдачи средств по поддельным документам. Прежде всего это касается утерянных паспортов. |

|

|

Финансовые организации перед оформлением кредитного договора на крупную сумму обычно проверяют кредитную историю потенциального заемщика. В случае плохой КИ банки могут отказать в выдаче кредита. |

|

|

Систематическое невыполнение обязательств по кредиту может стать причиной запрета выезда за границу. |

|

|

Наличие у банка кредитов с просрочками ухудшает и его финансовое состояние, и репутацию. Соответственно банки проводят активную работу с недобросовестными заемщиками всеми доступными им средствами, в том числе обращаются к специализирующимся на возврате долгов службам. |

Зачем проверять кредитную историю

Нередко заемщики задаются вопросом, зачем необходимо проверять свою кредитную историю. Своевременное исполнение финансовых обязательств вовсе не гарантирует формирование положительного рейтинга.

Отчет о своей КИ перед банками необходимо запрашивать в следующих случаях:

- При наличии действующих или погашенных кредитов. Любой заемщик не застрахован от возникновения просрочки из-за технического сбоя или задержки зачисления денежных средств на ссудный счет.

- При нарушении платежной дисциплины. Запрос в БКИ позволит оценить шансы на оформление нового займа или кредитки.

- При планировании отдыха за пределами страны. Если задолженность по финансовым обязательствам превышает 10 тысяч рублей и получено судебное решение для возбуждения исполнительного производства, то ответчику может быть ограничен выезд из России.

- Для проверки документа на предмет записей о займах, не принадлежащих клиенту. Это распространенная форма мошенничества может возникнуть при утере документов.

- Для анализа шансов на одобрение кредита на большую сумму или ипотеки.

Сведения об оформлении нового заёма передаются в БКИ в течение 10 дней с момента подписания кредитной документации. С 2016 года срок хранения досье составляет 10 лет.

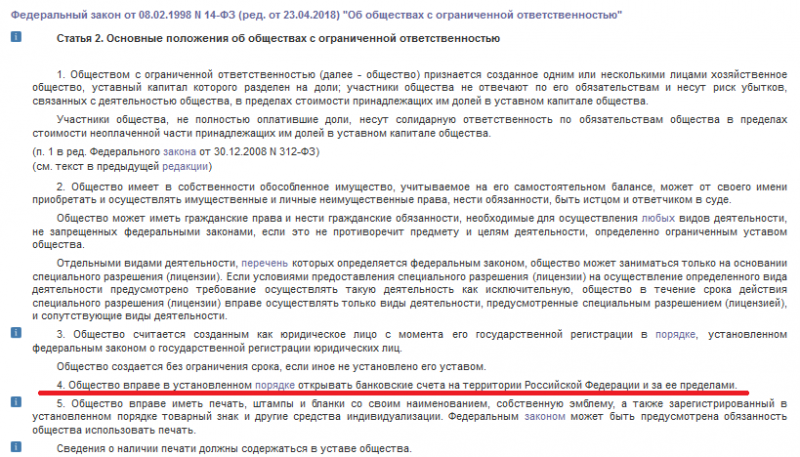

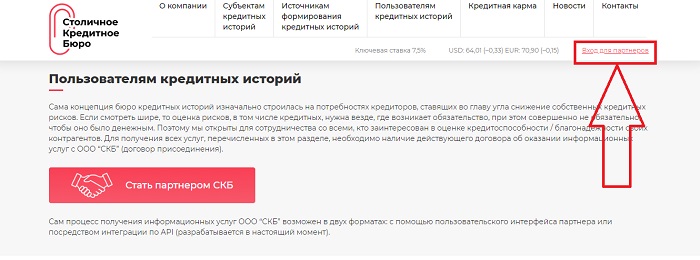

Услуги для кредиторов

Для кредиторов доступен достаточно обширный перечень различных услуг, которые могут только понадобится партнеру. Сюда входит как обычное хранение кредитной истории, так и анализ данных и другие возможности. Рассмотрим наиболее популярные варианты подробнее.

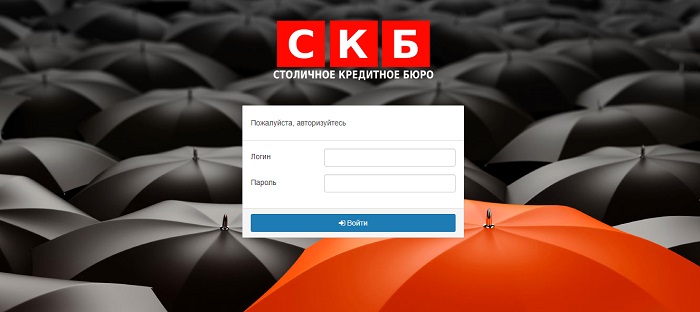

Передача и хранение кредитных историй

Самый простой и доступный тип взаимодействия между БКИ и финансовой организацией. Заключается договор, исходя из которого финансовая организация направляет всю информацию о новых клиентах-заемщиках именно в «Столичное Кредитное Бюро». В зависимости от активности сотрудничества и других особенностей данный фактор может серьезно влиять на стоимость других услуг и эффективность обслуживания.

Получение кредитного отчёта

Для того, чтобы получить кредитный отчет, нужно:

- Зарегистрироваться в сервисе, как это показано выше.

- Перейти на страницу авторизации по следующей кнопке.

Ввести данные для входа в личный кабинет.

Перейти в раздел услуг.

Выбрать вариант с заказом кредитной истории.

Внести данные клиента и подтвердить информацию.

Отправка запроса в ЦККИ

Аналогичным описанному выше образом производится и отправка запросов в ЦККИ. Данная база данных хранит информацию о том, в каких БКИ есть упоминания о каждом конкретном клиенте. Как следствие, облегчается поиск всех требуемых данных. Для отправки запроса, нужно:

- Зайти на сайт компании.

- Перейти в раздел авторизации.

- Ввести данные для входа в личный кабинет.

- Перейти в раздел услуг и выбрать вариант с отправкой запроса в ЦККИ.

Вы в списке – что делать?

Если вы оказались в черном списке, исправить плохую кредитную историю можно с помощью организаций, которые предоставляют услуги кредитования на небольшие суммы и короткий срок.

Для этого лучше выбирать сервисы онлайн-кредитования поскольку они предлагают самый выгодный процент по кредиту и деньги на карту будут перечислены в течение 20 минут, что позволит начать выплачивать старую задолженность незамедлительно.

На первый взгляд, может показаться, что брать кредит, где бы то ни было, имея не самую лучшую кредитную историю — плохая идея. Мы расскажем, почему это не так:

- получить одобрение заявки в такой организации намного легче, чем в банке;

- вы можете брать займы на короткий срок и исправно погашать их. Этот метод является эффективным и позволяет существенно повысить кредитный рейтинг за короткий промежуток времени;

- вы можете брать онлайн займы на карту с плохой кредитной историей для погашения существующих задолженностей. Сервисы микрокредитования, работающие в онлайн-режиме, дают возможность оформить микрозайм на банковский счет.

Если вам регулярно отказывают в кредите, это еще не значит, что вы попали в черный список. Причины отказа в кредите обычно не разглашаются, однако их может быть множество и в разных банках и кредитных организациях они могут отличаться.

Таким образом, мы постарались максимально подробно рассказать, как проверить свою кредитную историю в Украине и советуем подойти к этому вопросу очень серьезно. Помните, что хорошая кредитная история — это ваш пропуск в мир любых финансовых организаций.

Через приложения

С приложениями совсем всё туго. Нам удалось найти только два — БКИ Русский стандарт и Моя кредитная история от Совкомбанка. Но привязка к банкам вовсе не означает, что использовать их могут только их клиенты.

«Русский стандарт»

У банка «Русский стандарт» есть одноимённое БКИ. В нём содержится информация по кредитам не только из этого банка, но и из других финансовых организаций, которые сотрудничают с этим бюро.

Всё происходит онлайн, в том числе и идентификация. Стоимость получения кредитной истории в приложении — 200 рублей.

Моя кредитная история от Совкомбанка

В этом случае задействовано несколько БКИ. Отчёт предоставляется бесплатно, но в нём не указываются уже погашенные кредиты, названия банков и микрофинансовых организаций, а только суммы и даты платежей действующих займов. При регистрации заполняется анкета и прикрепляется фото паспорта, данные могут проверяться до 24 часов.

Проверка КИ через бюро кредитных историй

Осуществление проверки кредитной истории через БКИ по всем базам — это самый надежный способ оценки собственной платежной дисциплины. Информация является точной и достоверной.

Несмотря на то, что в России насчитывается 17 бюро, большая часть сведений о клиентах хранится в 4-х из них: НБКИ, ОКБ, Эквифакс и бюро «Русский Стандарт». Для получения отчета потребуется код субъекта КИ, который присваивается заемщику при первичной подаче заявки. Этот идентификатор можно узнать в обслуживающем банке или запросить на сайте ЦБ РФ по адресу: www.cbr.ru. При получении информации остается лишь направить запрос любым удобным способом: через интернет (если данная опция доступна), телеграммой или при личном визите.

При выявлении ошибок, вызванных техническим сбоем или человеческим фактором, следует подать запрос на исправление данных. Срок его обработки составляет до 30 дней.

Помимо формирования отчета, в БКИ можно заказать справку с перечнем бюро, хранящих кредитное досье заявителя, подать запрос на уточнение сведений или заменить код субъекта КИ.

Готовый документ может быть доставлен различными способами:

- на электронную почту;

- курьером (платная опция);

- заказным письмом по адресу постоянного проживания;

- через офисы платежной системы Contact;

- при личном обращении заявителя в офис БКИ.

Как узнать свою кредитную историю бесплатно он-лайн

Формирование запроса в режиме online значительно удобнее, чем посещение почтового отделения, нотариуса или своего БКИ. Для получения своей КИ через интернет можно использовать один из трех основных способов:

|

Способ |

Плюсы |

Минусы |

|

|

|

|

Получение КИ через интернет-банкинг своего банка |

|

|

|

Поскольку способов узнать свою кредитную историю достаточно много, каждый заемщик может самостоятельно подобрать оптимальный для своей ситуации вариант. Если нет острой необходимости в оперативном получении информации, есть смысл просто планово делать ежегодный бесплатный запрос в свое БКИ. Однако если отчет необходимо получить максимально быстро или делать это многократно, целесообразнее подобрать метод с минимальными временными затратами (в том числе и рассмотреть варианты,

как узнать кредитную историю за деньги).

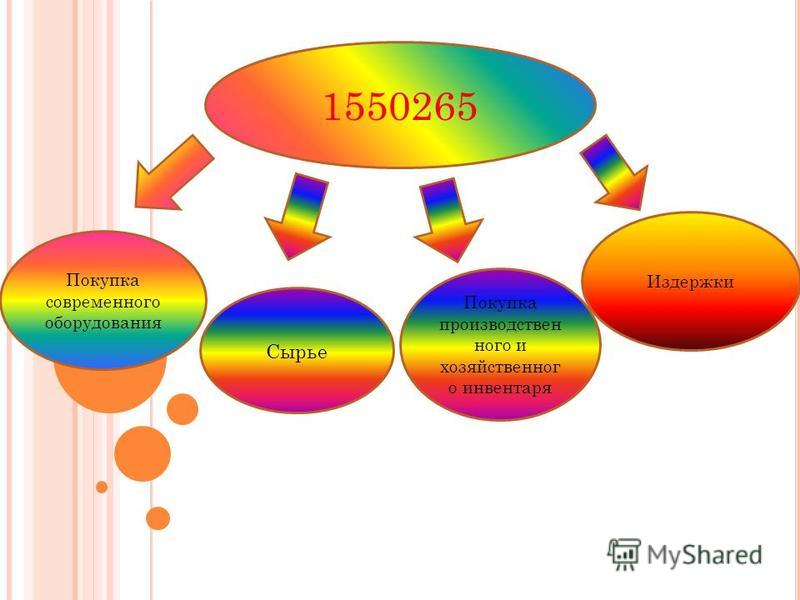

Каким образом узнать свою кредитную историю бесплатно

Упрощенно процесс проверки своей кредитной истории представлен на схеме.

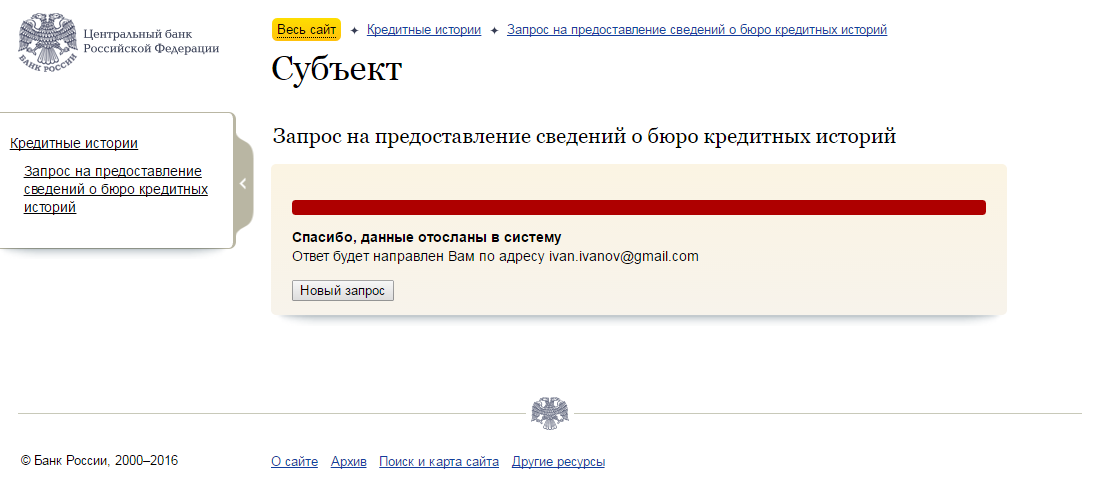

Подробный алгоритм получения собственной КИ выглядит следующим образом:

-

Узнать местонахождение своей кредитной истории.

- Выбрать раздел «Запрос на предоставление сведений о бюро кредитных историй».

- Выбрать соответствующую форму отношения к КИ. Для заемщика это – субъект.

- Выбрать в зависимости от наличия информации о своем коде субъекта КИ соответствующее значение.

Если код неизвестен, то через интернет получить информацию невозможно. В этом случае нужно на выбор сделать следующее:

- для получения (фактически формирования нового) кода обратиться в любую кредитную организацию или любое БКИ с подтверждающими личность документами, а затем сформировать запрос в центральный каталог КИ.

- направить запрос без использования кода через любую из организаций для получения КИ, представленных выше на схеме. При этом необходимо обязательно указать следующую информацию:

Если код известен, выбрать нужное значение в зависимости от того, делает ли запрос физическое или юридическое лицо (заемщик – это физическое лицо), а также поставить галочку в поле подтверждения ознакомления с условиями интернет-запроса.

Ввести все необходимые данные, поставить галочку подтверждения ознакомления с правилами запроса и нажать «Отослать данные».

При заполнении формы следует учитывать такие правила:

- для граждан РФ ФИО писать русскими буквами;

- дату указывать в формате «ДД.ММ.ГГГГ» (день, месяц и год);

- между серией и номером паспорта не ставить пробел;

- не ставить пробел между словом и прилегающим к нему кавычками;

- не допускать более одного пробела между словами.

При правильно сформированном запросе на экране должна отобразиться следующая информация:

Получить ответ о своем БКИ на указанный адрес электронной почты:

- В случае ошибки в заполнении или отсутствия у конкретного человека КИ на электронную почту придет уведомление такого типа «По запросу соответствующая информация не найдена. Уточните реквизиты запроса».

- Если все данные заполнены в запросе правильно, на email придет письмо со списком БКИ, в которых хранится конкретная кредитная история.

без использования интернета.

Наиболее простой способ — личное обращение с удостоверяющими личность документами и их ксерокопиями в свое БКИ, для чего нужно сделать следующее:

- Предъявить документы и ксерокопии.

- Заполнить на месте заявление.

- Получить свою КИ.

В этом случае заверять документы у нотариуса не нужно, а ответ будет дан в день обращения. Бесплатно такая услуга оказывается только раз в год, а все последующие обращения будут платными согласно установленным в учреждении тарифам.

- Отправка почтового запроса предполагает выполнение таких задач:

- Нотариально заверить подпись на запросе.

- Направить заверенный запрос по адресу НБКИ.

Все последующие отчеты, кроме первого, в течение года стоят 450 руб. за каждый запрос. При этом, если предыдущий запрос был менее 12 месяцев назад, вместе с новым запросом нужно приложить копию квитанции об оплате. Ответ НБКИ формирует в течение 3 дней с момента получения документов и отправляет почтой на указанный в запросе адрес.

Отправка телеграммы с запросом предусматривает такой алгоритм действий:

- Подготовить телеграмму с указанием ФИО, сведений о месте и дате рождения, телефона с адресом, а также данных удостоверяющего личность документа.

- Заверить подпись у работника почты.

- Отправить телеграмму в НКБИ.

Если запрос не первый за год, необходимо дополнительно по факсу отправить квитанцию об оплате услуги по предоставлению КИ. Сроки получения отчета (как и стоимость повторного запроса) аналогичны условиям при отправке запроса почтой.

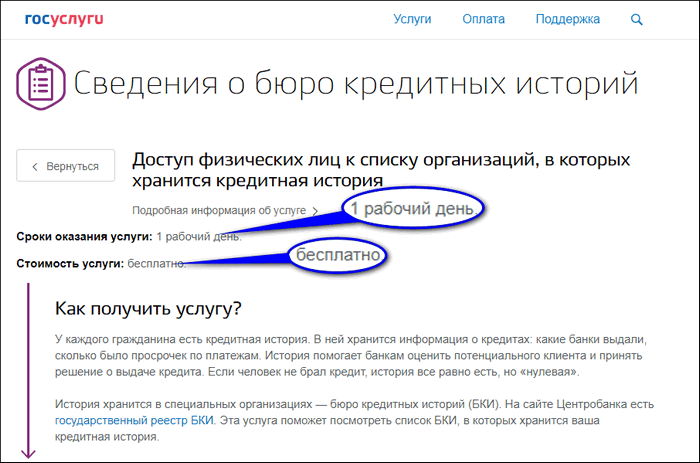

Преимущества получения списка БКИ через Госуслуги

Подтвержденный аккаунт на сайте Госуслуги позволяет за 1 рабочий день получить список БКИ, в которых хранится КИ. Операция является бесплатной. Она осуществляется в режиме «онлайн»: гражданин подает запрос на получение перечня бюро кредитных историй, а сайт Госуслуги направляет его в Центробанк, в базе данных которого хранится нужная информация.

Альтернативные способы получения списка БКИ и их недостатки:

- на сайте любого БКИ – гражданину потребуется пройти регистрацию, что занимает время, к тому же без идентификации личности получить услугу не получится, так что всё равно придется использовать аккаунт сайта Госуслуги, либо обращаться в офис организации; услуга будет стоит от 200 рублей и выше.

- в офисе любого БКИ – гражданину необходимо явиться в ближайший офис с паспортом, что не всегда удобно ввиду того, что представительств БКИ (на 2019 год организаций всего 12), расположенных на территории РФ не очень много; за услугу придется заплатить от 200 рублей.

- сайт ЦБ РФ – гражданину нужно знать свой код субъекта и пройти длительную регистрацию на интернет-портале, требующую подтверждения личности; услуга бесплатная.

Можно сделать вывод: имея подтвержденный аккаунт на сайте Госуслуги гражданин сможет получить доступ к самым разным услугам, включая заказ списка БКИ, для этого не придется проходить регистрацию и платить деньги. Получение кредитного отчета на сайтах БКИ также осуществляется при помощи аккаунта, что опять же экономит время.

Условия для получения данной услуги

Необходимо иметь подтвержденный аккаунт сайта Госуслуги. Подтвердить его можно в режиме «онлайн» на сайтах некоторых банков, либо путем обращения в МФЦ с паспортом.

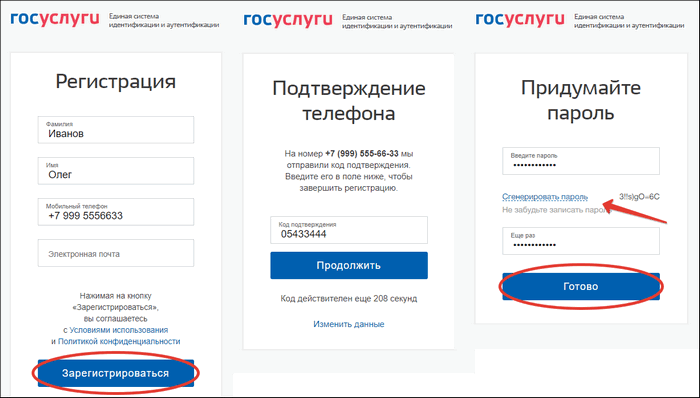

Этапы проверки кредитной истории на Госуслугах

Как посмотреть кредитную историю через Госуслуги? Первым делом нужно пройти регистрацию на сайте и подтвердить аккаунт. Затем воспользоваться услугой получения списка БКИ, в которых хранится КИ. Далее требуется обращаться к сайтам бюро кредитных услуг за отчетами по кредитной истории, гражданину потребуется прохождение идентификации при регистрации на интернет-порталах БКИ, в этом поможет аккаунт сайта Госуслуги.

Регистрация и подтверждение личности

Чтобы пройти регистрацию на портале Госуслуги, нужно воспользоваться компьютером или фирменным мобильным приложением. Для осуществления процедуры потребуется мобильный телефон, а также ввод паспортных данных и номера СНИЛС.

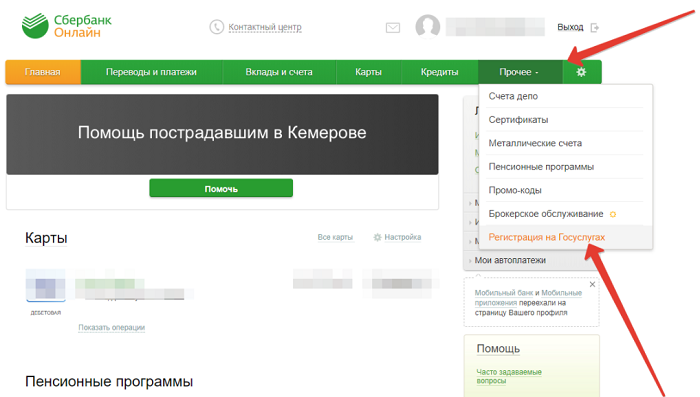

Самый простой способ подтвердить регистрацию на сайте – обратиться к личному кабинету Сбербанк Онлайн. В меню главной странице нужно нажать «Прочее» и выбрать «Регистрация на Госуслугах». Также подтвердить аккаунт можно в отделении МФЦ (с собой нужно взять паспорт).

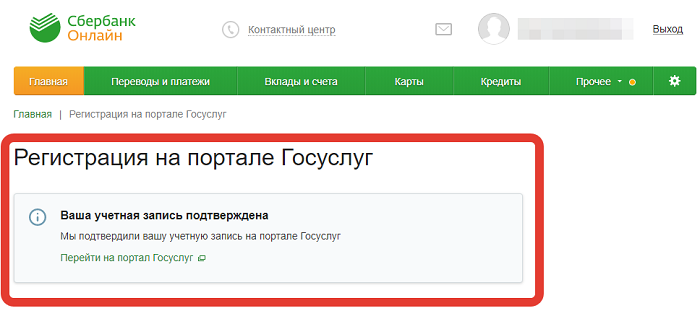

После простой процедуры подтверждения с помощью Сбербанка гражданин получит соответствующее оповещение и полноценный доступ ко всем сервисам сайта Госуслуги. Подтверждение через интернет-банкинг возможно только в том случае, если аккаунт на сайте банка зарегистрирован на того же гражданина, какой регистрируется на портале Госуслуги. Не получится подтвердить аккаунт с помощью чужих логина и пароля к личному кабинету Сбербанк Онлайн, даже если они принадлежат родственникам.

Получить выписку из БКИ через Госуслуги

Получение отчета по кредитной истории на сайтах БКИ требует идентификации личности. Эта процедура обычно осуществляется на этапе регистрации. На сайте бюро требуется воспользоваться соответствующей опцией, нажать кнопку, которая называется, например, «Подтвердить аккаунт через Госуслуги», после чего согласиться с предоставлением доступа сайта к аккаунту. Гражданам нужно быть внимательными и не предоставлять доступ к аккаунту интернет-порталам, которые не являются официальными сайтами бюро кредитных историй.

Заключение

Резюмируем информацию, изложенную выше. Портал Госуслуг предоставляет только информацию о БКИ, в которых содержится ваша КИ. Получать её надо там.

Кредитная история есть у каждого гражданина России. Просто, если вы не пользовались кредитами, она является нулевой.

Регистрация на сайте Госуслуг существенно упрощает и ускоряет предоставление интересующей вас информации и исключает вероятность предоставления информации на ресурс. Не являющийся официальным сайтом БКИ.

Вы экономите до 1000 рублей на получении каждой из КИ (если они хранятся во всех 13 БКИ, то сумма получается немалая).