Прибыль и рентабельность предприятия — что это такое и как рассчитать?

Содержание:

Показатели прибыли

В зависимости от системы анализа и применяемого подхода прибыль может иметь несколько различных форм. Если для налоговых целей применяется один способ расчета, то в процессе экономического анализа могут применяться разные показатели прибыли. Основными видами прибыли являются:

- Маржинальная — представляет собой разность между рыночной стоимостью продукции и переменными производственными затратами. Для расчета чистой прибыли на единицу товара из его стоимости вычитают среднее значение производственных расходов, которое определяется посредством суммирования переменных и постоянных издержек.

- Экономическая — рассчитывается как разность доходов компании и экономических издержек, которые включают в себя как затраты, принимаемыми в расчет бухгалтерами, так и скрытые (альтернативные) издержки.

- От реализации продукции — такая прибыль рассчитывается как разность между выручкой, получаемой от продажи товара/услуги, и его стоимостью.

- От перепродажи товара — рассчитывается путем вычета из цены продажи стоимости приобретения товара. Если до либо в процессе реализации возникали какие-либо издержки (например, связанные с хранением, транспортировкой, сервисными услугами и т. д), то они также должны быть вычтены из суммы выручки.

- От использования амортизируемых активов — из дохода, полученного в результате использования данного актива, вычитается остаточная стоимость имущества, а также расходы, возникшие в связи с его реализацией. Расчет прибыли, получаемой в результате использования имущества, не подлежащего амортизации, осуществляется подобным образом. При этом учету подлежат все затраты, связанные с управлением имуществом.

- От продаж — расчет производится посредством вычета из валовой прибыли всех коммерческих расходов, а также управленческих затрат.

- До уплаты налогов — совокупная прибыль компании (включая операционные, внеплановые и внереализационные доходы) без учета предстоящих налоговых отчислений.

- Чистая прибыль — сумма средств, остающаяся в распоряжении предприятия после выплаты всех налогов.

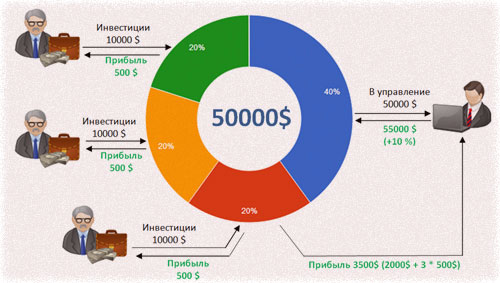

Основываясь на показателях прибыли, менеджеры и владельцы компаний принимают соответствующие управленческие решения с целью повышения эффективности работы фирмы. Высокие показатели прибыли привлекают инвесторов, так как их в первую очередь интересуют отрасли, которые могут предложить максимальную прибыль в течение небольшого периода времени.

Показатели прибыли и рентабельности – формулы расчетов

Как же определить рентабельность прибыли? Формула приведена ниже. Ответ зависит от того, какой параметр деятельности предприятия анализируется. Так, рентабельность продаж по валовой прибыли рассчитывается одним методом, а по прибыли от реализации – другим.

Рентабельность продаж по прибыли от реализации – формула

РП = Величина прибыли от продаж / Величина выручки (без учета НДС) х 100.

При вычислении РП берутся учетные данные из ф. 2 «Отчета о финрезультатах» по стр. 2200 и 2110. Полученное значение характеризует, сколько именно прибыли приходится на каждый вырученный компанией рубль. При этом следует учитывать не только основные затраты в виде себестоимости реализованных изделий (работ или же услуг), но и дополнительные в виде управленческих и коммерческих. Если требуется определить рентабельность валовой прибыли, методика расчетов немного поменяется.

Рентабельность по валовой прибыли – формула

РП = Величина валовой прибыли / Величина выручки (без НДС) х 100.

Для вычислений используются сведения из ф. 2 «Отчета о финрезультатах» по стр. 2100 и 2110. Соответственно, этот показатель является более обобщенным, так как в расчеты включаются только затраты по себестоимости. Дополнительные же затраты в виде коммерческих и управленческих издержек не берутся. Аналогичным образом могут быть определены и другие показатели рентабельности.

Рентабельность активов – формула

РА = Величина чистой прибыли / Величина средняя активов за заданный период х 100.

Показатель активов может видоизменяться. К примеру, если требуется проанализировать внеоборотные активы, берутся данные из ф.1 «Бухбаланса» по разд. I. Если же оцениваются оборотные активы, необходимо рассчитать среднее значение по разд. II. Если выполняется оценка инвестиций, следует использовать показатели суммарных активов по стр. 1600. Все коэффициенты рентабельности данной группы характеризуют, сколько имени прибыли заработал в заданном периоде каждый рубль определенных активов. Для вычисления средних значений знаменателя рассчитываются средне арифметические данные по входящему сальдо и конечному.

Рентабельность СК (собственный капитал) – формула

РК = Величина чистой прибыли / Величина СК х 100.

Этот показатель помогает оценить, насколько эффективно вложение капитала для собственников предприятия. Полученное значение характеризует, сколько прибыли приходится на каждый размещенный (инвестированный) рубль капитала. Если необходимо проанализировать успешность также и привлеченных средств, формула корректируется на значение долгосрочных обязательств (ДО):

Рентабельность собственного и инвестированного капитала = Величина чистой прибыли / (СК + ДО) х 100.

Система показателей рентабельности и их анализ

Показатели рентабельности характеризуют эффективность работы п/п в целом и доходность различных направлений его деятельности: основной и производственной, предпринимательской, инвестиционной. Они предназначены для оценки общей эффективности вложения средств в предприятие. Низкая рентабельность означает, что организация зарабатывает прибыли неадекватно малые своему масштабу. (Под масштабом подразумеваются активы компании – совокупность зданий, земли, оборудования, средств, связанных в оборотных активах). Для низкорентабельных компаний становится вероятным сокращение, что может затронуть интересы как менеджмента, так и работников. Так же это недостаточное удовлетворение интересов собственников.

Основные достоинства показателей рентабельности:

1.Полнее чем прибыль характеризуют окончательные результаты хозяйствования, т.к.их величина показывает соотношениение экономического эффекта с использованными ресурсами.

2. Их используют для оценки деятельности п/п.

3. Их используют, как инструмент в инвестиционной политике и ценообразовании.

Рентабельность активов по чистой прибыли — независимо от источников их формирования показывает количество чистой прибыли (убытка), полученной на один рубль всех совокупных активов предприятия. Если показатель выше, чем процентная ставка на заемные средства, предприятию выгодно брать кредиты. Рентабельность собственного капитала по чистой прибыли — определяет эффективность использования средств собственников, вложенных в предприятие, позволяет сравнить эффективность собственного капитала с возможным доходом от вложения этих средств в другие предприятия (ценные бумаги).

Рентабельность активов по ЧП= ЧП/Суммарные активы

Рентабельность производственных активов по результатам от основной деятельности (ROI) — показывает, какую прибыль приносит каждый рубль, вложенный в производственные активы предприятия. ROI= Результат от осн.деят-ти/среднияя за период величина активов.

Рентабельность активов по прибыли до налогообложения — показывает количество прибыли, полученной на 1 рубль всех совокупных активов предприятия.

Условно все показатели рентабельности, рассчитываемые в финансовом анализе, можно подразделить на группы.

Основные группы показателей рентабельности:

Рентабельность экономическая = (Доходы до уплаты налогов (EBIT)/ Активы)*100%

1). Показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов:

Rзатрат =(Чистая прибыль+Амортизация / Сумма всех затрат) * 100% — показывает, сколько п/п имеет прибыли с каждого рубля затраченого на производство и реализацию продукции.(в целом по п/п — (ф.2), по отдельным структурным подразделениям, в разрезе конкретных видов продукции)

2). Показатели, характеризующие рентабельность продаж: Коэффициент рентабельности продаж характеризует эффективность производственной и коммерческой деятельности и показывает, сколько предприятие имеет чистой прибыли с рубля продаж. ROS = (Чистая прибыль / Выручка)* 100%

3). Показатели характеризующие доходность капитала и его отдельных частей

RСK,ЗК = ЧП / СК или ЗК * 100%

R ПРОИЗВОДСТВ КАП-ЛА = ЧП / ОПФ(ср.годовая) + ОбС + НМА

R АКТИВОВ = (ЧП/ Активы)*100%

Факторный анализ рентабельности:

Модель фирмы Дюпон. Коэф.рентаб.совокупн.капитала = рентабельность продаж*ресурсоотдача. В дальнейшем она была развернута в модифицированную факторную модель- изменения рентабельности СК.

Рентаб. СК= Рентабельность продаж*Оборачиваемость активов*Структура капитала. ЧП/СК= ЧП/ВР*ВР/А*А/СК

Она показывает зависимость показателя рентабельность СК от факторов, характеризующих факторы производственной и финансовой деятельности. Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности п\п: первый фактор – Ф-2, второй – актив, третий – пассив баланса.

Формирование и использование прибыли.

Экономический анализ – важнейшая стадия работы, предшествующая планированию и прогнозированию ресурсов предприятия, эффективного их использования. Анализ формирования и использования прибыли проводится в несколько этапов:

- анализируется прибыль по составу в динамике;

- проводится факторный анализ прибыли от реализации;

- анализируются причины отклонения по таким составляющим прибыли, как проценты к получению и уплате, прочие операционные доходы, внереализационные доходы и расходы;

- анализируется формирование чистой прибыли на накопление и потребление;

- дается оценка эффективности распределения прибыли на накопление и потребление;

- анализируется использование прибыли на накопление и потребление;

- разрабатываются предложения к составлению финансового плана.

Анализ состава прибыли позволяет выработать необходимую стратегию поведения, направленную на минимизацию потерь и финансового риска от вложений в данное предприятие.

Основными источниками информации при анализе финансовых результатов, прибыли служат данные финансовой отчетности ф. 2 «Отчет о прибылях и убытках».

Предприятия имеют право использовать полученную прибыль по своему усмотрению, кроме той части, которая подлежит обязательным вычетам, налогообложению и другим направлениям в соответствии с законодательством.

Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно и направляется на дельнейшее развитие деятельности предприятия. Никакие органы, в том числе государство, не имеют права вмешиваться в процесс использования, удовлетворения материальных и социальных потребностей трудовых коллективов.

Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать повышению эффективности производства.

Источники формирования прибыли

Прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками (затратами) на ее производство и реализацию. Масса получаемой прибыли зависит, как от объема продаж и уровня цен, устанавливаемых на продукцию, так и от соответствия уровня издержек производства общественно необходимым затратам.

Первое — объем продаж — зависит уровня коммерческой работы: от умения создавать выгодные условия для продаж продукции, т.е. маркетинга, организации рекламы, сбыта, ценовой и товарной политики и т.д.

Второе — уровень издержек производства — зависит от организации производства и труда, выбранной технологии, технической оснащенности предприятия.

В условиях рыночных отношений предприятие стремится если не к максимизации прибыли, то к тому объему прибыли, который позволит и удерживать позиции на рынке сбыта, и динамично развивать производство в условиях конкуренции. В конечном итоге это предполагает знание и лучшее использование источников формирования прибыли.

Первый источник образуется за счет монопольного положения предприятия по выпуску той или иной продукции или уникальности продукта. Поддержание монополии предполагает постоянное обновление продукта. Этому противодействуют антимонопольная политика государства и растущая конкуренция со стороны других предприятий.

Второй источник связан непосредственно с производственной и предпринимательской деятельностью, и касается всех предприятий. Эффективность его использования зависит от знания коньюктуры рынка и умение адаптировать развитие производства под эту постоянно меняющуюся коньюктуру. Все сводится к проведению соответствующего маркетинга. Величина прибыли в этом случае зависит от:

- правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким опросом);

- создания конкурентоспособных условий продажи своих товаров и услуг (цена, сроки поставок, обслуживание покупателей; послепродажное обслуживание);

- объемов производства (чем больше объем, тем больше масса прибыли);

- структуры снижения издержек.

Третий источник проистекает из инновационной деятельности предприятия. Его использование предполагает:

- постоянное обновление выпускаемой продукции,

- обеспечение конкурентоспособности,

- рост объемов реализации,

- увеличение массы прибыли.

Далее: использование прибыли, распределение прибыли