Как рассчитать налог на прибыль

Содержание:

Налоговая ставка в размере 13%.

В случае, когда физлицо оказывается налоговым резидентом Российской Федерации, тогда почти все его доходы будут соответствовать ставке налога размером 13%. Такими доходами могут считаться, к примеру, зарплата, вознаграждения по гражданско-правовым договорам, доход от продажи имущества и некоторые другие доходы.

Внимание: с 01.01.2015 все дивиденды соответствуют ставке налога 13%, а не 9%, как было раньше. Причем в отношении дивидендов от долевого участия в организации налоговые вычеты, которые предусмотрены ст

218 — 221 Налогового Кодекса Российской Федерации, не применяются (п. 3 ст. 210 НК РФ).

Также, ставке налога в 13% будут соответствовать доходы физлиц, которые не являются налоговыми резидентами России, в таких ситуациях:

- от ведения трудовой деятельности;

- от ведения трудовой деятельности как высококвалифицированного специалиста согласно закону «О правовом положении иностранных граждан в РФ»;

- от ведения трудовой деятельности участниками Госпрограммы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Россию;

- от выполнения трудовых обязанностей членами экипажей судов, которые плавают под Гос. флагом России.

Налоговая ставка на имущество

Если речь идёт об организации, то такой налог считается региональным и не должен превышать 2,2% от стоимости самого имущества. Что же облагается этим налогом? Это недвижимость (даже арендованная или доверенная), а также движимые вещи, приобретённые до 2013 года. Причём плательщиками должны быть не только отечественные фирмы, но и иностранные предприятия, действующие на территории РФ.

Есть и налоговая ставка на имущество физических лиц. В этом случае налог считается местным, а не региональным. Им облагается любая собственная недвижимость: дом, коттедж, квартира или её часть, гараж и другие сооружения. Прерогатива устанавливать ставку принадлежит органам местного самоуправления.

Виды налоговых ставок

В России действуют такие виды налоговых ставок:

- Касающиеся прибыли организации

- Касающиеся прибыли по УСН

- По транспортному налогу

- По налогу на недвижимую собственность физических лиц

- По земельному налогу

- По сбору, которым облагается имущество организаций

- НДФЛ

- ЕНВД

- НДС

Есть и другие классификации – скажем, для разных предприятий ставка налога может быть базовой, повышенной или пониженной (совокупность льгот и привилегий может снизить ставку вплоть до 0%). Можно разделить ставки и с точки зрения юрисдикции – на федеральные, региональные (на уровне субъекта РФ) и местные (на уровне муниципалитета).

Как открыть букмекерскую контору — пошаговая инструкция

Открытие букмекерской конторы предполагает следующие последовательные шаги.

Шаг 1. Регистрация ООО

Общество с ограниченной ответственностью, которое будет являться организатором букмекерской конторы, регистрируется в общем порядке.

Шаг 2. Поиск помещения букмекерской конторы

Для начала необходимо найти помещение для букмекерской конторы. Помещение может находиться в собственности организатора либо быть взято в аренду.

В отношении помещений для букмекерской конторы и пунктов приема ставок существуют серьезные ограничения. Букмекерская контора должна быть размещена в здании, которое является объектом капитального строительства. Это не могут быть:

- Объекты жилого фонда.

- Здания образовательных, медицинских, санаторно-курортных и религиозных учреждений.

- Здания и сооружения транспортной инфраструктуры, включая строения городского общественного, железнодорожного, морского, речного и авиатранспорта.

- Здания, в которых располагаются государственные или муниципальные органы управления, компании и предприятия.

Если говорить о маркетинговом аспекте, то букмекерскую контору имеет смысл располагать на маршрутах движения потенциальных участников азартных игр, то есть мужчин. Например:

- Недалеко от предприятий с преимущественно мужским составом работающих на нем.

- Рядом с барами и заведениями подобного характера.

- В центре города, где, так или иначе, пересекаются маршруты движения людей.

Следует отметить, что с развитием интернет вопрос о месте размещения букмекерской конторы постепенно теряет свою актуальность. Интерактивные ставки и платежи электронными деньгами делают возможным осуществление пари в букмекерской конторе без непосредственного присутствия в пункте приема ставок.

Шаг 3. Зонирование помещения

Помещение букмекерской конторы или пункта приема ставок должно быть разделено на 2 зоны:

- Клиентскую.

- Служебную.

Клиентская зона предполагает установку стульев/табуретов/диванов для посетителей, информационных табло, оборудование кассового места для приема ставок и денежных средств. Обязательным является наличие санитарного узла для посетителей. В клиентской зоне букмекерской конторы не может быть размещено никакое иное оборудования для азартных игр, которые не являются пари.

Служебная зона предполагает аппаратный центр, который осуществляет оперативный учет ставок, движения средств, а также является хранилищем информации ретроспективного характера. В служебной зоне также размещаются:

- Помещение для отдыха персонала.

- Помещение для переодевания.

- Санитарный узел для персонала.

- Другие необходимые помещения.

Шаг 4. Оборудование

Оборудование, необходимое для функционирования букмекерской конторы включает в себя, в первую очередь, аппаратно-техническую базу, которая будет обеспечивать прием и учет ставок. Помимо пунктов приема ставок, большие букмекерские конторы осуществляют прием интерактивных ставок через интернет. Для этого потребуется арендовать виртуальный сервер у одного из провайдеров подобных услуг.

Остальное техническое оборудование является стандартным набором для офиса. Клиентская зона конторы должны быть оборудована:

- Вентиляцией.

- Не ярким освещением.

- Электронными табло, интегрированными с локальной и глобальной сетью.

Шаг 5. Персонал

Подбору персонала требуется уделить подробнейшее внимание

- Потребуются аналитики, которые будут рассчитывать ставки по пари. От этого расчета зависит прибыльность букмекерской конторы.

- Программисты или системные администраторы, в должностные обязанности которых входит обеспечение работы программного комплекса, включая работу виртуального сервера.

- Кассиры, принимающие ставки и деньги от участников азартной игры.

- Охранники, обеспечивающие порядок в заведении.

- Технические служащие (уборка).

Шаг 6. Получение лицензии

Органом, лицензирующим деятельность букмекерских контор, является Федеральная налоговая служба. Юридическое лицо, организующее букмекерскую контору, подает в ФНС заявление о лицензировании и прилагает копии следующих документов:

- Сведения о работниках с приложением копий паспортов и трудовых книжек.

- Калькуляция стоимости чистых активов.

- Подтверждение права собственности/пользования на здание, помещение, имущество, аппаратно-техническое обеспечение букмекерской конторы.

- Информация о размере и источниках происхождения уставного капитала.

- План букмекерской конторы.

- Договор об оказании услуг частного охранного предприятия либо документы, подтверждающие наличие в штате людей, обеспечивающих безопасность персонала и участников азартных игр.

Что еще нужно знать о налогах?

У каждого налога есть свой срок оплаты. Если вы в него не укладываетесь, то последуют санкции. А значит, дополнительные расходы. Вам это нужно?

Прежде чем подобрать систему налогообложения, вам необходимо тщательно проанализировать, какая из них вам подойдет больше всего и в каком случае ваши налоговые отчисления будут меньше. В наше время существуют даже фирмы, которые помогут вам правильно подобрать систему налогообложения, опираясь на род вашей деятельности, предполагаемых контрагентов и т.д.

Со временем вы можете поменять систему налогообложения. Как это лучше сделать, вы можете узнать в налоговой инспекции. Но прежде чем менять систему, обязательно изучите всю информацию подробнее, потому что новая система может вам не понравится. Тогда придется заново тратить деньги и время, чтобы определиться с новой системой или вернуться к старой. Помимо этого, необходимо будет переделывать все документы, поэтому делайте сразу правильный выбор!

Помните, что государство дает вам выбор. Только вы решаете как поступить в определенной ситуации. Чтобы принять правильное решение, лучше обратиться к опытному специалисту.

Различные системы налогообложения, величина налоговых ставок

1. Общая система налогообложения.

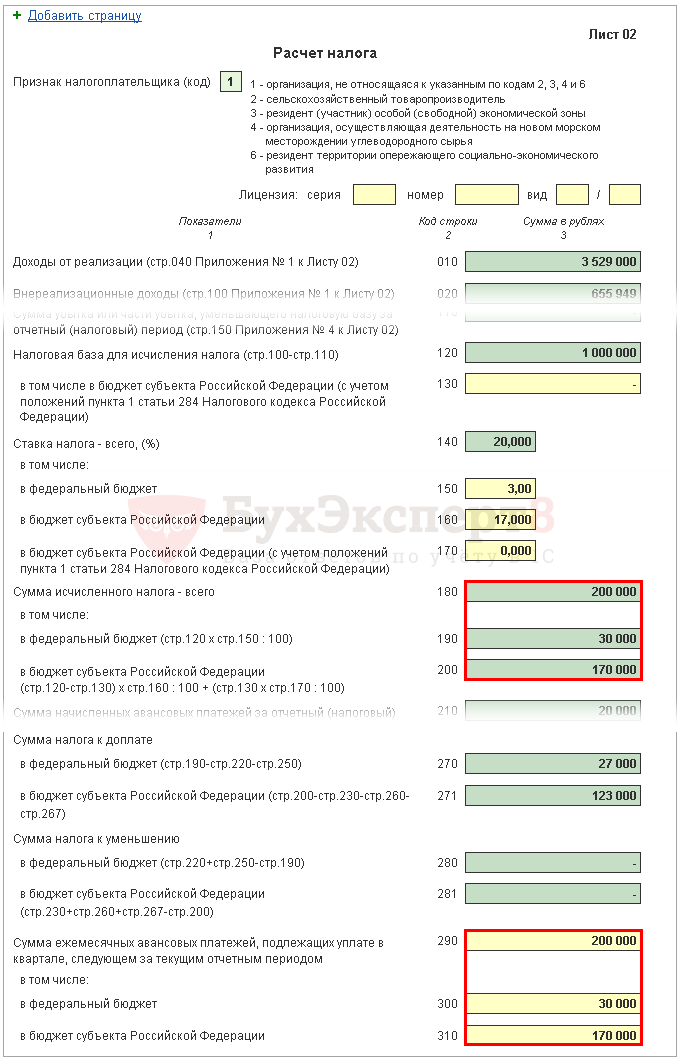

Подразумевает ведение полной налоговой и бухгалтерской отчетности. Величина налоговой ставки составляет 20% и начисляется на прибыль организации. Такую систему налогообложения удобно применять, если вы занимаетесь оптовой торговлей. Кроме того, есть организации, имеющие льготы по налогу на прибыль. Им тоже очень удобно пользоваться данной системой налогообложения.

2. Патентная система налогообложения.

Она не подходит организациям. Рассчитана на индивидуальных предпринимателей

Фактически полученный доход не берется во внимание, когда рассчитывают величину налога. Решающим фактором является предполагаемая сумма дохода, устанавливаемая государством

Налог взимается с разницы между доходами и расходами. Величина налоговой ставки составляет 6%.

3. Упрощенная система налогообложения.

Имеет 2 налоговые ставки. На доходы начисляется налог 6%. Кроме того, налог взимается с разницы между доходами и расходами. Его величина составляет 15%.

4. Единый налог на вмененный доход.

Величина налоговой ставки составляет также 15%

Очень важно понимать, что налог рассчитывается исходя не из фактической прибыли, а из предполагаемого размера дохода. Этот размер устанавливает государство

5. Единый сельскохозяйственный налог.

Как понятно из названия, он подходит только тем организациям, которые занимаются сельскохозяйственной отраслью. Стоит отметить, что перейти на данную систему налогообложения могут те, кто получает больше 70% дохода именно из сельскохозяйственной отрасли. А оставшиеся 30% доход, могут поступать из других областей. Способ начисления налога совпадает со способом начисления налога в патентной системе налогообложения.

Налоговые ставки доходов

На сегодняшний день налоговые ставки доходов могут начисляться по двум системам, признанным во всём мире:

- Шедулярной

- Глобальной

В первом случае доходы налогоплательщика дробятся на части. Каждая из этих частей изучается индивидуально, после чего облагается подходящим налогом. Получается, что ставка налогообложения предприятия может не раз смениться в течение нескольких лет, если это предприятие периодически меняло специфику деятельности.

Что же касается глобальной системы, то здесь всё гораздо проще: любой доход любого лица (физического, юридического) облагается совершенно одинаковым налогом. Такая упрощённая система характерна для западных стран.

Предельная налоговая ставка

Предельная налоговая ставка (ПНС, MarginalTaxRate) – это размер налога за каждую единицу дохода, полученного дополнительно. Во всём мире принято считать, что при увеличении этой ставки у людей снижается мотивация к работе – ведь каждый доллар дополнительного дохода облагается высоким налогом. А значит, чистый доход будет небольшим.

По сути, цель сбора с дополнительного дохода – переместить налоговое бремя на плательщиков с более высокими доходами. Получается так: чем больше зарабатывает налогоплательщик, тем требовательнее становится нему государство

Задача налоговых органов – сфокусировать внимание на лицах с высоким уровнем доходов и применить ПНС именно к ним

Налогооблагаемая база и последовательность ее установления

Статьей 346.14 Кодекса определено, что качество лица для налоговой издержки в такой системе выступает прибыль предприятий или индивидуальных бизнесменов, скорректированные на уровень расходов. Различие между прибылью и расходами за налоговый период и создает налогооблагаемую базу.

Сама личность, работающая по простой системе налоговой издержки, сможет лично избирать более нравившуюся для себя систему (прибыльную со ставкой в 6% от базы или прибыльно-расходную, со ставкой в 15%). Особенность составляют субъекты, ведущие совместное предпринимательское дело – только для этих лиц возможно применение «прибыльно-расходная» система.

К увеличению совокупной прибыли хозяйствующие лица касается прибыль от реализации и зачисления от внереализационного занятия. Лишь только это не имеет смысла, в каком виде совершается получения прибыли – рублевых зачислений на счет и в кассу, зачислений на валютный счет или же зачислений в естественной форме, в виде товаров. Все эти зачисления, так или иначе, причисляют к категории прибыли предприятий и бизнесменов, работающих по простой системе.

Состав расхода урегулирует статья 346.16, а последовательность признания – статья 346.17 налогового кодекса. К затратам налоговых плательщиков имеют отношения расходов на закупку (ремонт и обслуживание) главных средств и не материальных активов, а также и иные затраты, связанные с веденными операционными родами занятий. В том числе – арендные уплаты, материальные расходы на приобретение посторонних товаров и услуг (в т.ч. НДС), плату процентов за пользование кредитами и других операционных расходов, указанные в определенной статье кодекса.

Признания касающиеся порядка затрат, тогда они считаются исполненными в момент их действительного исполнения, т.е. опыт товаров, услуг, работ, произведения и т.п. В данное время урегулируется пунктом 2 статьи 346.17 кодекса. При таком расчете налогооблагаемой базы бизнесмена, трудившегося ранее на простой системе налоговой издержки, вроде хотят ее надлежащим образом скорректировать. В частности, приумножив прибыль на сумму денежных средств, получаемых по договорам при работе на простой системе, если выполнение обязательств по ним (поставка товаров, предоставление услуг), будет совершаться уже при произведении на УСН.

Это так же относится и корректировки затрат. Если даже затраты были совершены при работе по простой системе налоговых издержек, но фактически касаются текущего рода занятия, уже при УСН, налогооблагаемая база обязана быль снижена на величину таких затрат.

Ставка налога УСН

Уже 13 лет в нашей стране действует «Упрощённая система налогообложения»

Она предельно упрощает процесс уплаты налоговых взносов и, что особенно важно, является добровольной. По сути, предприниматель сам волен выбирать, перейти ему на режим УСН или вернуться к прежней форме уплаты налогов

Ставка налога УСН зависит от вида деятельности или имущества, с которого уплачивается налог. Внесение этого упрощённого взноса отменяет:

- Уплату организациями налогов на прибыль

- Уплату организациями налогов на имущество

- Уплату НДС (кроме ввозного)

Если же говорить о предпринимателях, то их жизнь тоже облегчается: уплачивая взнос за свой доход по упрощённой системе, они уже не должны платить НДФЛ.

Налоговый кодекс ставки

Теперь рассмотрим, как регулирует Налоговый кодекс ставки по налогу на прибыль в нашей стране. Именно этому вопросу посвящена 284 статья кодекса. В ней сказано, что для российских организаций ставки, за исключением ряда случаев, равны 20 процентам. Исключением же могут стать, к примеру, некоторые медицинские и образовательные учреждения, для которых предусмотрена нулевая ставка налога. Что же касается иностранных компаний, не имеющих представительства в РФ, то с них взимается 20-процентный налог. Если же зарубежная компания фрахтует или содержит судно, самолёт и другой транспорт для международного трансфера, её деятельность подлежит обложению 10-процентным налогом.

Налог на добавленную стоимость товара в Беларуси

Основной законодательный акт, регулирующий действие НДС, – Налоговый кодекс РБ. В 2019 были внесены изменения и дополнения в кодекс, в том числе относительно налога на добавленную стоимость.

Плательщиками НДС, согласно кодексу, являются:

- юридические лица (организации);

- индивидуальные предприниматели с общим порядком налогообложения с выручкой более 420 000 белорусских рублей в год и с другими обстоятельствами, указанных в статье 113 Налогового кодекса РБ;

- доверительные управляющие;

- в некоторых случаях – физические лица.

Иностранные предприятия, которые не должны отчитываться перед белорусской налоговой службой, но работающие на территории РБ, не являются плательщиками и не должны совершать уплату НДС. За них бюджет пополняют белорусские организации, которые приобретают у них товары или услуги.

Основные объекты налогообложения – это обороты по реализации товаров, услуг или имущественных прав.

С 2019 года больше не являются объектами налогообложения товары или услуги плательщика, который официально признан банкротом. Также – безвозмездное оказание услуг или передача товаров бюджетным медицинским учреждениям, образовательным или спортивным организациям. Еще один аннулированный с 2019 года объект – передача профсоюзным организациям товаров или услуг, которые были приобретены на средства отчислений нанимателя.

Полный список товаров или услуг, которые не являются объектом налогообложения, можно найти в статье 115 Налогового Кодекса РБ.

Налоговый период в белорусском законодательстве – календарный год. Отчетный период – квартал или месяц.

Особенности исчисления НДС с СМР для собственных нужд

Статья 146 НК Российской Федерации определяет, что строительно-монтажные работы, выполняемые организацией для собственных нужд, признаются объектом налогообложения.

К таким относятся работы, осуществляемые предприятием своими силами с выделением на стройку рабочих основной деятельности и выплаты им заработной платы по строительным нарядам, а также выполненные строительными организациями по собственному строительству (не по договору подряда). При этом обычный текущий ремонт не облагается НДС (Письмо Минфина от 05.11.2003 г. №04-03-11/91).

При выполнении СМР для собственных нужд под налоговой базой понимается стоимость выполненных работ, которая складывается из всех фактически понесенных расходов налогоплательщика (п. 2 ст. 159 НК РФ). Если для выполнения СМР привлекались подрядные организации, то стоимость выполненных ими работ в налоговую базу не включается (решение ВАС РФ от 06.03.2007 №15182/08).

Таким образом, к расходам, включаемым в налоговую базу, в данном случае относятся следующие траты:

- на сырье и стройматериалы, хозпринадлежности, инвентарь;

- на зарплату сотрудникам, проводящим СРМ (рабочие, ИТР, вспомогательный персонал);

- на страховые взносы, начисленные на зарплату этих сотрудников;

- на амортизацию основных средств предприятия;

- на аренду инструментов, строительных машин, механизмов и т. д.;

- на разработку своими силами проектно-сметной документации;

- другие.

Итак, определение налоговой базы—довольно трудоемкий процесс. Необходимо учитывать как положения статей Налогового Кодекса РФ, так и дополнительные комментарии и разъяснения соответствующих органов.

Налоговая ставка ЕНВД

Это налог, который вводится государством на такие виды деятельности:

- Ремонт, техническое обслуживание, услуги автомоек и автостоянок

- Услуги автомобильной транспортировки

- Услуги бытового характера

- Услуги врачей-ветеринаров

- Услуги, связанные с общественным питанием

- Сдача в аренду жилых и нежилых зданий и помещений, а также торговых точек и участков для организации торговли

- Размещение рекламных объявлений на растяжках, бигбордах, транспорте и т.д.

На всё это распространяется налоговая ставка ЕНВД. Действуя параллельно с обычной системой налогообложения, она заменяет собой уплату некоторых сборов и налогов.

Расчет НДС при купле-продаже по договорным ценам

Согласно действующим правилам, налоговая база по НДС определяется как:

- размер аванса, полученного от контрагента с учетом «зашитого» в нем НДС;

- стоимость проданных изделий (услуг), «очищенная» от НДС.

Это означает, что алгоритм исчисления базы, применимый для конкретной фирмы, зависит от способов ее расчетов с контрагентами. Возможно два варианта:

- Компания работает по постоплате. База считается единожды, в момент отгрузки товаров.

- Фирма получает от покупателей задаток, а затем поставляет им продукцию. Первым моментом определения налоговой базы по НДС является дата поступления предоплаты на счет, вторым – день, когда продукция грузится клиенту.

Налоговое законодательство предписывает, что за основу для исчисления базы берется цена единицы продукции, прописанная в договоре сторон. Предполагается, что она соответствует рыночной конъюнктуре, если не доказано иное. Если сделка проведена с подакцизным товаром, размер акцизов не вычитается из стоимости.

Ставка социального налога

Этот налог – один из способов пополнения бюджета для реализации социальных программ. В нашей стране до 2010 года он был единым, а затем его заменили такие взносы:

- Взнос в Пенсионный фонд РФ

- Взнос в Фонд соц.страхования РФ

- Взнос в Фонд обязательного медицинского страхования

Однако, по данным Газеты «Коммерсантъ», в данный момент российское правительство обсуждает повторное реформирование системы. С 2017 года планируется снова отменить страховые взносы и ввести единый налог, администрируемый ФНС. При этом сама ставка социального налога будет зависеть от размера заработной платы налогоплательщика.

Определение налоговой базы

Раздел законодательства Российской Федерации, посвященный налогообложению, подробно истолковывает понятие налога и всех его элементов. Этим вопросам посвящена ст.8 НК РФ.

Налог – это обязательная плата, установленная государством для организаций и физлиц, которая предусматривает внесение части принадлежащих им финансовых средств, предназначенных для бюджета государства.

Налоговая база – элемент налога, функционирующий наряду с другими:

- субъектом и объектом;

- ставкой;

- учетным налоговым периодом;

- способом начисления;

- особенностями и сроками совершения налоговых платежей;

- возможными льготами.

Налоговая ставка в размере 35%.

Ставка налога в 35% — это самая высокая ставка. Такая налоговая ставка применима в таких случаях:

- размеру всех выигрышей и призов, которые получают в конкурсах, играх и др. мероприятиях для рекламы товаров, работ и услуг, в части превышения принятых размеров;

- процентов по вкладам в банках в части превышения принятых размеров;

- размера экономии на % при получении налогоплательщиками заемных (кредитных) средств в части превышения принятых размеров;

- в виде платы за использование средств членами кредитного потребительского кооператива (пайщиков) и процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, которые привлекаются в виде кредитов от членов сельскохозяйственного кредитного потребительского кооператива либо ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения принятых размеров.