Ипотека: как выбрать, использовать и решать проблемы

Содержание:

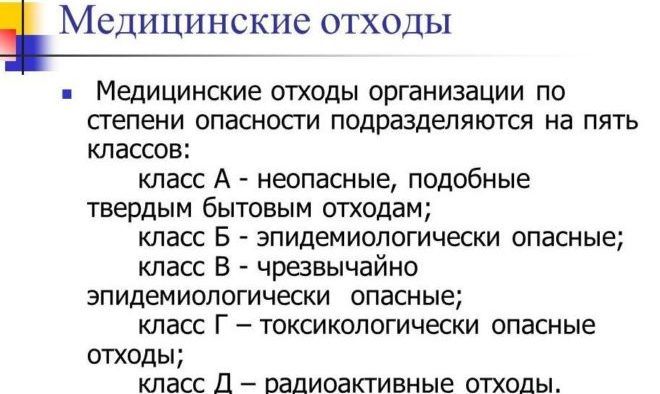

Классификации по объекту кредитования

Программы кредитования могут быть различными на основании характеристики объекта ипотеки:

Заемщик исходя из собственных желаний и возможностей определяется с вариантом жилья. Каждый из них имеет свои плюсы и минусы, выраженные в длительности процесса согласования, размере суммы и требуемом пакете документов.

Покупка квартиры в доме на этапе застройки, позволяет сэкономить на цене, но процентная ставка, предложенная банком, будет не самой оптимальной. Для заключения договора придется представить солидный пакет документов и предварительно согласовать застройщика с кредитором.

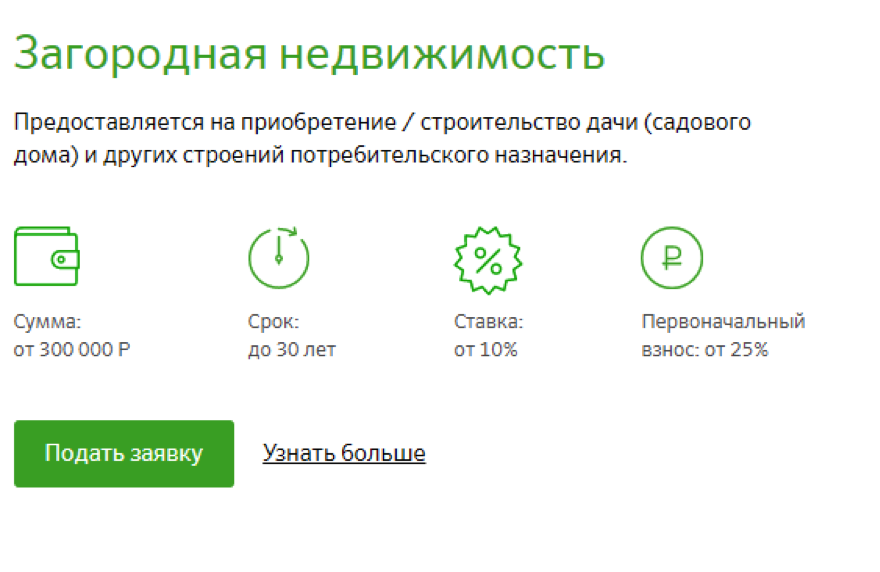

Ипотека на загородное жилье, позволяет приобрести дом, коттедж или квартиру в многоуровневом таунхаусе в новых поселках. Преимущество данного варианта в том, что, получая в собственность частный дом за городом, в экологически чистом районе, заемщик экономит средства в связи с тем, что цены на такие объекты снижены из-за неразвитой инфраструктуры и типового проектирования.

Ипотечный кредит, выдаваемый для строительства дома на собственном земельном участке, предполагает наличие залогового имущества соотносимого с суммой кредита. Дополнительный залог повышает возможность одобрения заявки, позволяет рассчитывать на значительную сумму, но повышает финансовый риск утраты имущества в случае проблем с долговыми обязательствами.

Кредит, предоставляемый финансовой организацией на покупку жилья, уже имевшего собственника, является самым популярным ввиду объективных преимуществ:

- полная готовность для вселения;

- развитая инфраструктура;

- возможность предварительного знакомства с соседями;

- льготные условия кредитования;

- возможность снизить цену, поторговавшись с собственником.

Виды по условиям получения кредита

Ипотечный кредит может отличаться в зависимости от условий предоставления денежных средств. Стандартными требованиями являются такие как:

- российское гражданство;

- возраст совершеннолетия.

Дополнительные условия и требования являются необязательными, при предоставлении главного — подтверждения платежеспособности и благонадежности, но часто являются важным аргументом для одобрения кредита и предоставлении льгот и преимуществ:

- Наличие высшего профессионального образования предполагает, что заемщик будет обеспечен высокооплачиваемой работой.

- Нахождение кредитуемого в трудоспособном возрасте повышает гарантии погашения долга.

- Вызывает доверие заемщик, находящийся в браке, в том случае, если вторая половина работает, а количество иждивенцев не превышает двух.

- Чем больше общий трудовой стаж и длительность работы на одном месте, тем выше уровень расположения.

- Место работы имеет значение, в преимуществе находятся работники государственных учреждений, корпораций и крупных компаний.

- Решающее значения имеет уровень активного и пассивного дохода, подтвержденного документально.

- Подлинные документы и правдивые сведения — основания выдачи ипотеки.

Банки по порядку выплат часто не ограничивают выбор и предлагают из двух вариантов: дифференцированный и аннуитетный. Что касается условий страхования, банки, кроме обязательных программ, мотивируют заемщика снижением ставок на заключение дополнительных.

С условиями ипотеки необходимо знакомиться перед подачей заявки.

Желая купить жилье в ипотеку, стоит понимать, что ипотека всегда предполагает залог недвижимости или другого ценного высоколиквидного имущества, обеспечивающего финансовые долговые обязательства заемщика. Суть ипотеки — в предварительном согласии кредитуемого на то, что в случае невыполнении им обязательств по контракту недвижимость станет собственностью кредитора.

Как оформить ипотеку в Сбербанке?

Что потребуется?

Как правило, для взятия любого ипотечного кредита требуется первоначальный взнос. Его размер варьируется в пределах 15-25%, в зависимости от пакета кредитования.

Необходимые документы для ипотеки в Сбербанке

Опять же конкретный пакет бумаг зависит от типа кредитного продукта. Классический список документов включает сразу несколько документов.

Если вы оформляете кредит без подтверждения трудовой занятости и доходов, то вам понадобятся:

- заявление в виде анкеты от заемщика;

- паспорт, в котором имеется отметка о регистрации, так как по большинству ипотечных программ клиент должен быть гражданином РФ;

- еще один документ, который подтвердит личность клиента – например, СНИЛС, заграничный паспорт, военный билет, удостоверение личности военнослужащего, если речь идет об ипотеке для военных, водительское удостоверение.

Да, без подтверждения дохода документов понадобится меньше, но и процентная ставка будет больше.

Если же клиент может подтвердить свою трудовую занятость и доход, то нужно предоставить следующие документы:

- от заемщика и созаемщика, если таковой имеется, требуется заявление в банк в виде анкеты;

- так же как от заемщика, так и от созаемщика потребуется паспорт с отметкой о регистрации;

- дополнительно нужна будет бумага, подтверждающая регистрацию по месту пребывания (если регистрация у заемщика не постоянная, а временная);

- в банке нужно будет подтвердить свою финансовую независимость и трудовую занятость с помощью специальных справок

В том случае, если в качестве обеспечения по ипотеке оформляется залог иного объекта недвижимости, а не того, который приобретается за счет ипотеки, нужно дополнительно предоставить документы, относящиеся к предоставляемому залогу.

Уже после одобрения заявки банк может запросить следующий пакет документов:

- бумаги по кредитуемому жилью., которые нужно предоставить в течения 90 дней после одобрения вашей заявки по ипотеке;

- документ, который подтвердит, что у вас действительно есть первоначальный взнос.

Важен тот факт, что перечень запрашиваемых документов может быть и изменен по усмотрение Сбербанка.

По кредитной программе «Молодая семья» нужны дополнительные документы, поэтому в банк вам нужно будет предоставить следующий пакет бумаг:

- свидетельство о браке, которое не потребуется, если заявку в банк подает неполная семья;

- свидетельство о рождении на всех имеющихся в семье детей;

- если в качестве созаемщика идет родственник, то так же понадобится документ, подтверждающий родство – например, свидетельство о браке, свидетельство о рождении и так далее;

Если оформляется программа «Ипотека плюс материнский капитал», то понадобится следующий дополнительный список документов:

- сертификат на материнский капитал;

- справка из ПФР об остатке материнского капитала, которая действительна в течение 30 дней.

При оформлении заявки на ипотеку с господдержкой для семей с детьми вам понадобится дополнительно предоставить свидетельство о рождении всех детей заемщика и титульного созаемщика.

Пошаговые действия

Для того, чтобы оформить ипотечный кредит в Сбербанке, нужно выполнить следующие действия:

Ну вот и все, осталось донести необходимые документы в банк, и вы уже полноправный владелец своего имущества!

ÐкÑпеÑÑиза Ðанки.ÑÑ

ÐаклÑÑение ÑкÑпеÑÑов поÑÑала Ðанки.ÑÑ Ð¾ пÑеимÑÑеÑÑÐ²Ð°Ñ Ð¸ недоÑÑаÑÐºÐ°Ñ ÐºÑедиÑнÑÑ Ð¿ÑодÑкÑов,вÑÑвленнÑÑ Ð¿Ð¾ ÑезÑлÑÑаÑам иÑÑÐ»ÐµÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑнка.

ÐлÑÑÑ

- возможно пÑивлеÑение в каÑеÑÑве ÑолидаÑного заемÑика гÑажданÑкого ÑÑпÑÑга(и);

- ÐµÐ´Ð¸Ð½Ð°Ñ Ð¿ÑоÑенÑÐ½Ð°Ñ ÑÑавка на веÑÑ ÑÑок кÑедиÑа;

- возÑаÑÑ Ð·Ð°ÐµÐ¼Ñика на Ð¼Ð¾Ð¼ÐµÐ½Ñ Ð²ÑдаÑи кÑедиÑа — Ð¾Ñ 18 леÑ;

- ÑоÑма подÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð´Ð¾Ñода не влиÑÐµÑ Ð½Ð° пÑоÑенÑнÑÑ ÑÑавкÑ;

- возможноÑÑÑ ÑÑеÑа в каÑеÑÑве пеÑвонаÑалÑного взноÑа ÑÑедÑÑв маÑеÑинÑкого (Ñемейного) капиÑала;

- допÑÑкаеÑÑÑ ÐºÑедиÑование без подÑвеÑÐ¶Ð´ÐµÐ½Ð¸Ñ Ð´Ð¾Ñода

ÐÑобÑе огÑаниÑениÑ

УÑÐ»Ð¾Ð²Ð¸Ñ Ð¸ ÑÑавки

Ð¦ÐµÐ»Ñ ÐºÑедиÑа

- кваÑÑиÑа в новоÑÑÑойке

- ÑеÑинанÑиÑование

- жилой дом / ÑаÑнÑаÑÑ

лÑгоÑÐ½Ð°Ñ Ð¿ÑогÑамма Ð´Ð»Ñ Ñемей, в коÑоÑÑÑ Ñ 01 ÑнваÑÑ 2018 года по 31 декабÑÑ 2022 года ÑодилÑÑ Ð²ÑоÑой или поÑледÑÑÑий Ñебенок

Тип пÑогÑаммÑ

- ÑобÑÑÐ²ÐµÐ½Ð½Ð°Ñ Ð¿ÑогÑамма

- ÑÐµÐ¼ÐµÐ¹Ð½Ð°Ñ Ð¸Ð¿Ð¾Ñека

ÐбеÑпеÑение

- пÑиобÑеÑÐ°ÐµÐ¼Ð°Ñ Ð½ÐµÐ´Ð²Ð¸Ð¶Ð¸Ð¼Ð¾ÑÑÑ

- залог пÑав ÑÑÐµÐ±Ð¾Ð²Ð°Ð½Ð¸Ñ (Ð´Ð»Ñ ÑÑÑоÑÑегоÑÑ Ð¶Ð¸Ð»ÑÑ)

СÑÑаÑование

- имÑÑеÑÑвенное

- лиÑное

В каком банке лучше всех взять ипотеку на новостройку?

Теперь поговорим о том, где лучше оформить ипотечный кредит на строящееся или принятое в эксплуатацию жилье от юрлица – застройщика или подрядчика. Минимальные ставки на новостройки предоставляют банки, у которых объект строительства прошел аккредитацию. При покупке жилья от подрядчиков банк предлагает стандартные условия кредитования.

Расчет ставки ведется в индивидуальном порядке. Минимальную переплату, указанную в рекламе, заемщики получают крайне редко. Процент по ипотеке для среднестатистического клиента с хорошей кредитной историей, на 1-1,5 пункта выше объявленного на официальном сайте.

Обратите внимание на величину первого взноса. Так как ЦБ повысил риски по ипотеке с минимальным стартовым платежом, число одобренных заявок без первоначального взноса будет падать

Поэтому если вы планируете оформлять залоговый кредит без денег, осталось несколько месяцев, чтобы «запрыгнуть в последний вагон».

В 2019 году минимальные ставки по ипотеке на первичном рынке предлагают следующие финансово-кредитные организации:

- Московский Индустриальный Банк по тарифу «Под ключ» оформит ипотеку по ставке 8,25-13,75% работающим гражданам 22-65 лет. К обязательным требованиям относятся гражданство РФ, справка о доходах и стаж у последнего работодателя от полугода. Индивидуальное предложение готовят до 2 недель.

- Банк Союз по тарифу «Классический» выдаст ипотечный кредит под 8,5-13,2%. Получить одобрение смогут граждане РФ 22-65 лет с постоянной или временной регистрацией, стажем на последней должности от 4 месяцев, готовые внести 20% стоимости жилья в качестве первоначального взноса. Решение по заявке принимают до 1 недели.

- Фора-Банк предоставит ипотеку на готовое жилье под 9,5-10,5% по стандартному пакету документов (паспорт+справка о доходах+копия трудовой). Гражданство и российская прописка не требуются, однако трудоустройство от 6 месяцев обязательно. Возраст потенциального заемщика – 20-64 года, срок рассмотрения заявки – не более 3 дней.

- МТС Банк не будет долго думать и в течение суток одобрит заявку на покупку новостройки под 9,9-14,9%. Учреждение готово предоставлять займы с 18 лет людям, имеющим общий стаж более года и официальное трудоустройство от 3 месяцев. Ипотеку выдают только гражданам РФ с постоянной или временной регистрацией по месту проживания.

- ВТБ предлагает приобрести в кредит больше квадратных метров по сниженной ставке клиентам с 21 до 70 лет с общим стажем свыше 12 месяцев. Переплата по займу для граждан РФ с постоянной пропиской начинается от 10,1% годовых. Для оформления необходим пакет из 5 документов – паспорта, военника, СНИЛС, копии трудовой и оригинала справки о зарплате.

Семьи с 2-мя и более детьми, которые родились в 2018 году и позже, могут официально снизить ставку по ипотеке на 3-5 лет до 6%, если при покупке жилья примут участие в госпрограмме. Ипотека для родителей с детьми по льготным тарифам оформляется в Газпромбанке, Сбербанке, ТрансКапиталБанке, Райффайзенбанке, ДельтаКредит и других финансовых учреждениях.

Как прописаться?

Не зависимо от того, какой кредитной организацией выдан ипотечный кредит, прописка в ипотечном жилье не отличается от оформления в любой другой жилой собственности – подаренной, унаследованной, купленной за свои средства.

Что необходимо?

Для постоянной прописки нужно выписаться из прежнего места прописки. Если регистрация осуществляется в том же населенном пункте, что и выписка, заранее оформлять выписку не нужно, прописка вместе с выпиской будет выполняться автоматически паспортистом. Но зачастую этот процесс затягивается надолго, поэтому желательно решать этот вопрос самостоятельно.

Далее нужно подать заявление в регистрационный орган, заполнив заявку стандартной формы. Вместо детей до 14 лет заявку подают их родители. Нужно указать основание, приложить к нему все документы.

Требуемые документы

- паспорта тех, кто прописывается;

- листы убытия. Если снятия с учета не было, будет достаточно иметь в паспорте штамп;

- свидетельство о браке (для членов семьи);

- для несовершеннолетнего – свидетельство о рождении;

- копию документа, подтверждающего право на собственность.

Пошаговая инструкция

Регистрация осуществляется поэтапно:

- Отнести документы в паспортный стол, и заполнить форму №6 для предоставления паспортисту.

- При одновременной выписке и прописке нужно заполнить отрывной талон.

- Если снятие с регистрации осуществлялось ранее, нужно подать паспортисту также листок убытия.

- Если прописывается не собственник, нужно предоставить разрешение владельца квартиры.

Если в квартире прописывается не ее собственник, его присутствие обязательно. Регистрация осуществляется на протяжении 3 рабочих дней.

Особенности прописки

Заемщик может прописаться в купленной квартире практически сразу после подписания ипотечного договора и оформления права собственности на нее. Чтобы прописать кого-либо еще, желательно согласовать свои действия с банком, чтобы избежать разногласий и возможных претензий, если в договоре были прописаны такие условия.

С этой целью нужно подать в банк заявление о согласовании прописки определенных лиц с указанием всех данных прописываемого гражданина, а также состоит ли он в родственных связях с заявителем.

Ограничения

Каждая кредитная организация имеет свои разработанные положения, которые затрагивают вопросы регистрации. Поэтому при внимательном прочтении ипотечного договора можно узнать, какие ограничения банк накладывает на заемщика, который желает прописать родственников или других граждан.

Могут ли банки выдавать условия на ограничения по прописке?

Получить добро на прописку собственных родственников у кредиторов просто. Но при желании зарегистрировать постороннего человека они могут накладывать ограничения, банк может отказать в его регистрации. Подобные действия кредитора объясняются его желанием минимизировать собственные риски, если заемщик перестанет выполнять свои кредитные обязательства. Но эти действия довольно спорные.

Особенности требований банков к минимальному возрасту

Каждый банк предъявляет собственные условия, позволяющие взять ипотечный кредит.У любой банковской организации могут быть собственные комплексные предложения по ипотечному кредитованию, согласно которым заемщикам выделяются отдельные условия по возрасту. При этом обязательно устанавливаются максимальные и минимальные пределы.

По базовому кредитованию все банки предъявляют практически одинаковые услуги и рассматривают клиентов в качестве заемщика только в возрасте 21 года.

Большинство банковских организаций стремятся заключать ипотечные договоры с лицами, которые достигли определенного возраста и имеют стабильное финансовое положение. Наиболее часто банк одобряет кредит клиентам в возрасте 28-42 года, поскольку у заемщиков имеется стабильный финансовый доход и шансов справиться с платежами по ипотеке у них гораздо больше.

Сбербанк

Лицам, которые не достигли 21 года, оформить ипотечный кредит в Сбербанке не получится. Специальная программа, реализованная для молодых семей, предполагает получение ипотеки в возрасте от 21 до 35 лет, при этом максимальный возрастной предел в популярной банковской организации составляет 75 лет.Срок, на который будет выдана ипотека, полностью будет зависеть от возраста предполагаемого заемщика. Максимальный ипотечный займ может быть выдан сроком на 30 лет — таким образом, подобный кредит может быть выдан строго до 45 лет.

ВТБ

Система ипотечного кредитования в банке ВТБ предполагает, что потенциальному заемщику не должно быть менее 21 года. При этом данная банковская организация выдает ипотеку преимущественно лицам до 65 лет. При оформлении ипотечного договора банк строго проверяет документацию и внимательно относится к такой категории требований, как возраст заемщика.

Альфа Банк

Данная банковская организация в некоторых случаях идет на уступки и предлагает выгодные кредитные решения для лиц, возраст которых составляет от 20 лет. При этом ипотека может быть выдана гражданам до 64 лет. Верхний и нижний предел возрастного ограничения регулируется положением, согласно которому рассматриваются, прежде всего, сроки кредитования. На момент окончания действия ипотеки заемщику должно быть не более 75 лет.

Данная банковская организация предъявляет более лояльные требования и может выдать кредит в 20 лет, при этом у будущего заемщика должна быть официальная работа со стабильным заработком — только в данном случае ипотечный кредит может быть одобрен.

Другие банки

В российских банках действует стандартное ограничение по возрасту — будущим заемщикам на момент взятия кредита должно исполниться как минимум 20 лет. При этом в большинство крупнейших банков выдают жилищные займы лицам, не моложе 21 года. К примеру «Банк Москвы», а также его партнеры выдают ипотеку строго после достижения данного возраста.

«МТС Банк» допускает выдачу кредита с 18 лет, при этом наличие созаемщика и высокого постоянного дохода обязательно. При достижении возраста 23 лет можно взять жилищный кредит в данной организации без дополнительного привлечения заемщиков.

«Банк жилищного финансирования» предлагает выгодные программы ипотечного кредитования, при этом возраст заемщика должен быть также не менее 21 года.

Банковская организация «Дельтакредит», которая преимущественно специализируется на выдаче ипотечных займов, предлагает взять кредит при условии достижения возраста 20 лет. При этом банк обязательно требует привлечения поручителя, если заемщику на момент получения займа не исполнилось 25 лет.

Газпромбанк предлагает взять ипотеку в возрасте 22 лет, при этом верхняя планка взятия кредитов строго ограничена. Банковская организация выдает займы строго до 60 лет, при этом в некоторых случаях банк может поднять данную планку на 5 лет. Дополнительного привлечения созаемщиков для одобрения кредита в 20 лет не потребуется.

Уралсиб— один из наиболее популярных банков ипотечного кредитования, предлагающий взять ипотечный займ с 18 лет. При этом предельный возраст на момент погашения кредита не должен составлять более 65 лет. Все риски, связанные невозвратностью ипотечного займа банк эмитирует за счет достаточно высоких процентов, а также привлечения дополнительных созаемщиков, на которых ложится вся ответственность в случае невыплаты кредита.

С судом или без суда?

По решению суда может быть приостановлен процесс регистрации права собственности. Документы могут быть задержаны сроком на 1 месяц. Это максимально допустимый срок, при условии, если иное не предусматривается законодательными органами.

Отказ в регистрации возможен на следующих основаниях:

- в случае, если у заявителя нет прав на регистрацию собственности;

- если документы являются фиктивными;

- при условии отсутствия дополнительных справок или документов;

- при условии повторной регистрации одного и того же недвижимого объекта разными лицами;

- при условии судебного ареста жилья;

- при условии отзыва документов одной из сторон.

Поиск вариантов, предпочтения

Перед обращением просмотрите все варианты и выберите банк с наиболее привлекательными условиями (низкой кредитной ставкой, продолжительным сроком кредитования).

Некоторые перед оформлением ипотеки обращаются сразу в банк, чтобы выбрать объекты застройщиков, с которыми сотрудничает кредитная организация, это повышает шансы получить одобрение банка. Если вы решили изначально выбрать квартиру у застройщика, то вы можете узнать, есть ли у него аккредитация в каком-то банке. В случае успешного расположения строительных объектов, наличия всей проектной и другой документации, хорошей репутации, застройщик, чаще всего, получает аккредитацию от нескольких банков, что облегчает процесс привлечения денег дольщиков.

Кроме того, чем ближе будет дата сдачи объекта, тем более банк будет расположен выдать кредит.

Суть ипотечных кредитов

Ипотечный кредит – это предоставление помощи гражданам при покупке нового жилья или других дорогостоящих товаров. На сегодняшний день ипотека является самым выгодным предложением в сфере приобретения недвижимости, если у клиента недостаточно средств для покупки. В зависимости от типа жилья необходимо иметь 50-15% от стоимости недвижимости, чтобы получить в собственность новую квартиру или дом.

Для многих граждан ипотечный кредит – единственная возможность получить собственное жилье, ведь для получения такой помощи необходимо совсем немного:

- Иметь постоянный доход;

- Иметь сумму для первоначального взноса;

- Подходить по требованиям банка.

Этот способ кредитования удобен как для заемщика, так как предлагает выгодные условия, так и для кредитора, так как снижает риск невыплаты кредита до минимума.

Особенности процедуры

Ключевой особенностью ипотечной квартиры является тот факт, что она заложена в банке, оформившем первоначальный кредит. Именно поэтому стандартная процедура покупки ипотечной квартиры в ипотеку происходит в несколько стадий:

- Получение одобрения банка на осуществление сделки. Без согласия и непосредственного участия кредитной операции какие-либо операции с квартирой попросту невозможны.

- Оформление предварительного договора купли-продажи. Этот документ в обязательном порядке заверяется у нотариуса. Его наличие обеспечивает покупателю право обратиться в суд с требованием о принудительной продаже предмета договора в случае срыва сделки.

- Оплата покупателем задолженности по ипотеке. Данная финансовая операция выступает основанием для получения закладной на объект недвижимости.

- Снятие с квартиры обременения и перевод его на нового владельца и регистрация договора купли-продажи.

- Выплата оставшейся суммы по сделке. В большинстве случаев денежные средства размещаются на аккредитиве или в банковской ячейке, которые оформляются специально для совершения рассматриваемой операции. Это позволяет свести к минимуму риски на всех стадиях ее осуществления.

Очевидно, что покупка ипотечной квартиры в ипотеку является достаточно сложным и многоступенчатым мероприятием. Поэтому она может проводиться несколькими различными способами, каждый из которых имеет характерные особенности.

Какие банки дают ипотеку ИП?

Предприниматели могут оформить ипотеку в коммерческих банках и в банках с государственным участием:

|

Банк |

Программа |

|

Сбербанк |

Экспресс ипотека |

|

Альфа Банк |

|

|

Дельта Банк |

Ипотечные программы |

|

Россельхозбанк |

Ипотека по двум документам |

Сбербанк

Для предпринимателей предлагается оформить кредит для приобретения жилья или коммерческой недвижимости:

Кредит предоставляется до 10 лет, максимальная сумма 7–10 млн. р., процент 13,9% годовых, сумма первоначального взноса от 15–30%. В залог принимается приобретаемая недвижимость, дополнительно требуется поручительство физических или юридических лиц.

Альфа Банк

В банке оформить ипотеку могут не только наемные работники, но и владельцы бизнеса, индивидуальные предприниматели. Одной из программ является кредит на покупку дома:

Минимально получить можно 300 тыс. р., на 25 лет с процентной ставкой от 11%. Можно приобрести дом или его часть, таунхаус с земельным участком. Дополнительно ИП может оформить ипотеку на покупку жилья на стадии строительства, строительство дома, на покупку апартаментов, гаража, комнаты.

Дельта Банк

Ипотечный банк предлагает предпринимателям все виды ипотечных программ: покупка квартиры, комнаты, дома, участие в долевом строительстве, рефинансирование:

Минимальная сумма кредита 300 тыс. р., процентная ставка 8,25–10%, срок кредитования 25 лет. Первоначальный взнос 50%.

Россельхозбанк

Кредитная организация предлагает ипотечную программу по 2 документам.

В рамках программы можно получить от 100 до 4000 тыс. р. (8000 тыс. р. для Москвы). Сумма первоначального взноса 40%, процентная ставка 9,45–12,5% годовых, срок кредитования до 25 лет.

Какой банк выбрать?

От выбора кредитора зависят условия кредитования, поэтому следует произвести анализ условий кредитования в разных банках, их приемлемость для конкретного ИП.

Предприниматели, которые имеют расчетный счет в банке, в первую очередь обращаются в свою кредитную организацию. Если у ИП хорошие обороты по расчетному счету, при его участии в зарплатных программах банках, вероятность одобрения заявки увеличится.

При отсутствии расчетного счета, сначала анализируются предложения банков, удобство расположения представительства компании, ее банкоматов, предварительно согласовываются условия кредитования, потом ИП следует открыть расчетный счет и поработать с ним минимально 3–4 месяца. Далее можно обращаться в кредитную организацию за ипотекой.

Альтернативные способы получения ипотеки с плохой кредитной историей

- Кооператив. Достаточно простой и выгодный вариант, при котором на кредитную историю зачастую вообще не смотрят. Но сложный, редко встречающийся и очень рискованный.

- Нецелевой ипотечный кредит. Суть практически идентична с ипотекой, однако деньги можно потратить куда угодно. В данном случае проблемы с плохой кредитной историей остаются актуальным и даже усугубляются.

- Аренда с правом выкупа. Заемщик берет недвижимость в аренду, но помимо арендных платежей (или вместо них), оплачивает стоимость недвижимости до тех пор, пока не будет выплачена вся сумма. Этот способ хорош абсолютно всем, кроме того факта, что найти арендодателя, готового расстаться с приносящей ему доход недвижимостью, да еще и в рассрочку – практически невозможно.

- Лизинг – то же самое, что и аренда с правом выкупа. Отличается, фактически, только названием.

- Оформление займа у работодателя. Достаточно популярный и реальный вариант, при которой человек получает деньги от компании в долг и за их счет уже покупает себе недвижимость. Но заемщик должен быть очень важен для компании и не сможет уволиться до того момента, пока не выплатит весь долг (точнее сможет, но тогда придется погашать всю сумму досрочно, что мало кто может сделать).

Первый взнос более 40%

Если у потенциального заемщика есть достаточно крупная сумма денег, то он может предложить банку внушительный первоначальный взнос. Как правило, это практически всегда воспринимается в положительном ключе и существенно повышает шансы на получение кредита.

Хороший доход

Чем выше официальный доход, тем больше вероятность получить ипотеку. В самом идеальном случае, потенциальный заемщик еще может предоставить подтверждение дополнительного дохода.

Какие документы могут служить подтверждением?

Для подтверждения дохода банк обычно требует справки 2 или 3-НДФЛ. Иногда допускается справка по форме банка. В редких случаях можно предоставить справку по форме работодателя или другие документы об официальном доходе. Точнее, предоставить их можно в любом случае, однако они могут быть приняты как дополнительная прибыль, а не основной доход. Данный элемент лучше уточнять у выбранного банка, так как условия постоянно меняются, как и требования к документам.

Наличие имущества в собственности

В стандартном варианте, при оформлении ипотеки заемщик передает тот же объект недвижимости, который был приобретен в залог. Более того, ипотека сама по себе подразумевает именно залог недвижимости, а не факт ее приобретения. Однако если у человека плохая кредитная история, то вполне возможно, что потребуется дополнительное обеспечение. Таковым может выступить любое ценное имущество, однако на практике, банки крайне неохотно оформляют документы на что-либо кроме недвижимости или транспорта. Иногда еще на оборудование, но это и все.

Следует учитывать, что в банке могут просто уточнить, какое имущество есть в собственности у потенциального заемщика и вовсе не факт, что его придется передавать в залог. Тут суть в том, чтобы у клиента было хоть что-то, что могло бы хоть косвенно подтвердить его финансовый статус.

Рекомендуется уточнить прямо у кредитного сотрудника, что именно еще может потребоваться банку. Этот вариант подходит, когда других уже не осталось и кредит нужно получить любой ценой. В некоторых случаях кредитный сотрудник, который также, как и клиент заинтересован в выдаче кредита, предлагает дополнительный способ произвести «хорошее впечатление». Если они не противозаконны, то никаких проблем нет, их можно использовать (например, детально расписать расходы).

Как оформить ипотеку и не пожалеть?

По мнению застройщиков, в 2019 году цены и ставки по ипотеке достигли своего дна. Дальнейшего падения ожидать не стоит – теперь проценты и цены будут только расти. Для Читателям, которые еще планируют купить квартиру, рекомендуем взять ипотечный кредит на вторичное жилье недорого или приобрести квартиру в новом доме на завершающей стадии готовности.

https://youtube.com/watch?v=ZJMdlsAVcZM

Если учитывать правила, перечисленные ниже, покупка квартиры в кредит пройдет спокойно и радостно, а сделка не затянется больше, чем на 1-2 недели:

Объективно оцените свою платежеспособность. Постарайтесь без эмоций подсчитать свои доходы. Какую сумму без ущерба для семьи вы сможете выплачивать ежемесячно? Будет ли у вас резерв для досрочного погашения и подушка безопасности на случай форс-мажора – потери работы или болезни?

Выплаты по ипотечному займу не должны превышать 30% от общего дохода семьи. А комфортными для погашения считаются платежи, составляющие не более 15-20% от зарплаты.

Начинайте с малого, не гонитесь за дорогостоящей недвижимостью. Если у вас нет своего жилья, приобретите для начала студию или однокомнатную квартиру, а жилищные условия улучшайте уже после выплаты ссуды.

Такой формат идеально подойдет молодой семье с двумя работающими, так как выплатить первую ипотеку получится максимально быстро. После первого успешного опыта можно будет улучшить условия и приобрести квартиру побольше.

Никогда не задерживайте ежемесячные платежи по ипотечному кредиту. Невыплата долга в установленный период чревата просрочкой и моментальным обрушением кредитного рейтинга.

Чтобы подобного не произошло, необходимо создавать «подушку безопасности» в виде суммы из 3-6 ежемесячных окладов. Такая «заначка» поможет своевременно гасить ипотеку в течение нескольких месяцев, даже если возникнут сложности с работой или последующим трудоустройством.

Получить дополнительную выгоду от покупки квартиры в ипотеку поможет глубокое изучение рынка. Лучшие условия кредитования не принесут желаемой пользы, если покупать жилье на пике роста. Необходимо брать квартиру в периоды застоя и падения спроса, когда хозяева готовы уступить не менее 5-10% от стоимости объекта недвижимости.