Рубль рухнул. что нужно знать, если не хотите потерять свои деньги

Содержание:

Биржевой спуск

В первый рабочий день после праздников серьёзный обвал произошёл и на российском фондовом рынке. В начале торгов индекс Мосбиржи упал на 10,4% — до 2436 пунктов, а индекс РТС — на 16%, до 1056 пунктов. Между тем уже во второй половине дня темпы снижения замедлились и показатели сумели восстановиться до 2635 и 1169 пунктов соответственно.

В середине дня лидерами падения стали преимущественно ценные бумаги компаний нефтегазового сектора. Так, стоимость акций ЛУКОЙЛа снижалась на 11,7%, «Роснефти» — на 11,5%, «Татнефти» — на 8,9%.

Между тем падение фондовых котировок оказалось менее значительным, чем ожидали эксперты. По словам Алексея Коренева, отсутствие торгов в понедельник, а также заявления ЦБ и некоторое восстановление цен на нефть во вторник смягчили удешевление российских акций.

9 марта торги на биржах в Азии закрылись обвалом фондовых котировок — на 3—7%, в Европе — на 7—8%, а в США — на 6—7%. При этом в Штатах на фоне резкого обвала торги ценными бумагами пришлось временно приостановить. Это произошло впервые со времён мирового финансового кризиса.

Негативные последствия девальвации

Девальвационные процессы приводят и к негативным последствиям в экономике, особенно для населения, а также для мелкого и среднего бизнесов, работающих на внутренний рынок.

Первым и очевидным результатом девальвации является резкий рост цен на импортные товары. Телевизор стоимостью 300 долларов при курсе 30 р./долл. стоил 9000 рублей и был доступен для подавляющего большинства россиян. Но при курсе 60 р./долл. такой же телевизор стоит 18000 рублей, и его приобретение существенно осложняется. К сожалению, растут цены не только на бытовую технику, но и на лекарства, продукты и т.д.

Далее неизменно следует рост инфляции. Инфляционные и девальвационные процессы очень часто сопровождают друг друга, потому часто их ошибочно отождествляют. Однако инфляция в данной ситуации выступает лишь следствием девальвации (последняя провоцирует её рост), а порой инфляция вообще не сопровождается обесцениванием национальной валюты по отношению к другим.

На рост инфляции в стране влияет не только рост цен на импортные товары. Как правило, отечественные товары на фоне девальвации тоже дорожают, хоть и не так сильно.

- Во-первых, при производстве отечественной продукции могут использоваться компоненты, которые завозятся из-за границы.

- Во-вторых, при росте цен на импортные товары существенно возрастает спрос на продукцию, произведенную внутри страны.

В отдельных случаях возникает дефицит определенной группы товаров – производители и продавцы получают возможность дополнительно заработать на повышенном спросе. В любом случае всё заканчивается ростом цен.

Дополнительно отметим, что после резкого обесценивания национальной валюты, отечественная промышленность не успевает вовремя среагировать и выпустить аналог импортного товара при более низкой цене. Приходится довольствоваться импортным товаром по сильно завышенной цене.

Следствием роста цен становится снижение покупательной способности населения (поскольку зарплаты не успевают расти вслед за ценами) и ухудшение его материального благосостояния. Те, кто имеет сбережения, стараются перевести их в более стабильные активы. В России можно было наблюдать, как вкладчики снимали рублевые депозиты, чтобы купить на эти деньги иностранную валюту, бытовую технику, автомобили или недвижимость.

Падение спроса на товары и услуги со стороны населения приводит к ослаблению внутреннего рынка и ослаблению позиций мелкого и среднего бизнеса – из-за отсутствия продаж они могут обанкротиться.

Увеличение инфляции способствует увеличению долговой (кредитной) нагрузки населения – люди не справляются с обязательствами по оплате взятых кредитов. Соответственно, от этого страдают и банки – увеличивается количество просрочек, уменьшается доходность и банковские активы.

Все это происходит на фоне значительного снижения доверия к национальной денежной единице. Значительно вырастает спрос на твердые валюты. Они еще больше прибавляют в цене на фоне ажиотажа на валютном рынке. Вместе с тем инвесторы, опасаясь значительных убытков, выводят свои капиталы из страны, а новые проекты временно замораживаются.

И как следствие всего перечисленного, начинается экономический спад, замораживаются зарплаты, растет безработица. После сильной девальвации, как правило, экономика страны переживает довольно продолжительный период стагнации.

Роль фактора рыночной турбулентности в создании прогноза до конца 2020 года

Планирование не представляется широкомасштабным по причине рыночного поведения. Нельзя определить только одну проблему, которая привела к остальным. Все гораздо сложнее, потому что речь идет о целом «сложносоставном букете».

Самая существенная трудность – экономические последствия карантина. Они затронули практически каждую страну. И перед каждой встал вопрос борьбы с появившимися сложностями. Одни справляются с ними более успешно, чем другие.

Котировки нефти исключать нельзя. Они постепенно снижаются и неясно, насколько продолжительное время будет держаться эта отрицательная тенденция. Поэтому эксперты не могут в настоящее время выстраивать долгосрочные прогнозы.

И одна из основных причин состоит во второй волне коронавируса, надвигающейся осенью. При реализации такого сценария неизбежен второй виток спада потребления энергоресурсов. Эта величина оказывает сильное влияние на курс рубля.

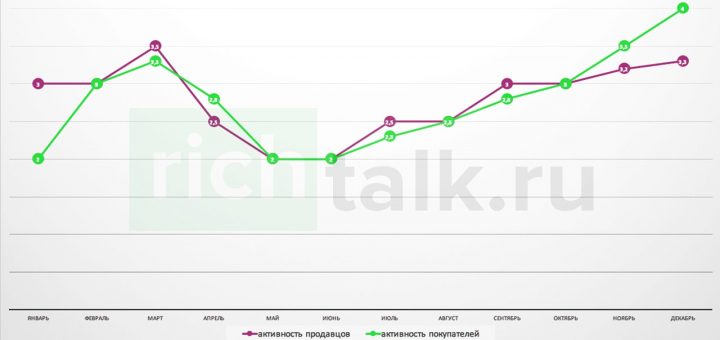

В дополнении к этому, специалисты в сфере финансов уточнили, что сам по себе третий квартал отличается хорошей динамикой. Потому что так уж произошло исторически. А вот в следующем квартале есть множество шансов для усиления национальной валюты.

Данная тенденция происходила и на основе других факторов, оказывающих воздействие на туристический

Принимая во внимание тот факт, что пандемия выбила почву из-под ног у тех, кто занимается бизнесом в сфере туризма, становится очевидно, что рубль имеет возможность укрепить свои позиции хотя бы немного в такие сложные для него времена

Позиция Центробанка

► Центробанк принимает меры по укреплению российской экономики и позиций рубля:

- Удержание ключевой ставки. По прогнозам ЦБ, опираясь на слова Э.Набиуллиной, ключевая ставка сохранится на отметке 6%. Для специалистов очевиден небольшой потенциал для снижения ключевой ставки в ближайшем будущем.

- Удерживание инфляции. Она за последнее время ускорилась. Но ее всплеск ожидается краткосрочным. Тем не менее, в переводе на годовые показатели, ее процент остается в пределах 4, не превышая эту отметку.

- Поддержание роста отечественного ВВП. Для этого принимаются правительством особые меры по поддержанию производства и повышению инвестиционной привлекательности российских предприятий.

- Поддержание малого и среднего бизнеса, частных лиц в области кредитования и вкладов.

- Увеличение процента на вывод средств в офшор.

- Установление процента на доход по вкладам, который поддержит экономику и рубль в долгосрочной перспективе.

На этом фоне можно отметить, что основные индикаторы рынка стабилизируются:

- Снизился показатель изменчивости цены национальной валюты. Пик волатильности наблюдался в середине марта, когда рубль семимильными скачками шел наверх.

- Ослабление позиции российского рубля моно сопоставить с динамикой и изменениями стоимости других мировых валют.

- Наблюдается сокращение темпов и объемов выхода иностранных инвесторов из отечественных активов.

- Индекс Московской биржи за последние дни показал уверенный рост, который составил 11,9 %

Интересно, что согласно последним новостям 1 час назад, после выступления Э. Набиуллиной, курс рубля ускорил свой рост, и появляются новые мнения экспертов о том, что будет с национальной валютой в 2020 году.

Сама Эльвира Набиуллина, председатель Банка России, напомнила о том, что одна из причин серьезных изменений позиций рубля и экономики в целом – ситуация с коронавирусом. Меры, которые по инициативе президента и правительства нашей страны приняты для предотвращения развития инфекции, очень негативно сказываются на развитии экономики и позиции рубля по отношению к доллару.

Очевидно, что после спада эпидемии и снятия беспрецедентных мер, ситуация с рублем пойдет на улучшение, он станет обретать более крепкие позиции.

Пока в сложившейся ситуации председатель Банка России Эльвира Набиуллина будет проводить еженедельные пресс-конференции, на которых она будет освещать ситуацию с экономикой по стране и с национальной валютой.

Она заявила, что на сайте Центробанка будут выкладываться некие отчеты, аналитические обзоры с текущим положением дел, произошедшими изменениями на рынке валют и в экономике страны.

[su_youtube url=»https://www.youtube.com/watch?v=8xl0OUY77pw»]

₽ Мы продолжаем следить за ситуацией с рублем в 2020 году и за мнениями ведущих экспертов.

- ria.ru/20200325/1569067916.html

- lenta.ru/brief/2020/03/09/rub/

- lenta.ru/news/2020/04/03/snijenie/

- cbr.ru/Content/Document/File/107456/FinPuls_1_03042020.pdf

- yandex.ru/efir?t=7&stream_id=43d4cbe38c4445509e2ac42c163f50e1

Оказалась ли полезной для Вас наша статья?

Мне нравится7Не нравится13

Прогноз курса доллара на 22-26 июня

Потенциальное влияние драйверов рубля в ближайшие дни должно быть более сильным, чем влияние внешних факторов риска. Исходя из этого эксперты в целом ждут новой волны укрепления российской валюты.

Консенсус-прогноз аналитиков, которых по традиции опросило издание “Коммерсантъ” – 69,45 рублей за доллар в конце следующей недели. В Промсвязьбанке при этом назвали самую оптимистичную нижнюю границу возможного коридора курса – 67,50 рублей. В Альфа-банке озвучили самый большой “потолок” для доллара – 71,50.

Похожий прогноз приводит московское агентство АПЭКОН. По состоянию на субботу, 20 июня, прогноз по курсу доллара в конце новой недели от этого агентства – 68,99 рублей. Таблица с прогнозом по дням приводится ниже.

| Дата | День недели | Мин. курс | Макс. курс | Вероятный курс |

|---|---|---|---|---|

| 22 июня | понедельник | 67.92 | 69.98 | 68.95 |

| 23 июня | вторник | 68.06 | 70.14 | 69.10 |

| 24 июня | среда | 68.17 | 70.25 | 69.21 |

| 25 июня | четверг | 67.90 | 69.96 | 68.93 |

| 26 июня | пятница | 67.96 | 70.02 | 68.99 |

Заглавное изображение: shiningdollars.com

Понравился материал? Расскажите о нём друзьям!

Игра на опережение

На фоне возникшей неопределённости в нефтяной отрасли Центробанк уже анонсировал специальные меры для поддержания курса рубля. В частности, с 10 марта ЦБ начал упреждающую продажу иностранной валюты на внутреннем рынке.

«Данное решение принято в целях повышения предсказуемости действий денежных властей и снижения волатильности финансовых рынков в условиях значительных изменений на мировом рынке нефти», — говорится в сообщении ЦБ.

«Принимая во внимание произошедшие в понедельник колебания обменных курсов и цен финансовых активов, Банк России счёл целесообразным провести сегодня, 10 марта 2020 года, аукцион РЕПО «тонкой настройки» в объёме 500 млрд рублей», — отметили в ЦБ. В условиях колебаний на валютном рынке действия ЦБ должны поддержать работу кредитных организаций, об этом RT рассказал Алексей Коренев

В условиях колебаний на валютном рынке действия ЦБ должны поддержать работу кредитных организаций, об этом RT рассказал Алексей Коренев.

«РЕПО — это некая замена кредита, только более простая в техническом плане. Суть этих действий ЦБ в том, чтобы никто из крупных игроков в банковском секторе не испытал дефицита наличных денег, потому что на фоне паники вполне может начаться отток по вкладам. Многие из кредитных учреждений будут нуждаться в поддержке со стороны регулятора. Поэтому увеличение объёмов аукционов РЕПО — вполне естественно в данной ситуации», — отметил Коренев.

- Journalists gather near screens showing currency exchange rates, share price index and other information in the office of the Moscow Exchange in Moscow, Russia March 10, 2020. REUTERS/Shamil Zhumatov

- Reuters

В целом на сегодняшний день аналитики по-разному оценивают перспективы дальнейшей динамики российской валюты. Как рассказал RT советник по инвестициям QBF Алексей Короленко, в ближайшее время ситуация на рынке продолжит зависеть от изменения цен на нефть и курс доллара будет колебаться в широком диапазоне — 70—80 рублей.

В то же время, согласно оценке Алексея Коренева, действия российских финансовых властей позволят смягчить влияние сырьевых котировок на рубль. Как полагает аналитик, в результате политики Центробанка и Минфина в ближайшее время курсы доллара и евро могут стабилизироваться на уровнях 70 и 80 рублей.

Каков прогноз

У рубля не очень много шансов в отношении доллара. Экономисты выдвигают предположение, что помочь сможет только улучшение ситуации со счетами текущих операций, то есть речь о балансе в платежах. Это возможно при значительном сокращении доли заграничного туризма среди россиян.

Гораздо больше факторов против рубля. К ним относятся:

- невысокий процент вероятности роста цен на «черное золото» в связи с продолжительным кризисом;

- отсутствие перспектив для экспорта нефти;

- вероятность девальвации рубля.

Политика поведения спекулянтов на международной арене не вызывает доверия по той причине, что они действуют исключительно в собственных интересах. Для них важнее «раскачивать качели», что приведет к укреплению российской национальной валюты.

Есть эксперты, которые утверждают, что летом будет застой. Серьезных изменений не будет. А вот осенью это обязательно даст о себе знать.

Рубль в ближайшие дни может умеренно укрепиться

Говоря о ближайших перспективах российского рубля, эксперты обращают внимание на вероятность разнонаправленного влияния внутренних и внешних факторов. Первые будут поддерживать рубль, вторые могут оказать на него давление

В пятницу случилось ожидаемое событие – Центробанк впервые за пять лет снизил ключевую ставку сразу на один процентный пункт, до 4,50% годовых. Рубль практически никак не отреагировал на эту новость, которая новостью для рынка не стала. Слишком усердно и последовательно глава ЦБ Эльвира Набиуллина намекала на это решение все последние недели. Рынки давно заложили его в котировки.

Снижение ставки как минимум не привело к уходу нерезидентов из российских ОФЗ. Привлекательность этих ценных бумаг остаётся достаточно высокой, чем намерен воспользоваться тот же ЦБ. Уже объявлено, что пространство для заимствований будет расти (читай, пройдут новые масштабные аукционы ОФЗ).

К внутренним факторам, которые поддержат рубль в ближайшие дни, относятся ещё минимум два: высокие объёмы продажи валют в рамках бюджетного правила, а также выход на пик июньского налогового сезона 25 июня.

Если этот фактор окажет нейтральное или умеренно позитивное влияние, то в остальном внешний фон создаёт небольшие риски для рубля.

Цена барреля нефти на уходящей неделе уверенно росла, и сырьё подорожало до 42 долларов. Однако ситуация на рынке энергоносителей не вполне стабильна, и эксперты допускают снижения цены барреля ближе к отметке в 40 долларов.

Глобальные настроения мирового рынка в целом также нестабильны. На новой неделе будут опубликованы очередные статистические данные по США. Аналитики опасаются, что результаты приведут к новой волне распродаж.

Изображение: Alberto Font/The Tico Times/ticotimes.net

А почему курс тенге резко ослаб?

Экономист Айдархан Кусаинов отмечает, что складывающаяся сейчас на рынке ситуация является рыночной, и она участниками рынка прогнозировалась.

По словам экономиста, ненормальная же ситуация складывалась всю прошлую неделю. Тогда, подчёркивает он, Национальный банк участвовал в торгах и «делал вид, что рыночный курс составляет 400 тенге». После решения регулятора отказаться от участия в биржевых торгах курс превысил 430 тенге за доллар.

Надо критиковать Нацбанк, если он начнёт жечь валюту в больших объёмах

Экономист отмечает, что рыночные игроки понимали, что курс будет складываться в районе 430 тенге за доллар. И если бы регулятор не удерживал его интервенциями, то такого ажиотажа вокруг покупки валюты могло и не быть – после ослабления курса тенге её приобретение было бы лишена смысла.

10 марта, напомним, министр национальной экономики Руслан Даленов заявил, что все страны-производители нефти корректируют свои курсы валют, и за эту коррекцию отвечает рынок. Исключением, по словам главы Миннацэкономики, не стал и Казахстан, и валютный рынок страны отреагировал на падение цен на нефть снижением курса нацвалюты. Айдархан Кусаинов при этом отмечает, что и нынешнее ослабление тенге происходит на фоне сохранения низких цен на нефть.

Финансовый консультант Расул Рысмамбетов считает, что на курсообразование повлияли не только низкие цены на нефть, но и введение чрезвычайного положения на территории страны. По его мнению, в течение прошлой недели Нацбанк думал, что интервенциями сглаживает сильные скачки на рынке. В реальности же это было падение.

Ослаблению тенге помогает неопределённость с тем, как изменится спрос на товары и услуги со стороны граждан и бизнеса. Большая их часть, по словам Расула Рысмамбетова, импортируется, потому объёмы ввоза в Казахстан разных товаров влияют и на курс тенге.

Чем грозят населению меры по его спасению

Режим ЧП в стране продлится не меньше месяца, и из-за этого может снизиться совокупный спрос. Потребители будут тратить меньше денег, и это может привести уже к недостижению планов по росту ВВП.

Другой эксперт – экономист, директор Центра прикладных исследований «Талап» Рахим Ошакбаев считает, что нынешняя ситуация с курсом тенге стала «последствием абсолютно неадекватного монетарного эксперимента над страной, который проводит регулятор с момента перехода на якобы свободно плавающий инфляционный курс и якобы инфляционное таргетирование».

«Сейчас этот кризис, внешний шок, я думаю, во всей красе показал полную несостоятельность монетарной политики. В первую очередь вы видите, что тенге ослаб из-за объективно высоких девальвационных ожиданий и низкого доверия к регулятору, его действиям. Курс тенге показывает значения в обменниках (до 450 тенге за доллар. – Авт.), которые раньше считались даже маргинальными. Девальвация тенге за несколько недель на примерно 18% за несколько дней. Сравните это с практически стабильными валютами в небогатых Грузии, Кыргызстане и так далее», – отметил Рахим Ошакбаев в разговоре с informburo.kz.

Экономист говорит, что повышение базовой ставки может привести к тому, что банки будут размещать свободные деньги в ноты регулятора по высокой процентной ставке, не выходя на валютный рынок. А это может привести к так называемому carry trade, когда иностранные игроки приходят на местный рынок для заработка на разнице в ставках.

«Это может снова разогнать курс. И так по кругу, в результате которого мы с вами беднеем, а спекулянты, банки и прочие Forex-трейдеры обогащаются за счёт нас с вами. Похоже, это и есть если не цель, то результат проводимой денежно-кредитной политики», – подытожил Рахим Ошакбаев.