Roi (коэффициент возврата инвестиций)

Содержание:

Выгодные стратегии игры

Разберем две схемы ставок на теннис, которые позволяют

подтянуть ROI до приятных процентов и избежать существенных просадок банка.

Ставка на тай-брейк в сете

В матчах подаванов очень часто случаются тай-брейки в сетах.

Участники играют до счета 7:6. Букмекеры включают в роспись сделку на тай-брейк

– будет или нет он в сете. Если взять статистику игроков с мощной подачей, то

можно увидеть большое количество сетов с тай-брейками.

Коэффициенты на тай-брейк в сете варьируются от 2 до 3.

Оптимальный вариант, когда встречаются оба таких игрока. Например, матч

известных подаванов Изнер – Чилич:

По статистике практически в каждом матче с участием этих

игроков в сетах фиксируется счет 7:6. Когда эти теннисисты встречаются между

собой, то вероятность тай-брейка увеличивается еще больше. Поэтому

напрашивается классический догон. Первая ставка равна 2% от банка. Как только

беттор выигрывает спор, цикл завершается и размер следующего купона

возвращается к первоначальному.

На счет в сете

Когда играет тотальный фаворит, например, тот же Надаль на грунте, то сеты часто завершаются со счетами 6:0; 6:1; 6:2. Многие букмекеры принимают ставки на точный счет по сетам на крупных турнирах. Коэффициенты на эти события часто превышают 3.

Ставим по самым высоким котировкам у разных букмекеров.

Оптимальный вариант, когда минимальный коэффициент на один из вариантов будет

4. В таком случае получится заработать, если хотя бы один ординар сыграет.

Ставим одинаковые суммы, не более 3% от банка, как в случае

с долгосрочными пари. Если ставки не сыграют, то догон не используется. Здесь

применяется только флэт и акцент делается на матчи мотивированных фаворитов,

разрывающих андердогов.

Автор статьи:

Руслан Мухов

Что учитывать, приобретая бизнес?

В современном деловом мире для потенциальных инвесторов предлагается огромное количество подготовленных проектов экономической деятельности:

- Выставляются на продажу действующие предприятия

- Купить (арендовать) подготовленные помещения, оборудование, технологии

Обычно при продаже бизнеса его представляют «в розовом свете» и рассказывают о радужных перспективах развития предлагаемой отрасли. Срок окупаемости у продавцов бизнеса редко выходит за рамки 3 лет, они обещают высокую доходность.

Срок окупаемости у покупателя при расчете может оказаться в разы больше, если он внимательно изучит предложенный бизнес-план, проанализирует ситуацию на конкретном рынке товаров в данной отрасли и регионе, познакомится с поставщиками сырья, материалов, необходимых для выпуска продукции, ее основными потенциальными заказчиками. Наряду с точной оценкой срока окупаемости предлагаемого бизнеса, инвестору полезно ознакомиться у экспертов с будущими возможностями его продажи в ближайшие годы.

Срок окупаемости у покупателя при расчете может оказаться в разы больше, если он внимательно изучит предложенный бизнес-план, проанализирует ситуацию на конкретном рынке товаров в данной отрасли и регионе, познакомится с поставщиками сырья, материалов, необходимых для выпуска продукции, ее основными потенциальными заказчиками. Наряду с точной оценкой срока окупаемости предлагаемого бизнеса, инвестору полезно ознакомиться у экспертов с будущими возможностями его продажи в ближайшие годы.

При расчетах окупаемости необходимо учитывать не только первоначальные вложения, но и дополнительные расходы, требуемые в последующие периоды осуществления проекта. На его доходность могут повлиять изменения валютных курсов, стоимости основных элементов расходов (например, топливо, электроэнергия, металл), изменения видов, ставок налогов, другие экономические риски. Чем точнее выполняются расчеты в бизнес-плане, тем выше вероятность, что проект окупится в запланированные сроки.

Напишите свой вопрос в форму ниже

Как определить доходность инвестиций

Доходность инвестиций оценивается абсолютными или относительными показателями. Абсолютные определяют доходы в денежных единицах, а относительные показывают прибыль в сравнении с затратами (материальными, финансовыми, трудовыми и т.д.). Для определения доходности капиталовложений нужен анализ всех имеющихся ресурсов. Для этого существует несколько этапов:

- Расчёт финансового анализа фирмы по балансу и другим отчётам;

- Расчёт объёмов капиталовложений;

- Определение количества вкладов с учётом инфляции и других возможных трудностей.

Общая формула определения доходности вложений:

ROI = (прибыль от вложений / объёмы вкладов) * 100% (в этом случае важным является не абсолютное значение, а его динамика).

Как рассчитывать коэффициент возвратности инвестиций

ROI показывает реальную рентабельность бизнес-решения, поэтому обычно выражается в процентах. Если значение превышает 100%, то прибыльность дела доказана, а если меньше этого значения, значит, вложенные средства не возвращаются.Для расчета ROI используются следующие показатели:

- Себестоимость товара или услуги, состоящая из всех расходов на производство: закупка материалов, логистические издержки, заработная плата работникам компании;

- Суммарный доход без вычета себестоимости;

- Доход, представляющий финальную прибыль после реализации конкретного товара или услуги;

- Сумма инвестиций, состоящая из всех статей затрат, выделенных на конкретный бизнес. Инвестициями могут быть активы, капитал, сумма основного долга бизнеса и другие вложения.

Перечисленные показатели используются для формулы, самый простой вариант которой выглядит следующим образом: ROI = (суммарный доход – себестоимость) / полная сумма инвестиций * 100%В итоге, если значение ниже 100%, то инвестиции не окупаются, а если выше, то бизнес приносит прибыль.Анализ Return On Investment принято рассчитывать каждый месяц, чтобы на основании полученных данных делать выводы относительно рентабельности инвестируемого проекта, понимать, какие именно товары или услуги имеют наибольшую маржинальность, перераспределять бюджет и увеличить отдачу от вложенных инвестиций.

ROIC является индикатором, отражающим прошлую деятельность предприятия, и выражается как отношение чистой операционной прибыли компании к среднегодовой сумме суммарного инвестированного капитала. Для потенциальных инвесторов ROIC важен тем, что определяет отдачу от инвестиций до принятия решений по финансированию бизнеса.

Формула расчета показателя выглядит следующим образом:ROIC = ((чистая прибыль проценты * (1 – ставка налога)) / (долгосрочные кредиты собственный капитал)) * 100%Или: ROIC = (EBIT* (1 – ставка налога) / (долгосрочные кредиты собственный капитал)) * 100%Для уточнения: чистая операционная прибыль рассматривается за вычетом скорректированных налогов (NOPLAT).

Инвестированный капитал в сумме – это оборотные средства в основной деятельности, чистые основные средства и прочие чистые активы (за вычетом беспроцентных обязательств). При расчете коэффициента ROIC следует использовать данных из годовых или квартальных отчетов о прибылях и убытках.

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств. 2) Возможность манипуляций показателем со стороны менеджмента. 3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.4) Подвержен влиянию инфляции и изменению курсов валют.

Способы расчета

В зависимости от того, насколько продолжительным будет период окупаемости размещенных финансовых средств, можно выбрать один из двух методов расчета рассматриваемого коэффициента:

- простой;

- динамический;

Простая методика была разработана уже довольно давно. Благодаря ему, можно относительно точно вычислить временной период, который должен пройти с момента вложения денег до их полной окупаемости.

Если предприниматель решит использовать именно этот метод, то он окажется эффективным и даст полезную пищу для размышлений только тогда, когда будут соблюдены определенные условия:

- При осуществлении сравнительного анализа нескольких, на первый взгляд, равнозначных проектов, их срок жизни должен быть приблизительно одинаковым.

- Вложение денег производится при запуске проекта.

- Доходная часть финансов будет поступать через примерно одинаковые промежутки времени одинаковыми частями.

На сегодняшний день данная методика является одной из наиболее понятных, поэтому ею пользуется большинство людей, собирающихся внести свои средства в определенный проект.

Простой способ позволяет с легкостью определить, насколько рискованным является тот или иной проект. Чем больше будет полученный показатель, тем больший риск принимает на себя инвестор. Если значение выйдет минимальным, то сразу после его запуска человек начнет получать довольно хорошие средства, благодаря чему ликвидность предприятия будет поддерживаться на должном уровне.

Стоит отметить, что у этого способа расчетов имеются определенные недостатки, которые также придется принимать во внимание:

- Денежные средства с течением времени имеют свойство обесцениваться.

- После того, как проект полностью себя окупит, прибыль может либо снизиться до минимального уровня, либо исчезнуть вовсе.

В связи с этим, лучше всего пользоваться динамическим способом расчета окупаемости денежных вложений. Обычно его применяют для достаточно долгосрочных проектов

Здесь принимается во внимание изменение стоимости денег с течением времени

https://youtube.com/watch?v=7q5ZDxu0DEs

Предназначение коэффициента

- Дискретные методы.

- Методы учетной оценки инвестиций.

Чтобы посчитать ROI как можно точнее, инвестору или руководителю компании необходимо учитывать каждый вид затрат (на маркетинг, рекламу, продвижение товара и т.п.). только в этом случае полученный результат может считаться достоверным, а прогнозы, сделанные на основе его анализа – максимально правдоподобными.

Коэффициент рентабельности инвестиций должен быть выше, чем возможная прибыль от безрисковых инвестиций. Если это будет не так, инвестору окажется попросту невыгодно вкладывать свои средства в такой бизнес. Даже если риски представляются минимальными, безрисковый депозит в банке скорее всего покажется потенциальному инвестору более привлекательным.

Прибыль следует учитывать не по стандартной ставке (до уплаты всех обязательных налогов), а с учетом выплат.

- Торговля – 25% и более.

- Строительный бизнес – 22% и более.

- Промышленное производство – 16% и более.

- Сельское хозяйство – 12% и более.

- Увеличить эффективность продаж.

- Повысить оборот активов.

Итак, мы выяснили, что по рентабельности можно судить об эффективности работы компании. Отсюда следует круг лиц, которым этот показатель может быть полезен. Очевидно, что к ним относятся:

собственники компании, которым важно знать, как работают их деньги; управленцы, ведь они ответственны за работу фирмы, в том числе и перед собственниками; потенциальные инвесторы — стоит понимать, куда вкладываешься; аналитики, экономисты, финансисты — они работают с цифрами, строят прогнозы, ищут резервы роста, борются с неэффективным использованием ресурсов. На первый взгляд, это всё

Между тем в круг заинтересованных следует включить также налоговиков. Да-да, инспекции тоже интересна ваша рентабельность, а именно показатели рентабельности продукции и активов. Они отслеживают среднюю рентабельность по отраслям — данные с 2006 по 2014 год можно найти в приложении № 4 к приказу ФНС России от 30.05

На первый взгляд, это всё. Между тем в круг заинтересованных следует включить также налоговиков. Да-да, инспекции тоже интересна ваша рентабельность, а именно показатели рентабельности продукции и активов. Они отслеживают среднюю рентабельность по отраслям — данные с 2006 по 2014 год можно найти в приложении № 4 к приказу ФНС России от 30.05.

2007 № ММ-3-06/333@ (ежегодно сведения дополняются). И сравнивают с ними вашу рентабельность. Отклонение больше 10% может стать сигналом для включения компании в план выездных проверок (см. 11-й из общедоступных критериев самостоятельной оценки налогоплательщиками рисков налоговой проверки)

А это значит, что уделять внимание рентабельности стоит и работникам бухгалтерских и налоговых служб организаций

ÐÐ½Ð´ÐµÐºÑ Ð´Ð¾ÑодноÑÑи инвеÑÑиÑий

ÐÐ»Ñ Ð½ÐµÐ±Ð¾Ð»ÑÑÐ¸Ñ Ð¸Ð½Ð²ÐµÑÑиÑионнÑÑ Ð¾Ð±ÑекÑов Ñо ÑÑоками ÑеализаÑии около года или неÑколÑко болÑÑе иÑполÑзÑÑÑ ÑпÑоÑеннÑÑ ÑоÑмÑÐ»Ñ Ð¸Ð½Ð´ÐµÐºÑа доÑодноÑÑи инвеÑÑиÑий, коÑоÑÐ°Ñ Ð²ÑглÑÐ´Ð¸Ñ ÑледÑÑÑим обÑазом:

Так Ð´Ð»Ñ Ð¿ÑедÑдÑÑего пÑимеÑа Ð¼Ñ Ð¿Ð¾Ð»ÑÑим:

ÐÐ»Ñ 1 обÑекÑа  = 60,86 / 60 = 1,014.

ÐÐ»Ñ 2 обÑекÑа = 71,45/60 = 1,19.

Рданном ÑлÑÑае Ð¸Ð½Ð´ÐµÐºÑ Ð´Ð¾ÑодноÑÑи подÑвеÑждаеÑ, ÑÑо обÑÐµÐºÑ 2 более пÑибÑлÑнÑй, Ñем обÑÐµÐºÑ 1. ÐнвеÑÑÐ¾Ñ Ð¿ÑедпоÑÑÐµÑ 2 обÑекÑ, ÑоÑÑ ÑÑоимоÑÑÑ ÐºÐ°Ð¿Ð¸Ñала обÑекÑа инвеÑÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ñ 1 обÑекÑа ÑÑÑеÑÑвенно вÑÑе и ÑинанÑÐ¾Ð²Ð°Ñ ÑÑÑойÑивоÑÑÑ Ñоже вÑÑе.

РаÑÑÐµÑ ÑиÑÑой пÑиведенной ÑÑоимоÑÑи инвеÑÑиÑионного пÑоекÑа

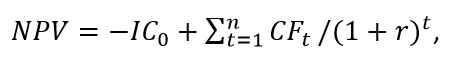

ÐаннÑй показаÑÐµÐ»Ñ ÑаÑÑÑиÑÑваеÑÑÑ Ð¿Ð¾ ÑоÑмÑле:

где:

- NPV â ÑиÑÑÐ°Ñ ÑекÑÑÐ°Ñ ÑÑоимоÑÑÑ Ð¸Ð½Ð²ÐµÑÑиÑий;

- ICo â наÑалÑнÑй инвеÑÑиÑÑемÑй капиÑал (Invested Capital);

- CFt â денежнÑй поÑок (Cash Flow) Ð¾Ñ Ð¸Ð½Ð²ÐµÑÑиÑий в t-ом годÑ;

- r â ÑÑавка диÑконÑиÑованиÑ;

- n â длиÑелÑноÑÑÑ Ð¶Ð¸Ð·Ð½ÐµÐ½Ð½Ð¾Ð³Ð¾ Ñикла пÑоекÑа.

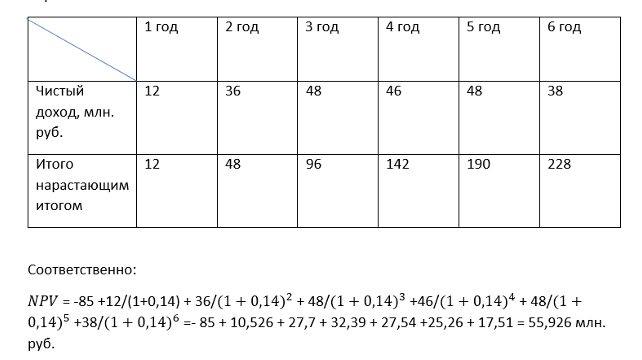

ÐÑÐ¸Ð¼ÐµÑ ÑаÑÑеÑа: ÐÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ñ Ð¿ÑÐµÐ´Ð¿Ð¾Ð»Ð°Ð³Ð°ÐµÑ Ð·Ð°Ð¼ÐµÐ½Ñ ÑÑÑаÑевÑего обоÑÑÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ Ð² ÑеÑе пÑоизводÑÑва вÑпомогаÑелÑного обоÑÑдованиÑ. ÐÐ»Ñ ÑÑого поÑÑебÑеÑÑÑ 85 млн. ÑÑблей на пÑиобÑеÑение, доÑÑÐ°Ð²ÐºÑ Ð¸ монÑаж нового обоÑÑдованиÑ. ÐемонÑаж ÑÑаÑого обоÑÑÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ Ð¿Ð¾Ð»Ð½Ð¾ÑÑÑÑ Ð¿Ð¾ÐºÑÑÐ²Ð°ÐµÑ ÑеализаÑÐ¸Ñ ÐµÐ³Ð¾ на ÑÑнке. СÑок жизни инвеÑÑиÑий в новое обоÑÑдование ÑоÑÑавлÑÐµÑ Ð²ÑÐµÐ¼Ñ ÐµÐ³Ð¾ моÑалÑного изноÑа, Ñавного 6 годам. ÐоÑÐ¼Ñ Ð´Ð¸ÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¿Ñинимаем ÑооÑвеÑÑÑвÑÑÑей ноÑме доÑодноÑÑи пÑедпÑиÑÑÐ¸Ñ 14%. РаÑÑÐµÑ Ð´Ð¾Ñодов Ð¾Ñ ÑабоÑÑ Ð½Ð¾Ð²Ð¾Ð³Ð¾ обоÑÑÐ´Ð¾Ð²Ð°Ð½Ð¸Ñ Ð¿Ð¾ годам вÑглÑÐ´Ð¸Ñ ÑледÑÑÑим обÑазом:

ÐоÑма диÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ r в данном пÑимеÑе неизменна. Ðо ÑÑо маловеÑоÑÑно, Ñак как она наÑодиÑÑÑ Ð¿Ð¾Ð´ воздейÑÑвием Ð¼Ð½Ð¾Ð³Ð¸Ñ ÑакÑоÑов, ÑÐ°ÐºÐ¸Ñ ÐºÐ°Ðº инÑлÑÑиÑ, изменение ÑÑавки ÑеÑинанÑиÑованиÑ, ÑеновÑÑ ÐºÐ¾Ð»ÐµÐ±Ð°Ð½Ð¸Ð¹ на ÑÑнке пÑоизводимой пÑодÑкÑии и Ñ.п. РвÑÑе пÑиведенной ÑоÑмÑле ÑаÑÑеÑа, в Ñаком ÑлÑÑае, ÑÑавка диÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¼Ð¾Ð¶ÐµÑ Ð·Ð°Ð¼ÐµÐ½Ð¸ÑÑÑÑ Ð½Ð° пÑогнозиÑÑемÑÑ ÑÑÐ°Ð²ÐºÑ Ð¿Ð¾ ÐºÐ°Ð¶Ð´Ð¾Ð¼Ñ Ð³Ð¾Ð´Ñ. РпÑи ÑаÑÑеÑе ÑакÑиÑеÑкого NPV Ð´Ð»Ñ Ð¿ÑÐ¾Ð²ÐµÐ´ÐµÐ½Ð¸Ñ Ð°Ð½Ð°Ð»Ð¸Ð·Ð° ÑÑÑекÑивноÑÑи инвеÑÑиÑий ÑÑо делаеÑÑÑ Ð² обÑзаÑелÑном поÑÑдке.

Как рассчитать ROI в маркетинге: наглядные примеры

Базовая формула является достаточно гибкой, поэтому с её помощью можно проводить довольно детальную оценку окупаемости в разных направлениях. Так, можно отдельно рассчитать ROI для:

- конкретного рекламного канала (например, email-рассылки);

- группы каналов (например, всех методов онлайн-продвижения);

- для отдельного товара, приносящего большую прибыль;

- для группы товаров.

| Рекламная кампания | Расход | Количество заказов | Себестоимость | Доход | ROI |

| Поиск — Роботы | 2670 | 8 | 600 | 1000 | 119,9 % |

| Поиск — Машинки | 4310 | 9 | 600 | 1100 | 104,4 % |

| Поиск — Самолетики | 2810 | 7 | 500 | 950 | 112,1 % |

Расчёт для первой позиции по стандартной формуле выглядит так:

ROI=(1000 – 600)*8/2670*100%=119,9%

В остальных случаях вычисления будут аналогичными. В результате получается, что по количеству заказов и по уровню дохода лидируют машинки, однако показатель окупаемости связанной с ними кампании крайне низкий. Роботы продавались чуть хуже, но и расходы на рекламу здесь были меньше, поэтому коэффициент ROI оказался высоким.

Основные данные, использованные в расчётах, — это себестоимость производства каждой игрушки и цена, по которой она продаётся.

Точно также можно рассчитать ROI других рекламных кампаний, чтобы увидеть, какая из них приносит прибыль, а какая находится на грани окупаемости.

Не менее эффективно можно использовать коэффициент рентабельности для сравнения кампаний, которые проводятся с помощью разных каналов. Например, организация разместила объявления о продаже одного и того же товара в Яндекс.Директе, AdWords и городской газете. Кампания в Директе стоила фирме 2780, в AdWords — 2530, а в газете — 4000 рублей. Однако в первом случае прибыль составила 9700, во втором — 8600, а в третьем — 5000 рублей.

| Прибыль от кампании | Расход на кампанию | ROI | |

| Директ | 9700 | 2780 | 249 % |

| AdWords | 8600 | 2530 | 240 % |

| Объявление | 5000 | 4000 | 25 % |

Из таблицы видно, что прибыль от объявления в газете практически равна расходам на его размещение — данный рекламный канал однозначно неэффективен. Что касается других двух площадок, разница в ROI показывает, что рентабельность Директа несколько выше. Аналогичным образом можно рассчитать окупаемость нескольких параллельно идущих рекламных кампаний, чтобы понять, какой канал продвижения больше подходит для данного товара.

Подобный анализ эффективности можно проводить каждый раз, когда вы вносите серьёзные изменения в рекламную кампанию. Его результаты помогут вам наглядно увидеть, как ваши действия повлияли на прибыль. Бывает достаточно вовремя рассчитать ROI, чтобы заметить ошибки в планировании рекламы и оптимизировать её.

САМОЕ СИЛЬНОЕ ВИДЕО В ИСТОРИИ БИЗНЕС МОЛОДОСТИ!!!

4 ошибки, которые допускают чаще всего при расчете ROI

-

Использование ROI для оценки эффективности инвестиций в будущем.

Чтобы рассчитать ROI, необходимо знать определённые характеристики инвестиции, в частности цену её продажи. Поэтому не составляет труда рассчитать эффективность вложения, когда все операции уже завершены. Если же речь идёт о планировании инвестиции, то при расчёте ROI приходится использовать предполагаемую прибыль от её продажи, которая может не совпасть с реальной. Можно сказать, что коэффициент окупаемости является не самым подходящим инструментом для оценки вложений, которые находятся на стадии планирования.

-

Не учитывается период инвестиционной прибыли при расчете ROI.

В базовой формуле, по которой можно рассчитать ROI, не учитывается период владения активом. Соответственно, если вы хотите с помощью данного коэффициента сравнить эффективность двух акций, одна из которых была в портфеле в течение двух лет, а вторая — в течение года, необходимо ROI первой акции разделить на два.

-

Не учитываются дополнительные расходы.

Очень часто бизнесмены при оценке стоимости инвестиции забывают учесть целый ряд побочных расходов, в частности налоговые платежи. К примеру, чтобы правильно рассчитать ROI при покупке квартиры, нельзя забывать о брокерской комиссии, эксплуатационных издержках и налоге на имущество.

-

Не учитываются правила бухгалтерского учета.

В основном компании отказываются от использования ROI потому, что этот показатель серьёзно зависит от правил бухгалтерского учёта. Причём эти правила могут отличаться не только в разных странах, но и внутри одного государства, если фирмы работают по разным стандартам (например, GAAP и стандарт IFRS).

Как следствие, отношение прибыли к расходам и показатель эффективности вложения могут измениться просто из-за того, что расчёт коэффициента был произведён иначе. Поэтому такие показатели в менеджменте используются только в качестве дополнительных инструментов, в усреднённом виде и лишь для оценки долгосрочных инвестиций.

Исповедь Михаила Дашкиева:

Относительные показатели успешности проекта

Расчет эффективности инвестиционного начинания можно охарактеризовать еще несколькими показателями.

Индекс доходности – это коэффициент, который дает понятие доходности каждой инвестированной денежной единицы на конкретный момент времени. Он вычисляется таким образом:

Если применить эту формулу к исходным данным задачи, по которым мы рассчитывали

NPV, то можно определить индекс доходности:

PI = (35714 + 47831 + 56943 + 63552) / 200000 = 1,02

Таким образом, получаем результат, свидетельствующий, что каждый вложенный доллар приносит 2 цента дохода.

Внутренняя норма доходности рассчитывается, исходя из того условия, что вложенные инвестиции равны порождаемым ими денежным потокам с учетом дисконтирования.

IRR – норма доходности внутренняя.

Этот критерий представляет собой норму доходности (среднюю) за полный жизненный цикл инициативы. Кроме того, он указывает на предельную норму доходности начинания, опускаться ниже которой недопустимо. Если величина IRR ниже нормы дисконта или равна ей, то проект может стать убыточным, этот показатель используется при принятии решения, какое бизнес предложение принять.

Применительно к нашему примеру, попробуем при помощи способа последовательного приближения определить величину IRR. Учтем, что NPV при ставке 12% был совсем невелик (4040 долларов), поэтому попробуем вычислить показатель, применив ставку дисконтирования 13%:

NPV = — 200000 + 40000 / (1 + 0,13) + 60000 / (1 + 0,13)2 + 80000 / (1 + 0,13)3 + 100000 / (1 + 0,13)4 = — 200000 + 35938 + 46989 + 55444 + 61330 = — 299 долларов.

Исходя из этого результата, можно сделать вывод, что предложенная в начальном условии ставка 12% и равняется IRR, поскольку при изменении величины ставки в большую сторону чистая стоимость с учетом дисконта приобретает отрицательные значения. Следовательно, инвестировать под ставку, большую, чем 12%, в данном проекте не стоит.

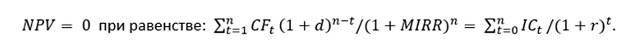

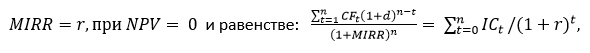

Если проект масштабный и требует крупных инвестиций, то собственником или акционерами может быть принято решение о вложении части прибыли в реализацию начинания (реинвестировании). В таких случаях используют механизм вычисления в модифицированном виде. Формула нормы доходности внутренней модифицированной:

где:

- r – норма дисконта;

- d – стоимость капитала средневзвешенная;

- CFt – потоки денег в год t;

- ICt – потоки инвестиций в год t;

- n – число периодов.

При этом MIRR всегда имеет меньшее значение, чем IRR, поскольку инвестиции каждого года также приводятся по ставке на состояние начала проекта, а все доходы – к окончанию инициативы. Оно более точно, чем IRR, оценивает состояние вложения с учетом притоков положительных и отрицательных.

Существует еще один критерий успешности начинания – коэффициент эффективности проекта инвестиционного (ARR), который привязан к сроку окупаемости, и является его обратной величиной.

При наличии показателя среднегодовой доходности капитала CFcr, коэффициент вычисляется таким образом:

PP – период окупаемости инициативы.

Если же просчитывается весь жизненный цикл, то формула выглядит так:

где If обозначает стоимость проекта ликвидационную, которая определяется в результате реализации всего оборудования и имущества после окончания всех работ. Формула PP / 1 применима в случае, когда If равна нулю.

Считаем коэффициент в нашей задаче:

ARR = 280 / 4 / 200 = 0,35, или 35%.

Применяя принципы анализа, которые были рассмотрены в статье, можно рассмотреть разные варианты, выбрать из них наиболее подходящий. Кроме того, всестороннее изучение предлагаемых инициатив на ранней стадии позволит избежать некоторых рисков и контролировать повышение эффективности инвестиционного проекта.

Доходность за период владения активом HPR, ROIH{\displaystyle ROI_{H}}

Простой способ оценить эффективность инвестиции — вычислить отношение всей прибыли, полученной в период владения инвестиционным активом, к величине осуществлённой инвестиции. Этот показатель называется доходностью за период владения активом. Он выражает то, насколько объём осуществлённой инвестиции вырос к концу рассматриваемого периода.

HPRn=ROIH = ∑t=1nπtP{\displaystyle HPR_{n}=ROI_{H}\ =\ {\frac {\sum _{t=1}^{n}{\pi _{t}}}{P_{0}}}},

где πt{\displaystyle \pi _{t}} — прибыль, полученная в каждый год периода владения активом.

HPR = ((Стоимость инвестиции к концу периода) + (Любой доход полученный в период владения инвестиционным активом, например дивиденды) — (Размер осуществлённой инвестиции)) /(Размер осуществлённой инвестиции)

ROIH=HPRn = Income+(Pn+1−Pn)Pn{\displaystyle ROI_{H}=HPR_{n}\ =\ {\frac {Income+(P_{n+1}-P_{n})}{P_{n}}}}

Чтобы упростить сравнение инвестиций осуществляемых на разные периоды, показатель доходности за период владения активом пересчитывают в годовое исчисление (пересчитывают на год). Чтобы получить доходность за период владения в годовом исчислении, необходимо разделить её на продолжительность периода владения, тогда в знаменателе формулы появляется значение периода владения. Таким образом рассчитывается окупаемость инвестиции.

ROIA = ∑t=1nπtPn{\displaystyle ROI_{A}\ =\ {\frac {\sum _{t=1}^{n}{\pi _{t}}}{P_{0}n}}}.

Для упрощения подсчёта показателя доходности за период владения, чтобы не различать платежи, полученные за период владения на прибыль πt{\displaystyle \pi _{t}} и возврат инвестиции P{\displaystyle P_{0}}, данную формулу можно преобразовать с применением показателя потока платежей.

ROIA = ∑t=1nCFt−PPn{\displaystyle ROI_{A}\ =\ {\frac {\sum _{t=1}^{n}{CF_{t}-P_{0}}}{P_{0}n}}}.

В данной формуле предполагается, что среди потоков платежей CFt{\displaystyle CF_{t}} будет произведён возврат инвестиции P{\displaystyle P_{0}}. Например, кроме купонных выплат по облигации, что относится к потокам платежей, при погашении будет выплачена сумма равная номинальной стоимости облигации, что тоже является потоком платежей по облигации в период t, то есть CFt=P{\displaystyle CF_{t}=P_{0}}. При расчёте показателя окупаемости инвестиции этот платеж, который является возвратом инвестиции, не учитывается.

Формула расчёта окупаемости инвестиции в облигацию с периодом погашения в один год приобретает вид:

rarith=Pt+1−PtPt+CPt{\displaystyle r_{arith}={\frac {P_{t+1}-P_{t}}{P_{t}}}+{\frac {C}{P_{t}}}},

где Pt+1{\displaystyle P_{t+1}} — цена облигации в момент времени t+1{\displaystyle t+1} (момент окончания расчётного периода),

Pt{\displaystyle P_{t}} — цена облигации в момент времени t{\displaystyle t} (начальная инвестиция равная P{\displaystyle P_{0}}),

C{\displaystyle C} — купонные выплаты по облигации.

ÐодиÑиÑиÑÐ¾Ð²Ð°Ð½Ð½Ð°Ñ Ð²Ð½ÑÑÑеннÑÑ ÑÑавка доÑодноÑÑи

ÐодиÑиÑиÑÐ¾Ð²Ð°Ð½Ð½Ð°Ñ Ð²Ð½ÑÑÑеннÑÑ ÑÑавка доÑодноÑÑи необÑодима пÑи ÑаÑÑеÑÐ°Ñ ÑÑÑекÑивноÑÑи инвеÑÑиÑионнÑÑ Ð¿ÑоекÑов, в коÑоÑÑÑ Ð¿ÑибÑÐ»Ñ Ð¾Ñ Ð½ÐµÐ³Ð¾ ежегодно ÑеинвеÑÑиÑÑеÑÑÑ Ð¿Ð¾ ÑÑавке ÑÑоимоÑÑи ÑовокÑпного капиÑала инвеÑÑиÑÑемого обÑекÑа. Ð ÑÑом ÑлÑÑае ÑоÑмÑла пÑиобÑеÑÐ°ÐµÑ Ð²Ð¸Ð´:

- MIRR â модиÑиÑиÑÐ¾Ð²Ð°Ð½Ð½Ð°Ñ Ð²Ð½ÑÑÑеннÑÑ ÑÑавка доÑодноÑÑи;

- d â ÑÑедневзвеÑÐµÐ½Ð½Ð°Ñ ÑÑоимоÑÑÑ ÐºÐ°Ð¿Ð¸Ñала;

- r â ÑÑавка диÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ Ð¿ÑиÑоков;

- CFt â денежнÑе пÑиÑоки в t-Ñй год жизни пÑоекÑа;

- ICt â инвеÑÑиÑионнÑе денежнÑе поÑоки в t-Ñй год жизни пÑоекÑа;

- n â ÑÑок жизненного Ñикла пÑоекÑа.

Ðба показаÑÐµÐ»Ñ Ð¸ имеÑÑ Ð¾Ð±Ñий недоÑÑаÑок: денежнÑе пÑиÑоки Ð¾Ñ Ð¸Ð½Ð²ÐµÑÑиÑионной деÑÑелÑноÑÑи Ð´Ð¾Ð»Ð¶Ð½Ñ Ð±ÑÑÑ ÑелеванÑнÑми, Ñ.е. на вÑем пÑоÑеÑÑе пÑиÑоÑÑнÑми. Ð ÑлÑÑае Ð²Ð¾Ð·Ð½Ð¸ÐºÐ½Ð¾Ð²ÐµÐ½Ð¸Ñ Ñазно знаковÑÑ Ð¿Ð¾Ñоков ÑаÑÑÐµÑ Ð¿Ð¾ÐºÐ°Ð·Ð°Ñелей не бÑÐ´ÐµÑ Ð¾ÑÑажаÑÑ ÑеалÑнÑÑ ÐºÐ°ÑÑинÑ.

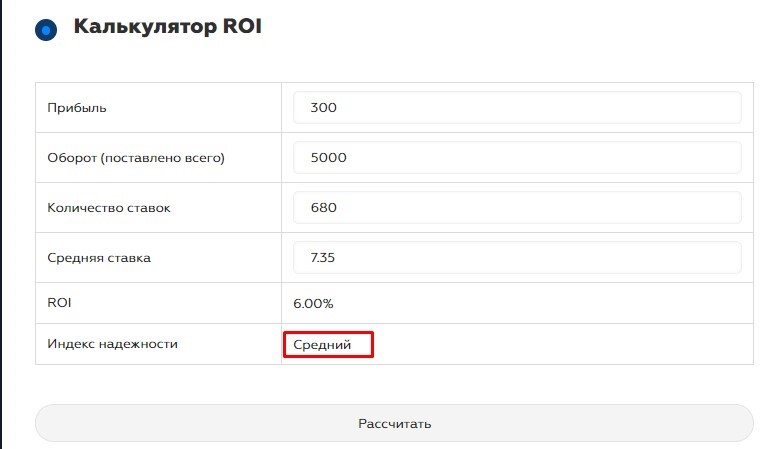

Калькулятор ROI

Чтобы не тратить много времени и не делать ошибки в подсчетах РОИ, рекомендуем использовать специальный калькулятор ROI. Всё, что нужно сделать беттору – ввести значения в поля:

Обратите внимание на последнее поле. Лишь после 500 пари

можно говорить о более-менее ценной информации об успешности беттора

Его

эффективность зависит от среднего коэффициента и суммі купона. Используете

стандартный флэт, выделяя до 5% от текущего банка.

Очень хороший показатель ROI считается 15% после многих

сотен пари. Самые успешные игроки достигают 40%.

Для правильного расчета ROI многие бетторы разбивают ставки по чемпионатам и по видам спорта. Очевидно, что для успешной игры разумно использовать финансовые стратегии: , , флэт и т.п. Многие профессиональные капперы концентрируются на определенных дисциплинах и турнирах и ведут учет сделок по каждому из них. Если игрок понимает, что он берет баскетбол и хоккей, но прибыль от этих дисциплин разная, то считает ROI для каждого вида.

Некоторые игроки ведут ROI для каждой стратегии. К примеру, стратегия ставок на ничью в греческом чемпионате приносит прибыль 10%, а ставки на коридоры в баскетболе на НБА – 5%. В этом случае правильно разделять прибыль отдельными потоками.