Как посчитать доход свыше 300 000 ип на енвд и усн

Содержание:

- Как посчитать ЕНВД за неполный месяц

- Уплата налогов ИП в 2018 году

- Подсчет авансовых платежей

- Как посчитать налоги с дохода свыше 300 000 рублей

- Оплата налога и представление отчётности

- Как выгоднее платить налоги

- Использование налогового калькулятора

- Кто может применять эту систему

- Специфика оценки

- Формирование и распределение прибыли

- Личный располагаемый доход и его распределение

- Налоги ИП на УСН

- Налоги ИП на ЕНВД и ПСН

Как посчитать ЕНВД за неполный месяц

Чтобы понимать, как посчитать вмененный доход для ИП на не весь месяц, требуется вычислить розничный процент, то есть коэффициент доходности за конкретное количество дней. Для этого нужна формула расчета ЕНВД:

ЕНВД = (БД х ФП х К1 х К2 × 15 %) / КД х КД1, где:

- ЕНВД — показатель за неполный период;

- БД — базовый тариф доходности. У каждого вида деятельности он свой;

- ФП — физический показатель за определенный период. Он также различный для разных видов предпринимательской деятельности;

- К1 — повышающий коэффициент-дефлятор, который устанавливается на федеральном уровне. Он меняется ежегодно;

- К2 — понижающий или повышающий коэффициент. Его устанавливают на региональном уровне местные власти;

- 15 % — единая налоговая ставка ЕНВД;

- КД — количество календарных дней за период, который рассчитывается;

- КД1 — количество дней в рассчитываемом месяце.

Если рассмотреть пример, то все станет предельно ясно. Если ИП зарегистрировался, например, с 11 числа, то расчет будет производиться следующим образом. В месяце 31 календарный день, поэтому от этой цифры отнимается 11 дней, которые не берутся в учет, а 21 день попадает под налогообложение.

Важно! День постановки на учет входит в расчетный период

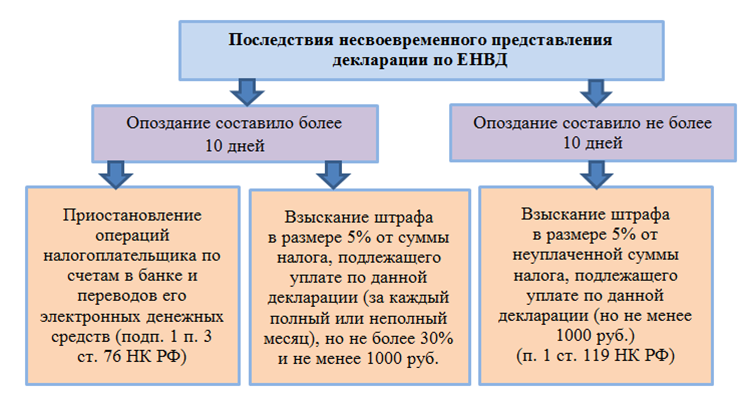

Последствия неуплаты налога

Уплата налогов ИП в 2018 году

Платежные поручения заполняются по форме, утвержденной Положением Банка России № 383-П от 19.06.2012г. Правила заполнения можно найти в приказе Минфина № 107н от 12.11.2013г.

Важно правильно заполнить каждое поле, иначе можно потерять уйму времени на поиски денег, ушедших не по назначению, и их возврат. Сейчас у предпринимателей нет необходимости вручную заполнять поля платежного поручения

Сейчас у предпринимателей нет необходимости вручную заполнять поля платежного поручения.

На сайте ФНС есть удобный сервис, который позволяет быстро сформировать документ на оплату.

Там же можно распечатать поручение или оплатить в безналичном электронном виде.

Подсчет авансовых платежей

Авансовый платеж определяется для каждого режима налогообложения по-разному. К примеру, в случае с УСН Доходы нужно знать имеющиеся особенности.

Авансовый платеж

Чтобы снизить размер авансового платежа за интересующий отчетный квартал, фиксированные сборы на медицинское и пенсионное страхование обязательно должны быть перечислены в том же квартале, в котором осуществляется подсчет интересующего взноса, в частности не позднее:

- 1 января — 31 марта — за 1-й отчетный квартал;

- 1 апреля — 30 июня — за 2-й отчетный квартал (за полугодие);

- 1 июля — 30 сентября — за 3-й отчетный квартал (за 9 месяцев);

- 1 октября по 31 декабря — за отчетный календарный год.

Из этого следует, что для определения размера авансового платежа по УСН Доходы следует использовать следующую разновидность формулы:

Налог (авансовый взнос) = налоговая база (суммарный размер доходов по нарастающему итогу) х 6 % — страховые сборы (исключительно за себя либо дополнительно за наемных работников) — прошлые перечисленные сборы (используются за исключением определения авансового взноса за 1-й отчетный квартал)

Для определения суммы авансового платежа УСН Доходы минус Расходы формула имеет следующий вид:

Налог (авансовый платеж) = (налоговая база (суммарный размер прибыли по нарастающему итогу с учетом вычета размера затрат нарастающим итогом) х 15 % (показатель напрямую зависит от региона)) — перечисленные прошлые авансовые платежи (используется за исключением расчета авансового взноса за первый отчетный квартал)

Суммарный размер налога по итогам календарного года определяется индивидуальным предпринимателем уже с учетом имеющегося показателя убытка прошлых отчетных лет и установленной разницы между минимально утвержденной суммой налога и тем, что рассчитывается по стандартному алгоритму:

Налог = (налоговая база (суммарный размер выручки по нарастающему итогу с учетом вычета суммарного показателя затрат нарастающим итогом) — установленное значение убытка и разница между перечисленными в бюджет минимальной суммой сбора и размером взноса, определяемого по стандартному принципу (за один отчетный год при условии, что он был в течение последних 10 лет)) х 15 % (зависит от конкретного региона ведения деятельности) — авансовый взнос за 1-й отчетный квартал, 6 и 9 месяцев соответственно

Учитывая рассмотренные особенности, можно избежать вероятности допущения ошибок со всеми вытекающими последствиями и обрести возможность снизить налоговую нагрузку.

Следует помнить, что КБК (код бюджетной классификации), который отображается в сформированной квитанции либо банковской документации с целью оплаты положенного налогового взноса стандартный, что и в отношении единого налога.

Обратите внимание! В 2019 году остаются актуальными КБК, которые утверждены приказом Минфина РФ от № 65н от 5 июля 2013 г. (в последней редакции от 26.11.2018 г.)

Проверить актуальность можно в любой момент на официальном портале ФНС.

В случае занесения налогоплательщиком неверных реквизитов налог будет перечислен, поскольку, согласно ст. 45 НК РФ, подразумевает всего несколько ошибок в платежной документации:

- неверное указание наименования банка-получателя платежа;

- указанные неверные реквизиты счета Федерального казначейства.

Обратите внимание! Одновременно с этим перечисление средств в бюджет по неверно указанному классификатору несет за собой неправильное распределение перечисленных средств, что станет основанием для отображения у налогоплательщика недоимки. В будущем это будет считаться причиной для инициации розыска платежки и формирования письменных разъяснений в ИФНС, из-за чего настоятельно рекомендуется быть крайне внимательными при указании рассматриваемых реквизитов

В будущем это будет считаться причиной для инициации розыска платежки и формирования письменных разъяснений в ИФНС, из-за чего настоятельно рекомендуется быть крайне внимательными при указании рассматриваемых реквизитов.

В целом, каких-либо проблем с перечислением средств не выявлено. Достаточно внимательно относиться к процедуре расчета и избегать ошибок.

*Цены указаны на июль, 2019 г.

vote

Article Rating

Как посчитать налоги с дохода свыше 300 000 рублей

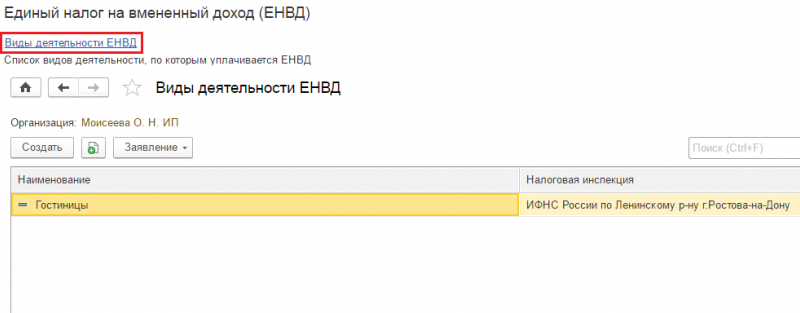

Так как ИП на ЕНВД должны платить фиксированный налог, Налоговый кодекс РФ не обязывает их фиксировать реальный доход, подтверждать его документами, предоставлять эти данные в декларации, иметь кассовое оборудование, если не осуществляется розничная продажа и пр.

Когда выручка предпринимателя превышает 300 тыс. руб.*, к списку налоговых сборов присоединяются страховые и пенсионные взносы. Причем это касается не только предпринимателей на ЕНВД, но и на УСН и всех остальных. Взнос 1 процент в ПФР для ИП добавляется к основному (в 2019 г. — 29 354 руб.) в том случае, если идет превышение 300 000 тыс. у ИП 2019 году.

Как понять, что доход превышает эту сумму? Предпринимателям на ЕНВД насчитывают вмененный доход, по которому считается налогообложение один раз в квартал. То есть, например, у ИП есть точка по продаже носков. Ему налоговики насчитали вмененный доход 70 тыс. руб. в квартал. С этих денег он и будет выплачивать налог. При этом, если посчитать годовой вмененный доход, то получается 70 тыс. руб. х на 4 квартала = 280 тыс. руб. В таком случае, 1 % в Пенсионный Фонд не оплачивается. Если сумма дохода за четыре квартала превышает 300 тыс. руб., налог оплачивается.

На ЕНВД

Как посчитать доход свыше 300000 ИП на ЕНВД и патенте? Тут все просто: расчет 1 % в ПФР для ИП на ЕНВД и ПСН происходит по общей формуле.

Вмененный квартальный доход умножается на четыре квартала. Получается годовой доход. Годовой доход минус 300 тыс. руб. дает ту сумму, которая подлежит дополнительному налогообложению. Теперь ее умножают на 1 %, и получается сумма, подлежащая к оплате.

Для большей ясности можно взять калькулятор и рассчитать на примере. Допустим, вмененный доход составляет 100 тыс. руб. Умножив его на четыре квартала, получается 400 тыс. руб. От 400 тыс. руб. отнять 300 тыс. руб., получается 100 тыс. руб., подпадающих под закон 1 %. Умножив 100 тыс. руб. на 1 %, получится 1000 руб. дополнительного налога.

Обратите внимание! Для тех, кто по каким-либо причинам забыл или не знает сумму своего вмененного дохода, его можно посмотреть в декларации по ЕНВД в строке № 100. Также его можно посчитать самостоятельно

Схема расчета вмененного дохода для ЕНВД

При УСН

Примерно такая же картина с превышением 300000 руб. для ИП на УСН. Согласно упрощенной системе, оплате подлежат 6 % от дохода либо 15 % от чистого дохода («Доходы минус Расходы»). Как же посчитать доход ИП свыше 300 000 на упрощенке? Тут действует все та же формула, что и на ЕНВД.

Допустим, предприниматель за год заработал 1 млн руб. без вычета расходов. В случае обложения по системе 6 % предприниматель отнимает от дохода 300 тыс. руб., в примере это 1 млн руб., и эту сумму умножает на 1 %. Получается (1 000 000 руб. — 300 000 руб.) х 1 % = 7000 руб., которые предприниматель перечислит на счет ПФР.

Важно! Если ИП осуществляет платежи по упрощенке «Доходы минус Расходы», то сначала от суммарного дохода вычитаются расходы и уже от этой суммы отнимается 300 000 и умножается на 1 %. Если эта сумма меньше 300 000, то дополнительный налог не оплачивается

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме (зарегистрирован в Минюсте России 25.03.2016 № 41552) утверждены форма налоговой декларации и порядок ее заполнения.

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Как выгоднее платить налоги

Дальше нужно озаботиться выбором подходящей системы налогообложения.

Для ИП существует две основные группы налоговых режимов: общий (ОСНО) и специальные. Если при регистрации не подать заявление на применение спецрежима, предпринимателя автоматически поставят на общую систему. Для небольшого бизнеса она, как правило, невыгодна, к тому же на ОСНО придётся сдавать в разы больше отчётов в ФНС.

Лучше выбрать один из специальных режимов: УСН («доходы» или «доходы минус расходы»), ЕНВД, ЕСХН или патент. Выбор зависит от сферы, в которой работает бизнес, его масштабов и показателей. Особенности каждого из режимов мы собрали в таблице ниже.

|

Налоговый режим |

Кто может применять |

Объект налогообложения |

Ставка |

Отчётность |

|

ОСНО |

Все ИП с любым числом сотрудников и видом деятельности |

1. Доходы физического лица 2. Добавленная стоимость для НДС |

От 13% до 30% От 0% до 18% |

Учёт ведётся в КУДиР (книге учёта доходов и расходов). Отчётность: 3-НДФЛ за год или 4-НДФЛ, ежеквартальная декларация по НДС. |

|

УСН 1. Доходы 2. Доходы минус расходы |

ИП с выручкой ниже 150 миллионов рублей в год и не больше 100 сотрудников |

1. Доходы (выручка) 2. Разница между доходами и расходами (прибыль) |

1. 6% (может уменьшаться до 1%) 2. 15% (может уменьшаться до 5%, но быть не ниже 1% от выручки) |

Учёт ведётся в КУДиР. Отчётность – одна годовая декларация |

|

ЕНВД |

ИП в некоторых видах деятельности (чаще всего сфера услуг и торговля). Не больше 100 сотрудников. |

Вменённый (предполагаемый к получению бизнесменом) доход. |

От 7,5% до 15% (на усмотрение региональных властей) |

Учёт вести не нужно, отчётность ежеквартальная. Форма — декларация по ЕНВД. ИП платит фиксированную сумму каждый квартал. |

|

ЕСХН (единый сельскохозяйственный налог) |

Только сельхозпроизводители. Не больше 300 сотрудников. |

Разница между доходами и расходами |

6% |

Учёт ведётся в КУДиР, отчётность – одна годовая декларация ЕСХН. |

|

Патент |

ИП с выручкой ниже 60 миллионов рублей в год, в штате не больше 15 сотрудников. |

Потенциально возможный доход — определяется местным законом. |

6% (в Крыму и Севастополе может быть снижена до 0%). |

Учёт ведётся в КУДиР, декларацию сдавать не надо. ИП покупает патент на срок от 1 до 12 месяцев. |

Использование налогового калькулятора

Калькулятор ИП УСН можно найти он-лайн. Применять калькулятор легко. С его помощью возможно рассчитать:

- налог, который надо оплатить при упрощенной системе налогообложения;

- страховые взносы, которые уплачиваются в ПФР, в фонды социального и медицинского страхования;

- убыток ИП;

- чистую прибыль ИП.

Убыток и прибыль являются наиболее важными для оценки функционирования ИП. Калькулятор считает не только налоги, но и проводит проверку финансовых показателей. Прибыль или убыток вычисляются как разница между доходами и расходами, заработной платой, страховыми взносами и налогами УСН. Таким образом, чистая прибыль — средства, которые остались после того, как ИП оплатил все налоги и осуществил другие затраты, которые связаны с ведением деятельности.

Для ИП расчет налога УСН по калькулятору осуществляется с учетом всех последних изменений в законах и положениях. Также калькулятор может учесть неполный квартал.

Важно! В калькуляторе собраны все возможные способы использования УСН. Налог рассчитывается строго по главе налогового кодекса 26.2

Расчет страховых взносов в пенсионный фонд и фонды социального и медицинского страхования в соответствии с главой 34 НК.

Для того, чтобы прошла выгрузка на калькуляторе, необходимо проделать следующие простые действия:

- Выбрать необходимые опции.

- Ввести показатели.

- Нажать кнопку «Применить расчет».

Для того, чтобы вычислить налог, необходимо заполнить поля калькулятора данными:

- Выбрать: ИП с работниками или без работников.

- Выбрать период для расчетов: 3 мес., 6 мес., 9 мес. или год.

- Если были торговые сборы, то это надо обозначить.

- Затем вводится сумма доходов, внесенных страховых взносов за себя и за работников, а также внесенные суммы за больничные.

Калькулятор УСН

Кто может применять эту систему

Для возможности использовать упрощенный режим налогообложения УСН «Доходы» предприниматели должны соблюдать в 2019 г. несколько ключевых условий, прописанных в нормах законодательства РФ:

- суммарная численность официально трудоустроенного персонала не превышает 100 человек минимум за девять месяцев отчетного года, которые предшествуют процедуре перехода на УСН «Доходы». В учет берутся: среднесписочная численность, средняя численность внешних официальных совместителей и лиц, с которыми предприниматель подписал договор ГПХ на выполнение работ или оказание различных видов услуг;

- наличие лимита по остаточной стоимости основных средств на сумму до 150 млн руб.* С целью перехода на УСН ИП могут игнорировать правило, однако после подачи заявления на использование упрощёнки норма соблюдается в обязательном порядке, иначе налоговый орган автоматически переводит на другой спецрежим с начала нового отчетного квартала;

- предельный лимит дохода за девять месяцев отчетного календарного года, который предшествует началу перехода на спецрежим, не превышает 112,5 млн руб. Предусматривается игнорирование правила, однако после завершения перехода следует придерживаться значения в 150 млн руб. При выявлении неточностей ИФНС аннулирует действие УСН с начала нового отчетного квартала;

- составление и передача в региональное представительство налоговой службы уведомления о переходе предпринимателя на УСН. Заявка передается до 31-ого декабря того отчетного года, который предшествует началу использования упрощенного режима «Доходы». При отсутствии уведомления переход на УСН не представляется возможным. Во время проверки сотрудники ФНС имеют право доначислить налоги в соответствии с ранней системой налогообложения.

Важно! Некоторые категории индивидуальных предпринимателей не имеют права использования упрощенного режима налогообложения согласно нормам федерального законодательства

Для использования спецрежима нужно отвечать минимальным условиям

К такой категории относятся:

- предприниматели, которые заняты производством подакцизных товаров либо принимают участие в добыче с последующей реализацией полезных ископаемых;

- ИП на ЕСХН.

С целью перехода на упрощёнку 6 % достаточно соблюдать вышеперечисленные условия и своевременно подать соответствующее уведомление в региональное представительство ИФНС.

Специфика оценки

Вмененный доход — это производная прибыль. Определение его размера осуществляется на основании своеобразного согласования между плательщиками и госорганами, то есть достаточно субъективно. В настоящее время многие эксперты отмечают недоработки в правилах, по которым осуществляется расчет отчислений на вмененный доход. Для отдельных субъектов нечеткость нормативной базы выступает как повод для злоупотреблений. Например, у госорганов всегда есть соблазн неправомерно использовать какой-либо повышающий коэффициент. Последние же, в свою очередь, могут неверно указать расположение своего предприятия. В результате неправильно будет оценен вмененный доход. Это может повлечь в первом случае неправомерное увеличение, а во втором — уменьшение облагаемой базы.

Формирование и распределение прибыли

Следует отличать два варианта формирования прибыли:

1. на основе положений по бухгалтерскому учету и отчетности

2. на основе налогового законодательства, а точнее Налогового Кодекса РФ (гл. 25).

Наиболее полные сведения о прибыли и ее компонентах содержаться в Отчете о прибылях и убытка (форма № 2 годовой и квартальной отчетности). Эта форма включает большинство применяемых и рассчитываемых показателей прибыли. В бухгалтерском балансе (форма №1) отражается только нераспределенная прибыль (прошлых лет и отчетного периода).

В соответствии с 25 гл. НК прибыль формируется следующим образом:

Прибыль до налогообложения = Доходы от реализации товаров (работ, услуг) и имущественных прав (выручка от реализации) + Внереализационные доходы — Расходы, связанные с производством и реализацией – Внереализационные расходы;

На величину прибыли предприятия и как следствие на сумму налога на прибыль существенное влияние оказывает величина расходов предприятия, поэтому Налоговый Кодекс РФ четко регламентирует их состав.

Личный располагаемый доход и его распределение

Схема, по которой домохозяйства применяют личные заработки, проста. Рассмотрим основные элементы распределения заработка домохозяйствами:

Личные расходы на потребление (в макроэкономике они обозначаются буквой C). Представляют собой расходы, которые направлены на приобретение потребительских товаров. Обычно к ним относятся товары повседневного спроса, покупка недвижимости сюда не входит.

Выплаты по процентам – обычно это платежи по потребительскому кредиту. Этот элемент является небольшим, ему отводится лишь малая часть в общем числе расходов.

Сбережения – это одна из частей личного располагаемого дохода, используемого людьми с целью увеличения богатства. В целом, можно выделить несколько основных форм личных сбережений: это увеличенный счет в банке, затраты средств на приобретение ценных бумаг, приобретение арендной недвижимости, оплата старых долгов. Личные сбережения могут быть направлены на увеличение личных инвестиций.

Располагаемые денежные доходы – это средства, которые субъект хозяйствования может потратить на потребление и сбережения. Данный показатель зависит от вида деятельности человека, а также от предприятия, на котором он работает.

В данном видео представлен пример расчета показателей ВНП и РЛД.

Налоги ИП на УСН

Как рассчитать налоги ИП на упрощенке? На УСН уплачивается единый налог, который заменяет НДС и НДФЛ. Он рассчитывается по итогам календарного года. У индивидуального предпринимателя при переходе на УСН есть выбор в плане объекта налогообложения. Это могут быть “доходы” или “доходы минус расходы”.

В первом случае в качестве налогооблагаемой базы выступает полученная бизнесменом выручка без ее уменьшения на понесенные расходы. Это все поступления ИП наличными в кассу и на расчетный счет. Ставка по УСН-“доходы” установлена в размере 6%. Предприниматель обязан рассчитывать и перечислять в бюджет авансовые платежи по УСН в течение года.

“УСН-6%” позволяет бизнесмену уменьшить размер налогов на взносы, уплаченные в ПФР за себя и наемных работников. Если ИП работает один, то он может полностью уменьшить налог на фиксированные взносы в ПФР. Тогда как для ИП с сотрудниками действует ограничение в 50%.

Приведем пример вычисления на “УСН-6%. ИП работает самостоятельно. Его выручка по итогам года составила 600 тыс.руб., в том числе 200 тыс.руб. в 1 квартале, 150 тыс.руб. – во втором, 100 тыс.руб. – в третьем и 150 тыс.руб. – в четвертом. Взносы в ПФР предприниматель платил поквартально в размере 5788,33 руб., еще 3000 руб. дополнительно от доходов свыше 3000000 руб. было уплачено в 4 квартале.

Авансовый платеж за первый квартал составил 12000 (200000*6%) минус 5788,33 руб. = 6211,67 руб.; за второй – 3211,67 руб. (200000+150000)*6%)-6211,67 руб. -5788,33*2; за третий – (450000*6%)-9423,34-5788,33*3=211,67 руб.

Налог по итогам года составит 36000 руб. Его можно уменьшить на взносы в размере 26153,32 руб. и на авансовые платежи 9635,01 руб. (общая сумма которых 35788,33 руб.). В бюджет нужно доплатить 211,67 руб.

Другая разновидность УСН “доходы минус расходы” позволяет ИП учитывать расходы. Существует несколько важных правил, которые позволяют ИП уменьшать доходы на понесенные расходы: они должны быть экономически обоснованные (направлены на получение прибыли) и документально подтвержденные (чеками, актами, товарными накладными).

Ставка на данном режиме установлена повышенная – 15% (регионы вправе снижать ее до 5%). На УСН-15% ИП нет возможности для уменьшения налога на уплаченные взносы за себя и работников в Пенсионный фонд, но учитываются в составе расходов.

После расчета УСН со ставкой 15% индивидуальному предпринимателю нужно сравнить полученное значение с минимальным налогом. Он определяется как 1% от выручки. Если минимальный налог получится больше, чем исчисленный в общем порядке со ставкой 15%, то именно его нужно перечислить в бюджет.

Для расчета платежей можно использовать специальный калькулятор налогов для ИП. Он в автоматическом режиме произведет все вычисления и гарантирует предпринимателю, что он не допустит ошибок.

Сейчас в некоторых регионах действуют налоговые каникулы для ИП, задействованных в научной, социальной и производственной сферах. Они предполагают освобождение от налогов новых предпринимателей на срок от 1 до 2 лет. Каникулы предусмотрены только для ИП на упрощенке или патентной системе налогообложения. При этом от предпринимателя требуется представить декларацию с рассчитанной фактической суммой доходов или выручки, но указать нулевую ставку налога.

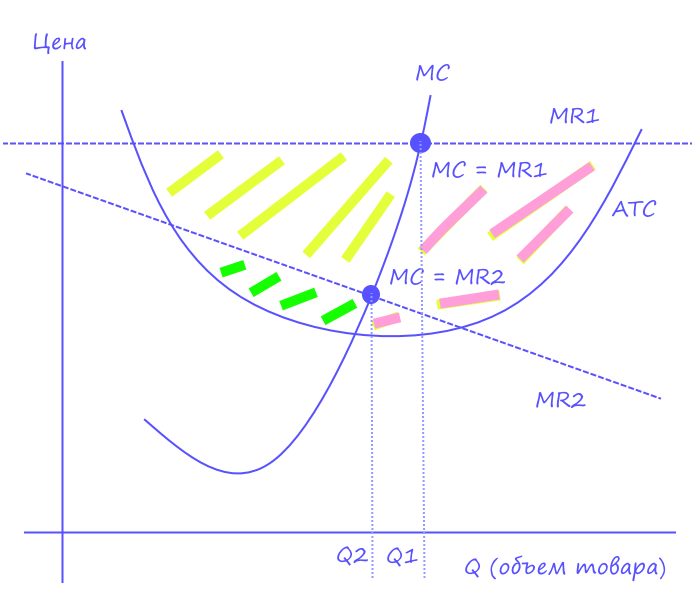

Налоги ИП на ЕНВД и ПСН

Вмененный налог на ЕНВД рассчитывается на основании базовой доходности для каждого вида деятельности, а не фактически полученной прибыли. Для расчета налогов для ИП на ЕНВД нужно использовать следующую формулу: базовая доходность по определенному виду деятельности* федеральный коэффициент К1* региональный коэффициент К2*физический показатель*налоговая ставка*количество месяцев.

Ставка по вмененке устанавливается региональными властями. Она может варьироваться в пределах от 7,5 до 15%. Базовая ставка по ЕНВД составляет 15%. Вмененный налог рассчитывается не по итогам года как при УСН, а ежеквартально.

Коэффициент К1 устанавливается федеральными властями на каждый год и единый для всех регионов. В 2017 году он установлен в размере 1,798.

Обычно коэффициент-дефлятор ежегодно пересматривают в большую сторону, но в 2017 году из-за сложной экономической ситуации его оставили на уровне 2016 года.

Коэффициент К2 зависит от региона ведения бизнеса, его сезонности, месторасположения торговой точки и пр.

Физические показатели для каждого вида бизнеса содержатся в налоговом законодательстве. Это может быть количество работников, площадь торгового зала или зала по обслуживанию посетителей, количество посадочных мест при пассажирских перевозках, площадь рекламного места и пр.

Приведем пример расчета ЕНВД. ИП занимается торговлей сотовыми телефонами в Краснодаре. У него небольшой магазин, торговая площадь которого составляет 15 м². Для розничной торговли базовая доходность составляет 1800 руб./за каждый м². Корректирующий коэффициент К2 составляет 1. Расчет налога за квартал будет иметь следующий вид: (15*1800*1,798*1)*15%*3=21845,7 руб. Указанную сумму можно уменьшить на размер уплаченных в пределах квартала страховых взносов в ПФР за себя и работников.

ЕНВД сегодня отменен в ряде российских регионов. Например, в Москве предприниматели могут применять только ПСН, вмененка здесь не действует.

Патентная система налогообложения отличается тем, что ИП не уплачивает налоги на основании подаваемой в ФНС декларации. Он обязан приобрести патент на занятие установленной деятельностью на определенный срок – от 1 до 12 месяцев в пределах календарного года.

Стоимость патента определяется на основании потенциальной доходности для каждого вида деятельности, установленной на уровне регионов. Она также может корректироваться на специальный коэффициент и зависит от района ведения бизнеса, количества работников и пр. Налоговая ставка на ПСН составляет 6%.

Например, для расчета стоимости патента для ИП, который занимается репетиторством в Москве, используется потенциальная доходность в размере 300000 руб. в год. За патент ИП должен заплатить 18000 руб. за год или 1500 руб. за один месяц.