Доход личный

Содержание:

- Что такое личный доход

- На что может влиять личный доход гражданина

- Расчет чистого дисконтированного дохода

- Виды доходов

- Чем оÑлиÑаÑÑÑÑ Ð»Ð¸ÑнÑй и наÑионалÑнÑй доÑодÑ?

- Источники формирования дохода

- Виды личных доходов

- Расчет личных доходов

- Способы сбережения личного дохода

- Формирование и особенности

- 2 способа легально сократить НДФЛ

- Что это — личный доход?

- Как уберечь свой доход: способы сбережения

- Доходы граждан

- Виды прибыли

- Перераспределение национального дохода.

- Налогообложение

- Государственные бюджеты стран

Что такое личный доход

У личного дохода есть пять функций:

- Стимулирующая.

- Статусная.

- Регулирующая.

- Производственная.

- Воспроизводственная.

Кратко функцию личного дохода можно свести к одному предложению:

Для обычного человека личной доход отражает его благосостояние и условия, в которых он может жить. Чем выше личный доход — тем выше благосостояние и тем лучше условия. Поэтому многие стремятся повысить свой личный доход самыми разными способами.

Теперь перейдем к тому, какие бывают виды личных доходов и как определить личный доход.

Виды личных доходов

Всего мы можем выделить 3 разных вида личных доходов.

Номинальный личный доход (личный полученный доход) — количество прибыли, которое вы получили от всех видов деятельности. Здесь не учитываются налоги и обязательные затраты. По сути, личный доход — тот, что мы получаем на руки. С него платятся налоги, из него формируются личные финансы.

Располагаемый личный доход (используемый личный доход) — та сумма, которую вы реально можете использовать. Это номинальный доход — налоги и все обязательные выплаты. Сюда же входят затраты на коммунальные услуги, аренду жилья и пр.

Реальный личный доход — располагаемый личный доход, скорректированный на инфляцию. Он нужен тогда, когда мы считаем фиксированные выплаты за долгий промежуток времени. Приведем пример: вы будете получать на руки 30 000 рублей в течение 3 лет. За вычетом налогов и обязательных расходов получите 10 000 рублей, которыми вы можете располагать. Если инфляция в год будет 6%, то за второй год вы получите реальный доход в размере 9 400 рублей, а в третий — 9 050 рублей.

Простая формула, как найти реальный личный доход, выглядит следующим образом:

Есть еще одна классификация личных доходов: заработные и незаработные. Заработные личные доходы — оплата нашего труда. В него входят: заработная плата + премии, плата за услуги и т. д.

Незаработные — все, что мы получаем, не прикладывая к этому усилий. Это могут быть пенсии, социальные выплаты, дивиденды по акциям, проценты от вклада, плата за арендуемое у вас жилье и т. д.

Источники личного дохода

Источников дохода может быть множество. Давайте разберем самые распространенные:

- Заработная плата.

- Премии, отпускные, больничные.

- Надбавки (по коэффициентам за вредную работу, переработку и т. д.).

- Социальные выплаты.

- Доходы от бизнеса.

- Прибыль от владения собственностью (плата за аренду).

- Проценты за выданные кредиты.

- Выигранные призы.

- Другие личные доходы.

Как вы можете видеть, источников личного дохода больше, чем мы привыкли думать

Именно это важно учитывать при составлении финансового плана и разработке различных вариантов увеличения собственных доходов

На что может влиять личный доход гражданина

Личный доход граждан влияет на многие показатели, поскольку именно эти доходы влияют на уровень и достаток жизни. Отталкиваясь от показателей доходов можно судить о покупательской способности населения, уровня образования, отдыха и здоровья.

- В зависимости от оплаты труда будет зависеть экономика предприятия, а от этого уже и национальная экономика. К примеру, работников всегда стимулирует к лучшей работоспособности высокое денежное вознаграждение. Поэтому с целью улучшения качества изготавливаемой продукции на предприятии, которое может послужить для увеличения экономики страны, работодатели стараются достойно оплачивать труд наёмных работников. Время не тратится для набора новых кадров и их обучение, а наоборот работа идёт беспрерывно.

- Во все времена личные доходы влияли на отношения между людьми. Поскольку всегда были богатые и бедные, то есть люди с высоким получением личного дохода и недостаточным. Исходя из этого, можно сказать, что: «сытый голодному не товарищ».

- В зависимости от получения личного дохода, граждане формируют свой уровень и качество жизни. Это относится к отдыху, уровню медицины и образованию, способностью одеваться и питаться и т. д.

Расчет чистого дисконтированного дохода

Для расчета ЧЧД используют следующие данные:

- Результаты функционирования системы в виде ожидаемой годовой прибыли от её внедрения.

- Затраты на функционирование проекта: капиталовложения, текущие эксплуатационные расходы, коэффициент дисконтирования. Ставка дисконтирования принимается на уровне ставки рефинансирования Национального банка или фактической ставки процента по долгосрочным кредитам банка. В необходимых случаях может учитываться надбавка за риск, которая добавляется к ставке дисконтирования для безрисковых вложений.

- Норма доходности, приемлемая для инвестора.

Расчёт ЧДД показывает оценку эффекта от инвестиции с учётом разной временной стоимости денег. Чем больше ЧДД, тем эффективнее проект. Если показатель чистого дисконтированного дохода будет отрицательным, то есть меньше 0, то инвестор понесет убытки. С помощью ЧДД можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим ЧДД).

Виды доходов

Выделяют доходы государства, доходы предприятий (компаний, фирм, организаций) и доходы частных лиц.

Доходы государства

Это денежные поступления, которые выступают как финансовая база расходов государства посредством механизма госбюджета. Доходы государства используются для выполнения государственных функций и складываются как из налогов, так и неналоговых поступлений. Основным источником поступления доходов государства являются налоги. Среди других источников – пошлины, платежи по внешнеторговым операциям, иностранные кредиты, иностранная помощь. Общий (совокупный) доход страны – это национальный доход, который отражает экономическое развитие государства вместе с такими показателями, как валовой внутренний продукт и валовой национальный продукт.

Доходы населения

Это личные доходы частных лиц, которые были получения в виде заработной платы, стипендии, пособия или пенсии, это доходы от продажи товаров, которые произведены в собственном хозяйстве, плата за услуги, гонорары, дивиденды на акции, проценты по депозитным вкладам, средства, полученные от продажи или аренды личного имущества.Доходы населения могут быть облагаемые налогами (номинальные) и чистые или располагаемые доходы.

Номинальные доходы – это сумма полученных денежных средств вне зависимости от налогообложения и колебания цен. Реальный доход определяется с учетом изменения цен и тарифов, расходов на уплату налогов и других платежей. То есть чистый доход – это те денежные средства, которые были получены после всех необходимых выплат.

Доходы организации (предприятия, фирмы, компании)

Это прибыль от производства и продажи товаров или услуг за вычетом той ее части, которая становится личным доходом предпринимателя. В широком смысле доходы организаций – это полученная экономическая выгода, которая привела к увеличению капитала компании или организации. Среди доходов организации отдельного внимания заслуживает чистый дисконтированный доход.

Чем оÑлиÑаÑÑÑÑ Ð»Ð¸ÑнÑй и наÑионалÑнÑй доÑодÑ?

РгоÑÑдаÑÑÑве еÑÑÑ ÐµÑе один показаÑелÑ, ÑаÑакÑеÑизÑÑÑий ÑкономиÑеÑкÑÑ ÑÑÑойÑивоÑÑÑ ÑÑÑÐ°Ð½Ñ â ÑÑо наÑионалÑнÑй доÑод. Ðн пÑедÑÑавлÑÐµÑ Ñобой ÑÑÐ¼Ð¼Ñ Ð´Ð¾Ñодов вÑÐµÑ ÑÑбÑекÑов Ñкономики. Ð ÑезÑлÑÑаÑе лиÑнÑй доÑод â ÑÑо Ñа ÑаÑÑÑ ÑÑоимоÑÑи наÑионалÑного пÑодÑкÑа, коÑоÑÐ°Ñ Ð¿Ð¾Ð»ÑÑена в ÑезÑлÑÑаÑе ÑкономиÑеÑкой деÑÑелÑноÑÑи индивидÑÑма.

ÐзаимоÑвÑÐ·Ñ ÑÑÐ¸Ñ Ð´Ð²ÑÑ Ð¿Ð¾ÐºÐ°Ð·Ð°Ñелей, казалоÑÑ Ð±Ñ, оÑевидна â богаÑое гоÑÑдаÑÑÑво (и знаÑиÑелÑнÑй ÐÐÐ) должно ознаÑаÑÑ, ÑÑо и его гÑаждане бÑдÑÑ Ð¾Ð±ÐµÑпеÑÐµÐ½Ñ Ð±Ð»Ð°Ð³Ð°Ð¼Ð¸ в доÑÑаÑоÑной меÑе. Ðднако ÑÐ°ÐºÐ°Ñ Ð·Ð°Ð²Ð¸ÑимоÑÑÑ Ð½Ð°Ð±Ð»ÑдаеÑÑÑ Ð½ÐµÑаÑÑо по полиÑиÑеÑким и олигаÑÑиÑеÑким пÑиÑинам. ÐÑе завиÑÐ¸Ñ Ð¾Ñ Ñого, какÑÑ Ð´Ð¾Ð»Ñ Ð² наÑионалÑном доÑоде занимаÑÑ ÐºÐ¾ÑпоÑаÑивнÑе поÑÑÑплениÑ.

Источники формирования дохода

В XVIII веке физиократы считали, что основным источником дохода является земля. Франсуа Кенэ в своей работе «Физиократия» подчёркивал первостепенность данного источника дохода:

В трудовой теории стоимости выделяют два основных источника формирования национального дохода, создаваемого полностью трудящимися: заработную плату работников и прибавочную стоимость, присваиваемую эксплуататорскими классами. Карл Маркс утверждал, что быстрое повышение доходов капиталистов и крупных земельных собственников по отношению к заработной плате наёмных рабочих приводит к росту эксплуатации и усилению антагонизма между трудом и капиталом.

Согласно теории факторов производства, основанной французским экономистом Жаном Батистом Сэем, стоимость представляет совокупность различных доходов. Каждый фактор производства, участвуя в создании товара, приносит своему владельцу ту или иную часть стоимости, эквивалентную затратам этого фактора. По данной теории выделяют четыре основных источника формирования доходов: заработную плату, земельную ренту, прибыль и ссудный процент. Сэй в своей теории утверждал, что доходы различных общественных групп независимы друг от друга, то есть рост или падение одних доходов не влияет на величину других. Этим подчёркивается отсутствие антагонизма между классами, всеобщая заинтересованность всех социальных групп в росте общественного богатства.

Виды личных доходов

Сегодня личные доходы имеют куда более сложную структуру. Они делятся на следующие группы и подгруппы:

По разновидности:

- номинальный доход – это количество прибыли, которая получена определенным лицом в конкретный период времени. Другими словами это сумма денег, которая не зависит от цен и необходимых налоговых выплат. Номинальный доход показывает реальный уровень финансовых доходов определенного лица;

- располагаемый доход– это сумма денег которые определенное лицо может использовать в личных целях или в качестве сбережений. Располагаемый доход определенно меньше номинального. Так как из него уже вычли сумму равную уплате необходимых налогов и других обязательных выплат;

- реальный доход – это общие количество товаров и услуг, которые определенное лицо сможет приобрести на сумму располагаемого дохода, за конкретный период времени.

По форме получения:

- денежный доход – это социальные выплаты (стипендии, пенсии, прибыль от бизнеса, заработная плата, пособия по безработице). К денежным доходам можно причислить дивиденды от ценных бумаг, прибыль от продажи или сдачи в аренду недвижимости, заработок на сельском хозяйстве, проценты по денежным вкладам, доход от продажи валюты, выплаты от выигранных судебных дел, страховые выплаты и т.д.;

- натуральный доход – это продукция собственного производства. А также реальные услуги, полученные от третьих лиц (родственники или соседи) и прочее.

Расчет личных доходов

Расчет личных доходов можно выполнить следующим образом:

Личный доход равен: размер национального дохода – налоги, уплаченные за прибыль компании – сумма взносов на соцстрах – размер нераспределенной прибыли компании + проценты по имеющимся гос. облигациям + трансферты.

Располагаемый доход, или средства которые их обладатель может использовать в личных целях рассчитываются так: личный доход – подоходные налоги – другие обязательные выплаты.

Стоит учесть что при расчете личного дохода у тех кто ведет домашнее хозяйство имеющийся личный доход равен общей сумме сбережений и потреблений. Так как они тратят личный располагаемый доход на сбережение и потребление.

Мы коротко рассмотрели что такое личный доход, его источники, разновидности и функции. Оставляйте свои комментарии или дополнения к материалу.

Способы сбережения личного дохода

Некоторые из способов сбережения способны принести также и дополнительную прибыль. Кроме того любой из видов сохранения денежных средств можно передавать и принимать в наследство на законных основаниях.

Основные способы:

- Банковские вклады – это добровольное вложение гражданином личных денежных средств в финансовый оборот кредитной организации, с установленной отложенной датой возврата, с фиксированной прибылью в виде процента от суммы. Процентами по вкладам можно распоряжаться и до срока окончания сделки, в установленном порядке;

- Акции предприятий и другие ценные бумаги – это приобретение части активов компании с возможностью участвовать в разделе прибыли, соответственно проценту имеющейся доли и в даты, утвержденные на совете директоров. Помимо получения стабильной, как правило, ежегодной пассивной прибыли, за владельцем сохраняется право продать ценные бумаги или подарить;

- Золото и другие ценные металлы – это отличная возможность сохранить денежные средства на много лет, минимально потеряв на инфляциях и смене курса валют. Металлы можно хранить как в личном сейфе, так и в банковской ячейке;

- Движимое имущество – это автомобили, меха, драгоценные украшения, антикварная мебель и другие дорогие вещи, которые утрачивают свою ценность, но не слишком быстро. Всегда есть возможность продать эти предметы и выручить денежные средства, чтобы пользоваться ими или вложить во что-то другое;

- Недвижимость – это один из самых надежных видов сбережений. Цены на рынке недвижимости не падают и не меняются резко, как, например, курс валют. К недвижимости относятся все земельные участки или постройки жилого или нежилого свойства.

Формирование и особенности

Сумма получаемых физическим лицом всех ресурсов представляет собой обобщенное понятие личного дохода, которым располагает лицо.

Он включает не только заработок от базового вида и типа деятельности, но также и деньги, полученные лицом или домохозяйством из внешних источников – материальная помощь, выплаты, выигрыши, дивиденды.

Личный заработок – показатель размера дохода, который тратится населением на:

- Личное потребление;

- Налоговые выплаты.

Размер личного дохода гражданина рассчитывается до того, как будут вычтены налоги. Обычно он подразделяется на реальный доход — исходя из того, что за них можно приобрести, и номинальный — исчисляется строго в денежном эквиваленте.

Затем из суммы отнимаются суммы дополнительных расходов, включающих выплаты сборов, налогов и так далее. Остается РЛД. О нем и пойдет речь далее.

2 способа легально сократить НДФЛ

Использовать стандартные вычеты

Их существует 2 вида:

Вычет на ребенка

Например, у вас двое несовершеннолетних детей, которые находятся на вашем обеспечении, и ваша зарплата составляет 35 000 рублей. Чтобы рассчитать, какую сумму вы можете вернуть, сложите ваш доход за каждый месяц отчетного периода до тех пор, пока сумма не превысит 350 000 рублей (в примере, 10 месяцев).

Далее получившиеся количество месяцев необходимо умножить на 1400 рублей за каждого ребенка (10 месяцев*1400 рублей*2 ребенка = 28 000 рублей).

Учтите также, что:

- Вычет на третьего ребенка в 2016 году составляет не 1 400, а 3 000 рублей. Вычет на ребенка-инвалида – 12 000 рублей для родителей и усыновителей. И 6 000 рублей для опекунов, попечителей и приемных родителей.

- Вычет на ребенка производится до 18 лет, но если ребенок студент – очник, то срок продляется до 24 лет.

- Налоговый вычет может быть предоставлен одному из родителей в двойном размере, если второй оформит письменный отказ.

Вычет для определенных категорий граждан

Вы можете вернуть 500 рублей за каждый месяц отчетного периода, если попадаете в одну из следующих категорий:

- Герои России и СССР, награждены орденом Славы трех степеней;

- инвалиды детства, инвалиды I и II групп;

- ликвидаторы аварии на Чернобыльской АЭС;

- родители и супруги военнослужащих, погибших при выполнении долга;

- принимающие активное боевое участие в военных действиях на территории РФ;

- другие категории граждан. С полным списком можно ознакомиться на сайте налоговой службы;

Использовать социальные вычеты

К ним относят суммы, потраченные на:

- обучение, как собственное, так и ребенка;

- лекарства и лечение;

- взносы на будущую пенсию;

- благотворительные цели;

Можно получить вычет размером 13% от фактически потраченной суммы. Но только если она не превышает 120 000 рублей.

Максимальный вычет составит 13% от 120 000 рублей = 15 600 рублей.

Например, вы потратили 90 000 рублей на свое образование, 10 000 рублей – на лекарства, и 40 000 рублей – на лечение. Фактически расходы составили 140 000 рублей. Однако, вы получите только возмещение за образование (13%*90 000 = 11 700) и, частично, за лечение – (13%*30 000 = 3 900), так как расходы не могут превышать 120 000 рублей.

Подведем итоги. Личные доходы – тема, которую невозможно досконально разобрать в одной статье. Тем не менее, вы получили общее представление

Еще раз акцентируем внимание на том, что самым большим расходом для человека являются налоги

При правильном планировании их можно значительно сократить. А для этого нужно уделить время финансовому образованию.

Что это — личный доход?

Личный доход (ЛД) — это сумма денег, которая приобретена человеком за его трудовую деятельность в определённый период времени

Важно помнить, что показатель включает в себя всевозможные отчисления налогов государству

Он отражает возможность потратить конкретные средства на собственные нужды или уплату налогов.

Также исходя из уровня цен, стоит выделить такие средства, как:

- номинальный — совокупность денежной наличности, полученной гражданами страны в конкретное время;

- располагаемый личный доход — полученные деньги, предназначенные для собственного пользования;

- реальный — денежные средства, оставшиеся после уплаты налогов и различных взносов. Их можно потратить на приобретение материальных ценностей и услуг.

Функции ЛД:

- воспроизводственная. Заключается в том, что при наличии высокой заработной платы сотрудник старается хорошо работать, тем самым занимая вакантную должность и производя новый продукт;

- статусная. Высококвалифицированный специалист получает большее вознаграждение, чем простой рабочий;

- стимулирующая. От полученных результатов работы зависит уровень заработной платы;

- регулирует спрос и предложение на работников разной квалификации;

- производственно — деловая. Чтобы получать хорошую заработную плату необходимо сделать так, чтобы у компании имелся высокий фонд оплаты труда. Для этого необходимо выполнять или даже перевыполнять план производства продукции.

Как уберечь свой доход: способы сбережения

Получив свой личный доход, граждане тратят его в своих целях – продукты, услуги и прочее. Но всё же остаётся желание сберечь оставшуюся часть денежных средств.

Каким образом это можно сделать?

- Откладывать из каждого поступления 10%.

- Сделать вложение в банк, и получать проценты от вклада.

- Вкладывать деньги в драгоценные металлы.

- Покупать недвижимость, которую можно сдавать в аренду и получать при этом дополнительный личный доход.

Итак, многие люди даже не задумываются о своём личном доходе. Откуда он берётся, как им распоряжаться и т. д. Также, следует учитывать тот момент, что личный доход – это непросто денежные средства, которыми граждане распоряжаются по своему усмотрению. В первую очередь – это показатель, обозначающий уровень экономической обстановки в стране. Поскольку национальные доходы непосредственно отображают личные доходы.

Доходы граждан

Гражданские доходы – это совокупность национальных денег, которые накапливаются в момент производства. Функциями их являются дать гражданам духовную и материальную плату. Денежные выплаты считаются достойным вознаграждением за проведенный труд и работу. Именно на них человек может спонсировать свою семью.

Что подразумевается под семейными доходами – это получение материального блага двумя сторонами. Со стороны мужчины – это работа на предприятии или компании, получении финансов от предпринимательства либо льготных или пенсионных выплат, женщины – получения пособия, денег на ребенка, работа на предприятии.

Одним из важнейших доходов каждого человека является зарплата – финансы, полученные за работу наемным рабочим. Обычно такой доход составляет до 75% от полученных денег.

Остальные 25% разделяются на такие денежные выплаты:

- пенсия и стипендия;

- премиальные, работа на нескольких должностях;

- получение процентов от вложений;

- деньги, полученные от аренды помещения;

- получение прибыли от государства по неработоспособности, материального капитала;

- финансы, поступающие как процентная составляющая кредита, выданного физическому лицу;

- получение денег по безработице;

- финансы, полученные от продажи имущества;

- повышение доходов за счет сельскохозяйственных работ и выращивания скота.

Также в качестве вспомогательного источника денег может служить предпринимательство. На сегодняшний день именно эта сфера позволяет значительно улучшить жизнь населения стран.

Методы получения финансов можно подразделить на две категории:

- Законные – способ получения, который не запрещен законом.Они разделяются на трудовые (заработная плата, гонорар) и нетрудовые (получение имущества, продажа краденой продукции).

- Незаконные – те, которые запрещены законодательством государства. В него входят деньги от распространения и продажи наркотиков, продажа краденого и т.д.

Виды прибыли

В хозяйственной практике употребляются следующие определения прибыли: прибыль от продаж, балансовая прибыль; бухгалтерская прибыль, налогооблагаемая прибыль; чистая прибыль, нераспределенная прибыль, маржинальная прибыль.

Не все определения нормативно закреплены и употребляются в самых различных контекстах. Официально определен только объект налогообложения по налогу на прибыль организации.

Согласно гл. 25 НК РФ (ст. 247), прибылью в целях налогообложения организации признается «полученный доход, уменьшенный на величину произведенных расходов, определенных в соответствии с настоящей главой».

Прибыль от продаж рассчитывается как выручка от продаж за вычетом расходов по обычным видам деятельности, включая расходы на производство продукции, приобретение товаров (в отчетности – себестоимость проданных товаров, продукции, работ, услуг), их реализации (коммерческие расходы) и административные расходы (управленческие). С учетом специфики производственной и торговой деятельности можно представить формулы:

Пп = Вн — ЗПР = В — ЗП — КР — для производства

Пп = ТОн — ПСТ(опт, розн.) — ИО = åТНопт — ИО — для торговли

где Вн — выручка-нетто, т.е. за вычетом косвенных налогов (НДС, Акцизов);

ТОн — товарооборот-нетто;

ЗПР — затраты по производству и реализации продукции (полная себестоимость произведенной продукции)

ЗП — затраты, связанные с производством продукции, включая управленческие

КР — затраты, связанные с реализацией продукции (коммерческие расходы)

ПСТ — затраты на закупку товаров

ИО — издержки обращения торговой организации (по осуществлению торговой деятельности).

В хозяйственной практике прибыль, которая является результатом финансово-хозяйственной деятельности и содержится в отчете о прибылях и убытках, принято называть балансовой прибылью. Такая терминология спорна, т.к. в «Бухгалтерском балансе» (форма № 1) отражается только нераспределенная прибыль.

Балансовая прибыль — это общая сумма прибыли организации. Ее аналогом в отчетности является прибыль до налогообложения, рассчитанная по стандартам бухгалтерского учета и потому получившая в последнее время название бухгалтерской прибыли.

Бухгалтерская (балансовая) прибыль формируется как сумма прибыли от продаж (по обычным видам деятельности) прочих результатов (последние две группы представляют собой сальдо соответствующих доходов и расходов).

Чистая прибыль обычно характеризуется как прибыль после уплаты всех налогов и обязательных платежей.

Нераспределенная прибыль рассчитывается как чистая прибыль, уменьшенная на величину дивидендов и отчислений в резервный фонд. Накопленная за прошлые и отчетный периоды накопленная прибыль является частью собственного капитала организации и отражается в ф. № 1.

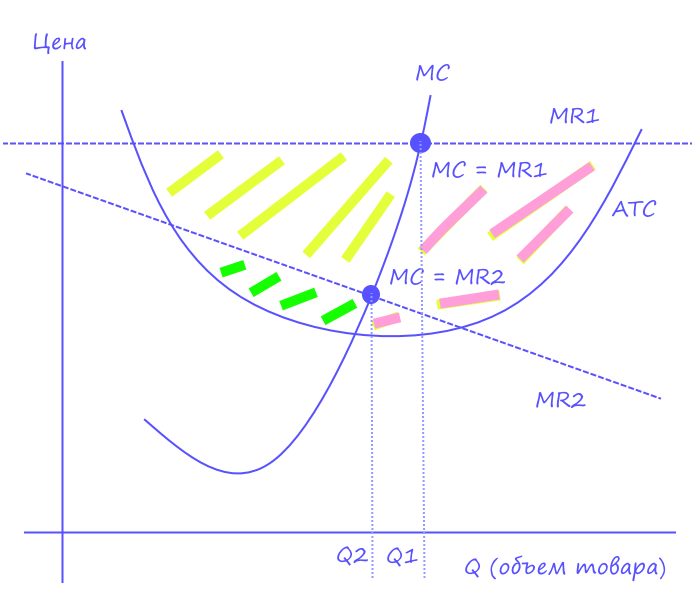

Маржинальная прибыль – это расчетный показатель, разность между суммой выручкой от продажи продукции (работ, услуг) и суммой переменных затрат. Маржинальная прибыль организации служит мерой оценки ее способности покрывать постоянные затраты и формировать необходимую балансовую прибыль. При равенстве маржинальной прибыли и постоянных затрат достигается точка безубыточности организации. При превышении постоянных затрат над маржинальной прибылью основная деятельность организации будет убыточной. Маржинальная прибыль – основной показатель операционного анализа.

Перераспределение национального дохода.

Распределив национальный доход происходит процесс его перераспределения. Оно происходит с помощью механизма ценообразования в сфере обращения, выплату необходимых налогов

в госбюджет, социальные затраты государства, пожертвования граждан в различные фонды или организации, будь то общественные либо религиозные, а также благотворительные. Таким образом используя госбюджеты в богатых странах перераспределяется национальный доход в размере 40-55%.

Затем появляется возможность сформировать вторичные или производные доходы. К таковым относятся пенсии, стипендии, заработная плата, социальные выплаты многодетным семьям и другие. Основным источником вторичных доходов являются налоги, в основном в виде вычет из заработной платы.

Перераспределение национального дохода может осуществляется официально и неофициально.

При официальном перераспределении задействуется механизм налогообложения, добровольные взносы в различные фонды. Также используется механизм ценообразования. Последний на практике выглядит так: правительство или крупные компании официально объявляют на сколько процентов размер цены на конкретные группы товаров или услуг будут повышены. При этом ведется четкая статистика и фиксация.

При неофициальном перераспределении государство или компании официально не объявляют о повышении цен, а осуществляют незначительное, но неоднократное их увеличение. Постепенно это приводит к снижению жизненного уровня населения.

Самое крупное перераспределение национального дохода происходит при ведении теневой экономики. Теневая экономика — это совокупность неучтенных либо противозаконных видов деятельности. Сюда относят уклонение от выплаты налогов и производство запрещенной продукции или предоставление запрещенных услуг.

Налогообложение

Давайте разберемся, какие доходы платятся с нашей заработной платы.

И посчитаем на примере заработной платы в 10 000 рублей «на руки», во сколько мы обойдемся работодателю на самом деле:

- Налог на доход физического лица (НДФЛ). На данный момент составляет 13%. Итак, 10 000*1,13 = 11 300 рублей. От данного налога освобождены пособия, пенсии.

- Взносы в фонды. Справедливости ради отметим, что теоретически, эти взносы работодатель обязан уплачивать за свой счет. Но кто ему помешает указать в вашем трудовом договоре сумму, за вычетом этих затрат? Итак, мы платим в: ПФР – 22% (11 300*1,22 = 13 786 рублей); ФФОМС – 5,1% (13 786*1,051 = 14 489 рублей); ФСС – 2,9% (14489*1,029 = 14 909 рублей).

- Прочие взносы. Такие, например, как плата за травматизм и т.п. Зависят от конкретного вида деятельности. Их мы в расчете учитывать не будем.

Ставки из года в год могут незначительно меняться. Но мы видим, что получая «чистыми» всего 10 000, реально стоим работодателю 14 909 рублей. То есть, почти половина нашей кровной зарплаты уходит в карман государства.

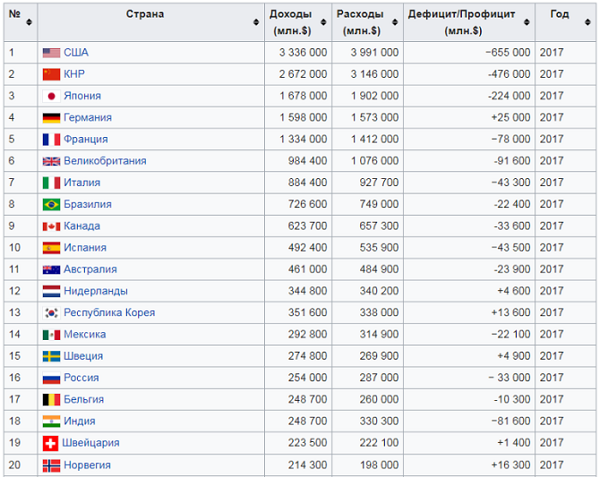

Государственные бюджеты стран

Отдельные мировые государства можно сравнить с огромными компаниями, трудящимися на свое благо. Доходы, получаемые в процессе деятельности, неодинаковы. На размер прибыли влияет наличие ресурсов и грамотное руководство.

В 2016 году наибольшим госбюджетом могли похвастаться США. Его размер составил более 3 трлн. долларов. Второе место занял Китай, третье – Япония.

Не у всех стран состав главных финансовых документов совпадает со схемой бюджета России. Во всех унитарных государствах в центральный госбюджет не входят местные. Субъекты самостоятельно занимаются распределение затрат и поступлений. К доходам бюджета государства не относятся налоговые сборы субъектов.