Автоматизация складского и налогового учёта

Содержание:

На что жалуются пользователи

На сайте сервиса публикуются только восторженные отзывы. Недовольных клиентов вы там не увидите. На что же жалуются бывшие и несостоявшиеся клиенты «Моего дела»?

Прежде всего на «доставучесть» менеджеров по продажам и лавину спама по почте и смскам.

Очень много жалоб на внезапное изменение тарифов и отказ в возврате средств (хотя те же менеджеры подчас обещают потенциальным клиентам вернуть деньги, если что-то их не устроит).

Потенциальными клиентами сервиса могли бы быть бухгалтеры, ведущие учет у нескольких ИП или маленьких ООО, но у «Моего дела» нет льготных тарифов для покупки сразу нескольких лицензий.

Одна из серьезных найденных нами претензий заключается в том, что при расчете декретных и отпусков нельзя учесть особенности чернобыльских зон. Из-за этого сервис терял клиентов. Также были проблемы с учетом НДФЛ иностранных работников с патентами.

Жалуются на совсем уж простенькие функции сервиса — невозможно вести бухучет даже небольшого производства.

Из серьезнейших проблем, с которыми могут столкнутся пользователи, стоит отметить то, что тарифы, которые предназначены только для спецрежимников, не формируют декларации по НДС, а ведь есть ситуации, когда декларацию сдать необходимо. Приходится пользоваться либо другими сервисами, либо аутсорсинговыми услугами, платя за это дополнительные деньги.

Много жалоб на бухгалтерский аутсорсинг «Моего дела»: документы вовремя не вносятся, отчеты сдаются кое-как и с ошибками, часто меняются ведущие фирму бухгалтеры (отсюда и косяки с ошибками). После отказа от обслуживания, сервис за передаваемые базы требует деньги. Кстати, учет аутсорсеры ведут в программе 1С.

Ну и в качестве курьеза: некоторые ИП жалуются на то, что в программе все надо делать самому. Заветная кнопка, нажав которую всё само внесется, оформится и уплатится в бюджет, в сервисе отсутствует.

«Клерк» недавно делал расследование о конфликте сервиса «Кнопка» и клиента. Почитайте, что нам удалось раскопать. А еще мы делали большое расследование о противостоянии 1С и конкурентов. И пришли к очень смелым выводам.

Защитите себя от налоговых проверок. Онлайн-курс от бывшего сотрудника ОБЭП, а ныне известного налогового консультанта сейчас со скидкой 50 %. Сейчас всего за 2750 руб.

Вы научитесь противостоять давлению налоговиков, грамотно вести себя на допросах и выемке, защищать себя от уголовки и субсидиарки.

Куча практических советов и минимум теории. Обучение полностью дистанционно, выдаем сертификат. Успейте купить (у нас еще пять курсов со скидкой).

Основные понятия

Говоря об автоматизации товарного учета, крайне важно четко и однозначно понимать основные термины:

- Что такое товар?

- Что подразумевает под собой автоматизация?

- О каком варианте учета идет речь?

Товар – это любые материальные ценности, которые можно продать

В рамках учета товар интересен как некий объект — «черный ящик»: не важно, что внутри, как оно функционирует и т.д. Важно грамотно реализовать этапы получения, хранения, продажи и доставки (передачи) товара покупателю

Автоматизация – это перечень действий, направленных на достижение двух целей:

- Снижение количества ручного труда и, как следствие, влияния человеческого фактора, который провоцирует возникновение ошибок.

- Снижение числа повторяющихся однотипных действий. Например, если товар был оприходован, в автоматизированной системе он без участия человека сразу же оказывается на остатках. Нет необходимости вручную суммировать все накладные или создавать отдельный документ «Постановка на учет остатков».

Учет – это документирование операций, происходящих в процессе продажи. Речь идет о документальном сопровождении и возможности последующего контроля всех действий, сопровождающих процесс продажи, в том числе, внутренних документов. Учет бывает нескольких видов: управленческий, бухгалтерский, налоговый.

Управленческий учет – это внутренняя документация предприятия, которая фиксирует любые действия с товаром, в том числе, перемещения внутри компании или резервирование под заказ. Такие документы не интересуют государство, а потому не входят в налоговую или бухгалтерскую отчетность.

Регламентный учет – система отчетности, регламентируемая государством, включает в себя бухгалтерию и налоговую отчетность.

Автоматизация товарного учета – это снижение количества ручного труда и стандартизация процессов, сопровождающих продажу товара. Автоматизация выполняется при помощи компьютерных информационных систем.

Тарифные планы и бесплатный период

Стоимость онлайн-бухгалтерии «Мое дело» представлена в виде трех тарифных планов:

- ИП без сотрудников.

- До 5 работников.

- Максимальный.

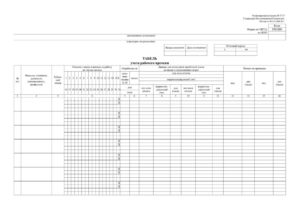

Подробнее о каждом пункте в таблице.

| Услуга | ИП без сотрудников | До 5 работников | Максимальный | |

| Цена (руб. в мес.) | При оплате за год | 833 | 1 624 | 2 083 |

| За 3 месяца | — | 1 949 | 2 500 | |

| Расчет налогов и взносов | Бесплатно | |||

| Сверка с ФНС | ||||

| Формирование и отправка отчетности онлайн | ||||

| Зарплата и кадры | — | До 5 чел. | До 100 чел. | |

| Товарный учет базовый | — | + | + | |

| Бизнес-ассистент | За 9000 руб. в месяц | Бесплатно | ||

| API | — | — | + | |

| Доступ для сотрудников по ролям | — | + | + | |

| Обучение | — | + | + |

Подробно о тарифах

Бесплатный тестовый период — 3 дня . Отдельно стоит выделить тарифы на бэк-офис.

| Наименование | Персональный бухгалтер | Бэк-офис |

| Цена (руб. в мес.) | От 1 667 | От 12 000 |

| Оборот (руб. в мес.) | Любой | Свыше 1 000 000 |

| Бухгалтер, ассистент, кадровик | + | |

| Юрист | — | + |

| Система налогообложения | ЕНВД | Любая |

Оплата производится за 3 месяца (это минимум).

Как рассчитывать налог при УСН?

При переходе на «упрощенку» предприниматели сами решают, как они будут рассчитывать и платить налог. Возможных вариантов два.Платить налог можно с объекта «доходы». В этом случае ставка налога составляет всего 6%. Однако при таком порядке расчета расходы бизнесмена на сумму налога не влияют. Уменьшить налог ИП могут на сумму оплаченных фиксированных взносов. Организации и предприниматели, имеющие сотрудников, могут уменьшить налог на страховые взносы с зарплаты персонала и выплаченные больничные. Однако такой вычет не может быть больше половины налога к уплате.

Альтернативный вариант – уплата налога с объекта «доходы минус расходы». В этом случае ставка налога выше и составляет 15% (местные власти могут понижать ставку для отдельных видов деятельности). При расчете налога на этом типе УСН полученные доходы можно уменьшить на осуществленные расходы при выполнении нескольких условий: расход должен быть оплачен, подтвержден закрывающим документом (актом или накладной) и предусмотрен перечнем ст. 346.16 НК РФ.

Важный момент: УСН 15% предусматривает уплату минимального налога. Он платится в том случае, если расходы превысят доходы, или если минимальный налог будет больше рассчитанного по общему правилу. Рассчитывается минимальный налог как 1% от величины полученных доходов.

Особенности сервиса

Одно из основных преимуществ интернет-бухгалтерии Мое дело – моментальное реагирование на любые изменения в законодательстве. Предприниматель всегда будет уверен в правильности отчетов.

Нужен недорогой и простой сервис для ведения бухгалтерии у ИП, или вы крупный бизнесмен и вам необходим аутсорсинг для своей компании? В обоих случаях обязательно стоит обратить внимание на «Мое дело». Проект изначально был ориентирован на предпринимателей и сразу после запуска стал лауреатом «Премии Рунета», занял призовое место в конкурсе от Google и Forbes «Бизнес-проект 2010»

Ниже мы подробно рассмотрим тарифные планы и особенности системы, ее преимущества и недостатки.

Идем дальше

Перейдя к пользовательском соглашению, обнаруживаем, что, подписывая пользовательское соглашение с «Моим делом», вы даете право сервису передавать ваши персональные данные неким третьим лицам. Каким именно, в соглашении не указано. Упомянуто только АО «Корпорация «МСП». И потому без вашего ведома вам могут начать оказывать услуги, направлять уведомления и информацию, в том числе и рекламного характера.

Что еще сразу бросилось в глаза: список отчетности, которую можно подготовить в сервисе. В ней отсутствуют такие важные отчеты как СЗВ-СТАЖ (положено выдавать работникам, как известно), сведения о среднесписочной численности, декларация по налогу на имущество организаций, декларации по земельному и транспортному налогу.

Увольнение

Увольнение сотрудника может произойти по его инициативе, по соглашению сторон, по инициативе работодателя или по независящим от сторон обстоятельствам.

Увольнение по инициативе работодателя может произойти при сокращении штата или при наличии претензий к работнику (прогулы, хищения, несоответствие должности и т.д.).

Внешними обстоятельствами, влекущими увольнение сотрудника, является, например, призыв его на военную службу.

Наиболее распространено увольнение по инициативе работника (т.е. по собственному желанию). В этом случае сотрудник пишет заявление об увольнении. Оно должно быть подано за две недели до предполагаемого увольнения. На основании заявления составляется приказ об увольнении (форма № Т-8) и вносится запись в трудовую книжку.

При увольнении по соглашению сторон работник и работодатель подписывают соглашение о расторжении трудового договора.

При увольнении по инициативе работодателя дополнительно оформляются документы, подтверждающие наличие оснований для такого увольнения. Например, при сокращении необходимо:

-

оформить приказ о сокращении штата работников,

-

не позднее, чем за два месяца предупредить сотрудников о предстоящем увольнении,

-

уведомить о предстоящем сокращении службу занятости.

В случае прогулов отсутствие работника на рабочем месте должно быть документально зафиксировано. В момент появления сотрудника на работе следует потребовать письменное объяснение по факту его отсутствия на рабочем месте. При отсутствии уважительных причин оформляется увольнение.

В последний день работы с сотрудником проводятся окончательные взаиморасчёты. Ему нужно выплатить зарплату за отработанное время и компенсацию за неиспользованные дни отпуска. Расчёт компенсации оформляется в виде записки-расчёта при прекращении трудового договора (форма № Т-61).

Напоследок сотруднику выдаются документы:

-

его трудовая книжка с внесённой записью об увольнении – она должна быть заверена подписью и печатью работодателя, а также подписью самого работника,

-

справку о доходах по форме 2-НДФЛ,

-

справку о сумме зарплаты за два календарных года, предшествующих году увольнения (ее форма утверждена Приказом Минтруда № 182н).

Подача электронной отчётности через сайт налоговой инспекции

Подавать отчётность в электронном виде, используя при этом квалифицированную электронную подпись, можно через сайт Федеральной налоговой службы в рамках пилотного проекта, который организован ФНС.

Подробная информация, касающаяся этого способа подачи отчётности, содержится в сервисе «Представление налоговой и бухгалтерской отчётности в электронном виде» на сайте ФНС.

Этот проект тем более актуален, что в настоящее время существуют условия, при которых налогоплательщики в обязательном порядке должны подавать налоговую декларацию в электронном виде согласно ст.80 Налогового кодекса РФ.

К таким условиям относятся:

- наличие среднесписочной численности сотрудников по итогам предыдущего календарного года свыше 100 человек;

- создание новой (реорганизованной) организации, численность работников в которой превышает 100 человек;

- обязанность подавать отчётность в электронном виде в отношении конкретного налога (с 1 января 2014 года такая норма действует в отношении НДС).

Подача в налоговую инспекцию сведений о среднесписочной численности работников по итогам календарного года организациями и индивидуальными предпринимателям, привлекавшими наёмных работников, осуществляется до 20-го января (включительно) года, следующего за отчётным.

Если организация вновь создана (реорганизована), то сведения о среднесписочной численности необходимо подать до 20-го числа (включительно) месяца, который следует за месяцем создания (реорганизации) предприятия.

Очевидно, что организовать отправку отчётности в электронном виде абсолютно несложно. Эта задача под силу любой организации, любому индивидуальному предпринимателю.

Выше отмечалось, что уже сегодня в некоторых случаях отчётность необходимо представлять исключительно в электронной форме. О порядке подачи отчётности в электронном виде в каждом конкретном случае можно подробно прочитать на официальных сайтах соответствующих контролирующих органов.

Электронный вид документа – это наиболее эффективный, удобный и выгодный способ подачи отчётности в ПФР, ФСГС, ФСС, налоговую инспекцию. Сегодня такой способ активно развивается, позволяя предположить, что в скором времени всю отчётность необходимо будет подавать лишь в электронном виде.

Вы планируете начать собственное дело? Тогда Вам непременно следует изучить вопросы, указанные в начале этой статьи. Сделав это, Вы сведёте к минимуму возможные ошибки в предпринимательской деятельности.

Следующий шаг – формирование регистрационного пакета. Это документы, которые необходимо представить в налоговый орган для регистрации бизнеса. Подготовить их можно своими силами, либо с помощью специализированной фирмы.

В первом случае Вы рискуете израсходовать уйму времени и подготовить документы с ошибками (в этом случае в регистрации будет отказано), во втором – потратить средства и получить документы с различными неточностями (касающимися выбора системы налогообложения или перечня видов деятельности), которые могут вызвать определённые трудности в работе.

Вы уже действующий предприниматель? Тогда лучше всего воспользоваться программным обеспечением, позволяющим вести учёт хозяйственных операций, формировать отчётность и подавать её в электронной форме.

В настоящее время есть решение, которое идеально подходит начинающим предпринимателям, обеспечивая оперативное, на 100% правильное и совершенно бесплатное формирование полного пакета регистрационных документов. Для действующего бизнеса есть решение, позволяющее вести учёт всех хозяйственных операций, составлять и подавать отчётность в электронной форме. Это решение имеет конкретное название: интернет-бухгалтерия «Моё дело».

Возможности

-

Получайте сводные данные

В карточке контрагента смотрите актуальную информацию о партнёре:- сведения о регистрации (ИНН, ОГРН, КПП, даты и коды регистрации в ИФНС и внебюджетных фондах, виды деятельности);

- размер уставного капитала;

- состав учредителей и размер их долей в уставном капитале;

- лицензии.

-

Наблюдайте за рейтингом контрагента

Оцените риски работы с партнёрами по 35 риск-факторам и получите рекомендации по дальнейшему взаимодействию. Протокол проверки содержит информацию о рейтинге контрагента и результаты его оценки по базе арбитражных судов, данным Росстата и особым реестрам ФНС России и ФАС:- массовые и фиктивные адреса;

- организации, исключаемые из ЕГРЮЛ;

- организации с дисквалифицированными, номинальными и массовыми руководителями (учредителями);

- организации, не сдающие отчётность;

- организации – должники ФНС;

- недобросовестные поставщики и т.д.

-

Знакомьтесь с судебнымирешениями

Изучите арбитражные дела, в которых участвует контрагент как истец, ответчик или третья сторона, узнайте, какое решение вынес суд по спору. Скачайте архивы всех сопутствующих документов. -

Проводите финансовый анализ

Узнайте о показателях ликвидности компании, её финансовой устойчивости и платёжеспособности. Отследите денежные потоки, налоговую нагрузку и зависимость от кредиторов и дебиторов. Показатели отображают динамику и снабжены подсказками. -

Следите за процедурами банкротства в отношении контрагентов

Изучите состав кредиторов, сумму требований, последнее движение по делу. Скачайте архивы всех сопутствующих документов. -

Будьте в курсе плановыхи внеплановых проверок

Ознакомьтесь со сводными данными о предстоящих контрольных мероприятиях: дате и времени проведения проверки, месте нахождения проверяемого объекта и ведомстве, которое будет проводить проверку (трудовая инспекция, служба пожарного надзора, СЭС, Роспотребнадзор и др.). -

Проверяйте действительностьпаспортов

Проведите проверку представителей контрагентов и работников на предмет действия по похищенным или утраченным документам. -

Контролируйте наличиезаблокированных счетов

Следите онлайн за наличием у контрагента заблокированных налоговыми органами счетов. -

Выявляйте взаимосвязи между компаниями и должностными лицами

Посмотрите комплексное досье на ближайшее окружение контрагентов – «родительскую группу» (учредителей и учредителей их учредителей, сестринские компании), «дочернюю группу» (учрежденные организации и их дочки), а также компании, основанные или управляемые директором.

Оцените:- насколько масштабна и устойчива группа контрагента, которая может оказать ему поддержку (или, наоборот, изъять у него ресурсы для покрытия своих проблем), где в ней сосредоточены активы, ликвидность;

- каков уровень капитала, закредитованности всей группы;

- сколько компаний исключено из ЕГРЮЛ / ЕГРИП по компрометирующим признакам, признано банкротом.

Командировка

Для направления сотрудника в командировку руководитель организации издаёт приказ (форма № Т-9).

На основании приказа сотруднику оформляется служебное задание (форма № Т-10а). В нём указывается: куда и с какой целью направляется сотрудник. Также в этом документе есть раздел «Краткий отчёт о выполнении задания». В нём сотрудник должен коротко изложить, как было выполнено задание на командировку: что было сделано, какие встречи проведены и какие результаты достигнуты.

Дополнительно сотруднику надо выдать командировочное удостоверение (форма № Т-10). В нём сотрудник обязан проставить отметки в местах командирования о прибытии и убытии. Если сотрудник направляется в определённую организацию, в отметках на командировочном удостоверении он должен получить оттиски печати и подписи представителя этой организации. Командировочное удостоверение с отметками служит подтверждением того, что задание на командировку было выполнено.

Служебное задание, командировочное удостоверение и приказ о направлении работника в командировку сервис «Моё дело» сформирует автоматически.

По возвращении из командировки сотрудник должен составить авансовый отчёт. В нём он отчитывается о произведенных расходах. В частности, расходами на командировку являются оплата билетов и гостиницы, суточные и т.п. Все расходы, кроме суточных, должны быть подтверждены документально.

Сравнение цен

Что выгоднее: обратиться в специализированную фирму (аутсорсинг), завести штатного бухгалтера или пользоваться «Моим Делом»? Для того чтобы ответить на этот вопрос, рекомендуется внимательно изучить приведенную ниже таблицу

|

Мое Дело» |

Москва |

Рязань |

Видное |

||||

|---|---|---|---|---|---|---|---|

|

Бух. фирма |

Бухгалтер в штате |

Фирма |

Бухгалтер |

Фирма |

Бухгалтер |

||

|

Отчетность в ФНС |

333 руб./мес. |

750 – 1 000 руб./мес. |

не требуется |

1000 руб./мес. |

1000 руб./мес. |

||

|

УСН+ЕНВД «Без сотрудников» |

777 руб./мес. |

1500 – 2500 руб./мес. |

не требуется |

2000 – 2500 руб./мес. |

2000 руб./мес. |

||

|

УСН+ЕНВД «До 5 сотрудников» |

1222 руб./мес. |

5 000 – 8 000 руб./мес. |

25 000 – 30 000 руб./мес. |

3 000 – 5000 руб./мес. |

15 000 – 20 000 руб./мес. |

4 000 – 7 000 руб./мес. |

17 000 – 23 000 руб./мес. |

|

УСН+ЕНВД «Максимальный» |

1499 руб./мес. |

ок. 15 000 руб./мес. |

35 000 – 50 000 руб./мес. |

6 500 – 10 000 руб./мес. |

27 000 – 35 000 руб./мес. |

8 000 – 15 000 руб./мес. |

25 000 – 35 000 руб./мес. |

Возможности сервиса «Мое Дело»

«Мое Дело» сотрудничает с любыми предприятиями, работающими во всех существующих бизнес-сферах. Руководителю предстоит выбрать направление, которое соответствует специфике работы. Их несколько:

| Направление работы | |

|---|---|

| Бюро бухгалтера |

Предоставляет в пользование бланки документов для ведения учета Проведение проверок контрагентов Нормативно-правовые документы по бухгалтерии, налоговому учету Консультации специалистов |

| Мое дело/Бухгалтер | Здесь сконцентрированы все инструменты для ведения бухгалтерского учета. Механизм работы прост и понятен человеку без образования |

| «Мои финансы» | Сервис имеет облачную структуру. Так проще передавать бухгалтерское обслуживание на аутсорсинг и самостоятельно составлять документы |

Из личного кабинета осуществляется доступ во множество подразделов – «Договора», «Деньги», «Аналитика», «Контрагенты», «Бюро» и др.

Сформированную на сайте отчетность прямо из личного кабинета можно отправлять в контролирующие органы – в ФНС, Пенсионный фонд, ФСС, Росстат и т.д. С учетом выбранного тарифного плана клиенту становятся доступны дополнительные функции – такие, как консультации у специалистов, проверка контрагентов и другие.

Оценка функционала

| Моё дело | |

|---|---|

| Форма собственности | ИП; ООО |

| Схема налогообложения | УСН и/или ЕНВД; УСН или ОСНО (ЕНВД) |

| Кадровый учет | Создание детального профиля сотрудника; учет уволенных сотрудников; учет внештатных сотрудиков. Не на всех тарифах. |

| Налоговый учет | Отчеты в электронном виде в ФНС; расчет НДФЛ и других налогов в зависимости от формы предприятия. Не на всех тарифах. |

| Складской учет | Основной и розничный склад; материалы и товары |

| Денежный учет | Поступление, списание, движение |

| Расчет заработной платы | Аванс; оклады; премии; ГПД; прочие начисления; невыходы на работу: отпуска, командировки, прочие невыходы; пособия: больничные, единовременные пособия, декретный отпуск; отпуск по уходу за ребенком; взносы; НДФЛ. Не на всех тарифах. |

| Отчеты | Отправка отчетов в электронном виде в ФНС, ПФР, ФСС и Росстат (в зависимости от тарифа) |

| Аналитика | Сравнение поступлений/плана платежей |

| Бланки | Несколько тысяч бланков. Не на всех тарифах. |

| Документы | Счет на оплату, счет-договор, счет-фактура, накладная, акт, авансовый отчет, приказы |

| Электронная подпись в облаке | Да |

| Обмен данными с банками в режиме онлайн | Не на всех тарифах. |

| Консультации экспертов | Не на всех тарифах. |

| Совместный доступ для сотрудников | Не на всех тарифах. |

| Проверка контрагентов | Не на всех тарифах. |

| Количество компаний в профиле | Не ограничено |

По части функционала сервисы онлайн-бухгалтерии предлагают примерно равные возможности. В сервисе Моё дело разные возможности доступны на разных тарифах. То же самое мы встретили у Небо и ServiceCloud. Каждый пользователь может выбрать наиболее подходящий по функционалу тариф.

Большой плюс сервиса Моё дело — несколько тысяч готовых бланков. Существенно экономит время, однако для этого нужно оформить второй по стоимости тариф.

В целом, Моё дело обеспечивает все, что нужно предприятию в части ведения бухгалтерии.

Что такое онлайн бухгалтерия Мое Дело

Необязательно быть бухгалтером, чтобы вести интернет-бухгалтерию. Для того чтобы зарегистрировать свое ИП понадобится не больше 15 минут. После авторизации следуем электронным подсказкам:

- сообщаем адрес;

- заполняем паспортные данные;

- из списка выбираем вид деятельности;

- определяемся с видом налогообложения;

- распечатываем документы, относим в налоговую инспекцию, после 5 рабочих дней получаем свидетельство, о чем уведомляем контролирующий орган.

Системой могут пользоваться и крупные предприятия. Работать удобно, так как сервис имеет формат вопрос-ответ, дает рекомендации не только по бухучету, но и по кадровому делу.

На вопрос всегда выдается конкретный ответ и нормативный документ. Изучать документацию удобно, полностью увидеть какой-либо документ можно только при наведении на него курсором. Навигация продумана до мелочей. Доступно мобильное приложение для iPhone.

Ресурс также берет на себя работу по учету договоров, платежей. Подготавливает расчеты по зарплате, налогам, фондовым взносам. Можно отправить счет своему контрагенту. Все происходит в режиме онлайн. В обычном варианте эта работа отнимает много времени, есть страх допустить ошибку. Также существует материальная ответственность перед клиентом, страхование рисков, гарантия профессионального ведения бизнеса. Огромный плюс — экономия средств на найме специалиста.

Сравнение тарифов

Всего в сервисе предусмотрено три тарифа

| Название тарифа/ функционал | «Без сотрудников» | «До 5 сотрудников» | «Максимальный» |

|---|---|---|---|

| Стоимость 1 месяца | 833 рублей | 1624 рубля | 2083 рублей |

| Форма собственности | ИП/ООО | ИП/ООО | ИП/ООО |

| Схема налогообложения | УСН / ЕНВД / Патент | УСН / ЕНВД / Патент | УСН / ЕНВД / Патент / ОСНО |

| Число сотрудников | ИП без сотрудников | До 5 | До 100 |

| Расчет взносов и налогов | Да | Да | Да |

| Формирование и отправка отчетности | Да | Да | Да |

| Электронная подпись в облаке | Да | Да | Да |

| Счета, акты, накладные, договоры | Да | Да | Да |

| Зарплата и кадры | ИП без сотрудников | Да | Да |

| Обмен данными с банками в режиме онлайн | Да | Да | Да |

| Консультации экспертов | Да | Да | Да |

| Более 2000 форм нетиповых документов | Да | Да | Да |

| Склад | Да | Да | Да |

| Совместный доступ для сотрудников | Нет | Да | Да |

| Проверка контрагентов | Да | Да | Да |

| Открытое API | Нет | Нет | Да |

Обратите внимание, что проверка контрагента представлена в сервисе Мое дело – отдельным продуктом – Мое Дело.Бюро. Его можно подключить по желанию

В онлайн режиме Моё дело.Бюро определит статус контрагента: проверит регистрационные данные, предоставит достоверную информацию из картотеки арбитражных судов, свежую выписку из ЕГРЮЛ (ЕГРИП), найдет ошибки в реквизитах контрагентов

Характеристики тарифов

Выбор тарифного плана в сервисе онлайн-бухгалтерии обусловлен формой собственности. В сервисе Моё дело выбор тарифа привязан к форме собственности и виду налогообложения. Стоимость увеличивается пропорционально количеству доступных операций.

Сравнение с другими тарифами

| Тарифы | Моё дело | Небо | ServiceCloud | Контур | БухСофт |

|---|---|---|---|---|---|

| Количество тарифов | 3 | 3 | 4 | 3 | 6 |

| Стоимость самого дорогого тарифа, рубли | 2083 | 980 | 1020 | 1500 | 1167 |

| Стоимость самого дешевого тарифа, рубли | 833 | 100 | 700 | 500 | 128 |

| Соотношение цена/функционал | Хорошее | Отличное | Отличное | Хорошее | Отличное |

У сервиса Моё дело — 3 тарифа, Небо — 3 тарифа, SCloud — 3 тарифа.

Минимальный тариф в сервисе Моё дело — 833 рубля, Небо — 100. Оба тарифа предусматривают сдачу отчетности и не более.

Минимальный SCloud стоит 700 рублей и предполагает расширенную функциональность, примерно сопоставимую с первым по стоимости тарифа Моё дело (833 рубля) и вторым Небо (500 рублей). Фукнционал практически совпадает (в каждом сервисе — свои минимальные ограничения).

Таким образом, выбор тарифа зависит от функций, которые вам нужны.

Самый дорогой тариф в сервисе Моё дело — 2083 рубля, Небо — 980, SCloud -1020 рублей.

Изменение зарплаты

В определённый момент зарплата сотрудника может быть пересмотрена: повышена или понижена.

Повысить зарплату можно практически в любой момент. Как-то специально обосновывать этот факт не нужно. Для повышения зарплаты нужно:

-

издать приказ о повышении оклада,

-

внести изменения в штатное расписание и иные документы, в которых указаны размеры оклада,

-

заключить с работниками дополнительное соглашение к трудовому договору,

-

внести изменения в личную карточку работника.

Понизить зарплату работникам можно:

-

по соглашению с работником (например, при переводе его на режим неполного рабочего времени);

-

в одностороннем порядке при изменении условий труда, письменно уведомив об этом работника за два месяца.

Для понижения зарплаты оформляется дополнительное соглашение к трудовому договору и приказ об изменении оклада.

Консультации

Одно из заявленных удобств сервиса — консультирование. Надо отметить, у сервиса есть хорошие консультанты. Однако же некоторые статьи на сайте «Моего дела» вызвали удивление.

Так, например, неожиданно мы узнали, что БСО при услугах населению могут выдавать в этом году только организации и ИП, применяющие спецрежимы, а список видов деятельности, по которым можно применять эти бланки, указан в статье 7 закона 290-ФЗ. Человек, это написавший, явно никогда не читал статью 7 упомянутого закона закона. Впрочем, на странице, где рассказывается о БСО, можно найти и другую странную информацию.

Зайдя на страницу, где рассказывается о том, как заполнять трудовые книжки, можно узнать о том, что оказывается запись в трудовой книжке делается только на шестой день после того, как оформили нового сотрудника. «По закону запись делается только на тех работников, которые проработали в фирме или у ИП минимум 5 дней», — пишет неизвестный нам консультант сервиса.

Статья об оформлении работников у ИП может напугать предпринимателей, применяющих ПСН. Ведь там написано, что если у них более 5-ти работников, то они не имеют право работать на патенте. Отметим, что статья датирована сентябрем 2017 года, а лимит работников у ИП на ПСН увеличен почти 5 лет назад до 15 человек.

Впрочем, надо признать, что подобные «косяки» встречаются в статьях на сайте «Моего дела» не так уж часто.

Приём на работу

Оформление документов начинается с момента приёма сотрудника на работу.

При устройстве на работу сотрудник должен предъявить паспорт, документ об образовании, свидетельство ИНН, страховое свидетельство с номером СНИЛС и трудовую книжку. Работники-мужчины дополнительно предъявляют документы воинского учёта: военный билет или удостоверение призывника. С этих документов надо снять копии и хранить их в личном деле сотрудника.

Также для правильного расчёта социальных выплат и налоговых вычетов сотрудник должен передать с последнего места работы справку 2-НДФЛ за текущий год и справку о доходах за предыдущие два года. Эти документы должны быть переданы в оригиналах.

Имейте в виду, если для сотрудника это первое место работы СНИЛС и трудовую книжку должны ему оформить Вы как работодатель. Трудовую книжку нужно просто купить и заполнить титульный лист, а затем внести запись о приёме на работу.

Для оформления СНИЛС надо подать заявление в территориальное отделение своего Пенсионного фонда. Сделать это надо в течение двух недель после приёма на работу.

Для трудоустройства сотрудник в свободной форме пишет заявление о приёме на работу. Затем с ним подписываются два экземпляра трудового договора – по одному экземпляру для работника и для работодателя. На основании трудового договора оформляется приказ о приёме на работу (форма № Т-1). После этого делается запись в трудовую книжку и оформляется личная карточка по форме Т-2.

В чем преимущества и недостатки УСН?

Главное преимущество УСН – снижение налоговой нагрузки на малый бизнес. Ведь применение упрощенной системы освобождает от уплаты НДС, налога на прибыль и НДФЛ в отношении предпринимательских доходов.

Существенным преимуществом УСН является то, что налоговую отчетность нужно сдавать только один раз по итогам года. Ежеквартальных отчетных периодов «упрощенка» не предусматривает.

Также неоспоримым преимуществом УСН является то, что бизнесмен сам вправе выбрать наиболее выгодный для себя порядок расчета налога: 6% от доходов или 15% от разницы между доходами и расходами.

Несмотря на очевидную привлекательность, упрощенная система не лишена недостатков. Так, работа на УСН попадает под ряд ограничений. Законодательство устанавливает максимально допустимую численность персонала, величину годового дохода и стоимость основных средств. При превышении лимитов право на применение УСН утрачивается. Из-за освобождения от НДС не все клиенты хотят сотрудничать с «упрощенцем», ведь по такой сделке они не получат вычет НДС, который получили бы при закупках у поставщика на общей системе.

Имеет недостатки упрощенка и при учете доходов и расходов. В частности, кассовый метод учета доходов требует включения в налоговую базу авансовых поступлений от клиентов. Хотя в дальнейшем сделка может расстроиться, и аванс придется вернуть. Тем не менее, на дату получения денег, несмотря на неопределенность их дальнейшей перспективы, они подлежат налогообложению по УСН. А при уплате налога с объекта «доходы минус расходы» уменьшать налоговую базу по налогу можно лишь на разрешенные затраты, попавшие в перечень, утвержденный статьей 346.16 НК РФ.

Сколько стоит

Первым делом, потенциальный клиент всегда смотрит на цены. Посмотрели и мы на тарифы для самостоятельного ведения учета. И сразу обнаружили, что индивидуальные предприниматели на ОСНО могут не беспокоиться — сервис для них не предназначен. Вести учет по ОСНО могут только организации, причем ООО.

Минимальный тариф предусмотрен для ИП без работников — 833 рубля в месяц. Соответственно, в год это получается почти 10 тыс. рублей. При этом купить на месяц или два нельзя, только сразу на все 12 месяцев. Т.е. начинающий предприниматель, еще ничего не заработавший, должен сразу выложить такую сумму.

Вернуть деньги в случае расторжения договора будет проблематично. В лицензионном договоре прямо указано, что в случае досрочного прекращения договора по любой причине уплаченный лицензионный платеж не подлежит возврату.

Минимальный же тариф для организации — 19,5 тыс. в год. Даже если у ООО нет работников и не надо считать зарплату (многие учредители, они же директора платить себе зарплату не хотят), им придется платить столько же, сколько и организациям, имеющим работников. И такой тариф применим только в случае, если у ИП/ООО до 5-ти работников. Если же их больше (но не более 100), то платить надо уже 25 тыс. в год.

Если вы захотите подключить опцию проверки контрагентов, то придется заплатить еще 10,8 тыс. рублей в год.

Тарифы на бухгалтерский аутсорсинг начинаются от 3500 рублей в месяц, но можно оплачивать поквартально.

Кстати, в сети нам встретилось много жалоб на то, что стоимость годовой лицензии все время растет.