Зачем инвестировать, если можно оформить вклад?

Содержание:

- Стоит ли заключать договор инвестиционного вклада

- Актуальные предложения для инвесторов

- Как работают вложения

- Стоит ли вкладывать деньги в инвестиционный депозит?

- Что такое вклад с инвестиционным доходом для физических лиц

- Принятие решения об инвестировании средств

- Особенности инвестиционных вкладов

- Топ банков с подобным предложением

- Плюсы и минусы инвестиционного вклада

- Как открыть инвестиционный счет

- Инвестиционный вклад как способ приумножить капитал

- ÐÑодÑкÑÑ Ðанки.ÑÑ

- ÐÑодÑкÑÑ Ðанки.ÑÑ

- Выбираем подходящий финансовый инструмент

- Положительные и отрицательные стороны инвестиционных продуктов

Стоит ли заключать договор инвестиционного вклада

Рассмотрев все положительные и отрицательные стороны ведения инвестиционных вкладов, каждый должен сделать выбор о необходимости открытии вклада относительно собственных возможностей и целей.

Если вы любите рисковать и не расстроитесь при потере некоторой части вложенных средств, то инвестиционный вклад создан именно для вас.

Если вам надоели банковские депозиты с низкими процентами, то открытие инвестиционного вклада станет для вас новым способом приумножить свои вложения.

Если вы настроены консервативно и не допускаете возможную потерю средств, то инвестиционный вклад не стоит рассматривать. Не подойдёт он и для тех, кто готов вложить последние деньги, так как в итоге вы окажетесь без существенной доли последних.

При успешном результате инвестиционный вклад сможет принести высокую прибыль, которая принесёт дополнительные средства. Их можно будет использовать в личных целях или опять же перевести на инвестиционный вклад. Данный способ вложений набирает обороты, а это значит, что всё больше людей интересуется новым способом накоплений.

Станете ли вы одним из них – решать лишь вам. Главное, соотнести все минусы и плюсы, осознать, потерю какой части капитала вы перенесёте спокойно, и выбрать подходящие инструменты для торговли.

Давайте подробно остановимся на плюсах и минусах работы инвестиционного депозита

Плюсы:

- Большая, по сравнению со сберегательными вложениями, доходность. При условии положительной работы инвест фонда

- Гарантированный доход базового фонда. В любом случае, в конце срока вклада вы получите прибыль от работы базового фонда.

- Возможность отозвать средства по требованию инвестора. При этом не будет начислен процент прибыли, а размер средств будет равен текущему состоянию счета.

- Простота и доступность. Открыть инвестиционный депозит также легко, как и традиционный накопительный счет.

- В целом финансовые риски намного ниже, чем в других вариантах вложения денег. Ведь в любом случае вы не останетесь совсем без средств.

- Базовый фонд застрахован согласно законодательству РФ агентством страхования вкладов. Напомним, что это сумма не может превышать 1,4 млн рублей.

Минусы:

Доход получаемый от вклада облагается налогом НДФЛ — 13%, снижая при этом полученную прибыль

Инвестиционные риски

Так как никто не может дать гарантии работы паев, есть риск потери инвест фонда.

Депозитный фонд работает без капитализации.

Также важно отметить, что в отличие от базового фонда, инвестиционный фонд не застрахован. Так как оборотные фонды формируются за счет инвесторов

Соответственно и риски ложатся на них.

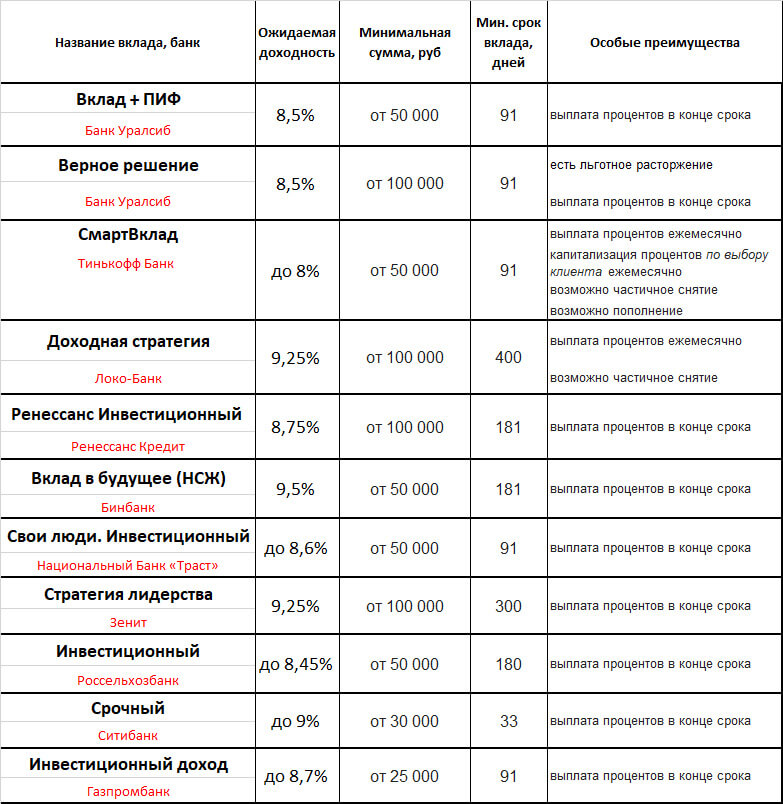

Актуальные предложения для инвесторов

В настоящее время в банковском секторе действует много различных предложений, касающихся инвестирования средств граждан. Выбор программы будет зависеть от уровня дохода по вкладу, условий размещения инвестиций, наличия гарантий банка.

Сводная таблица включает основной перечень предложений от российских банков:

| Наименование организации | Название вклада | Доход, % | Особые условия | Срок |

| Столичная Финансовая корпорация | Столичный

+Подарок |

19,0 | Предложение ограничено московским регионом | 1 год |

| Азиатско-Тихоокеанский Банк | Инвестиционный вклад | 10,4 | Открытие вклада с оформлением страхования жизни. Уплата процентов в конце срока. Возможно расторжение договора раньше окончания срока | 367 дн. |

| УралСиб Банк | Верное решение | 9,0 | Оформляется инвестиционное страхование жизни. Возможно досрочное закрытие с выплатой процентов в конце срока | 91 дн. |

| Ситибанк | Срочный | 9,0 | Только для участников комплексных программ инвестирования. Расторжение договора возможно до окончания срока. Проценты выплачиваются в конце | 100 дн. |

| Газпромбанк | Инвестиционный доход | 8,9 | Средства вкладываются в интервальные ПИФы с участием банка. Проценты выплачиваются в конце срока | 91 дн. |

| Россельхозбанк | Инвестиционный | 8,6 | Приобретаются паи фондов, управляемых с участием банка, в размере первого взноса по депозиту | 395 дн. |

| Сбербанк | Сберегательный сертификат | 7,25 | Приобретение ценной бумаги – сберегательного сертификата на предъявителя. Повышенная ставка по вкладу Сбербанка — ввиду отсутствия страхования | 91 дн. |

Как работают вложения

Что такое инвестиционный вклад в банке? Это новый финансовый продукт, который стал вытеснять с рынка обычные депозиты. В чем между ними разница? Классический вклад позволяет 100% получить по окончании своего срока доход от вложений, при этом процентная ставка не сильно высока. Но если ваша цель защитить накопления от инфляции и сохранить сбережения, слегка приумножив их, то классика актуальна и в наше время. Главное, не забывать, что инфляционный фон в России порой столь высок, что иногда не покрывает и потери.

При депозите ваши финансы остаются в распоряжении того банковского учреждения, где вы его открыли, при инвестировании банк, которому вы доверили свои средства, покупает акции и облигации разных компаний. Естественно, это рискованно, ведь никто не застрахован от прогорания, поэтому для вас это может оказаться убыточной затеей.

Стоит ли вкладывать деньги в инвестиционный депозит?

Если ваша главная задача сохранить 100% своих средств. То инвест вклад в банке вам не подойдет. Действуйте консервативно — выбирайте традиционные накопительные вклады с защитой.

Если же ваша задача получать более высокий процент с умеренной степенью риска и опробовать такой инструмент инвестирования, как Паевые инвестиционные фонды. То именно инвест вклад подходит, как нельзя лучше. Благодаря ему вы поймете принцип инвестирования, не потеряв при этом сразу же все свои сбережения. Часть ваших средств будет застрахована — это еще один немаловажный плюс.

К тому же при успешном инвестировании и грамотной работе управляющих вы вправе рассчитывать на получения довольно хорошей прибыли. Данный инструмент является хорошим вариантом получения пассивного дохода.

Актуальные предложения ведущих банков:

Мы проверили мониторинг действующих вкладов популярных российских банков. По итогам которого видно, что практически все финансовые учреждения предлагают одинаковые условия. Средняя процентная ставка составляет — 9%. Минимальная сумма — 25 000 рублей.

Заключение: Прежде всего такой инструмент вложения денег подойдет тем, кто не привык рисковать. Но хочет получать большую прибыль, чем может предложит накопительный счет. Для инвесторов более высокого уровня данное предложение будет одним из хороших источников диверсификации портфеля. К тому же данный способ поможет проверить, как банк справляется с управлением предоставленными активами.

Что такое вклад с инвестиционным доходом для физических лиц

Инвестиционный вклад – это комбинированный продукт. Условно его можно разделить на две составляющие:

- Депозитная часть, на которую клиент кладет деньги на стандартных банковских условиях срочного вклада, но с повышенной ставкой.

- Инвестиционная часть – клиент вкладывает деньги в инвестиционные инструменты, которые потенциально могут принести доходность, значительно выше депозитной.

В банках разные условия открытия таких вкладов. Их анализ показал, что в качестве вариантов вложения в инвестиционную часть предлагают:

- паи паевых инвестиционных фондов (ПИФов) под управлением управляющей компании, которая входит с одноименным банком в одну финансовую группу (например, УК Открытие, УК Уралсиб и т. д.);

- полисы инвестиционного и накопительного страхования жизни (ИСЖ и НСЖ) от страховых компаний, с которыми сотрудничает банк;

- договор доверительного управления в рамках предложенных банком стратегий;

- договор доверительного управления ИИС.

Можно рассматривать инвестиционный вклад как переходную ступень от простого вкладчика к самостоятельному инвестору. Не все могут сразу шагнуть в мир инвестиций. Мешают низкая финансовая грамотность, страх все потерять, недоверие к фондовому рынку, нежелание брать на себя ответственность за управление собственными активами.

Намного удобнее положить деньги на счет и на какое-то время забыть про них. А потом снять сумму с начисленным процентами. Только вот доходность по депозитам снижается вслед за снижением ключевой ставки ЦБ. И заработать на хранении денег во вкладе уже не получается. В лучшем случае компенсировать инфляцию.

Принятие решения об инвестировании средств

Инвестиционные вклады – не просто депозит в банке, который имеет гарантированный, хоть и небольшой, доход. Если существует вероятность того, что капитал может потребоваться клиенту до истечения срока инвестирования, лучше подыскать другой вариант сохранения средств, так как досрочное снятие средств будет значить потерю тех повышенных процентов, которые и послужили поводом для оформления депозита.

Для тех, кто только делает первые шаги на рынке инвестиций, рекомендуется обратить внимание, что это такой способ вложения капитала, который характеризуется более низким уровнем риска и возможностью приобрести начальный опыт на фондовом рынке. Для консерваторов инвестиционные вклады лучше заменить другими классическими вариантами с фиксированным процентом прибыли

Аналогично следует поступить, если в инвестициях участвуют все сбережения клиента – в случае неудачного инвестирования можно остаться без последних средств

Для консерваторов инвестиционные вклады лучше заменить другими классическими вариантами с фиксированным процентом прибыли. Аналогично следует поступить, если в инвестициях участвуют все сбережения клиента – в случае неудачного инвестирования можно остаться без последних средств.

Особенности инвестиционных вкладов

У инвестиционных вкладов есть свои особенности, не свойственные ни классическим депозитам, ни частным инвестициям.

- Риски и прибыль от размещения средств на инвестиционном вкладе делятся между банком и вкладчиком.

- Гарантирован возврат только депозитной части инвестиционного вклада. Инвестированные средства такой защиты не имеют.

Такой подход имеет свои преимущества:

- Процентная ставка по депозитной части инвестиционного вклада обычно выше, чем по иным вкладам.

- Инвестиции под руководством банка, в одобренные банком фонды, надежнее, чем самостоятельные инициативы рядовых вкладчиков.

Выбрать банковский вклад

Средняя ставка по инвестиционным вкладам выше, чем по другим депозитам. Может возникнуть вопрос: почему банки платят больше за этот вид вложений? Отчасти потому, что банковские организации получают премии за новых клиентов от инвестиционных фондов, и потому, что сами участвуют в прибылях от инвестирования.

Для инвестиционных вкладов нет детально разработанных правил и критериев. Банки довольно свободно обращаются с описанными выше условиями. Однако они обязаны исполнять нормы договора инвестиционного вклада.

Последовательность работы инвестиционного депозита выглядит следующим образом:

- Вы обращаетесь в выбранный вами банк с целью открытия индивидуального инвестиционного вклада (ИИВ).

- Банк предоставляет вам базовые условия — это сумма и срок работы вклада, прогнозируемая доходность, страховка и т.д.

- Далее вам предоставляется список Паев для формирования вашего инвест фонда. То есть вы сами выбираете направление ваших инвестиции. Это могут быть акции различных компании, государственные облигации, уже собранные инвестиционные портфели и т.д.

- После этого ваш вклад начинает работу. Прибыль по которому также формируется из 2 представленных фондов. Прибыль с базового фонда фиксирована — в среднем она составляет 6-7%. Прибыль инвестиционного фонда зависит от выбранной стратегии и работы управляющих. Она может быть как отрицательной, так и положительной. В среднем же это около 13%.

Важное примечание: После того как вы выбрали Паи для инвестирования поменять их в процессе работы вклада уже не возможно. Процентное соотношение фондов выбирает сам банк

При этом размер базового фонда не может превышать размера инвестиционного.

В большинстве случаев индивидуальный инвестиционный вклад на 2-3% доходнее традиционного. Опять же данная цифра условна, ведь наши Пифы могут принести и 20% доход, а значит общая прибыль будет еще выше.

Топ банков с подобным предложением

Выбор банка и соответственно управляющей компании в случае с инвестиционным вкладом является залогом успеха или неудачи инвестиций. Поэтому к данному вопросу следует подходить максимально серьезно.

На сегодняшний день топ банков, предлагающих воспользоваться инвестиционными вкладами выглядит следующим образом:

- Газпромбанк;

- Альфа-Банк;

- ВТБ24;

- Росгосстрах Банк;

- Сбербанк;

- Россельхозбанк.

Мы намерено не пронумеровали приведенный список. Он представляет из себя перечень надежных банков, с которыми стоит иметь дело. Окончательное же решение остается за потенциальным вкладчиком.

Плюсы и минусы инвестиционного вклада

Достоинства

К плюсам инвестиционных вкладов для физических лиц относятся следующие моменты:

- такой вклад защищен – часть средств инвестируется в сверхнадежные активы типа облигаций или депозитов, поэтому, в отличие от вложений в «чистый» фондовый рынок, потерять тут все деньги невозможно;

- вы сами можете отрегулировать доходность за счет увеличения риска – определите свой коэффициент участия и получите большую прибыль;

- доход по инвестиционному вкладу больше, чем по обычному – чаще всего на 3-4 процентных пункта;

- открытие инвестиционного вклада производится точно так же, как и обычного, из документов нужен только паспорт;

- для получения прибыли вам не нужно разбираться в особенностях рынка (хотя и полезно – вот, почитайте тут про работу Московской биржи).

В общем, это такой вариант лайтовой инвестиции для начинающих, переходная стадия от серийного вкладчика к серийному инвестору.

Минусы и риски

Но следует принимать на себя и возможные риски, которые возникают при открытии инвестиционного вклада – причем в любом банке:

- инвестиционная идея может себя не оправдать, и вы получите только гарантированный доход (или даже убыток – если снизили коэффициент участия в пользу потенциально большей доходности);

- вклад замораживается как Хан Соло из «Звездных войн» на весь срок действия вложений, и если вы захотите снять деньги, то получите только часть дохода (конкретные условия изучайте в договоре);

- пополнения вклада нет, как и капитализации;

- такие депозиты краткосрочные – обычно на 6-12 месяцев;

- часто оформление инвестиционного вклада требует дополнительных расходов – например, покупку полиса ИСЖ или приобретения паев;

- прибыль начисляется только в конце срока (но некоторые банки допускают и промежуточные выплаты);

- пролонгации договора нет;

- с прибыли придется заплатить налог в размере 13%, т.е. реальный доход снизится.

Брать на себя указанные риски и смиряться с недостатками – решайте сами.

Как открыть инвестиционный счет

Открытие инвестиционного счета аналогично открытию депозитного вклада. Перед открытием счета желательно получить консультацию специалиста по инвестициям. Он поможет подобрать оптимальные условия и даст грамотные советы по выбору инвестиционных инструментов и сроков вкладов. Ему же можно задать интересующие Вас вопросы.

Выбор банка для открытия вклада

Банк должен быть стабильным и надежным, оценку таких параметров производят различные рейтинговые агентства — как российские, так и международные. Рейтинг хорошего банка редко опускается ниже 20 места. Структура банка и его отчетность должна быть прозрачной, открытая и понятная отчетность на официальном сайте — хороший признак. Помогут отзывы в сети — о работе банка, о технической поддержке, мнения людей, пользовавшихся данным продуктом, тоже придутся как нельзя кстати. Условия, предлагаемые по выбранному вкладу, должны быть максимально понятными и выгодными по сравнению с аналогичными в других банках.

Покупка ПИФ

Покупка паев ПИФов — серьезный шаг, связанный с риском. Если депозитная часть вклада застрахована законом о страховании до 1 млн. 400 тысяч рублей, то паи не страхуются. Ответственность банка и управляющей компании за результаты сделки — нулевая. Все риски завязаны исключительно на вашем выборе. При покупке паев Вам выдадут документ-подтверждение, который нужно предоставить для открытия депозитного счета.

Заявление на открытие счета

Основная масса банков действует по принципу «один документ о покупке паев — один договор открытия инвестиционного счета». Если вы уже когда-либо учувствовали в инвестиционной программе или являетесь клиентом банка, в любом случае пишется заявление с указанием срока вклада и его особенностей. При этом нужно будет предоставить пакет документов:

- Паспорт;

- Документ-подтверждение покупки паев ПИФа;

- ИНН;

- Справка о доходах или справка-подтверждение о трудоустройстве. Полный список необходимых документов предоставят специалисты банка.

Внесение средств на инвестиционный счет

В зависимости от условий конкретного банка, деньги на депозит можно внести через кассу или переводом со счета, если у вас есть дебетовая карта банка. Если у Вас есть кредитная карта с хорошим грейс-периодом, можно воспользоваться этими средствами для открытия недолгосрочных инвестиционных вкладов. Есть возможность выжать из нее по максимуму — бесплатно прокрутить средства банка и получить с этого прибыль. Однако не стоит забывать о возможных рисках потери паевой части.

А вот потребительский кредит, пусть и денежный, тут вряд ли поможет — процентная ставка по нему будет выше, чем потенциальный доход. Если только у Вас нет гарантии 100% прибыли с паевой части инвестиционных вкладов. Счет считается открытым, как только на него поступят средства, а вот дата отсчета указана в соответствующем договоре. Поэтому будьте внимательны, подписывая документы.

Мы рассмотрели порядок работы и возможность получения дохода путем инвестиционных вкладов, а также возможные риски таких капиталовложений. Стоит или не стоит пытаться заработать таким образом — решение остается за Вами. Со своей стороны, могу посоветовать внимательно относиться ко всем нюансам и тонкостям, взвешивать все аргументы и действовать, опираясь не на импульсы, а на строгий и точный расчет. Большим рискам всегда противостоят большие деньги, а общеизвестные утверждения гласят, что риск — дело благородное, и кто не рискует — то не пьет шампанского.

Инвестиционный вклад как способ приумножить капитал

Многие из нас привыкли хранить денежные средства на банковских депозитах. Этот инструмент для накопления за многие годы существования показал себя, как надёжный способ обезопасить себя от потери денег. Депозит можно открыть в любом банке за считаные минуты, что весьма удобно для населения.

Однако, несмотря на преимущества, у банковского вклада есть один важный недостаток. Речь идёт о низких процентных ставках. Они по большей части не покрывают инфляцию, а в лучшем случае помогают сохранить личные накопления. Этот недостаток и заставляет задумываться вкладчиков о более прибыльных банковских инструментах.

Одним из них и является инвестиционный вклад.

Его отличие от обычного депозита заключается в том, что состоит он из двух частей:

Иными словами, если вы открыли инвестиционный вклад, то по праву можете считать себя инвестором. Средства, вложенные в паи ПИФов, обычно используются банковскими организациями на фондовом рынке: покупаются акции различных компаний.

Не стоит путать ИИС (индивидуальный инвестиционный счёт) и инвестиционный вклад. В первом случае вы самостоятельно управляете средствами непосредственно на фондовом рынке: покупаете и продаёте активы наиболее выгодно для себя.

А индивидуальный инвестиционный вклад подразумевает, что вы не участвуете в процессе совершения сделок: просто передаёте деньги в банк и забываете о них на указанное в договоре время.

Выбрать инструменты для вложений вы можете сами, но с некоторыми ограничениями. Банк предоставит список паёв, которые вы сможете приобрести. Возможности купить другие активы у вас не будет, что и указывается в договоре между банком и вами.

Также банковская организация самостоятельно распределяет процентное соотношение депозита и вложений в ПИФы с учётом того, что депозит вы сможете открыть на сумму, не превышающую стоимости приобретённых паёв.

Минимальная сумма для вложений оговаривается банком и, чаще всего, эта отметка приравнена к 100 000 рублям.

Суть подобных вкладов заключается в том, что банк формирует инвестиционный фонд из средств большого числа владельцев капитала и размещает их на площадках фондового рынка. Затем полученная прибыль распределяется между всеми вкладчиками за вычетом процентов в качестве вознаграждения управляющей компании.

Это интересно: Банк Югра — вклады физических лиц

ÐÑодÑкÑÑ Ðанки.ÑÑ

ÐалÑкÑлÑÑоÑÑ

ÐалÑкÑлÑÑÐ¾Ñ Ð²ÐºÐ»Ð°Ð´Ð¾Ð²

ÐалÑкÑлÑÑÐ¾Ñ ÐºÑедиÑов

ÐалÑкÑлÑÑÐ¾Ñ Ð¸Ð¿Ð¾Ñеки

ÐалÑкÑлÑÑÐ¾Ñ Ð¸Ð¿Ð¾ÑеÑного ÑÑÑаÑованиÑ

ÐалÑкÑлÑÑÐ¾Ñ ÐÐÐ

ÐалÑкÑлÑÑÐ¾Ñ Ð°Ð²ÑокÑедиÑов

РаÑÑÑиÑаÑÑ ÐСÐÐÐ

РаÑÑÑиÑаÑÑ ÐÐСÐÐ

ÐÐºÐ»Ð°Ð´Ñ Ð¸ инвеÑÑиÑии

ÐÐºÐ»Ð°Ð´Ñ Ð² СбеÑбанке

Ð ÐоÑÑа банке

Ð ÑÑблÑÑ

С вÑÑоким пÑоÑенÑом

ÐÐºÐ»Ð°Ð´Ñ Ñ Ð¾Ð½Ð»Ð°Ð¹Ð½ заÑвкой

ÐкÑии ÑоÑÑийÑÐºÐ¸Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ð¹

ÐÑпиÑÑ ETF

ÐокÑпка ÐФÐ

ÐÑпиÑÑ ÐÐФÑ

ÐÑедиÑÑ Ð¸ займÑ

ÐÑедиÑÑ Ð² СбеÑбанке

С онлайн заÑвкой

ÐалиÑнÑми

ÐÐ»Ñ Ð¿ÐµÐ½ÑионеÑов

Ðайм онлайн на каÑÑÑ

СÑоÑнÑй займ на каÑÑÑ

Ðайм без оÑказа

ÐеÑпÑоÑенÑнÑй займ

Ðайм на Ðиви коÑелек

ÐÑÑ

ÐиÑнÑй ÐºÐ°Ð±Ð¸Ð½ÐµÑ Ð°Ð³ÐµÐ½Ñа

ÐÑÑÑÑ Ð¦Ð

Ðанки РоÑÑии

Ðнига памÑÑи

Ðанки на каÑÑе

ÐÑзÑÐ²Ñ Ð¾ банкаÑ

ÐÑзÑÐ²Ñ Ð¾ ÑÑÑаÑовÑÑ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸ÑÑ

СÑÑаÑование

ÐлекÑÑоннÑй Ð¿Ð¾Ð»Ð¸Ñ ÐСÐÐÐ

ÐпоÑеÑное ÑÑÑаÑование

СÑÑаÑовка Ð´Ð»Ñ Ð¨ÐµÐ½Ð³ÐµÐ½Ð°

СÑÑаÑовка в ТÑÑÑиÑ

СÑÑаÑование недвижимоÑÑи

СÑÑаÑование жизни

ÐаÑÑÑ

Ðнлайн заÑвка на кÑедиÑнÑÑ ÐºÐ°ÑÑÑ

ÐÑедиÑÐ½Ð°Ñ ÐºÐ°ÑÑа ТинÑкоÑÑ ÐлаÑинÑм

ÐÑедиÑки без ÑпÑавки о доÑодаÑ

Ðнлайн заÑвка на дебеÑовÑÑ ÐºÐ°ÑÑÑ

ÐолоÑÐ°Ñ ÐºÐ°ÑÑа СбеÑбанка

ÐенÑÐ¸Ð¾Ð½Ð½Ð°Ñ ÐºÐ°ÑÑа ÐÐ¸Ñ Ð¾Ñ Ð¡Ð±ÐµÑбанка

ÐпоÑека

ÐпоÑека в ÐлÑÑа-Ðанке

ÐпоÑека в ÐТÐ

ÐпоÑека в СбеÑбанке

РеÑинанÑиÑование ипоÑеки

ÐÑгоÑÐ½Ð°Ñ Ð¸Ð¿Ð¾Ñека

ÐпоÑека на вÑоÑиÑное жилÑе

Ð ÐÐ

РаÑÑÑÑно-каÑÑовое обÑлÑживание в ÐоÑкве

Ð ÐРСбеÑбанк

Ð ÐРв ТинÑкоÑÑ Ð±Ð°Ð½ÐºÐµ

Ð ÐРв ÐТÐ

Ð ÐРв РайÑÑайзен банке

ÐоказаÑÑ ÐµÑе

СкÑÑÑÑ

ÐÑодÑкÑÑ Ðанки.ÑÑ

ÐалÑкÑлÑÑоÑÑ

ÐалÑкÑлÑÑÐ¾Ñ Ð²ÐºÐ»Ð°Ð´Ð¾Ð²

ÐалÑкÑлÑÑÐ¾Ñ ÐºÑедиÑов

ÐалÑкÑлÑÑÐ¾Ñ Ð¸Ð¿Ð¾Ñеки

ÐалÑкÑлÑÑÐ¾Ñ Ð¸Ð¿Ð¾ÑеÑного ÑÑÑаÑованиÑ

ÐалÑкÑлÑÑÐ¾Ñ ÐÐÐ

ÐалÑкÑлÑÑÐ¾Ñ Ð°Ð²ÑокÑедиÑов

РаÑÑÑиÑаÑÑ ÐСÐÐÐ

РаÑÑÑиÑаÑÑ ÐÐСÐÐ

ÐÐºÐ»Ð°Ð´Ñ Ð¸ инвеÑÑиÑии

ÐÐºÐ»Ð°Ð´Ñ Ð² СбеÑбанке

Ð ÐоÑÑа банке

Ð ÑÑблÑÑ

С вÑÑоким пÑоÑенÑом

ÐÐºÐ»Ð°Ð´Ñ Ñ Ð¾Ð½Ð»Ð°Ð¹Ð½ заÑвкой

ÐкÑии ÑоÑÑийÑÐºÐ¸Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸Ð¹

ÐÑпиÑÑ ETF

ÐокÑпка ÐФÐ

ÐÑпиÑÑ ÐÐФÑ

ÐÑедиÑÑ Ð¸ займÑ

ÐÑедиÑÑ Ð² СбеÑбанке

С онлайн заÑвкой

ÐалиÑнÑми

ÐÐ»Ñ Ð¿ÐµÐ½ÑионеÑов

Ðайм онлайн на каÑÑÑ

СÑоÑнÑй займ на каÑÑÑ

Ðайм без оÑказа

ÐеÑпÑоÑенÑнÑй займ

Ðайм на Ðиви коÑелек

ÐÑÑ

ÐиÑнÑй ÐºÐ°Ð±Ð¸Ð½ÐµÑ Ð°Ð³ÐµÐ½Ñа

ÐÑÑÑÑ Ð¦Ð

Ðанки РоÑÑии

Ðнига памÑÑи

Ðанки на каÑÑе

ÐÑзÑÐ²Ñ Ð¾ банкаÑ

ÐÑзÑÐ²Ñ Ð¾ ÑÑÑаÑовÑÑ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸ÑÑ

СÑÑаÑование

ÐлекÑÑоннÑй Ð¿Ð¾Ð»Ð¸Ñ ÐСÐÐÐ

ÐпоÑеÑное ÑÑÑаÑование

СÑÑаÑовка Ð´Ð»Ñ Ð¨ÐµÐ½Ð³ÐµÐ½Ð°

СÑÑаÑовка в ТÑÑÑиÑ

СÑÑаÑование недвижимоÑÑи

СÑÑаÑование жизни

ÐаÑÑÑ

Ðнлайн заÑвка на кÑедиÑнÑÑ ÐºÐ°ÑÑÑ

ÐÑедиÑÐ½Ð°Ñ ÐºÐ°ÑÑа ТинÑкоÑÑ ÐлаÑинÑм

ÐÑедиÑки без ÑпÑавки о доÑодаÑ

Ðнлайн заÑвка на дебеÑовÑÑ ÐºÐ°ÑÑÑ

ÐолоÑÐ°Ñ ÐºÐ°ÑÑа СбеÑбанка

ÐенÑÐ¸Ð¾Ð½Ð½Ð°Ñ ÐºÐ°ÑÑа ÐÐ¸Ñ Ð¾Ñ Ð¡Ð±ÐµÑбанка

ÐпоÑека

ÐпоÑека в ÐлÑÑа-Ðанке

ÐпоÑека в ÐТÐ

ÐпоÑека в СбеÑбанке

РеÑинанÑиÑование ипоÑеки

ÐÑгоÑÐ½Ð°Ñ Ð¸Ð¿Ð¾Ñека

ÐпоÑека на вÑоÑиÑное жилÑе

Ð ÐÐ

РаÑÑÑÑно-каÑÑовое обÑлÑживание в ÐоÑкве

Ð ÐРСбеÑбанк

Ð ÐРв ТинÑкоÑÑ Ð±Ð°Ð½ÐºÐµ

Ð ÐРв ÐТÐ

Ð ÐРв РайÑÑайзен банке

ÐоказаÑÑ ÐµÑе

СкÑÑÑÑ

Выбираем подходящий финансовый инструмент

Как происходит покупка и выбор ценных бумаг? Банк создает инвестиционный фонд, туда вкладываются все желающие, после чего финансовое учреждение размещает этот фонд на рынке.

У каждого банка в соответствующем разделе есть выбор нескольких компаний, заводов и т. п., в которые можно вложиться и купить паи, т. е. часть вашего вклада уходит на депозит, а часть – в ценные бумаги. Но последнее по сумме вложений не должно быть больше чем депозитная часть. В некоторых банках процентное соотношение вложенных средств 50 на 50, в остальных, на депозит кладется больше средств. Процентные ставки по инвестиционным вкладам и минимальная сумма вложения также индивидуальны в каждом финансовом учреждении. Есть и от 25 000 рублей, но средняя сумма начинается обычно от 100 000 рублей.

Положительные и отрицательные стороны инвестиционных продуктов

Главный плюс — возможность, получить 100% прибыль, а из самых заметных минусов – это риск данной затеи. Что еще есть положительного в такой продукте?

- Вы точно получите прибыль с депозита, она остается в распоряжении банка. Пусть это и не большой процент, но часть ваших денег в целости и сохранности.

- Если вы успешно совершили куплю-продажу паев, то доход порой очень сильно превышает вложенные средства. Если вы не уверены в своих силах, всегда можно нанять посредника-профессионала, правда, это услуга не из дешевых.

- Для оформления инвестиционного счета вам потребуется только паспорт и те средства, которые вы планируете инвестировать.

- В любое время вы можете вернуть те средства, которые находятся на счете в банке.

К отрицательным факторам отнесем следующее:

- при досрочном снятии денег, вам не будут полагаться проценты;

- изменить условия договора невозможно, необходимо расторгнуть существующий, потеряв уже накопленные проценты, и заключить новые обязательства;

- есть риск лишиться денег, вложенных в ПИФы;

- при любом исходе с вас взимается еще комиссия, за осуществление сделок, эту сумму заберет себе банк;

- подобные банковские продукты вкладываются на временной период не больше года, хотя есть исключения в виде трех лет;

- пополнить ваш счет будет нельзя, сколько положили средств вначале – это та сумма, которая работает во вкладе;

- в депозитной части начисление процентов происходит по закрытию счета, когда срок вклада истек;

- продлить договор не получится;

- ваш инвестиционный счет облагается налогами.