Как одобряют кредит в сбербанке: ситуация в 2019 г

Содержание:

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

- Онлайн, через личный кабинет банкинга или приложение Сбербанк Мобайл;

- Оффлайн, наличными или по карте, в кассах обслуживания организации или в банкоматах.

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.

Совет! Сэкономьте время, подав заявление онлайн, через личный кабинет, в разделе действующих кредитов.

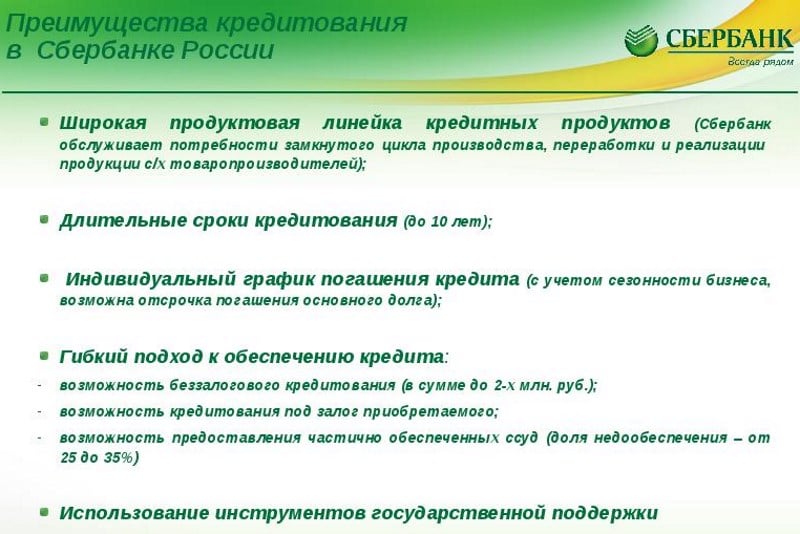

Как правильно сделать выбор банка-кредитора

Главные условия по выбору действительно выгодного займа, касаются грамотного выбора кредитно-финансовой организации. Современный рынок финансовых услуг переполнен различными предложениями по кредитованию от различных кредитных организаций и банков. И порой простому обывателю достаточно сложно определить оптимальный вариант.

При выборе подходящего банка-кредитора, особое внимание стоит уделить внимание основным моментам. Внимательно изучите эти важные параметры:

- размер комиссий и годовых ставок;

- наличие скрытых дополнительных взиманий;

- прозрачность предлагаемых условий кредитования;

- имеющиеся страховки, их соответствие жизненным реалиям.

Банк-кредитор, который открыто и честно, заранее информирует потенциальных займополучателей об условиях получения кредитов, еще на этапе предварительных консультаций и является подходящей структурой для кредитования. Сбербанк, работающих на рынке финансовых услуг достаточно много лет, полностью отвечает всем заявленным требованиям.

Сбербанк прочно удерживает позиции лидера по кредитованию населения

Сбербанк прочно удерживает позиции лидера по кредитованию населения

Также стоит вооружиться и некоторыми советами от ведущих экспертов-аналитиков

Они обязательно обратят ваше внимание на следующие моменты:

- Стоит отказаться от слишком крупной ссуды. Перед определением размера займа, стоит взвесить собственные возможности и финансовое положение. Наиболее комфортным станет величина кредита при регулярных выплатах ниже 40% общего семейного бюджета. В идеале ежемесячные проплаты должны приравниваться к 20–30% величины финансового кошелька семьи. Именно такой займ и станет необременительным.

- Лучше оформлять рублевые кредиты. В связи с шатким положением рубля, возврат валютных займов (а он происходит в рублевом эквиваленте), может превратиться в настоящую головную боль.

- При долгосрочном кредитовании желательно позаботиться о финансовой подушке. В случае потери работы и снижения благосостояния, отложенных средств должно хватить на погашение ссуды до периода нормализации финансовой жизни заемщика.

Текущая финансовая ситуация в России

Кризисный период обладает способностью снижать ценность денег, причем с одновременным повышением цен. Отмечено, что в самом начале развития кризисного периода (когда еще отсутствует значительное снижение национальной валюты) люди начинают активно скупать различные товары, тогда как в разгар кризисного периода спрос резко падает.

Ведь кредиты на дорогие вещие (автомобили, недвижимость, домашняя бытовая крупная техника) обычно длительные, а кризис значительно обесценивает денежную массу. Что облегчает впоследствии выплату долгосрочных займов. Залезать или нет в долговую яму – личное дело каждого. Но все-таки стоит быть осмотрительным и связываться с кредитованием стоит лишь в случае крайней необходимости.

По мнению подавляющего большинства экспертов-аналитиков, существующая на данный момент в нашей стране экономическая тенденция положительна. На основании этого можно предполагать возможность смягчения существующих условий кредитования. Поэтому стоит рассматривать возможность оформления ссуды и подбирать подходящую.

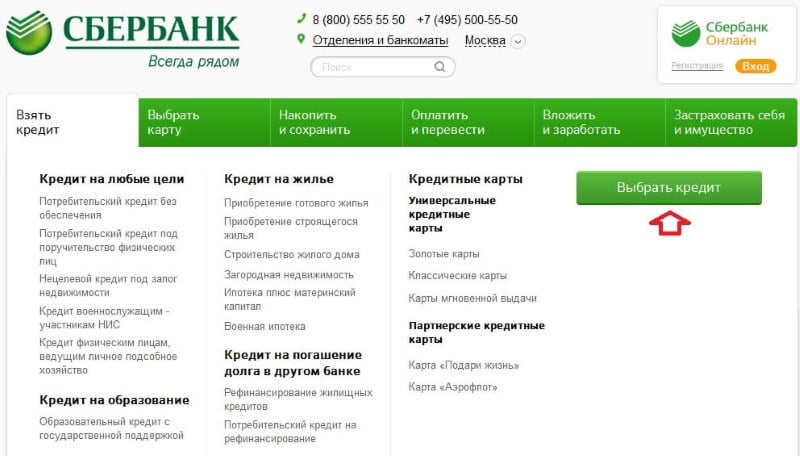

Со всеми существующими программами кредитования можно ознакомиться на сайте Сбербанка

Со всеми существующими программами кредитования можно ознакомиться на сайте Сбербанка

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

Во-вторых, Сбербанк не работает с ранее реструктурированными или рефинансированными ссудами.

Другие параметры:

- валюта займа – рубли;

- оставшийся срок действия старого договора – от 180 дней (6 месяцев) на день оформления заявки на рефинансирование;

- минимальная сумма – 30 тысяч рублей или 60 тысяч, если рефинансируются только займы СБ РФ;

- максимальная сумма на погашение задолженностей – 3 млн рублей;

- срок договора рефинансирования – до 5 лет.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Готовые решения по кредитам в Сбербанке России

Без справки Возможность онлайн-заявки Кредиты на карту Для пенсионеров На полгода Студентам По паспорту На 1 год На 2 года Под залог недвижимости Без залога и поручителей На 3 года На 5 лет Наличными На 7 лет На 10 лет На обучение Рефинансирование кредитов На ремонт На строительство Со справкой 50 000 руб Под залог авто 100 000 руб 150 000 руб 200 000 руб 300 000 руб 500 000 руб 1 000 000 руб До 3-х дней рассмотрения заявки Рассмотрение заявки в день обращения Экспресс кредит Для держателей зарплатных карт На газификацию 400000 руб 1500000 руб 2000000 руб 3000000 руб 5000000 руб На 15 лет На 8 лет Потребительские

Под 8% Под 9% Под 11% Под 13% Под 14% С 18 лет С 21 года Без справок и поручителей На лечение На подсобное хозяйство Без оформления страховки До недели Для работников бюджетной сферы Рефинансирование с плохой КИ Рефинансирование без справок Без отказа Для безработных Под залог дома Под залог квартиры Под залог участка Под залог авто без справок Под залог депозита Под залог монет Под любое обеспечение Без обеспечения С плохой КИ С плохой КИ без отказа С плохой КИ онлайн На путевку На свадьбу Для зарплатных клиентов На неотложные нужды Под низкий процент Выгодный кредит Целевые Иностранным гражданам Под залог имущества С доставкой на дом Под залог недвижимости с плохой КИ По двум документам Под залог доли в квартире Под залог машиноместа/гаража

Без проверки кредитной истории С 19 лет 7 000 000 руб Без трудовой книжки С просрочками Кредит с поручителем 200 000 руб без справок и поручителей 150 000 руб без справок 1 500 000 руб без справок и поручителей Без поручителей Без поручителей пенсионерам Без справок онлайн Без 2-НДФЛ Без справок и поручителей срочно Под залог ПТС В день обращения по паспорту без справок Без отказа, справок и поручителей По паспорту без отказов и справок По паспорту без справок в день обращения Без справок и поручителей по паспорту Без справок и поручителей с моментальным решением Без справок по 2 документам 500 000 руб без справок и поручителей 300 000 руб без справок и поручителей Без справок и поручителей с плохой ки Потребительские без справок и поручителей Наличными без справок и поручителей На карту без отказа 100 процентов одобрения Без подтверждения дохода Под минимальный процент Под маленький процент Рефинансирование с возможностью онлайн-заявки Рефинансирование под залог недвижимости Рефинансирование под более низкий процент Срочно на карту Быстрый кредит на карту На карту без посещения банка На карту без визита в банк Без залога Под залог недвижимости без справок На товары

Параметры кредита

- Требования к заемщику

- Документы

- Обеспечение и страхование

- Дополнительно

| Минимальный возраст на момент получения кредита | 18 лет |

| Максимальный возраст на момент погашения кредита | 70 лет |

| Регистрация | Постоянная или временная в регионе обращения |

| Общий стаж работы |

|

| Другие ограничения |

Возраст на момент предоставления кредита:

|

Процедура рассмотрения кредитной заявки

Есть 2 новости: хорошая и плохая. Хорошая: для каждого кредита Сбербанка есть максимальное время рассмотрения, указанное на официальном сайте. Плохая: рядом с этим временем стоит знак «*», а внизу страницы, мелким шрифтом, написано: «Срок может быть продлен по усмотрению банка». Это можно читать так: «Если у вас все хорошо, то мы уложимся в сроки. Если есть какие-то проблемы – будьте добры, ожидайте.»

Это было общим ответом на вопрос: «Как долго Сбербанк рассматривает заявку на потребительский/другой кредит?» Теперь рассмотрим официальные сроки и практические наблюдения для разных групп кредитов.

Срок рассмотрения заявки на кредит через Сбербанк Онлайн

Самый популярный вопрос: «Сколько рассматривается заявка на потреб. кредит или кредитку в Сбербанке Онлайн?», поэтому с него и начнем. Срок для потребительских кредитов, кредитов с обеспечением или поручителем (кроме ипотек): от 2-х минут до 2 рабочих дней. На кредитки: от 1 минуты до 2 дней. Минимальный срок (несколько минут) получат люди с прекрасной кредитной историей и хорошей историей отношений с банком – если вы уже брали деньги у Сбербанка и без нареканий их возвращали, вопросов не будет.

В документации отмечено, что «срок начинается с того момента, когда клиент предоставил полный пакет документов». На практике это означает, что в процессе рассмотрения кредитный менеджер может попросить вас предоставить дополнительные документы, и когда вы сделаете это – отсчет начнется заново. Такое возможно, если: 1) вы что-то упустили; 2) по вашей заявке есть сомнения, и сотрудник хочет удостовериться в вашей благонадежности.

Срок рассмотрения для зарплатных клиентов

Для зарплатных клиентов есть «возможность рассмотрения заявки за 2 часа». Это не значит, что любую заявку рассмотрят в этот срок, но клиенты, получающие ЗП на карточку Сбера, получат окончательное решение быстрее, чем обычные клиенты. У этого есть 2 причины:

- Банк имеет на руках свежую информацию о ваших доходах (о зарплате).

- Банк рассматривает зарплатных клиентов в приоритетном порядке, потому что заботится о них.

Но, несмотря на преимущества, хорошую кредитную историю все еще желательно иметь – чем она лучше, тем быстрее вынесут окончательное решение.

Сколько времени рассматривается заявка для пенсионеров?

Здесь многое зависит от того, на какую карточку пенсионер получает пенсию: на пластик Сбера или другого банка. Если пенсионная карта – Сбербанка, то можно рассчитывать на быстрое рассмотрение, потому что пенсия – такой же доход, как и зарплата. Если пенсия приходит не к Сбербанку, то времени уйдет немного больше, потому что будут давать запрос в пенсионный фонд – но все равно можно рассчитывать на более быстрое принятие решения, чем у «обычных» клиентов.

Срок рассмотрения заявки на кредит в Сбербанке для юридических лиц

Обычно кредиты на бизнес рассматриваются быстро, потому что за каждым юрлицом закреплен кредитный менеджер, который оперативно консультирует и помогает решить вопросы с документацией. Последние, к слову, занимают больше времени, чем принятие решения. В случае, если у организации нет проблем, на решение уйдет 2-3 дня, если проблемы есть – неделя и больше.

Время рассмотрения заявки на ипотеку в Сбербанке

Заявку на ипотеку рассматривают до 8 рабочих дней. Если учитывать выходные, получается 12-14 дней, поэтому рассчитывайте на 2 недели. Исключения: ипотека с господдержкой для семей, у которых недавно родился ребенок – их рассматривают за 2-5 раб. дней; ипотека для зарплатных клиентов – их могут рассмотреть за 2-3 дня.

Сколько рассматривается заявка для перекредитования в Сбербанке?

Зависит от того, что вы имеете в виду под перекредитованием:

- если речь о кредите, взятом после выплаты предыдущего – это зависит от того, как выплачивали предыдущий, если хорошо – новый выдадут быстро;

- если речь о реструктуризации или рефинансировании, рассчитывайте на максимальный срок (2/8 дней), потому что проверку будут проводить долго и тщательно;

- если речь о кредите, который вы пытаетесь взять после отказа и исправления проблем – также рассчитывайте на максимальный срок, по тем же причинам.

Основные причины для отказа в выдаче кредита

Их много, и список подбирался эмпирически (методом проб и ошибок). Выяснили, что чаще всего в отказах виноваты:

- Плохая кредитная история.

- Низкие доходы.

- Большая текущая долговая нагрузка.

- Отсутствие официальной работы.

- Маленький трудовой стаж (полгода и меньше).

- Отсутствие военного билета для мужчин, детей – для женщин.

- 4 и более несовершеннолетних детей в семье.

- Отсутствие зарегистрированного на заемщика движимого и недвижимого имущества.

- Судимости.

- Частые смены работы.

Если выясняете, почему отказывают в любом кредите в Сбербанке, есть смысл искать причины среди этих пунктов.

Как узнать причины отказа в кредите в Сбербанке?

Практически никак. Как мы уже говорили, причина отказа – банковская тайна. Единственное, что вы можете сделать – это тщательно изучить пришедшее СМС об отказе. Обычно в нем намеком или явно указано, почему вам не одобрили займ. Кстати, отказ в потреб. кредите через Сбербанк Онлайн не очень информативен, все, что вы увидите – «Заявка отклонена банком». Обязательно читайте СМС.

Что делать, если Сбербанк отказал в кредите?

Сначала – думать, почему отклонили заявку. Ищите и решайте проблемы. Если ничего не изменится в лучшую сторону (или вы не «умерите аппетиты», запросив меньшую сумму), следующую заявку так же отклонят.

Через 60 календарных дней.

Как исправить кредитную историю?

Если одним словом: сложно. Кредитную историю не зря советуют оберегать от проблем: на выправление уйдет много времени, даже «средняя» проблема (с трудом выплатили займ, было 2-3 длительные просрочки, до суда дело не дошло) займет 4-6 месяцев на исправление.

Способов исправиться – 2:

- У некоторых банков (Совкомбанк, например) есть программы исправления кредитной истории. Суть программы: вы последовательно берете несколько увеличивающихся по сумме и сроку займов, без проблем их выплачиваете, после чего в БКИ попадает информация об успешных выплатах, и КИ «выправляется». Если обратитесь к Совкомбанку, это займет 1,5-2 года.

- Можно брать средние по величине (3000-10000 рублей) кредиты на 1-3 месяца у микрофинансовых организаций (МФО) и стабильно их выплачивать. На исправление кредитной истории этим путем уйдет 9-12 месяцев, но есть проблемы – во-первых, это дорого обойдется, во-вторых, информация из МФО в БКИ часто приходит с опозданием, иногда – в полгода и больше.

О обоих случаях нужно брать и выплачивать кредиты. На каком способе остановиться – вопрос личных предпочтений.

Условия для получения доверительного кредита в Сбербанке в 2019 году

Кредиты населению выдаются на таких условиях:

- полное соответствие требованиям банка;

- наличие индивидуального предложения от Сбербанка;

- предоставление всех необходимых документов;

- соблюдение графика платежей по займу.

Процентные ставки

По доверительному кредиту ставка составляет от 15% до 20% в год. Он рассчитывает индивидуально. При вынесении решения учитывается сумма займа, наличие/отсутствие страхового полиса и ряд иных факторов.

При оформлении доверительного кредита в иностранной валюте ставка будет ниже на несколько пунктов. Детали нужно уточнять у менеджера банка.

Снизить процентную ставку можно путем предоставления дополнительных гарантий. Например, при оформлении максимальной суммы займа.

Сроки кредитования

Максимальный срок кредитования составляет 5 лет, минимальный – 3 месяца. Многое зависит от суммы займа, наличия/отсутствия иных обязательств у заемщика, размера заработка. Обычно гражданам выдают деньги на срок от полугода до 1,5 лет.

Максимальная сумма

Кредитный лимит определяется с учетом региона проживания заемщика. Жители столицы могут получить до 650 000 руб., других регионов – 45 000. Минимальная сумма – 45 000 руб. (Москва), другие регионы – 15 000 руб.

Граничная сумма займа в евро – 22 000, долларах – 10 000. Ключевым фактором при определении доступной суммы является платежеспособность заемщика.

При оформлении займа на сумму от 100 тыс. руб. заемщику выдадут кредитную карту. По ней устанавливается лимит в размере 20 тыс. руб.

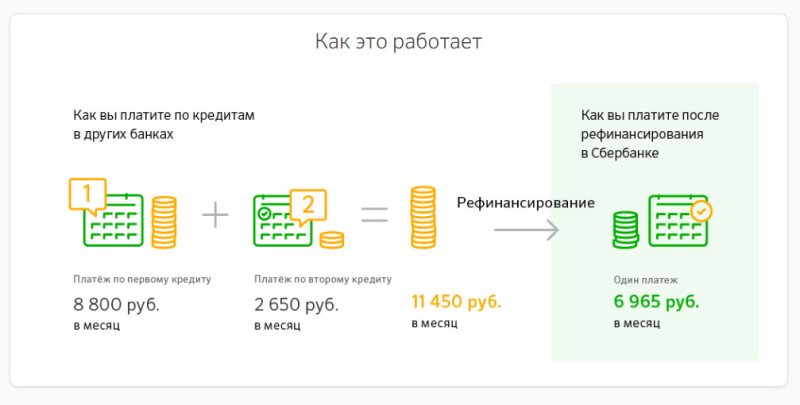

Особенности рефинансирования в Сбербанке

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

- потребительские займы;

- кредитные карты и дебетовки с овердрафтом;

- автокредитование;

- ипотека.

В итоге СБ РФ погасит все ваши задолженности в других банках, после чего вы будете возвращать долг уже одному кредитору по единой ставке. Как правило, программа подразумевает снижение процентной ставки и увеличение срока договора. Однако некоторые заемщики рефинансируют ссуду, чтобы затем погасить ее досрочно и поскорее «расправиться» с долгом.

Внимание! Кроме суммы на погашение действующих ссуд вы можете получить кредит и на другие нужды, который также будет входить в общую сумму.

Необходимые документы

В пакет документов для перекредитования входят:

- паспорт гражданина РФ с отметкой о регистрации;

- справки о доходах;

- справка по остатку долга;

- копия договора с предыдущим банком.

Как правило, доход подтверждается справкой 2-НДФЛ или по форме банка. Однако если сумма займа по рефинансированию равна остатку общей задолженности по переоформляемым кредитам, справки не потребуются.

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

|

О клиенте и задолженности |

О банке |

|

Номер договора |

Наименование |

|

Дата подписания и окончания |

Адрес |

|

Сумма и валюта, в которой получен заем |

Номер расчетного счета |

|

Процентная ставка |

Корреспондентский счет |

|

Размер ежемесячных платежей |

БИК |

|

Остаток задолженности на момент выдачи справки |

ИНН |

|

Номер счета заемщика для перевода средств |

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

- документы созаемщиков или поручителей;

- договор купли-продажи;

- свидетельство о регистрации права собственности;

- выписка из ЕГРН;

- результат оценки недвижимости.

Факторы, влияющие на срок рассмотрения заявки на кредит в Сбербанке

Как уже говорилось выше, факторы вывести сложно, потому что алгоритм принятия решения – банковская тайна. Но кое-что сказать можно:

- Крайне важным является соотношение сумма/доходы. Человеку с большой зарплатой моментально выдадут небольшой кредит, клиенту с низкой ЗП придется долго ждать решения по ипотеке.

- Немного подпорченная кредитная история сильно затягивает проверку, потому что кредит вам, скорее всего, дадут, но вот под какой процент – сложный вопрос, который и будет решать. Очень плохая КИ, к слову, ускоряет процесс рассмотрения (правда, вы гарантированно получите отказ).

- Чем больше нужно документов, тем дольше будут проверять. Кредит по паспорту дадут куда быстрее, чем ипотеку с 3-мя созаемщиками.

- Подача онлайн-заявки ускоряет рассмотрение.

- Заявки на кредитные карты рассматривают быстрее, чем заявки на обычные кредиты. Во-первых, выдача одобрений на кредитки более автоматизирована. Во-вторых, кредитная карта – это деньги, которыми вы потенциально воспользуетесь (в отличие от потребительских кредитов, при которых деньги нужно выдать сразу), и это снижает риски.

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

- В отделении. Обратитесь к сотруднику банка и напишите заявление на рефинансирование. Понадобятся все перечисленные в предыдущем подзаголовке документы. Однако для страховки лучше заранее уточнить, какие бумаги вам нужно подготовить – так вы сэкономите время и быстрее получите одобрение.

- Онлайн. Эта услуга доступна только зарегистрированным клиентам Сбербанка. У вас должна быть пластиковая карта и доступ в личный кабинет. Зайдите в ЛК под своим логином и паролем и найдите меню кредитных предложений. Здесь есть вкладка «Рефинансирование», в которой вам нужно заполнить анкету, выбрать кредиты и ввести реквизиты рефинансируемых программ.