Инвестиционные проекты

Содержание:

Риски при работе с инвестиционными проектами

Прибыльное вложение денег в ИП всегда сопряжено с риском. Это аксиома рыночной экономики. Типичными рисками являются:

- форс-мажорные риски — это действия непреодолимой силы, которые нельзя ни предугадать, ни компенсировать полностью (стихийные бедствия, техногенные катастрофы и военные конфликты);

- технологические риски, связанные с несовершенством применяемых технологий, оборудования;

- рыночные риски, связанные с тем, что товар, услуги ИП не отвечают запросам рынка, не востребованы им;

- кредитные риски — это невозможность в силу каких-то причин ИП генерировать в достаточном размере прибыль, способную компенсировать взятые в долг деньги; Риск человеческого фактора — некомпетентность персонала, непрофессионализм менеджмента;

- политические риски — ужесточение налогового законодательства, жесткого контроля бизнеса со стороны государства, коррупция чиновников, смена политического режима с конфискацией активов инвесторов.

Каждый из рисков имеет особенности, которые при разработке и реализации ИП должны быть учтены в инвестиционной программе или меморандуме.

Что такое инвестиционный проект

В самом общем классическом определении понятие «инвестиционный проект» (далее по тексту — ИП) — это совокупность операций (финансовых, организационных, технических и кадровых), сконцентрированных на достижении определенной цели.

Они требуют для своего осуществления материальных (финансовых, капитальных и интеллектуальных) вложений или инвестиций. Если для достижения этой цели необходима реализация нескольких инвестиционных проектов, то комплекс таких проектов, объединенных единой целью, называется инвестиционной программой, мультипроектом.

Рисунок 1. Инвестиции.

Участники и их функции

Чтобы реализовать ИП на практике, потребуется, кроме целей и желаний инвестора, привлечение ряда участников и специалистов.

Такими могут быть следующие участники:

- заказчик или бенефициар ИП. Тот, кто непосредственно заинтересован в выгоде от реализации. Это может быть частное лицо, корпорация, государство, городская администрация и даже общественная организация;

- инвестор — это тот, кто своими деньгами, материальными или интеллектуальными активами прямо или косвенно финансирует ИП;

- исполнитель или подрядчик — частное лицо (группа лиц) или организация, непосредственно выполняющее работу или ТЗ по воплощению ИП в реальность;

Рисунок 2. Участники инвестиционного проекта.

- проектная организация, консалтинговая компания — это группа лиц или компаний, осуществляющих подготовку ИП, выполняя его расчеты, техническое обоснование, подготовку документации, юридическое сопровождение;

- крюинговая или аутсорсинговая компания — выполняют задания владельца ИП по набору, обучению необходимого персонала;

- кредитная организация — банк, через который осуществляется кредитное финансирование ИП;

- страховая компания — осуществляет страхование как всего инвестпроекта в целом, так и его отдельных технологических процессов, наиболее рискованных операций, в том числе страхование рыночных рисков;

- контролирующие, лицензирующие и разрешительные государственные или муниципальные органы власти. Они осуществляют постоянный мониторинг ИП на предмет его соответствия законам, стандартам и технологическим нормам;

- общественные организации — играют роль публичного аудитора на предмет того, что ИП соответствует экологическим, моральным и этическим нормам.

Инвестиционные проекты в интернете – что это такое?

Ключевое слово – инвестиции. Подразумевается вложение собственных финансов, но, в отличие от аналогов в реальной жизни, где вы приходили в организацию, подписывали соглашения и работали с другими сопровождающими бумагами, в интернете все намного проще.

Это как плюс, так и существенный недостаток вложения денег через мировую паутину.

1. Понятие инвестиционного проекта.

На просторах России ниша виртуального инвестирования пока не заполнена в полной мере. Уровень конкуренции не столь высок, но возрастающая динамика показывает, что через 2-3 года количество методов инвестирования возрастет в 5 раз, как минимум.

Толчком к такому стремительному развитию становится постепенный переход к электронной валюте, что расширяет возможности как для бизнесменов, так и рядовых граждан страны.

В скором времени даже в отдаленных уголках нашей страны люди смогут использовать безналичный расчет. Количество потенциальных инвесторов резко возрастет, а значит, расширятся и возможности для ведения бизнеса.

Основные направления интернет проектов:

- экономические;

- финансовые;

- коммерческие;

- социальные.

Самые высокие цифры прибыли показывают финансовые и экономические, в то время, как социальные больше направлены на поддержку граждан, нежели на непосредственное извлечение выгоды для инвесторов.

2. Преимущества и недостатки инвестиционных проектов.

| Плюсы | Минусы |

|---|---|

| Пассивность прибыли. Инвестирование денег занимает в разы меньше времени, нежели обычная активная работа. Здесь не сотрудник работает ради получения денег, а деньги работаю ради него. | Риск потерять все. Ежегодно более 20% инвестиционных интернет проектов лопается. Процент потерь можно нивелировать за счет диверсификации, но потеря 20-30% прибыли может быть в порядке вещей. |

| Диверсификация прибыли. Вложение денег в несколько интернет проектов одновременно позволит уменьшить вероятность полного краха. Убытки с «лопнувшего» проекта будут нивелироваться за счет других источников. | Непостоянство. Многие интернет проекты склоняются к плавающей ставке прибыли — это значит, что размер дохода будет постоянно изменяться, как в положительную, так и отрицательную сторону. |

| Неограниченность прибыли. При активной работе сотрудник получает фиксированную ставку + возможно, % от каких-то показателей продаж. В интернет проектах высшую планку вам никто не ставит, доход будет расти пока вашему проекту сопутствует удача. | Стресс. Когда инвестиции являются для вас основным источником дохода, очень тяжело держать эмоции постоянно под контролем. Любые изменения ситуации приносят стресс, что негативно сказывается на состоянии здоровья человека в целом. |

| Интересно и познавательно. Хотя проекты и позиционируют себя, как пассивные источники прибыли, никто не запрещает вам самому исследовать рынок, на котором вертятся ваши деньги. | Необходимость в капитале. Главный минус для людей, которые хотят начать свою деятельность без капиталовложений. Принцип многих интернет проектов таков, что чем больше человек вложит, тем больше получит. |

| Самореализация. Инвестиционные проекты в интернете дают возможность не только стабильно зарабатывать – они могут послужить толчком к смене деятельности и положить начало успешной карьере в одном из направлений бизнеса. | Грамотность в вопросе. Нет смысла вливать деньги в бинарные опционы, если вы не знаете даже, что это такое. Общее представление – минимум, который обязан быть у каждого, кто захочет вложить деньги в интернет проект. |

По сути, инвестиционные интернет проекты — это те же самые сетевые компании, а инвестирование денег – заем под проценты. От уровня надежности проекта во многом зависит результат ваших трудов, который и выливается в пассивный доход.

Энергетическая отрасль: пример инвестиционного проекта

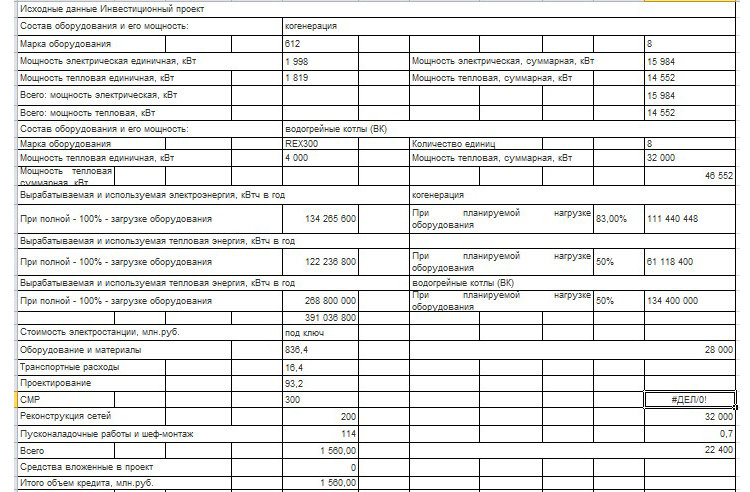

Наименование: Инвестиционный проект снабжения потребителей тепло- и электроэнергией из независимых источников.

Наименование: Инвестиционный проект снабжения потребителей тепло- и электроэнергией из независимых источников.

Ключевая идея: Обеспечение потребителей энергией с поступлением её из независимых источников. В продвижении идеи инициатор основывается на том, что современные технологии в совместном производстве электрической и тепловой энергий повысят её качество и снизят стоимость производства за счёт следующих факторов:

- Совмещение производства двух видов энергии.

- Отсутствие потерь энергии при передаче.

Суть идеи: Совмещённое производство «электроэнергия + тепловая энергия» позволяет использовать всё тепло, которое выделяется приводом генератора. Это становится возможным благодаря встраиванию теплообменников в конструкцию двигателя. Они позволяют нагревать воду в сети в заданном тепловом режиме. КПД при этом составляет 90-92% (где 48-50% – это тепловая энергия, а 40-42% – электрическая). При такой совмещённой технологии существенно снижается удельный расход топлива и уменьшается экологическое загрязнение. Поскольку производимая энергия и потребляется в месте производства, её потери минимальны. У инициатора проекта есть возможность построить газопоршневые мини-ТЭС с тепловой мощностью 14,55 МВт и мощностью 15,98 МВт.

Обоснование выбора оборудования и технологии: В проекте предпочтительно использовать GE Jenbacher 612, у которого:

- 0,4 кВ – напряжение генератора,

- 2002 кВт/ час – единичная электромощность,

- 1842 кВт/ час – единичная тепловая мощность,

- 48,2% – электрический КПД,

- 43,9% – тепловой КПД,

- 92,1% – общий КПД.

В настоящий момент существуют 2 способа генерации энергии с применением природного газа, где в первом случае применяются газотурбинные установки, а в другом – газопоршневые. Для данного проекта предпочтительнее газопоршневые, поскольку:

- КПД газовых турбин заметно ниже, чем механический КПД газовых двигателей.

- Электрический КПД газового двигателя выше и стабильнее.

- Высокий электрический КПД сохраняется даже при высоких температурных показателях воздуха.

Исходя из сказанного, можно сделать вывод, что инвестиции под проект с использованием газопоршневых электростанций ниже, чем под проект с турбинным аналогом.

Анализ рынка: При выборе производителя оборудования предпочтение отдаётся компании GE Jenbacher, поскольку она, входя в концерн General Electric, лидирует на рынке со своими газовыми двигателями.

- Общий ресурс установок этой компании – свыше 240 тыс. часов, а до капитального ремонта – более 60 тыс. часов.

- За всё время существования компании не было случая отзыва бракованной продукции.

- Наличие автоматизации процессов.

- Возможность увеличения мощности станции с помощью модульного подхода при согласовании работы неограниченного количества блоков.

- Простая и дешёвая модель адаптации под новый состав газа.

- Высокий класс обслуживания с присутствием дочерней сервисной компании на территории РФ.

Отечественные поставщики оборудования работают в сегменте рынка, уступающем в качестве продукции и уровне сервиса компании GE Jenbacher, которая, несмотря на более высоки цены, занимает 52% российского рынка.

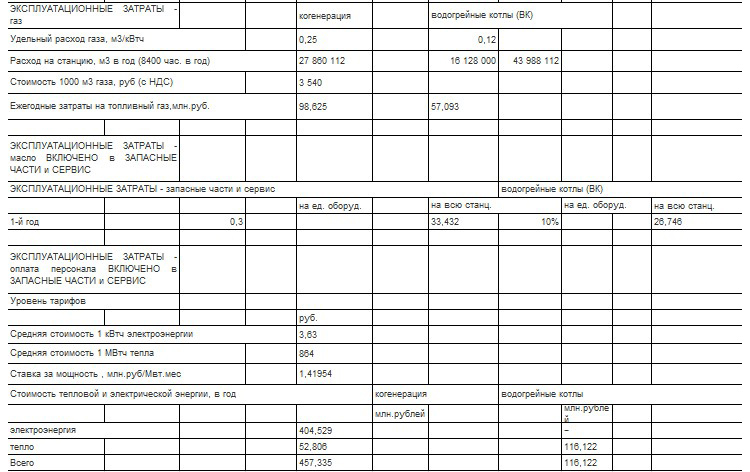

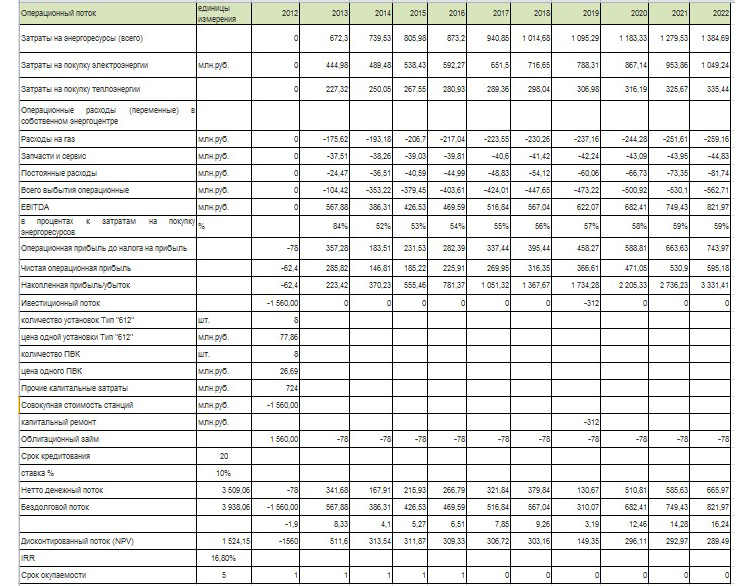

Расчёт экономической эффективности в таблицах:

Эффективность инвестиционного проекта по годам:

Выгоды проекта:

Предлагаемый инвестиционный проект предприятия, будет способствовать росту капитала и стимулированию объёмов продаж энергоресурсов.

Простая форма расчета инвестиций

Финансирование инвестиционных проектов с точки зрения владельца капитала – это отказ от получения сиюминутной прибыли ради более высоких доходов в будущем. Проблема оценки привлекательности направления заключается в многостороннем анализе вложений и денежного потока, который они должны обеспечить. Задача аналитика заключается в том, чтобы определить, насколько предполагаемые результаты деятельности конкретного объекта соответствуют ожиданиям самого инвестора. Принятие решения относительно инвестирования допускается только при наличии информации о полном возмещении расходов, о соответствии размера дополнительной прибыли уровню риска, о вероятности достижения поставленной цели.

Расчетные методы инвестиционных проектов подразделяются на простые (или статистические) и на усложненные, базирующиеся на изменении стоимости денег в определенном временном промежутке. Простые методы оценки были широко распространены в советской практике. Экономическая рациональность материальных вливаний основывалась на системе показателей, которые соответствовали фактическим условиям хозяйствования. Сюда можно отнести:

- Коэффициент эффективности вложений. Формула: эффективность проекта = годовая прибыль : размер вложений.

- Срок окупаемости. Формула: срок окупаемости = размер вложений : годовая прибыль.

- Сравнительная экономическая эффективность на базе минимизации затрат. Формула: экономическая эффективность = текущие расходы + нормативный коэффициент эффективности – капитальные вложения по каждому из вариантов.

Инвестиционный процесс имеет уникальную характеристику – разрыв во времени. От момента вложения средств до момента получения прибыли на руки должен пройти определенный промежуток времени. Расчет инвестиционного проекта по простой, отечественной схеме является необъективным, так как он упускает столь значимый аспект, как время.

8.1. Пример инновационного проекта

Струнный транспорт академика Юницкого (СТЮ) представляет собой специальный автомобиль на стальных колесах (рельсовый автомобиль), размещенный на двух рельсах-струнах, установленных на опорах. СТЮ предназначен как для пассажирских, так и для грузовых перевозок. Работы по проекту «Разработка и коммерческое использование СТЮ» ведутся с 1977 года. Наиболее активно работы ведутся с 1998 года – с момента получения первого гранта ООН. Проект продолжает активно и планомерно развиваться. Степень проработанности проекта в настоящее время такова, что ее реализуемость не вызывает сомнений ни у разработчика, ни у экспертов.

Разработчиком проекта, автором и генеральным конструктором СТЮ является Анатолий Эдуардович Юницкий, автор более 100 изобретений, в том числе принципиальной схемы СТЮ, доктор философии транспорта, действительный член (академик) Российской академии естественных наук и других российских и зарубежных академий. Результаты научно-технических разработок защищены 37 патентами. В разработке бизнес-плана строительства и эксплуатации СТЮ принимал участие эксперт ООН ХАБИТАТ доктор экономических наук А. А. Урунов.

Научные труды по тематике СТЮ опубликованы в 5 монографиях, 26 докладах и статьях, создано 56 изобретений, имеются 37 патентов (ряд патентов выдан на группу изобретений), в прессе опубликовано более 50 очерков, по центральному телевидению было показано более 10 репортажей, работы были представлены более чем на 50 выставках, ярмарках, симпозиумах, форумах, имеются более 30 дипломов, медалей, грамот, 14 положительных заключений экспертиз. За 27 лет работы над СТЮ автор программы создал свою школу СТЮ, специалисты которой проживают в разных странах.

СТЮ как вид транспорта по сравнению с иными видами транспорта обладает следующими основными преимуществами:

● низкий удельный расход материалов и низкая себестоимость строительства трасс;

● низкие эксплуатационные издержки;

● высокие потребительские качества;

● высокая пропускная способность;

● высокие экологические характеристики;

● меньшее изъятие земли под строительство трассы;

● прокладка трасс возможна в труднодоступных районах.

Относительная техническая простота исполнения выгодно отличает СТЮ от других работ по созданию новых транспортных систем – монорельса, поезда на магнитной подвеске, канатных дорог и других.

В проекте последовательно и взаимоувязанно описаны:

● тенденции развития мирового транспортного рынка и место СТЮ в мировых транспортных системах;

● состояние отрасли и конкуренции;

● техническое описание СТЮ;

● сведения о команде проекта;

● сведения о международной и государственной поддержке проекта;

● сведения о социальной и государственной значимости СТЮ и проекта;

● сведения о защите ноу-хау;

● факторы риска и стратегия снижения рисков.

В XXI веке возможная доля СТЮ по протяженности дорог в мире оценивается от 20% до 40% – это от 5 до 10 миллионов километров. Проектом предусматривается:

● создание новой транспортной ниши в мировой экономике и удержание не менее 30% в каждом из сегментов созданной ниши (проектирование и строительство трасс и инфраструктуры, проектирование и производство подвижного состава, грузо-и пассажироперевозки);

● удержание лидирующих позиций в области создания новых технологий и ноу-хау по тематике СТЮ.

В проект вложено 6 миллионов долларов в конце 1990-х годов. На эти средства было проведено большое количество исследований и испытаний, построен опытный участок СТЮ, разработана проектно-конструкторская документация более 10 типов струнной путевой структуры, промежуточных и анкерных опор, транспортных моделей нескольких типов. Проведенные в 2001 году испытания подтвердили расчетные характеристики СТЮ. Объем внешних инвестиций, необходимых для завершения НИОКР и сертификации СТЮ, составляет около 30 миллионов долларов. В полномасштабном варианте инвестор становится совладельцем всех ноу-хау. Инвестору предлагается:

● долевое участие в проекте;

● активное участие в управлении проектом, содействии в решении возникающих проблем и привлечении административных ресурсов.

Для оперативного управления проектом предполагается создание совместно с инвестором головной компании СТЮ. В задачи компании будет входить принятие стратегических решений, оперативное управление деятельностью по сертификации и коммерческому использованию СТЮ, ведение бухгалтерского и управленческого учета, представительские функции.

Основные этапы развития компании и календарный план проекта представлены в табл. 21 и 22. Таблица 23 иллюстрирует направления использования инвестиций.

ÐоÑÑÑиÑÐ¸ÐµÐ½Ñ ÑÑÑекÑивноÑÑи инвеÑÑиÑий

ÐÑли внимаÑелÑно поÑмоÑÑеÑÑ Ð½Ð° ÑоÑмÑÐ»Ñ ÑаÑÑеÑа коÑÑÑиÑиенÑа инвеÑÑиÑий, неÑÑÑдно замеÑиÑÑ, ÑÑо он по ÑмÑÑÐ»Ñ ÑвлÑеÑÑÑ Ð¾Ð±ÑаÑной велиÑиной ÑÑока окÑпаемоÑÑи инвеÑÑиÑий:

CFcr â ÑÑеднегодовой пÑиÑод денежнÑÑ ÑÑедÑÑв Ð¾Ñ Ð¿ÑоекÑа в ÑеÑение жизни пÑоекÑа. ÐÑобенно ÑÑо видно когда If=0.Тогда Ð½ÐµÑ Ð½ÐµÐ¾Ð±ÑодимоÑÑи ее ÑÑиÑÑваÑÑ Ð² ÑоÑмÑле, и она пÑиобÑеÑÐ°ÐµÑ Ð²Ð¸Ð´:

Ð Ð â ÑÑок окÑпаемоÑÑи пÑоекÑа.

ÐÑе пÑиведеннÑе показаÑели ÑаÑакÑеÑизÑÑÑ Ð¸Ð½Ð²ÐµÑÑиÑии Ñ ÑкономиÑеÑкой ÑоÑки зÑениÑ. ÐнвеÑÑоÑа инÑеÑеÑÑÑÑ ÐµÑе показаÑели ÑаÑакÑеÑизÑÑÑие ÑÑÐµÐ¿ÐµÐ½Ñ ÑиÑка инвеÑÑиÑионного пÑоекÑа. Ð ÑÑим показаÑелÑм оÑноÑÑÑÑÑ Ð²ÐµÑоÑÑноÑÑнÑе оÑенки доÑÑÐ¸Ð¶ÐµÐ½Ð¸Ñ Ð·Ð°Ð»Ð¾Ð¶ÐµÐ½Ð½ÑÑ Ð² инвеÑÑиÑионнÑй пÑÐ¾ÐµÐºÑ Ð¿Ð°ÑамеÑÑов. ÐоказаÑели ÑиÑка ÑаÑакÑеÑизÑÑÑÑÑ Ð¼Ð°ÑемаÑиÑеÑким ожиданием ÑиÑковÑÑ ÑобÑÑий в заданном диапазоне. РиÑковÑе ÑобÑÑÐ¸Ñ Ð¾Ð¿ÑеделÑÑÑÑÑ Ð¿Ñи анализе ÑаÑакÑеÑиÑÑик инвеÑÑиÑÑемого обÑекÑа, ÑÐ°ÐºÐ¸Ñ ÐºÐ°Ðº доÑодноÑÑÑ ÐµÐ³Ð¾ капиÑала, ÑинанÑÐ¾Ð²Ð°Ñ ÑÑÑойÑивоÑÑÑ Ð¸Ð½Ð²ÐµÑÑиÑÑемого обÑекÑа, обоÑаÑиваемоÑÑÑ ÐµÐ³Ð¾ акÑивов и ликвидноÑÑÑ ÐºÐ°Ð¿Ð¸Ñала. ÐоказаÑели ÑкономиÑеÑкой ÑÑÑекÑивноÑÑи вкÑпе Ñ Ð¿Ð¾ÐºÐ°Ð·Ð°ÑелÑми ÑиÑка обÑазÑÑÑ Ð¿Ð¾ÐºÐ°Ð·Ð°Ñели инвеÑÑиÑионной пÑивлекаÑелÑноÑÑи пÑоекÑа. Ðа Ð¸Ñ Ð¾Ñнове инвеÑÑÐ¾Ñ Ð¸ пÑÐ¸Ð½Ð¸Ð¼Ð°ÐµÑ ÑеÑение о ÑелеÑообÑазноÑÑи инвеÑÑиÑий в ÑÐ¾Ñ Ð¸Ð»Ð¸ иной пÑоекÑ.

Риски в работе с инвестиционными проектами

Опасность 1 – Scam.

Типичный хайп (HYIP), обретший новое имя в интернет проектах. В основе лежат завышенные показатели прибыли – до 12% в сутки от размера инвестиций. Пока пользователи вливают деньги, проект живет. Но как только поток денег иссякает, сайт лопается, как мыльный пузырь.

Схема работы Scam:

- Мошенниками создается сайт и раскручивается в сети, как выгодный инвестиционный интернет проект с высокими показателями прибыли.

- Собираются начальные вклады пользователей и через них выплачиваются проценты «старичками» — тем, кто делал первые инвестиции в этот проект. Такой принцип работает до тех пор, пока не начнет уменьшаться приток желающих поучаствовать.

- Выплаты резко обрываются и сайт прекращает свое существование.

Если «старички» таких проектов могут частично компенсировать потери с процентов от вложений, то недавно зарегистрированные вкладчики остаются с носом. Длительность жизни подобных инвестиционных проектов в интернете составляет не более 12 месяцев.

К основным признакам Scam-ов относят весьма агрессивную рекламную кампанию и заоблачные показатели годовых с инвестиций – около 4000% и выше.

Опасность 2 – Финансовые пирамиды.

<?php if ( ! is_single ( array(248, 17201, 1343) ) ) { ?> <?php } ?> Каждая инвестиционная интернет программа и проект обладают реферальной системой. У некоторых фирм эта составляющая отыгрывает ключевую роль.

Принцип работы финансовой пирамиды:

- Человек проходит регистрацию на ресурсе.

- Производит активацию учетной записи посредством внесения фиксированной суммы.

- Ищет и привлекает новых пользователей, что будут давать ему дополнительную прибыль с реферальной системы.

- Жертвы повторяют шаг 1-3 и так по кругу.

Пирамиду нельзя считать полноценным инвестиционным проектом, так как размер прибыли зависит от активности самого инвестора. Некоторые мошенники очень умело маскируются под обычные инвестиционные проекты. Человек, сам того не зная, отдает деньги обманщикам + неосознанно становится соучастником схемы, завлекая рефералов в пирамиду.

Исключив две вышеописанные опасности, вы можете непосредственно приступать к выбору инвестиционного проекта в интернете. То, по каким критериям стоит производить отбор, мы опишем далее.

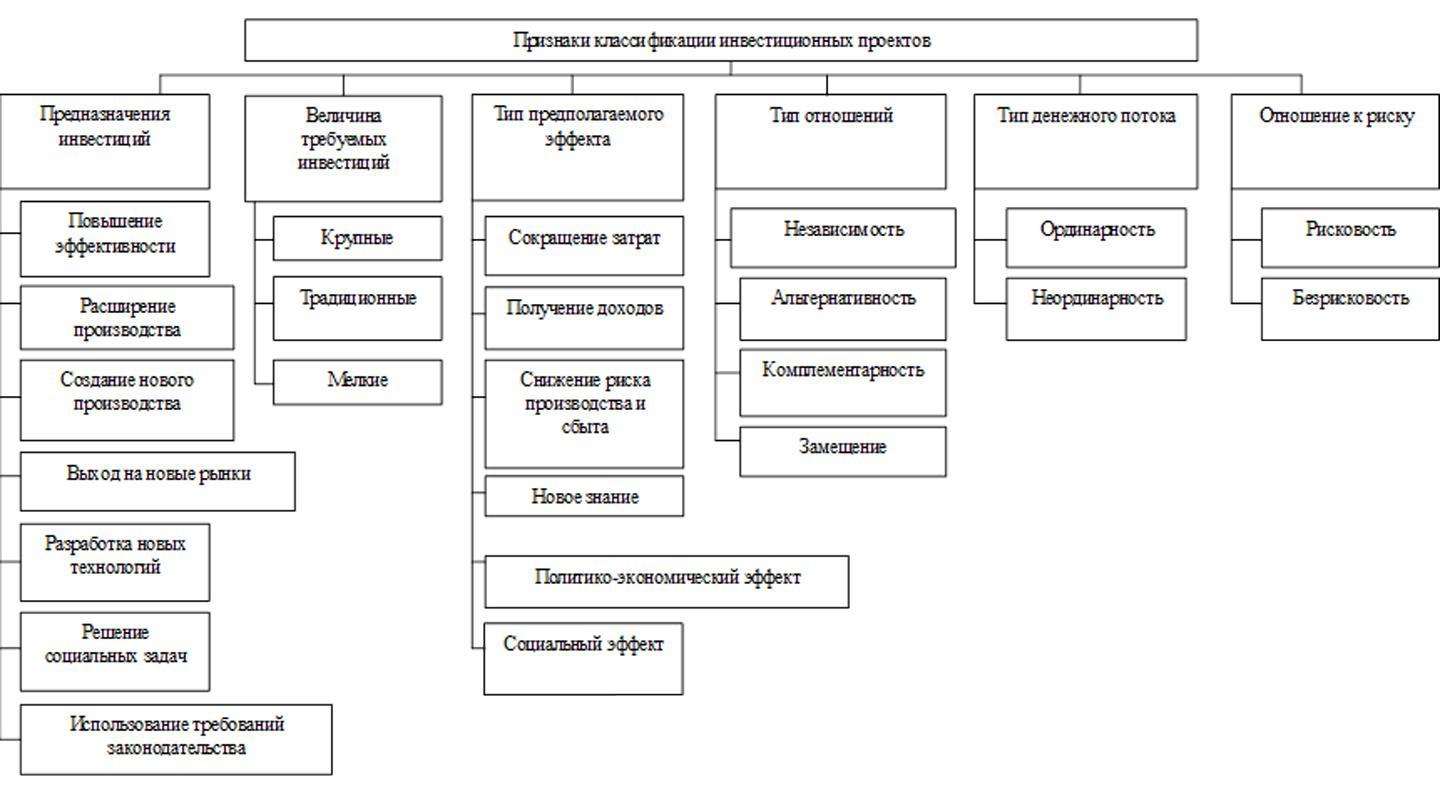

Виды инвестиционных проектов

Высокодоходные инвестиции бывают двух видов:

- хайп-проекты;

- памм-счета.

Хайпы, или высокопроцентные инвестиционные программы, обещают +200% годовых. Отличительная особенность — высокие риски потери вкладов, о чем редко сообщается на официальной странице.

Любой haip — это финансовая пирамида. Деньги распределяются между вкладчиками до тех пор, пока основатель не захочет уехать на Гавайи. Большинство вкладчиков теряют деньги, остаются у разбитого корыта.

Памм-счета — это способ получения прибыли без продажи акций. Человек отдает круглую сумму брокеру, который должен увеличить доход. Звучит заманчиво. Но реальность жестока. Паммы — всего лишь сыр в мышеловке, очередная хитроумная афера.

Этапы проектной деятельности, основанной на инвестировании

Этапы инвестиционного проекта – это 3 основные стадии с разной инвестиционной нагрузкой на каждой из них и ещё одна стадия, которая в ряде источников рассматривается как составная часть эксплуатационной:

- Предынвестиционная стадия состоит из перечня работ, включённых в сценарий от проверки первоначального замысла до разработки рабочей документации.

- Инвестиционная стадия – реализация перечня работ с инвесторами – состоит из определения объёмов финансирования, порядка и последовательности внесения средств, выбора поставщиков и условий поставки, составления штатного состава и квалификационного ценза, заключения договоров на поставку сырья, комплектующих, энергоресурсов.

- На эксплуатационной стадии регламентируется объём инвестиций в заработную плату и оборотные средства. Здесь же учитываются и возможные дополнительные инвестиции на тот случай, если в первое время проект не приносит прибыль. Бесприбыльное функционирование может длиться определённый период, но по итогам общего срока эксплуатационной стадии должны быть достигнуты все цели, которые преследуют авторы проекта и за которые они несут ответственность перед инвесторами.

- После того, как проект исчерпывает себя, наступает ликвидационная стадия. Под исчерпанностью проекта подразумевается падение величины прибыли или преобладание расходов над доходами. Эта стадия наступает и в случае, если для реконструкции или модернизации процесса необходимо привлечение новых инвестиций. Информационная составляющая ликвидационной стадии предполагает анализ методических ошибок на всех этапах, чтобы в дальнейшей практике участники процесса их не повторяли.

При реализации инвестиционного проекта этапы его оттягивают на себя разный процент инвестиционных средств:

- Предынвестиционная стадия требует порядка 0,7-1,5% общих вложений.

- Инвестиционная (основная по затратам) стадия – 70-90% от общего объёма инвестиций.

- Эксплуатационная – порядка 10%.

Существует биржи инвестиционных проектов, которые в России представлены специализированным информационным порталом с предложениями проектов для отечественных и зарубежных инвесторов.

https://youtube.com/watch?v=MU-OombKF-I

Заключение

Онлайн инвестиции — это отличный способ сформировать пассивный доход. Человек, умеющий думать и анализировать, сможет значительно увеличить свой денежный капитал. При этом начать в некоторых случаях можно от 10 рублей.

Делая первые шаги, отнеситесь серьёзно к формированию активов и выбору заработка. Пройдите бесплатное обучение, почитайте специализированную литературу. Будьте готовы потерять часть состояния.

Вложения могут быть как краткосрочными, так и долгосрочными, но как показывает время, именно долгосрочные вложения приносят самый большой доход.

Продолжайте читать этот блог, следить за результатами, изучать новое и инвестирование в интернете станет для Вас легким и прибыльном делом! Я постараюсь Вам в этом помочь.